-

[경제] (블룸버그) 트레이더들이 연착륙을 예상하며 국채가 1995년처럼 급락2024.10.23 PM 05:00

■ 9월 FOMC 이후 2년물 국채 수익률 34bp 상승

■ 회복력 있는 경제로 인해 대선이 다가오면서 금리 인하 여력 제한

By Ye Xie

2024년 10월 23일 오전 12:44 GMT+9

2024년 10월 23일 오전 6:16 GMT+9 업데이트

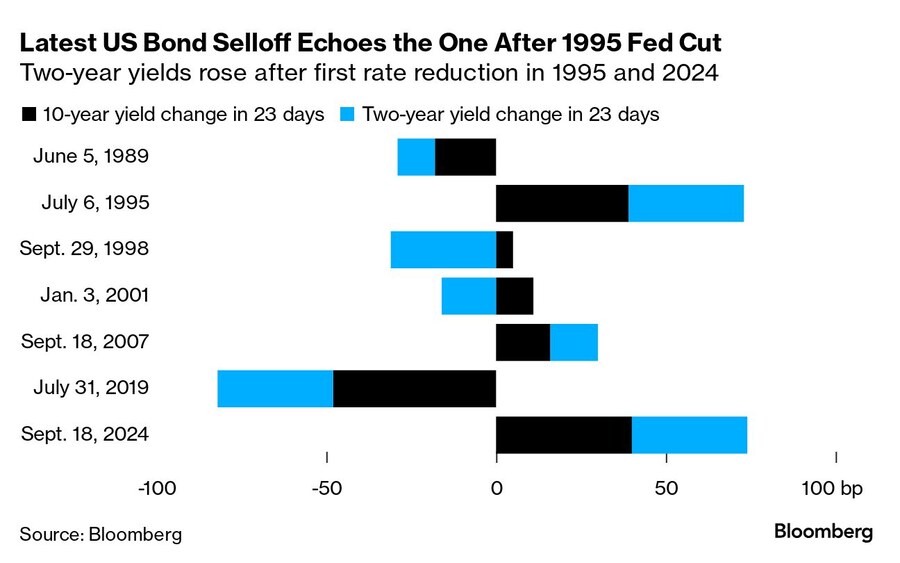

연방준비제도(Fed)가 금리 인하를 시작하면서 미 국채가 이 정도로 급락한 마지막 시기는 앨런 그린스펀이 연착륙을 이끌었던 1995년이다.

2년물 수익률은 2020년 이후 처음으로 연준이 9월 18일 금리를 인하한 이후 34bp(베이시스 포인트) 상승했다. 이는 그린스펀이 이끌던 연준이 경기 침체 없이 경제를 냉각시키는 데 성공했던 1995년과 유사한 흐름이다. 1989년까지 거슬러 올라가는 금리 인하 주기에서, 연준이 금리 인하를 시작한 후 한 달 동안 2년물 수익률은 평균적으로 15bp 하락했다.

도이치뱅크의 금리 전략가 스티븐 젱(Steven Zeng)은 “국채 수익률 상승은 경기 침체 위험의 감소 가능성을 반영한다”며 “최근의 데이터가 강하게 나왔으며 연준은 금리 인하 속도를 늦출 수 있다”고 말했다.

최근 수익률 상승은 회복력 있는 미국 경제와 활발한 금융 시장이 제롬 파월 연준 의장이 공격적으로 금리를 낮출 수 있는 옵션을 제한하고 있음을 보여준다. 금리 스왑 시장은 트레이더들이 2025년 9월까지 연준이 금리를 128bp 인하할 것으로 예상하고 있으며, 이는 한 달 전 예상했던 195bp에서 줄어든 것이다.

투자자들이 금리 인하 속도가 더 느려질 가능성을 저울질하면서 이번 주 글로벌 국채 가격이 하락했고, 월요일까지 미 국채의 총 수익률 지수는 올해 1.7% 상승하는 데 그쳤다. 이는 같은 기간 4.3% 상승한 단기국채(T-bills) 수익률을 밑도는 성과다.

화요일에도 매도세가 약간 연장되면서 10년물 수익률은 월요일 11bp 상승한 이후 약 1bp 더 오르며, 기준 수익률이 약 4.2%에 도달했다. 이는 9월 17일 연준이 금리를 0.5%포인트 인하하기 하루 전인 3.6%에서 상승한 수치다.

화요일 거래에서는 10년물 국채 선물에 대한 대량 매도가 이어지며 시장 심리가 여전히 약세임을 시사했다. 옵션 시장에서는 한 거래에서 11월 22일 옵션 만기까지 10년물 수익률이 약 4.75%까지 오를 것으로 예상했다.

1995년 연준은 금리를 급격히 인상한 후 6개월 동안 단 3차례 금리를 인하해 6%에서 5.25%로 낮췄다. 그해 첫 금리 인하 후 12개월 동안 10년물 수익률은 100bp 이상 급등했으며, 2년물 수익률은 90bp 상승했다.

이번 수익률 상승은 공화당이 11월 5일 대선에서 백악관과 의회를 모두 장악할 가능성에 대한 우려도 반영하고 있으며, 이는 연방 적자와 인플레이션을 자극할 가능성이 있다.

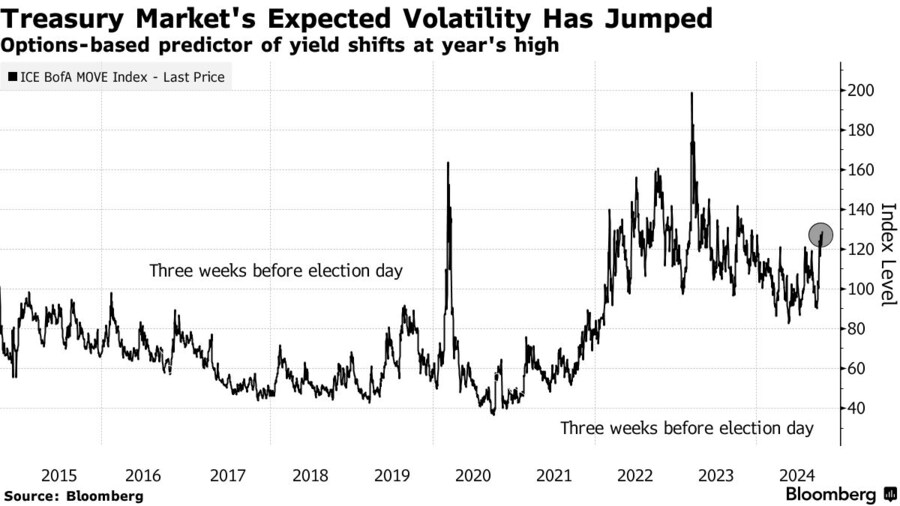

변동성도 증가했다. 앞으로 한 달 동안 미국 국채의 변동성을 추적하는 ICE BofA Move 지수는 올해 최고 수준으로 상승했다.

user error : Error. B.