-

[금융/시황/전략] (DB금융투자) PDSD(Post-debt Stress Disorder) 극복 이후2024.11.04 AM 11:56

문홍철의 Concise (채권/FX)

■ 대선 주간, 부채 우려 이벤트 지나면 금융시장은 다시 펀더멘털에 집중하게 될 것

■ 선거 이후 엔화의 향방과 달러 자금시장의 문제 움직임을 주시해야

■ 펀더멘털 대비 금리가 과도하게 높은 수준이라는 점이 반영될 것

대선 주간, 부채 이벤트 지나면 금융시장은 다시 펀더멘털에 집중하게 될 것: 중기적 매크로에는 영향이 거의 없겠지만 금융시장의 변동성을 증폭시키는 대선이 있는 주다. 이어서 FOMC도 예정되어 있다. 단기적으로 금융시장은 대선을 전후해 시장의 인식이 재설정되면서 다시 펀더멘털에 집중하는 방향으로 움직일 것이다. 따라서 달러와 금리는 대선 전후가 고점이다. 대통령, 상하원 모두 공화당이 점령하는 레드 스윕 시나리오는 가능성이 낮지만 혹시라도 실현된다면 재정 우려가 한층 더 커질 수 있으므로 이 경우 미국채 10년의 고점을 4.5%까지 높일 필요가 있다. 어떤 시나리오에서도 채권 매수를 노리는 투자자에게는 대선 직후가 최고의 기회가 될 것이다. 현재의 펀더멘털(CPI 2.4%, NFP 100~150K, GDP 2~3%) 하에서는 과거에 미국채10년 금리의 중간값이 2~3%였다. CPI와 NFP는 하향추세이므로 현재의 금리는 과도하게 높다. 중립금리가 높아졌다는 검증불가능 주장보다 눈에 보이는 현실을 보자. GDP 대비 재정적자가 80년간 악화 추세였음에도 미국채 금리는 결국 펀더멘털에 수렴되었다.10월 초 이후 금리 상승의 주 원인이 9월 고용 서프라이즈 + 트럼프 트레이드 였음을 감안하면 대선 이후 금리와 달러의 상승분은 다시 전 저점 수준까지 되돌려질 것이다. 단기 거래자들의 추세 추종 매매를 장기수익의 기회로 활용하자

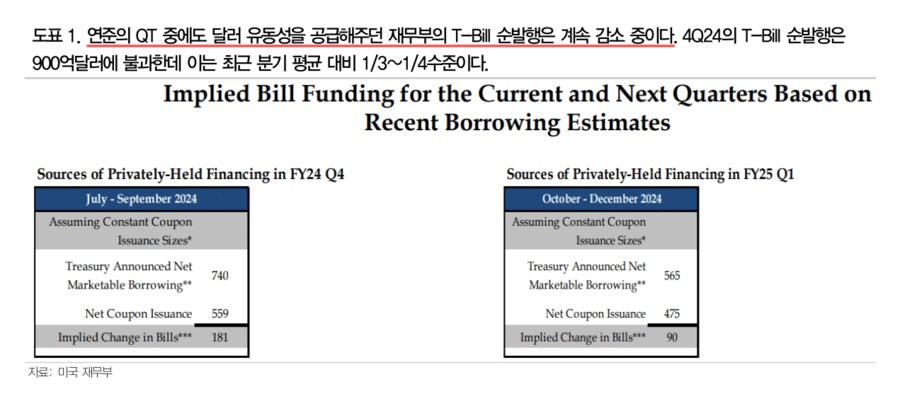

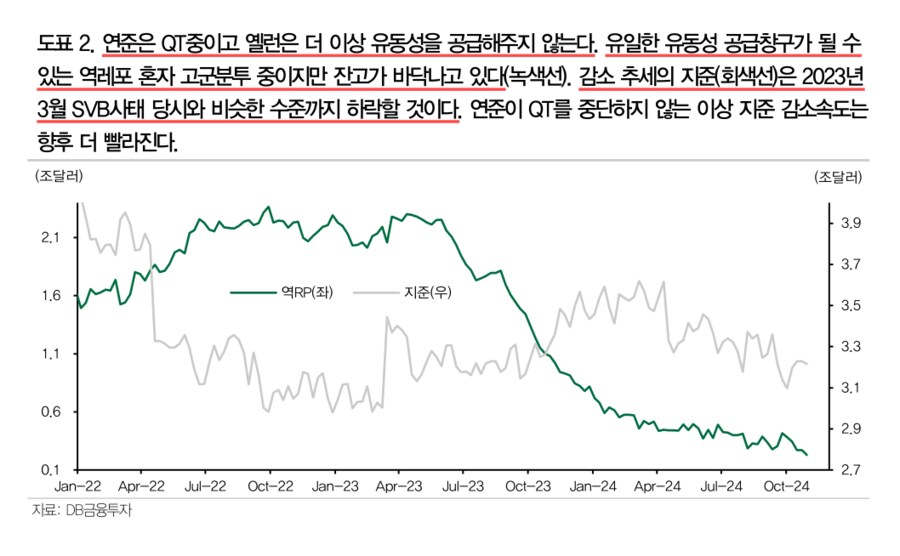

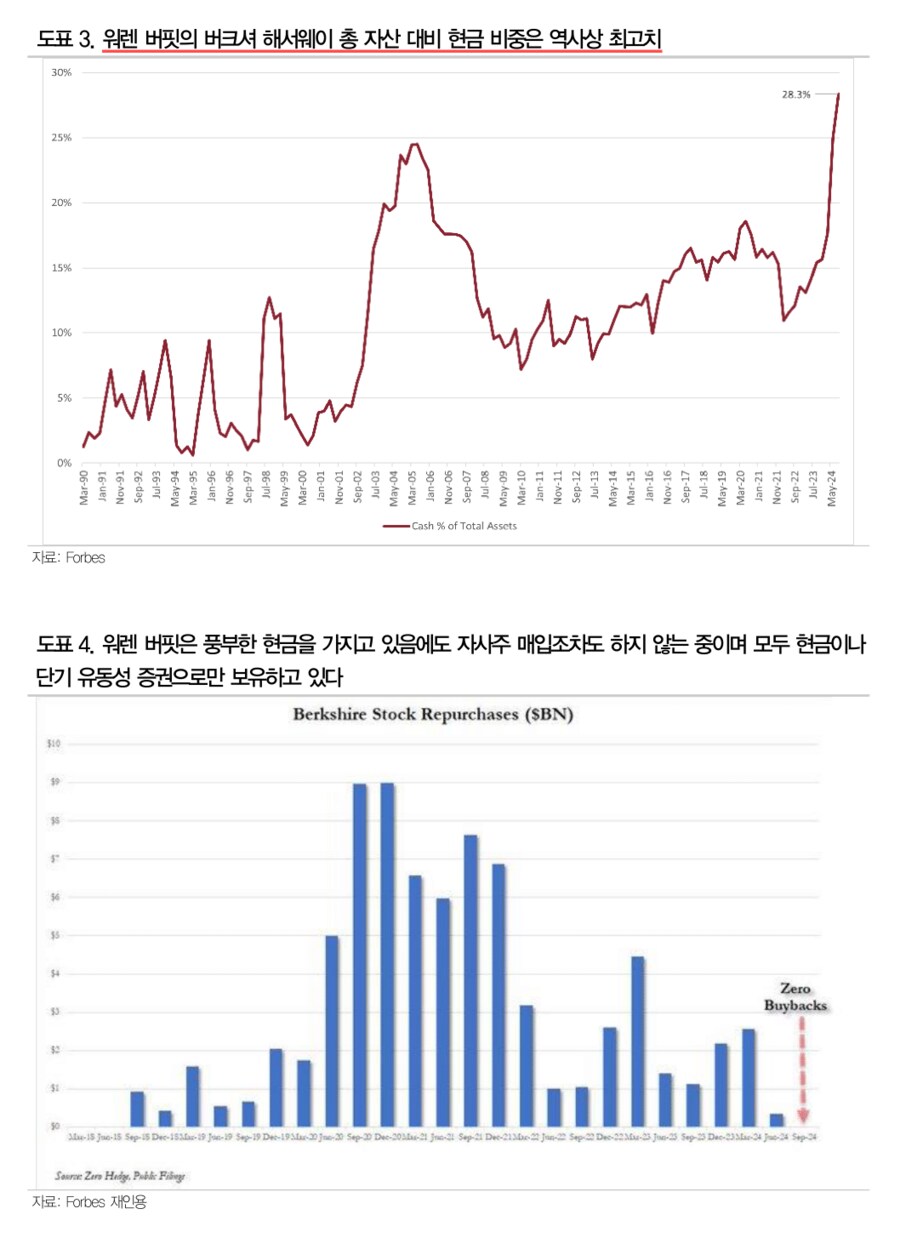

선거 이후 엔화의 향방과 달러 자금시장의 문제 움직임을 주시: 10월 NFP는 파업과 자연재해를 고려해도 부진했다. 이전 발표치의 하향조정과 이민자의 감소추세, 구인율 자료 등을 종합하면 경기둔화는 진행 중이다. 10월 초 NFP로 촉발된 금리상승은 결국 되돌려질 것이다.우리가 주목해야 할 재료는 따로 있다. 일본 중의원 선거에서 자민당이 참패했고 이는 엔화 강세를 촉발할 폭발적 잠재력을 가지고 있다. 당선 후 자기 색깔이 약해진 이시바 총리가 초심을 잃지 말고 민심을 제대로 읽어야 한다는 대중의 분노가 중의원 선거를 통해서 다시 한번 표출되었다. 표면적으로는 정치자금 스캔들이 원인이지만 근본적으로는 엔 약세 정책에 대한 서민들의 인내심이 한계에 다다른 것이다. BoJ의 통화정책은 그 누구의 정책이 아닌 민심에 의해 향후 보다 긴축적으로 움직일 것이며 이는 엔캐리 청산, 국제 자금시장, 연준의 유동성 긴축과 엮여 리스크의 트리거가 될 수 있다. 이와 더불어 연준 기준금리 대비 레포 금리 상승 현상이 10월말에 벌어진 점도 달러 자금시장 우려를 높인다. 지준 유동성이 SVB 파산 당시와 비슷한 3조달러로 하락한 가운데 역레포를 통한 자금 공급이 한계 상황에 가까워지고 있다[도표1,2]. 자금시장 리스크를 계속 살펴보자. 워렌버핏은 사상 최대의 현금 비중을 확보함과 동시에 자사주조차도 매입하지 않는다[도표3,4]. 이는 한마디로 경제활동을 통해 금리 이상을 벌기 어렵다고 버핏이 바라본다는 의미다. 만약 그가 옳다면 이것이 금리에 어떤 의미인지 판단하는 것은 투자자의 몫이다

user error : Error. B.