-

[금융/시황/전략] (블룸버그) 당신이 투표하는 동안, 미국 기업은 돈을 벌고 있었습니다2024.11.19 PM 05:13

3분기 실적 발표 시즌에서 확인된 바에 따르면, 선거를 앞둔 불안감에도 불구하고 3분기 실적은 둔화되지 않았습니다.

2024년 11월 19일 오후 2:10 (GMT+9)

작성자: 존 오서스 (John Authers)

존 오서스는 블룸버그 오피니언의 시장 부문 수석 에디터이자 칼럼니스트입니다. 이전에는 *파이낸셜 타임스*의 시장 수석 논설위원을 역임했으며, The Fearful Rise of Markets의 저자입니다.

트럼프의 경제팀 구성에 대한 불확실성이 여전히 남아 있습니다. 사진 제공: Brandon Bell/Getty Images

오늘의 주요 내용

● 불확실한 시기에도 미국 기업들의 높은 이익률은 여전히 믿을 만한 버팀목입니다.

● 소비재 기업들은 자사 제품의 가격 경쟁력에 대해 우려하고 있습니다.

● 차기 미국 재무부 장관이 누구일지는 전혀 예측할 수 없으며, 이는 매우 중요한 문제입니다.

● 비트코인은 선거 후 나타난 트럼프 트레이드 중 가장 주목받는 투자 상품으로 변모하고 있습니다.

믿을 수 있는 기반

움직이는 목표물보다 고정된 목표물을 겨냥하는 것이 훨씬 쉽습니다. 따라서 글로벌 정치가 혼란스러운 시점에서, 선거 결과와 무관하게 변하지 않는 데이터를 검토해볼 가치가 있습니다. 바로 3분기 기업 실적입니다. 현재 전체 기업의 90% 이상이 실적을 발표했으며, 아직 발표되지 않은 주요 기업은 엔비디아(Nvidia Corp.) 하나뿐입니다. 엔비디아는 이번 수요일 실적을 공개할 예정입니다.

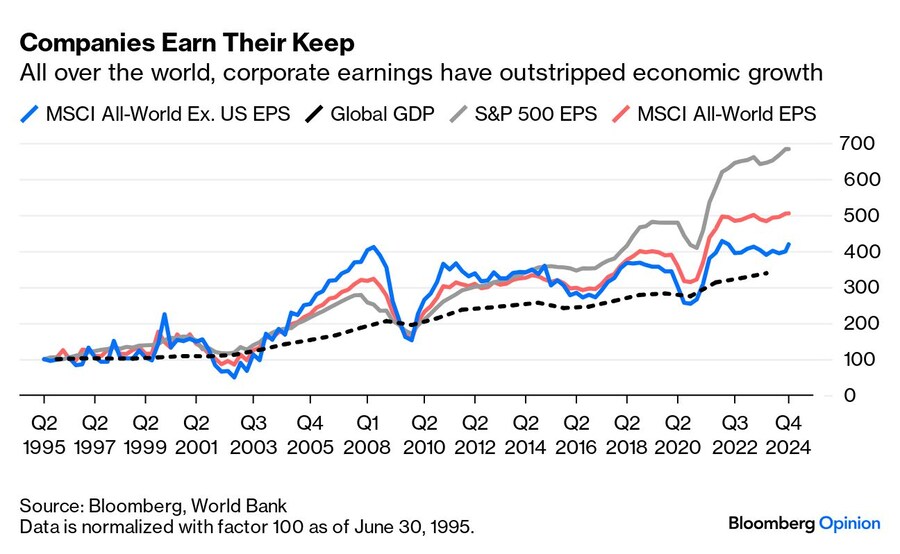

미국 기업들은 유권자들의 관심이 투표함에 쏠린 동안 여전히 건재하다는 사실을 보여주었습니다. 실적은 예상치를 훌쩍 뛰어넘었는데, 이는 실적 시즌 초반에 세워진 낮은 기대치의 영향이 큽니다. 그러나 더 넓은 맥락에서 중요한 메시지는 기업의 이익이 경제 성장 부진에 대한 훌륭한 보호막 역할을 한다는 것입니다. 다만, 이러한 이익은 상당히 변동성이 크다는 점도 있습니다. 아래 차트는 1995년 이후 미국, 세계, 그리고 미국을 제외한 글로벌 기업의 12개월 누적 주당순이익(EPS)을 세계은행의 글로벌 GDP 추정치와 비교한 것입니다. 기업 부문은 전 세계적으로 점점 더 큰 몫을 차지하고 있으며, 특히 최근 미국의 우위는 그들이 ‘미국 우선주의’를 채택한 상황에서 경이롭기까지 합니다.

기업들은 제 몫을 합니다

전 세계적으로 기업 이익은 경제 성장률을 뛰어넘고 있습니다.

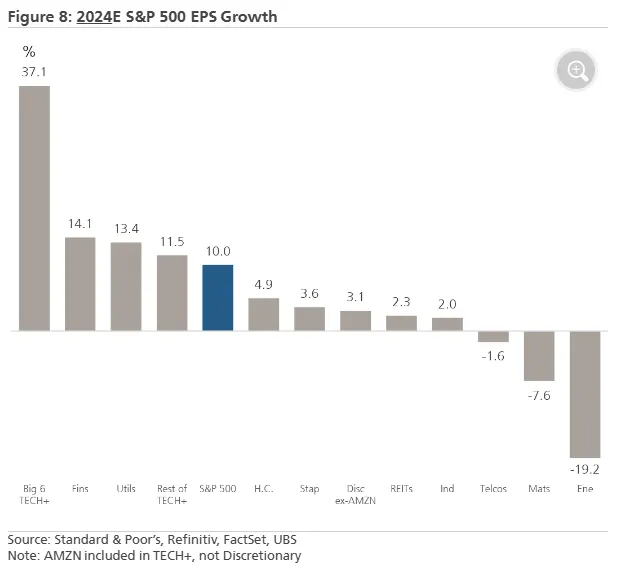

이 모든 것이 미국의 기술 부문과 관련이 있을까요? 맞습니다. 미국 시장은 주요 기술 플랫폼 그룹 없이는 매우 달라 보였을 것입니다. 이를 보여주기 위해 UBS 그룹(UBS Group AG)의 조나단 골럽(Jonathan Golub)은 올해 부문별 예상 이익 성장률을 제시했습니다. UBS의 ‘빅 식스 TECH+’ 섹터에는 소비재로 분류되는 아마존(Amazon.com Inc.)이 포함되지만, ‘매그니피션트 세븐’에 포함되는 테슬라(Tesla Inc.)는 제외되었습니다. 아래는 그 결과를 시각적으로 보여줍니다.

‘매그니피션트 세븐’의 높은 성장은 이미 잘 알려져 있지만, 실제로 그 비결은 마진에 있는 것으로 보입니다. UBS에 따르면, ‘빅 식스’의 24.5% 이익 성장률 중 12.3%포인트, 즉 절반에 가까운 부분이 이익률 덕분이었습니다. 반면, 나머지 S&P 500의 전반적인 성장률(0.9%)에서는 이익률이 오히려 3%포인트를 깎아먹는 결과를 보였습니다. 이러한 데이터를 통해 ‘빅 식스’가 독점적 지위를 가지고 있다는 주장을 뒷받침할 수 있을 것입니다.

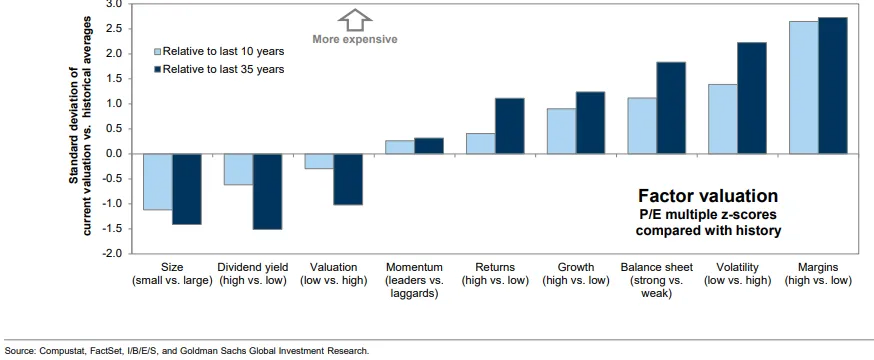

데이비드 코스틴(David Kostin), 골드만삭스(Goldman Sachs Group Inc.)의 주식 전략 책임자는 다음 차트를 통해 시장이 마진이 높은 기업으로 얼마나 쏠리고 있는지를 설명합니다. 이 차트는 다양한 지표를 기준으로 현재의 밸류에이션 격차를 보여줍니다. 소형주와 고배당주들은 현재 지난 35년 평균 대비 1.5 표준편차 낮은 수준으로 저평가되어 있습니다. 반면, 높은 마진을 가진 기업들은 역사적으로 볼 때 훨씬 높은 밸류에이션을 받고 있으며, 이는 35년 평균 대비 2.5 표준편차나 높은 수준입니다. 이들 기업이 여전히 예상을 상회하는 성과를 내고 마진을 확대하고 있는 가운데, 이들에 투자된 자금은 지금까지 큰 보상을 받아왔습니다. 하지만 이러한 추세가 계속될 수 있을지 상상하기는 어렵습니다.

유사한 논리는 에너지 및 소재 섹터를 제외한 경우에도 역으로 적용됩니다. 이들 섹터는 약세를 보이는 원자재 가격에 타격을 입었기 때문입니다. 도이치뱅크(Deutsche Bank AG)의 글로벌 주식 전략팀은 이 두 섹터를 제외할 경우 나머지 섹터들의 분기별 이익 성장률이 11.2%에서 11.9%로 약간 상승한다고 추정합니다. 시장은 지속 가능성이 낮아 보이는 높은 수익성을 가진 기업들에 과도한 흥분을 보이고 있지만, 이번 실적 시즌은 글로벌 경제와 주식시장에 대해 신뢰를 줄 만한 이유를 분명히 제공합니다.

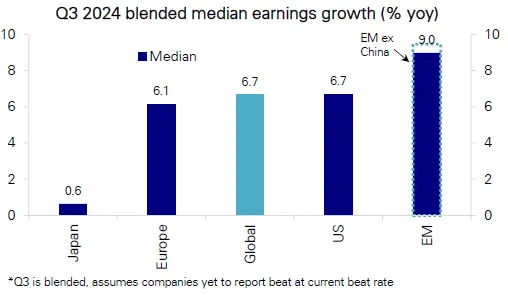

글로벌 상황은 현재의 시장 분위기보다 더 낙관적이어야 함을 뒷받침합니다. 도이치뱅크 팀은 ‘매그니피션트 효과’를 통제하기 위해 평균이 아닌 중간값을 사용했으며, 이는 신흥 시장의 성장률이 실제로 미국의 성장률을 초과하고 있음을 보여줍니다. 이는 특히 중국의 경제 성장과 전반적인 글로벌 경제 상황이 우리가 생각하는 것보다 더 나은 상태임을 어느 정도 시사합니다. 일본 기업들은 엔화 강세가 갑작스럽게 일어나면서 해외 수익을 엔화 기준으로 계산할 때 불리하게 작용하는 문제를 겪고 있습니다.

2024년 3분기 혼합 중간값 이익 성장률 (전년 대비 %)

컨센서스에 따르면, 2024년과 2025년 모두 미국, 일본 및 신흥 시장에서 두 자릿수 이익 성장이 예상됩니다(현재의 수치는 아직 미국 선거의 영향을 완전히 반영하지 않았습니다). 유럽은 훨씬 더 문제가 많은 것으로 보이지만, 재앙적인 수준은 아닙니다. 컨센서스는 올해 -1.5%의 역성장을 예상하고 있으며, 2025년에는 7% 성장이 뒤따를 것으로 전망합니다.

보다 감각적인 수준에서 보면, “관세(tariff)”라는 단어와 이와 관련된 용어들이 최신 분기의 실적 발표 회의록에서 전 세계적으로 1,969회 등장했으며, 이는 팬데믹 직전인 2020년 1분기 이후 가장 높은 수준입니다. 그러나 이는 2019년 3분기(트럼프 1.0 관세 정책이 영향을 미치던 시기) 6,000건 이상이었던 최고치보다는 훨씬 낮은 수치로, 기업들은 또 다른 무역 전쟁에 대해 완전히 대비하고 있지는 않은 상황입니다.

한편, 골드만삭스의 코스틴은 분기마다 연준(Federal Reserve)의 베이지북과 유사하게 실적 발표 회의와 발표 자료에서 발췌한 인용문과 사례를 통해 CEO들의 우려를 주관적으로 분석한 보고서를 작성하고 있습니다.

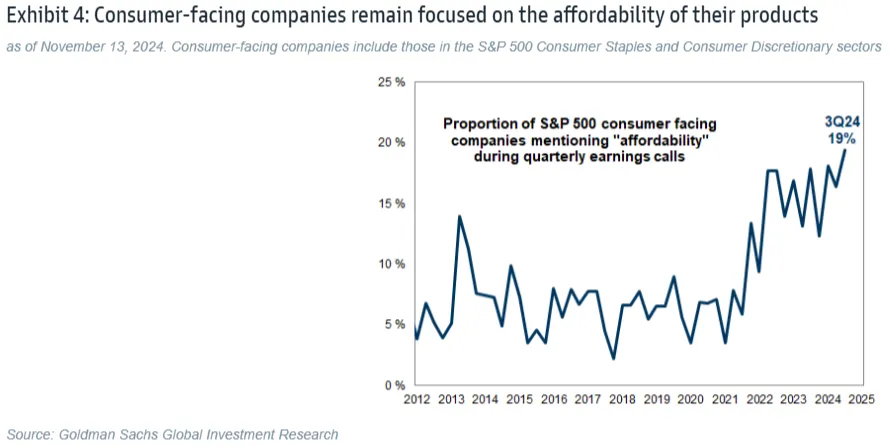

적어도 정책 입안자들에게는 소비자 대상 기업들이 자사 제품의 가격 경쟁력을 유지하기 위해 여전히 많은 걱정을 하고 있다는 점이 희소식입니다. 이들은 인플레이션을 억제하려는 의지에 동참하고 있습니다. 골드만삭스에 따르면, 이번 분기 실적 발표 회의에서 ‘가격 적정성(affordability)’이 언급된 빈도는 역대 최고치를 기록했습니다.

소비자 대상 기업들은 제품 가격 경쟁력에 계속 초점을 맞추고 있다

코스틴은 또한 기업 경영진들도 다른 사람들과 마찬가지로 정치적 불확실성에 영향을 받고 있음을 보여줍니다. 9월 말 이러한 실적 결과가 집계될 당시, 미국 선거는 박빙의 승부로 예상되었으며, 이는 기업 자체의 투자와 소비자들의 구매 의사 결정에 부정적인 영향을 미쳤습니다. 이제 공화당의 완전 승리가 확정된 가운데, 트럼프 경제팀에 대한 인사가 확정되는 것이 불확실성을 정상 수준으로 낮추는 마지막 장애물로 남아 있습니다. 그 순간이 점점 다가오고 있지만, 아직 도달하지는 않았습니다.

이제 움직이는 표적에 대해 이야기해봅시다

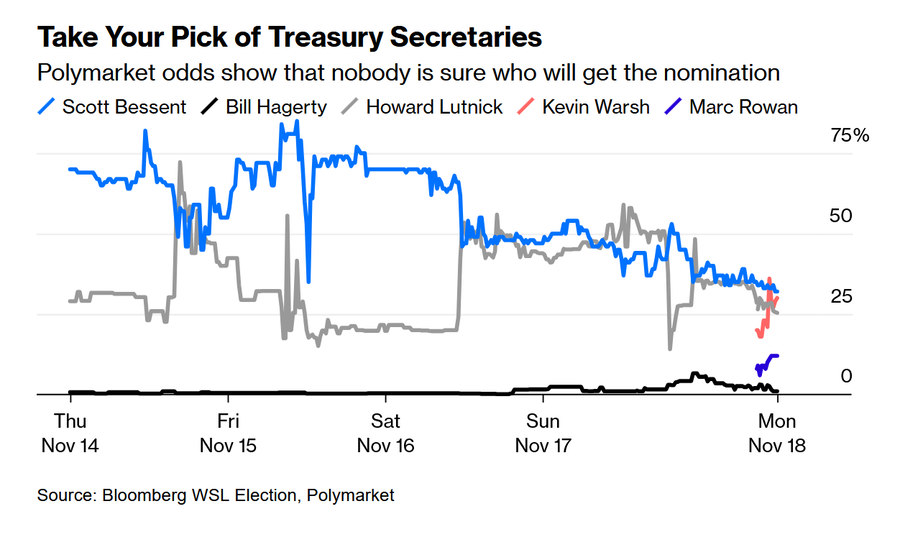

진정한 불확실성을 원한다면, 도널드 트럼프 전 대통령의 재무장관 후보군이 어떻게 변화하고 있는지 살펴보십시오. 이 임명은 시장에 매우 중요한 문제입니다. 트럼프 정책은 성장에 긍정적 영향을 미칠 것으로 보는 시각이 우세하지만, 특히 달러와 관련해 재무부가 신속히 대응해야 할 리스크도 동반합니다.

지난 주말까지는 키 스퀘어 그룹(Key Square Group)의 스콧 베센트(Scott Bessent)가 유력한 재무부 장관 후보로 간주되었습니다. 그는 1992년 조지 소로스(George Soros)와 함께 영국 파운드를 유럽 환율 메커니즘에서 이탈하도록 만든 대담한 전략으로 잘 알려져 있습니다. 차기 재무장관은 외환시장 전반의 움직임과 조지 소로스와 같은 인물들의 행태를 잘 이해할 필요가 있기 때문에, 그를 임명하는 것이 논리적으로 타당하다는 평가를 받았습니다.

그러나 브리핑과 반박 브리핑이 난무했던 혼란스러운 주말 이후, 베센트는 더 이상 단독 유력 후보가 아닙니다. 지난주 목요일에 폴리마켓(Polymarket)에서 75%의 확률을 기록했던 그는 이제 캔터 피츠제럴드(Cantor Fitzgerald)의 CEO인 하워드 루트닉(Howard Lutnick), 그리고 새로운 후보인 전 연준 이사 케빈 워시(Kevin Warsh)와 사실상 동률을 이루고 있습니다. 워시는 글로벌 금융위기 당시 연준의 해결사 역할로 잘 알려져 있습니다. 현재 세 후보 모두 당선 확률이 3분의 1을 넘지 못하고 있습니다.

재무장관 후보군에 대한 선택

폴리마켓의 확률은 누구도 누가 지명될지 확신하지 못하고 있음을 보여줍니다.

이런 불확실성은 해결될 때까지 시장을 혼란스럽게 할 것입니다. 하지만 단순히 승자가 누구인지 아는 것만으로는 부족합니다. 트럼프는 경제 고문(Chief Economic Adviser)과 미국 무역대표부(US Trade Representative) 자리도 임명해야 하며, 이들 역시 정책 방향에 큰 영향을 미칠 수 있습니다. 또한 최종 승자가 특정한 약속을 한 뒤에야 직책을 맡을 가능성도 있습니다. 런던 시간 자정 이후 현재까지는 아무것도 결정되지 않았습니다. 앞으로 며칠 동안은 어떤 금융 거래에서도 과도한 포지션을 잡는 것이 현명하지 않을 것입니다. 명확한 분석은 상황이 정리된 후에 가능할 것입니다.

비트코인을 다시 위대하게 만들기

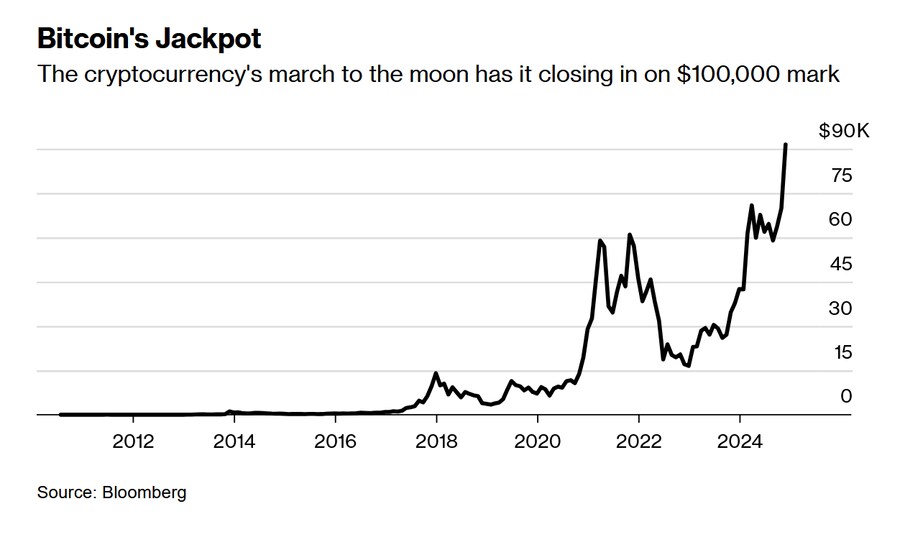

비트코인의 놀라운 상승세는 명백한 이유를 가지고 있습니다. 이는 모두 트럼프와 공화당의 압도적인 승리 덕분입니다. 주요 암호화폐 자산인 비트코인의 가격이 93,000달러를 넘어선 가운데, 이제 남은 질문은 이 급등이 정당한 것인지 아니면 단순한 과도한 낙관론에 불과한지입니다. 암호화폐 투자자들은 규제 당국의 적대적 태도가 반전될 것으로 기대하며 흥분하고 있습니다. 이는 트럼프 경제팀의 향후 임명이 매우 중요한 또 다른 문제입니다.

그동안 규제 압박을 지속적으로 받아왔던 자산군이 갑자기 규제의 족쇄에서 풀려날 때 어떤 일이 일어날지 보여주는 사례라고 할 수 있습니다.

비트코인의 대박

암호화폐가 천문학적 상승세를 이어가며 10만 달러 돌파를 눈앞에 두고 있습니다.

Stand With Crypto와 같은 친(親) 암호화폐 그룹의 정치적 압박이 분명히 영향을 미치고 있지만, 비트코인의 극단적인 변동성 역사를 고려할 때 어느 시점에서는 하락세를 맞을 가능성이 큽니다. 과거 조정 국면은 매우 가혹했습니다. 대표적인 사례는 2018년, 2021년, 2022년, 그리고 올해 어느 정도의 조정을 겪은 상황입니다. 그러나 현재로서는 Miller Tabak + Co.의 매트 말리(Matt Maley)가 말하길, 재무장관 임명 드라마가 끝나기 전까지는 하락 가능성이 낮다고 주장합니다:

> "하워드 루트닉이 재무장관으로 지명된다면 비트코인과 기타 암호화폐에 더욱 긍정적인 영향을 미칠 것입니다. 수요 측면에서는, 오늘날 시장에서는 상승세가 스스로를 부추긴다는 점(모멘텀)을 강조하고 싶습니다. 비트코인이 이전 고점을 강력히 돌파하면서 막대한 자금이 유입되었습니다. 소프트웨어 주식에서도 이와 비슷한 상황이 나타나고 있습니다."

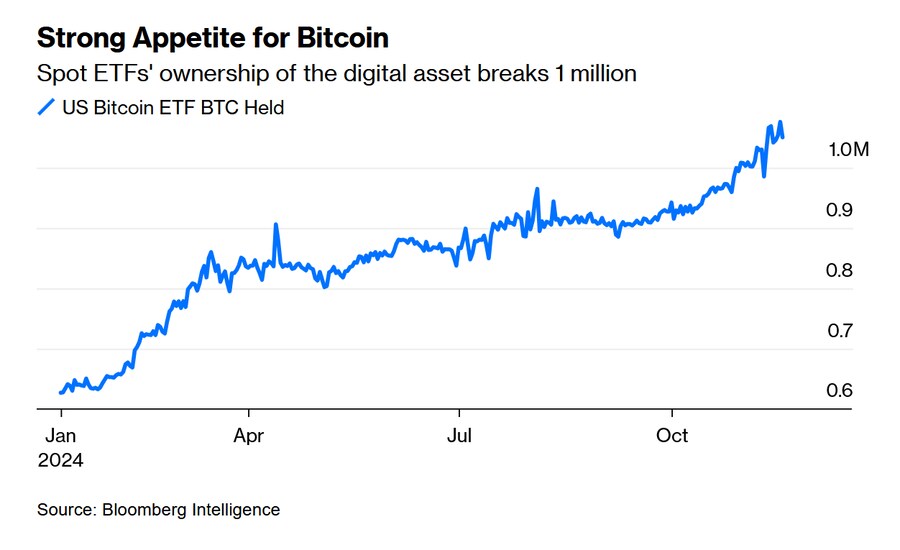

올해 초에 출시된 비트코인 상장지수펀드(ETF)가 이러한 자금 유입을 주도하고 있습니다. 11월 6일부터 13일까지, 대선 이후 6일 동안 해당 펀드들은 순유입액 47억 달러를 기록했으며, 미국 비트코인 ETF의 비트코인 보유량은 최근 100만 개를 돌파했습니다:

비트코인에 대한 강한 투자 욕구

현물 ETF의 비트코인 보유량이 100만 개를 넘어섰습니다.

증권거래위원회(SEC) 위원장 임명도 매우 중요한 사안입니다. 현재 위원장인 게리 겐슬러(Gary Gensler)보다 암호화폐에 우호적인 인물이 임명될 가능성이 높습니다. 그러나 암호화폐에 우호적인 인사가 임명된다고 해서 반드시 긍정적인 규제가 시행된다고 단정하기에는 이릅니다. Bloomberg Intelligence의 제임스 세이파트(James Seyffart)는 기본 시나리오로, 새로 임명된 인사가 현재의 엄격한 암호화폐 규제를 완화할 가능성이 있다고 주장하며, 이는 업계에 긍정적인 신호로 작용할 것이라고 봅니다.

그럼에도 불구하고, JP모건의 전략가 니콜라오스 파니기르초글루(Nikolaos Panigirtzoglou)가 이끄는 팀은 암호화폐 규제가 완화되면 비트코인과 이더리움을 넘어 은행과 디지털 자산 간의 강한 협력이 가능할 것이라고 전망합니다. 이들은 규제 명확성이 벤처 캐피털, 인수합병(M&A), 기업공개(IPO)에 순풍이 될 것으로 보고 있지만, 미국이 비트코인을 준비 자산으로 채택할 가능성은 "낮다"고 평가하고 있습니다.

암호화폐의 미래는 통화 정책에도 영향을 받을 수 있습니다. 금리 인하 속도가 느려질 경우, 디지털 토큰에 대한 투기적 수요를 제한하는 금리가 유지될 수 있습니다. 블룸버그 이코노믹스의 모델은 중앙은행이 더 신중해질 가능성이 비트코인에 부정적인 리스크로 작용할 수 있음을 시사하고 있습니다.

— 리처드 애비(Richard Abbey)

user error : Error. B.