-

[경제] ‘한 달 수익률 -30%’ 롱숏名家의 처참한 성적표... 이게 다 에코프로 때문2023.08.02 AM 11:21

절대 수익 추구하는 롱숏펀드, 이차전지주 급등에 손실 커져

최근 이차전지 관련 종목이 급등하면서 롱숏(Long-Short) 펀드 명가로 꼽히는 주요 자산운용사들이 처참한 수익률을 기록하고 있다. 이차전지주가 고평가됐다고 판단해 실적 개선이 예상되는 다른 업종을 대거 담았는데, 이차전지 업종으로 쏠림현상이 심화하면서 손실이 커진 탓이다. 이차전지주 하락에 베팅한 곳 중엔 만회하기 어려운 손실을 낸 곳도 있다.

그래픽=정서희

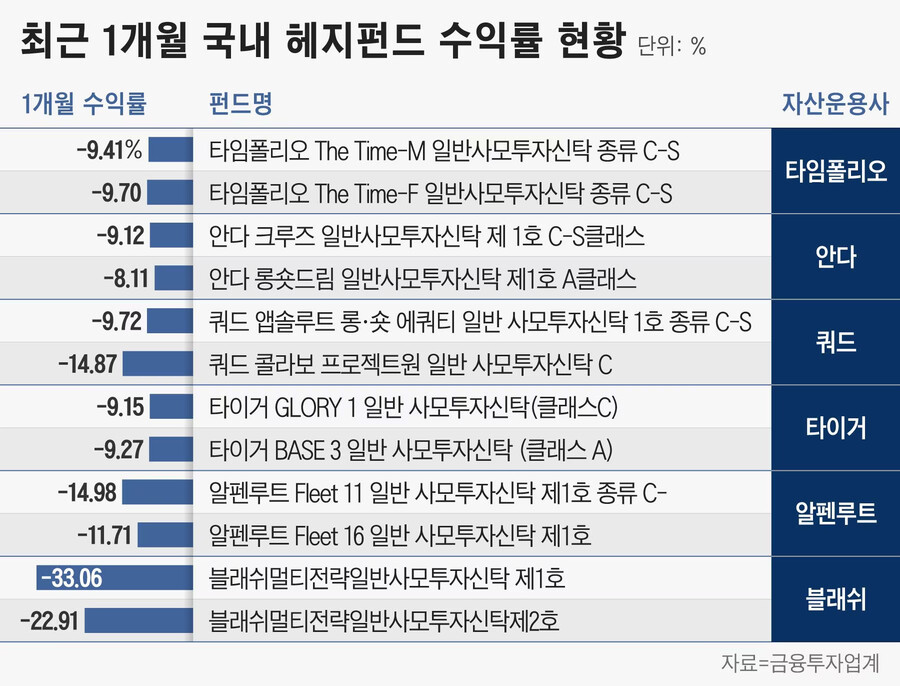

2일 증권업계에 따르면, 1일 기준으로 한국형 헤지펀드 수익률을 비교한 결과, 최근 1개월 마이너스(-) 수익률을 기록한 사모펀드가 크게 늘어난 것으로 집계됐다. 1개월 수익률이 마이너스 30%가 넘는 곳도 있었다.

눈에 띄는 곳은 롱숏펀드 대가로 이름을 알린 타임폴리오자산운용이다. 최근 한 달간 타임폴리오에서 내놓은 The Time 시리즈의 사모펀드 수익률은 마이너스 9%대를 기록하고 있다.

타임폴리오는 운용자산(AUM)이 2조4400억원에 달하는 1등 헤지펀드 운용사다. 주요 사모펀드인 The Time 시리즈는 롱숏을 기본으로 절대수익률을 추구하며 유연한 전략을 구사하는 상품이다. 주가가 오를 것으로 예상되는 종목에는 롱(매수), 떨어질 종목은 숏(매도)으로 대응해 시장 등락과 상관없이 양방향에서 수익을 추구하는 방식이다.

한 운용업계 관계자는 “롱숏펀드는 시장 변수에 상관없이 움직이는 걸 목표로 하는데, 1개월 수익률이 마이너스 9%를 기록했다는 건 운용 원칙이 깨졌다는 의미”라며 “이차전지주가 예상치 못하게 급등하면서 타임폴리오뿐만 아니라 다른 운용사들도 골치 아픈 상황에 처했다”고 분위기를 전했다.

다른 운용사들이 내놓은 사모펀드도 비슷한 형국이다. 최근 한 달간 롱숏전략을 쓰는 사모펀드들의 수익률이 대체로 좋지 않았다. 안다자산운용이 출시한 안다 롱숏드림 일반사모투자신탁 제1호는 마이너스 8%대 수익률을 기록 중이다.

타이거자산운용은 코스닥벤처펀드를 제외한 대다수 사모펀드가 마이너스 6~9% 손실을 보고 있다. 타이거자산운용은 지난 4월, 1분기 성과를 회고하며 이차전지 쏠림현상이 심해 부진한 수익률을 기록했다며 고객들에게 사과문을 낸 곳이다.

씨앗자산운용은 출시한 모든 펀드가 10~12% 손실을 보고 있다. 블래쉬자산운용이 내놓은 블래쉬멀티전략일반사모투자신탁 제1호은 1개월 수익률이 마이너스 33%를 넘어서기도 했다. 블래쉬자산운용은 2021년 운용 펀드 4개가 국내 모든 펀드를 통틀어 수익률 상위 10위권에 오를 정도로 성과가 좋은 곳이었다.

최근 롱숏전략을 구사하는 사모펀드 수익률이 나빠진 배경에는 이차전지주의 급등이 자리 잡고 있다. 그간 이차전지주가 가파르게 오르면서 고평가됐다고 판단해 에코프로그룹, 포스코그룹 관련 종목 대신 실적 반등이 예상되는 업종을 담았는데, 이차전지주만 오르면서 상대적으로 수익률 격차가 벌어지게 된 것이다.

이차전지주가 곧 떨어질 것이라 보고 하락에 베팅한 곳도 있다. 차입 공매도를 통해 주가 하락 시 이익을 내겠다는 전략이었다. 주식을 빌리기 어렵다고 판단한 곳은 코스닥150 선물 인버스를 매수해 대응한 사례도 있었다. 에코프로, 에코프로비엠이 급등해 코스닥150 지수에서 차지하는 비중이 점점 커졌기 때문이다. 그러나 예상과 달리 이차전지주가 급등하면서 롱, 숏 양방향에서 손실을 보게 됐다.

한 운용역은 이차전지주가 급등해 손실을 입었지만, 그래도 선뜻 손이 나가기 어렵다고 토로했다. 그는 “에코프로는 ‘밈 주식’(온라인 입소문을 탄 유행성 테마 주식)과 같다고 본다”며 “개인투자자들이 주식을 묶어놓고 계속 사들이니 주식을 빌리기도 쉽지 않고, 주가가 갑자기 올라 속수무책으로 잃었다”고 설명했다.

기업가치를 평가하기 힘든 구간이라는 의견도 있었다. 다른 매니저는 “에코프로비엠이 2분기 실적 쇼크가 나와 대다수 기관은 숏을 볼 수밖에 없는 상황이었다”며 “에코프로 주가수익비율(PER)이 870배가 나오는데, 이걸 어떤 명분으로 롱으로 가져갈 수 있겠냐”고 강조했다.

저평가 기업에 투자해 제값을 받을 때까지 보유하는 가치투자 하우스도 어렵긴 마찬가지다. 코스닥150 지수를 펀드 벤치마크로 삼을 경우, 이차전지를 담지 않았다면 벤치마크를 이상으로 수익을 낼 수 없었기 때문이다. 에코프로, 에코프로비엠 몸집이 커지며 코스닥150 지수에서 차지하는 비중이 늘어나면서 생긴 현상이다. 이날 기준 코스닥150 구성종목 중 에코프로, 에코프로비엠의 비중이 30%를 넘어섰다.

다른 관계자는 “운용사마다 전략은 다르지만 개인 수급이 아니라면 이렇게 올라갈 수 없는 주식이라고 판단하는 게 상식적”이라면서 “비이성적인 시장이 언젠가 바로잡힐 것으로 보고, 이차전지에서 나오는 수급이 어떤 업종으로 갈지 살펴보고 있다”고 덧붙였다.

- 인턴경력삼십년

- 2023/08/02 AM 11:44