- 강환국 CFA -

지난번에 피터 린치는 5-10배 오를 기업을 살 확률을 극대화하려면 챙겨봐야 하는 13개의 포인트를 설명했습니다. 이번에는 철저히 피해야 하는 기업들을 알아 봅시다. 또한 재무제표에서 피터 린치가 어떤 부분을 유심히 보는지도 매우 흥미롭습니다. 투자할 때 회계사급으로 재무제표의 도사가 될 필요는 없다고 봅니다. 그러나 기본만 챙겨도 큰 참사를 피해갈 수 있습니다!

1. 철저히 피해야 하는 기업

아래 리스트에 있는 기업만 피해도… 중간 이상은 갈 것 같습니다. 땡큐 피터 린치!

기본적으로 피터 린치는 기관들과 애널리스트들의 관심을 끄는 기업을 싫어합니다. 걔들은 끝물에 도달했다는 겁니다. 쟤들이 관심 없는 기업이 저평가 되어 있어서 10배 오를 가능성이 있죠!

I. 가장 핫한 산업에 있는 가장 핫한 기업 – 버블의 극치!

II. 기관들과 애널리스트들이 막 칭찬하는 기업 – 끝 무렵

III. “얘가 차세대 구글/아마존/페북이래”

– 개뿔! “제 2의 마이클 잭슨” 이나 “제 2의 유재석” 이 마이클 잭슨과 유재석을 능가하는 것 보셨습니까?

IV. M&A 많이 하는 기업 – M&A 제대로 하는 기업은 별로 없습니다!

아니 사랑하는 두 사람이 M&A… 아니 결혼해도 망할 확률이 50% 이상인데 두 기업은 볼 게 있겠습니까?

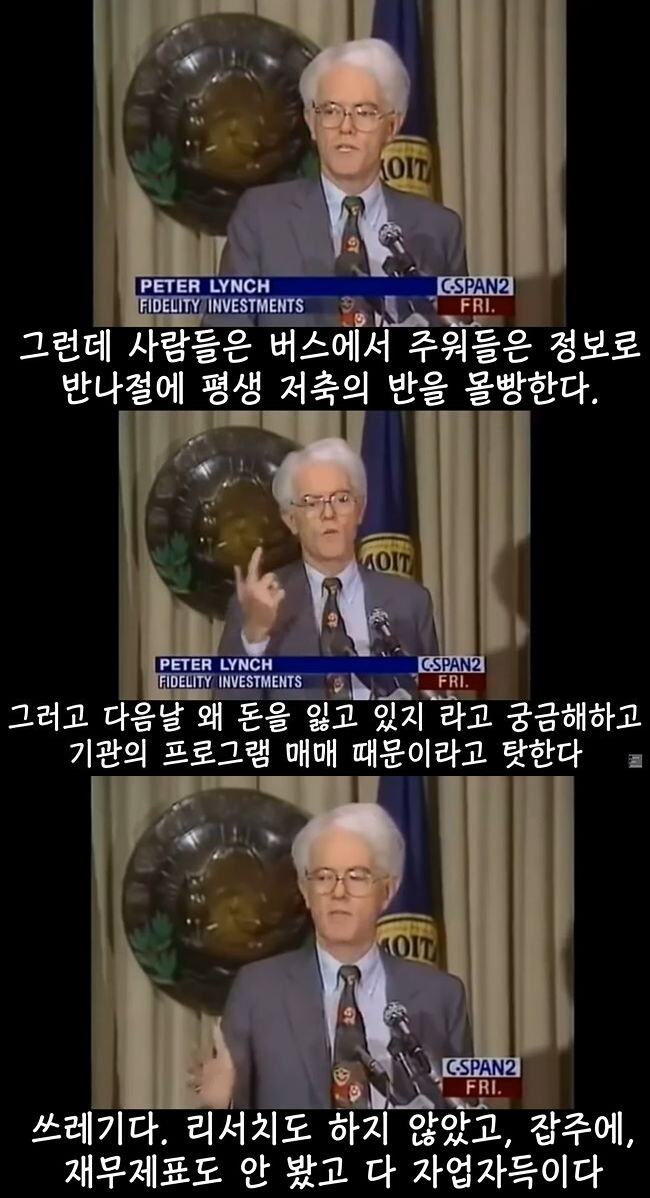

V. “내가 너에게 아주 기똥찬 주식을 소개해 줄게 – 너한테만!! 진짜 비밀이야!!” – 다 사기입니다.

<너만 알고 있어!! 그거 사면 100배 오른대!!>

Ⅵ. 이름이 핫한 기업 - 2000년대 초반에 com으로 끝나는 기업, 최근 Blockchain같은 명칭이 붙은 회사 – 안됩니다!!

피터 린치 정말 훌륭한 사람 아닙니까. 주식을 친절하게 6개 분야로 구분도 해 주고, 종목 레벨까지 들어가서 어떤 점을 유심히 관찰해야 하는지도 설명합니다.

2. 재무제표는 이렇게 봅시다!

아오! 난 숫자 울렁증 있어!! 꼭 저런거 알아야 해? 당신이 “투자” 를 하고 싶으면 재무제표를 피해 갈 수는 없습니다 ㅠ 최소한 기본을 알고 있어야 합니다. 피터 린치가 보는 항목만 챙겨 봐도 기본은 하는 거겠죠?

재무제표 보기 싫으셔서 트레이딩으로 도망오신다고요? 그럼 더 많은 숫자를 봐야 합니다 - 매일매일 진짜 숫자만 봅니다 ㅋㅋㅋㅋ

I. 핫한 상품/매출액 비중

아마 당신이 A사의 주식을 사려는 이유가 있을 겁니다. 핫한 청바지를 팔수도 있고, 정말 훌륭한 기저귀를 개발했을 수도 있습니다. 그러면 – 이 청바지와 기저귀가 매출에 몇 % 정도인지는 알아야 합니다! 저 상품이 A사 상품 중에서 사이드 중 사이드 사업이면 - 잘 팔릴지 몰라도 기업 가치에 미치는 영향은 미미하죠.

II. PER

PER는 엄밀히 보면 재무제표에 나오지는 않으나, E에 해당하는 순이익은 재무제표에 있습니다.

기업의 성장률을 PER로 나눠 보고(PEG 지표라고 합니다), 저 지표가 1 이상이면 매우 좋고, 2 이상이면 진짜 좋고, 0.5 이하면 매우 나쁘다고 합니다.

(예: 성장률이 10%인 기업의 PER가 10 이하면 좋음, 5 이하면 진짜 좋음, 20 이상이면 별로)

PER를 절대적으로 보는 것보다는 성장률과 비교해서 보라는 말씀이시죠. 매우 일리가 있는 말씀이십니다.

III. 현금

린치는 턴어라운드 투자도 많이 해서 현금에 신경을 많이 씁니다. 여기서 중요한 건:

기업의 보유 현금이 증가하면 좋은 겁니다(오호!)

IV. 부채

피터 린치는 단기부채에는 크게 신경을 안 쓰는 편입니다. 그걸 커버할 만한 현금이 있나? 정도만 보고요. 특히 턴어라운드 분석에는 장기부채를 유심히 본다고 합니다. 일단 턴어라운드 기업이 부채 감소에 성공하면 매우 긍정적으로 봅니다. 또한 부채는 은행 부채가 있고 단기채권이 있고 장기채권이 있는데,

특히 은행 대출이나 단기 채권이 많으면 이걸 못 갚아서 파산할 수 있으니 극히 조심해야 한다고 경고합니다.

→ 유동 부채 비율

V. 배당

배당은 많이 주는게 좋은가요, 아닌가요? 한국에서는 2002-2016년 제 분석에 따르면

배당을 주는 기업의 복리수익은 14.5%, 안주는 기업의 수익은 -4.6%였습니다.

여러분, 한국에서는 배당을 주는 기업을 꼭 사세요! 4월에 즐겁습니다.

린치는 배당을 주는 기업은 일단 그 돈을 바보 같은 M&A로 말아먹을 수가 없고, 배당을 주는 기업이 하락장에서 상대적으로 덜 떨어진다고 합니다.

기본적으로 20-30년 동안 연속으로 배당을 인상하는 튼튼히 기업의 주식을 사면 크게 실패할 수 없다고 합니다. 아쉽게도 한국에는 이런 기업들은 없죠 ㅠ

단, 고성장기업의 경우 배당을 안 주고 그 돈을 성장에 투입하는 것을 바람직하게 여깁니다.

→ 배당 수익률이 높을 수록 좋음, 단 고성장 기업은 예외 (ROE 체크)

VI. 자기자본

회계장부에 적힌 자산과 실제 가치는 완전 틀릴 수 있다고 강조합니다. 망하기 직전 회사들은 한푼 가치도 없는 자산들이 가치 있다고 뻥치는 경우도 있고, 반대로 부동산 같은 경우가 매우 저평가 되어 있을 가능성도 있고, 기업의 브랜드 가치는 당연히 회계장부에서 찾을 수 없습니다. 한국 같은 경우에는 보유한 다른 상장기업 주식보다 주가가 저평가 되는 경우도 가끔 있습니다.

이런 것을 자세히 살펴보면 재미있는 자산주들을 발굴할 수 있습니다.

VII. 현금흐름

린치는 자유현금흐름(Free Cash Flow)를 중요시 여깁니다. 즉 영업에서 벌어온 현금(영업활동현금흐름) 중 설비투자(Capital Expenditures)에 돈을 많이 투입할 필요가 없는, 즉 의무적으로 생산 설비에 투자할 필요가 없는 기업들을 매우 선호합니다.

VIII. 재고

자산대비 재고가 늘어나는 기업은 유심히 살펴 봐야 합니다. 매우 안 좋은 사인입니다.

IX. 성장률

“저 기업이 X% 성장할 거래” 라고 말하면, 어떤 성장률? 인지 헷갈릴 수 있는데,

린치는 “순이익의 성장률” 을 봅니다. 이게 가장 중요한 지표라고 강조합니다.

또한 매출은 그다지 많이 올리지 못해도 가격을 올려서 순이익 성장을 높게 유지할 수 있는 담배회사 필립 모리스같은 회사들이 존재한다고, 그런 기업이 알짜 기업이라고 강조했습니다.

→ 가격 결정력이 있는 기업

굉장히 복잡해 보이는데, 사실 몇 번 다트(dart.fss.or.kr)에 들어가셔서 사업보고서에서 재무제표 몇 번 구경하시면 사실 별거 아닙니다. 기요사키가 부자가 필히 배워야 할 미덕(?)에 회계(비즈니스의 언어!) 를 포함시켰는데, 10배 오르는 기업 발굴에 도움이 된다는데 이 기회에 배워 보시죠!