▶ 2007년 고점을 찍었을 때 두산중공업의 시총 16.5조원

→ 원전이 부각되고 수주잔고도 늘어나던 시점

→ 현재 시총 13.5조원은 적절한 것인가? (6.10 종가 기준 9.8조원)

▶ 두산중공업 같은 주식은 밸류에이션을 수주잔고로 측정

→ PER, PBR이 잘 통하지 않음

▶ 주가는 2007년도 대비 많이 떨어졌는데 시가 총액은 비슷한 이유?

→ 주가는 고점 대비 80% 하락, 시총은 고점 대비 30% 하락

→ 유증, 감자 때문 (주식의 수가 늘어남)

→ 두산 그룹의 계열사들은 유증 맛집

★ 기업을 평가할 때는 시가총액을 사용해야 함

→ '주가가 과거 수준으로 회귀할 것'이라는 논리는 잘못된 것

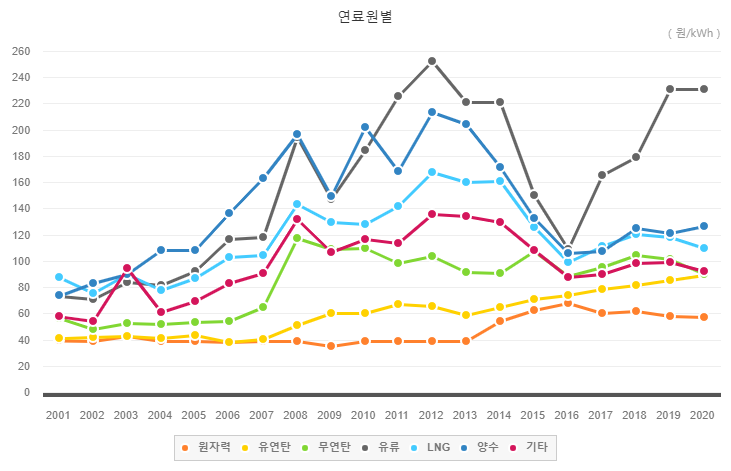

▶ 현재부터 2040년까지 원전 에너지 기대 증가율은 19%

→ 수명이 다한 원전의 폐로로 원자력 산업은 연착륙할 가능성이 큼

▶ 두산중공업은 2025년까지 기존 사업 비중을 대폭 낮추고 신재생에너지에 집중하겠다는 계획을 발표

→ 2025년까지 원전 수주는 절반으로 줄이는 대신 재생에너지 부문을 확대

→ 2025년 목표 수주잔고 9.7조원, 올해 목표는 8.7조원

→ 2007년 고점을 향해가고 있는 주가에 비해 예상 수주잔고 증가율은 낮은 편

▶ 두산중공업에 프리미엄을 줄만한 요소

① 재생에너지의 비중을 높여가는 점

→ 하지만 최근의 급등은 원전에 초점을 맞춘 상황

→ 앞으로 원전 수주가 폭발적으로 늘어날 가능성은 낮음

→ 안보와 밀접한 관련이 있는 에너지 분야를 타국에 맡기는 경우는 별로 없음

→ 대신 한전처럼 핵연료 수출, 원자력 발전소 설계에 참여하는 경우는 있음

→ 원전 시장을 주도하는 중국, 러시아는 자국내 수요를 자체 충당 가능

→ 신흥국들도 발전 단가가 올라가는 원전대신 기술발전으로 단가가 낮아지는 재생에너지 쪽으로 기울 가능성이 큼

② 최근 두산중공업이 국내 최대 해상풍력단지 기자재 공급 계약을 맺음

→ 계약금이 10%일 경우 전체규모는 1.9조원 정도

두산중공업, 국내 최대 해상풍력단지 기자재 공급 계약… “1900억 규모”

https://biz.chosun.com/industry/company/2021/06/07/RM6ZLIKFSVBT7LNYEV3TGL7BQU/

③ 두산중공업의 부채비율이 개선된 점

→ 250%로 대폭 개선 (신용등급 상향 가능성)

→ 지금까지 두산이 할인됐던 이유는 재무부담

→ 작년만해도 두산베어스 매각설, 두중 직원 1000여명 명예퇴직

→ 영업이익 대폭 개선, 턴어라운드

→ 신용등급 향상으로 이자비용이 대폭 감소할 가능성 (3200억에서 절반 수준으로)

→ 비용감소로 영업이익 대폭 개선

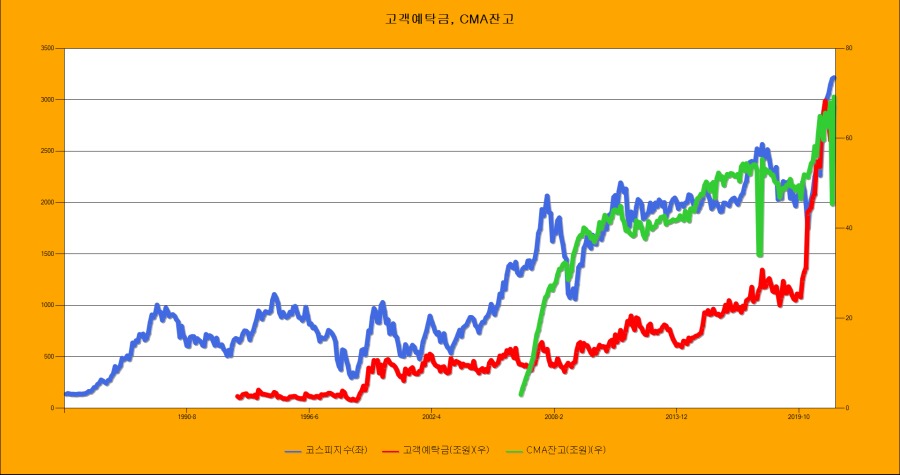

④ 2007년 대비 약 5~6배 많은 예탁잔고 (모멘텀이 붙기 좋은 요소)

▶ 두산중공업은 2025년까지 매출의 60%를 신재생에너지로 내겠다는 비전을 발표

▶ 두산중공업의 단점

① 이제 막 흑자전환했을 뿐 아직 재무상태가 튼튼하다고 보기 어려움

→ 곧 있을 테이퍼링, 금리인상 때문에 풍력시장의 밸류이에이션이 깍이고 있음

→ 긴축이 가까워질 수록 모멘텀주에는 매우 불리한 상황

→ 금리인상 시 두중의 부채 비율은 큰 부담이 될 듯

→ 두산은 과거 주가 상승 시 유증을 자주 했던 전력이 있음

▶ 원전주들은 저평가였다가 정상을 넘어서 고평가까지 간 상황

→ 과거 차트를 보고 그 가격까지 가야된다고 생각하는 건 오산

→ 그 당시와 현재의 시가총액을 비교해야 함