- 월가 아재 YouTube 커뮤니티 펌 -

ARKK 혹은 GME같은 밈 주식들에 기회가 있을지도 몰라서 들여다 보고 있습니다. 왠지 마이클 버리가 한마디 할 것 같은 느낌이...

아까 전 "ARKK 혹은 GME 같은 밈 주식"이란 표현은, ARKK가 밈 주식이라는 이야기는 아니고, ARKK(처럼 듀레이션이 긴 주식) 혹은 GME같은 밈 주식들이란 뜻이었습니다. 글을 쓰려다가 점심 약속을 다녀오는 바람에 부연 설명을 조금 해 보도록 하겠습니다. 일단 파월과 오미크론 이야기는 조금 길어질테니 각설하고, 제가 들여다보고 있는 기회는 밈 주식들 매수하는 것도 아니고 숏하는 것도 아닌, 밈 주식들의 옵션과 관련한 부분입니다. 한창 밈 주식이 폭등하고 숏 스퀴즈가 일어나고 난리가 날 때, GME 옵션의 내재 변동성은 3100%까지 치솟았었습니다. 그 % 수치는 옵션 모델마다 다르니 조금 더 와닿는 예시를 들자면, GME 주식이 $130 언저리일 때, 불과 며칠 후에 만기하는 행사 가격 $100 풋옵션의 가격이 $70이었습니다. 그 말은, 이 "풋옵션을 샀을 때, GME가 며칠 내로 $30으로 폭락해야 겨우 본전이고, 그 아래로 가야 이익"일만큼 옵션 프리미엄이 비쌌다는 뜻입니다. (정확한 숫자는 제 기억이 틀릴 수도 있습니다)

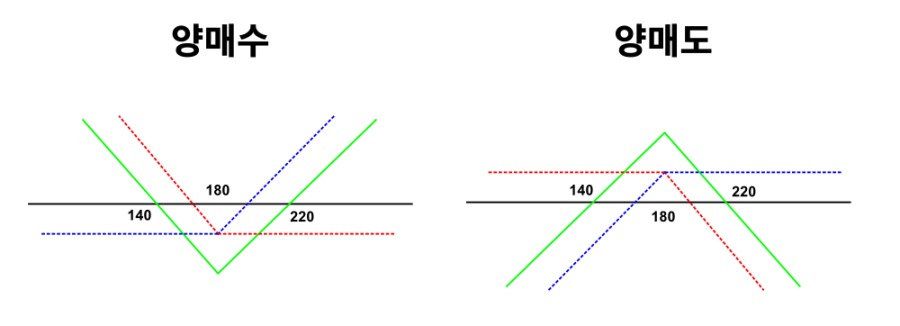

한국말로 양매수/양매도(Long/Short Straddle)이라고 하는 옵션 포지션은 콜옵션과 풋옵션을 동시에 사는 포지션입니다. GME 가격이 현재 $180이고, 행사가격 $180인 콜/풋 옵션이 편의상 동일하게 각각 $20, $20이라 가정을 해 보겠습니다. (실제로는 그렇지 않음) 그러면 $40을 주고 콜/풋 각각 하나씩 산다고 하면, 어떨 때 돈을 벌고 잃을까요? 만기 때 GME가 $180 아래일 때는 콜옵션은 휴지가 되고 풋옵션은 차익만큼 벌고, $180 위일 떄는 반대입니다. 예를 들어 $130이면, 풋옵션에서 $50벌고, 콜옵션은 휴지가 됩니다. 해당 포지션을 매수하는데 $40을 썼으니 $50 - $40 = $10이 내 이익입니다. 요약하면, $140 - $220 사이가 손실 구간이고, $140 아래 혹은 $220 위가 이익 구간입니다. 그래프로 그리면 V가 되고, X축과 닿는 손익분기점이 140, 220이 됩니다.

양매도, 즉 콜/풋을 동시에 매도하는 것은 거꾸로 $140 - $220 사이에 머물면 이익이 나고, 그 구간을 벗어나면 손실이 납니다. 다시 말해 양매수는 "주식이 아래든 위든 어느 쪽이든 간에 크게 움직일 것"에 베팅을 하는 포지션이고, 양매도는 "주식이 이 레벨 언저리에서 머물 것"에 베팅을 하는 포지션입니다. 즉, 방향성 베팅이 아니라 변동성에 대한 뷰를 이용한 베팅입니다. 옵션을 매수하는 쪽은 옵션에 프라이싱된 내재 변동성보다 실제 미래 변동성이 높을거라 생각하는 것이고, 매도하는 쪽은 그 반대입니다. 그래서 옵션은 방향성 베팅이라기보다는 변동성 베팅이며, 이에 대한 고려 없이 단순히 옵션이 높은 레버리지를 가능케해준다는 사실만으로 방향성 베팅을 위해 옵션을 쓰는 사람들은 대부분 원금을 다 잃습니다.

내재 변동성이 높을 때는 옵션의 프리미엄이 비싸져서 저 구간이 늘어납니다. (V가 아래로 수직 이동) 예전처럼 내재변동성이 네 자리수인 말도 안되는 시기에는 $180 양매수를 하면 (행사가에 따라 천차만별이겠지만) 어림잡아 $30 - $300과 같은 엄청나게 넓은 구간이 죄다 손실 구간이었을 것입니다. 그런 시기에는 변동성 매수하는 양매수 포지션은 최악의 포지션이라 할 수 있습니다. 반면 기대되는 미래의 변동성 대비해서 옵션 내재 변동성이 쌀 때는 변동성 매수 포지션이 좋을 것입니다.

현재 바라보고 있는 기회가 (양매수는 아니지만) 그런 변동성을 매수하는 (Long Vega) 방향입니다. 한 때 3100%까지 치솟았던 GME의 내재 변동성이 현재는 100% 언저리에 와 있고, 이는 S&P나 나스닥같은 지수에 비하면 엄청나게 비싼 것이지만 (S&P의 내재 변동성이 바로 VIX지수입니다) 현재 상황 대비해서는 싼 게 아닐까 하는 생각이 듭니다. 오래동안 밈 주식들은 방향을 못찾고 보합을 하며 consolidation 패턴을 보여왔기 때문에 내재 변동성이 많이 내려 왔는데, 현재 오미크론과 파월 의장의 발언과 관련하여 일어나고 있는 시장 체제(Market Regime) 변화가 목전에 있다는 것을 고려한다면 너무 싸게 책정되어 있는 게 아닐까 하는 생각이 듭니다. 여기서 만약에 방향성의 뷰를 추가한다면, 단순히 1대1로 콜/풋을 매수하는 것이 아니라 1대2, 1대3 식으로 풋의 비율을 높이는 방법이 있을 것입니다.

기본적으로 내재 변동성을 매수하는 쪽은 장기적으로는 패배합니다. 옵션을 매수하는 건 보험을 매수하는 것과 (다르지만) 비슷하다고 생각하면 됩니다. 소액을 내고, 낸만큼만 비용이 들며, 작은 확률로 큰 사건이 터졌을 때 큰 돈을 벌지만,그것을 반복하면 결국은 손실입니다. 보험사는 가끔 개개인에게 큰 돈을 줘야할 일도 생기겠지만, 전체 Pool을 보면 이익이듯이, 옵션 시장에서도 매도하는 쪽이 장기적으로는 승리합니다. 그렇기에 변동성을 매수하는 것은 자주하면 안되는 매매입니다. (그렇다고 해서 변동성을 매도하는 것도 현명한 일은 아니고, 개인은 절대 금해야 합니다. 옵션 매도가 단순히 보험과 비슷하다며 이득이라 생각하는 것은 무지에서 나온 생각입니다. 보험사는 재보험사를 통해 헷지를 합니다)

그리고 저렇게 생으로 하는 양매수/양매도 포지션은 제가 내재 변동성의 개념을 설명하기 위해 단순한 예를 든 것이지, 왠만해서는 어느 쪽도 건드리지 않는 것이 좋습니다. 리스크/리턴 프로필 상으로 둘다 좋지 않고, 본인의 뷰를 실현하기 위한 세련된 방법도 아닙니다. 콜옵션이나 풋옵션을 개별적으로 매매하거나, 양매수/양매도를 하는 방식들은 전부 아주 투박하고 좋지 않은 방법들입니다.

그럼에도 제가 굳이 장문으로 이 디테일을 예시로 들어 이야기한 이유는, 시장의 효율성을 바라보는 관점에 대해 생각해볼 좋은 예시라고 생각하기 때문입니다. ====================== 예를 들어 보겠습니다. 주식이나 선물을 매매한다고 가정을 해 보겠습니다. 더 구체적으로 GME가 $180이고, 여기에 대해 매수하거나 숏을 하려 합니다. 시장이 효율적에 가깝다면, 현재의 정보 대부분이 $180이란 가격에 반영이 되어 있다는 뜻입니다. 그 말은, 이 주식에서 내가 수익을 얻을 수 있는 방법은 두 가지가 있습니다.

1) 리스크 프리미엄: 리스크를 지는 대가로 얻는 수익입니다. 예를 들어 예금은 무위험이니 1~2%고, 그보다 채권은 조금 더 위험하니 3~5%고 주식은 더더욱 위험하니 5~8%인 식입니다. GME와 같은 주식은 일반 주가지수보다 훨씬 더 위험하니 리스크 프리미엄도 높을 것입니다.

2) 리스크 프리미엄을 넘는 초과 수익을 내려면, 시장이 반영하고 있는 정보의 잘못된 점을 찾거나, 반영하지 못하고 있는 정보를 획득하거나, 미래에 일어날 일에 대해서 시장보다 더 잘 예측을 해야 합니다.

그런데 미래에 일어날 일을 시장보다 잘 예측한다는 것은, 시장이 아예 생각치도 못한 사건을 예측한다는 뜻은 아닙니다. 그건 예언이고 불가능합니다. 내가 알면 다른 시장 참여자들도 압니다. 미래의 일을 시장보다 더 잘 예측한다는 것은, 시장이 배정하고 있는 확률에서 잘못된 점을 찾는다는 뜻입니다. 구체적인 예를 들어, COVID 변종이 일어날 수 있단 것을 시장은 생각조차 못하고 있는데 내가 오미크론이 일어날거란 사실을 예측해 내서 돈을 버는 것이 아니라, COVID 변종이 생길 수도 있단 걸 모두가 인지하고 있는 와중에, 시장 참여자들은 그 변종이 6개월 내로 일어날 확률이 극히 낮다고 프라이싱하고 있고, 나는 실제로는 그 확률이 시장의 프라이싱에 반영된 것보다는 높다는 것을 인지해서 그걸로 토대로 초과 수익을 버는 것입니다.

그러면 문제는, 시장이 프라이싱하고 있는 확률이 도대체 무엇인지 어떻게 아냐는 것이 관건입니다. 그리고 바로 그러한 질문에 대한, 완벽하지는 않지만 조금 더 구체적인 힌트를 얻을 수 있는 곳이 옵션 시장입니다. 제가 때에 따라 주식이나 ETF을 매매하기도 하고, 선물을 하기도 하고, 옵션을 하기도 하지만, 어떤 진입 방식을 택하든 간에 옵션 시장을 꼭 확인하는 이유는 이 때문입니다.

주식/선물과 같은 일차원적인 방향성 상품에서 $180이란 가격은 $180이란 숫자가 현재 정보를 반영한 효율적인 가격에 가깝다는 정보만 줄 뿐입니다. 정말 세상을 단순화시켜 추후 가능한 시나리오가 $230으로 오르거나 $130으로 내리거나 둘 밖에 없다고 강제로 가정을 해 보겠습니다. 그 두 가지 미래만이 가능할 때, 시장이 효율적이고 현재 가격이 $180이라면, 시장 참여자들은 미래의 두 시나리오에 동일한 50% 확률을 배정하고 있는 것입니다. $130 x 0.5 + $230 x 0.5 = $180.

만약 이 상태에서 가격이 $160으로 내린다면? $130 x p + $230 x (1 - p) = $160 일차방정식을 풀면 p는 70%입니다. 즉, 이제 시장은 $130으로 갈 확률이 70%고, $230으로 갈 확률이 30%라 생각하는 것입니다.

그러나 현실에서 우리는 미래에 그렇게 단 두가지 선택지만 있는지 알지 못합니다. 그런 면에서, 옵션의 행사가별 프리미엄을 보면 스펙트럼처럼 펼쳐진 여러 선택지들에 대한 시장 참여자들의 시각을 읽을 수 있습니다. (조금 더 나아가, Volatility Skew라고 불리는 스큐 기울기에서 추가적인 힌트를 얻을 수 있습니다)

주식이 $180인데 $150 행사가격인 풋 프리미엄이 $30이란 것은, 이 옵션을 샀을 때 시장이 생각하는 적정한 손익분기점이 $120이란 것입니다. 만약에 똑같은 상황에서 풋 프리미엄이 $50이 된다면, 이젠 $100이 손익 분기점이 됩니다. 즉, 시장 참여자들이 예전보다 향후 이 상품이 크게 변동할 확률을 높게 프라이싱하고 있다는 정보를 보여주는 것입니다. 예전에는 $120 아래로만 내려주면 이익이 났는데, 이젠 $100 아래로 내려줘야 이익이 난다는 뜻, 뒤집어 말하면 옵션 매도자들이 그 정도 프리미엄을 받지 않으면 무서워서 이 옵션을 팔지 않는다는 뜻입니다. 화재보험으로 비유하면, 보험사가 보험비를 올리고 있는 걸 보며, "아, 앞으로 불날 확률이 높다고 생각하고 있구나"라는 정보를 얻을 수 있는 것과 비슷합니다.

이렇게 옵션의 내재 변동성을 보면, 상품의 미래 변동성에 대한 시장 참여자들의 컨센서스를 읽을 수 있습니다.

===========================

이건 옵션 트레이더에게만 유용한 것 아닌가? 그렇지 않습니다. 옵션을 매매하지 않는 사람도 옵션 시장의 내재 변동성을 이용해 매매의 수익성을 높일 수 있습니다.

예를 들어 주식이나 선물 트레이더에게 있어서 익절/손절 폭을 어떻게 잡느냐는 정말로 중요한 문제며 매매의 성패 자체를 좌우하기도 합니다. 트레이더들은 그런 부분을 파악하기 위해 기술적 분석, 거래량, 매매 정보 등을 보며 각종 분석들을 하거나, 백테스팅을 합니다. 그럴 때, 해당 상품의 옵션 내재 변동성을 살펴서 "시장 참여자들은 현재 available한 정보를 고려했을 때, 이 상품이 미래에 얼마나 움직일거라 생각할까?" 를 들여다 보고서, 이를 익절/손절 폭 넓이에 반영하는 것도 매우 좋은 방법입니다. 거기에 더해서 현재 옵션 시장에서 기관들이 어떤 행사가의 어떤 옵션이나 합성 스프레드를 매매하고 있는지를 들여다보면, 기관의 복심도 유추할 수 있습니다.

쓰다보니 너무 복잡한 이야기로 흘러가는 것 같아서, 다음 기회에 조금 차근차근 풀어서 설명해 보도록 하겠습니다.