- 『Sigrid Jin』 님 블로그 발췌 -

There is no decentralization

나는 Web3 라는 용어를 그다지 좋아하지 않는다. 사람들은 Web3에 대해 탈중앙화 인터넷을 생각하지만, 현실은 그렇지 않다. 현실적으로 Web3라고 불리는 모든 것들, 즉 암호화폐 자산을 이용하는 서비스는 Web2의 extension일 뿐이라고 생각한다. Moxie가 주장했듯 사람들은 자신의 노드를 스스로 운영하고 싶어하지도 않고, 복잡한 탈중앙화 개발방식(영지식 증명 등)을 이용하고 싶어하지도, 이를 이해하고 싶어하지도 않는다. 남에게 나의 권리를 delegate하고, 그 대리인을 믿겠다고 한다. 세상 복잡한 정보를 이해하기 쉽게 제공하는 대리인, 제3자를 믿고자 하는 것은 편리함을 추구하는 인간의 속성이다.

최근 페이스북에서 넷피아가 국민청원을 올렸다는 글을 본 적이 있다. 넷피아는 한글 도메인을 제공하는 업체인데, 왜 브라우저에서 “조선일보” 를 검색하면 해당 검색 쿼리가 DNS의 처리에 따라 조선일보라고 하는 사이트로 이동하는 대신, 포털 사이트(Naver, Google) 등으로 redirect되어 해당 포털의 고객이 되도록 강제하냐는 것이었다.

그 이유는 명확하다. 사람들은 제 3자에 의존하여 더 편리한 인터넷 브라우징을 즐기고 싶어한다. 이 과정에서 중앙화는 자연스럽게 이루어진다. Privacy를 trade off 하여 Convenience를 얻는 것이다. 만인에 대한 만인의 투쟁 상태가 벌어지는 Web 세상에서, 복잡한 것을 싫어하는 일반 사용자는 리바이어던 이라는 절대자를 상정하고 해당 절대자에게 자신의 일반의지(privacy)를 넘긴 것이다. 그 대신, 편리함을 얻어냈다. 나는 이것이 인간 세상의 반복되는 원칙이라고 생각한다.

다시 본론으로 돌아가자. Web3라고 불리는 모든 것은 그저 암호화폐를 이용한 것일 뿐이다. 2019년 즈음에 블록체인이 UIUX 디자이너가 필요하다는 이야기가 엄청 돌았을 때, 크립토 디자이너들이 주목했던 앱은 바로 비트베리 지갑이었다. 은행 계좌의 비밀번호는 잊어버려도 고객센터에 전화하면 찾을 수 있는데, 크립토는 mnemonic phrase를 잃어버리면 영원히 자신의 돈을 찾을 수 없다는게 정신 나간 일이다. 그래서 private key에 대한 저장을 타인에게 위임하는 것이다. 여기서는 비트베리 지갑 운영사에게 위임하는 형태가 되겠다. 그래서 사용자는 복잡한 private key 관리 부담에서 해방된다. 인생은 공짜가 아니듯, 그 trade off는 privacy와 security로 돌아가는 것이다.

크립토 세상에는 편리한 UI/UX가 필요하다 라고 말하는데, 이게 되려면 underlying tech tools가 일반 개발자 입장에서도 사용하기 편리해야 한다. 개발자 입장에서도 사용하기 복잡하고 이해하기 까다로운 툴이 web3 sector의 underlying tool이라고 한다면, 이를 추상화하여 일반 사용자들이 이해하기 쉽게 만드는 행위는 얼마나 어려울까? 예를 들어 영지식 증명을 활용하는 어떤 프로토콜이 있다고 했을 때, 개발자 마저도 영지식 증명을 이해하려면 엄청 까다로운 수학적 이해가 있어야 하는데, 이를 일반 사용자들이 쓰기 쉬운 형태로 wrapping하려면 어떻게 해야 할까? 아주 난감한 문제가 될 것이다.

난 단언할 수 있다. 크립토펑크들이 원하는 탈중앙화란 mass adoption(대중화)될 수 없다.

물론 mass adoption 되는 경우가 있다. 기존의 중앙화 시스템이 완전히 무너져(전쟁 등으로 미국이 주도하는 금융 시스템이 붕괴되는 극단적인 상태를 가정해보자), trustee(수탁자) 자체가 존재하지 않는 절망적인 상황이 도래했다고 해보자.

이러면 우리는 trust를 줄 수 있는 대상이 trustless한 technology밖에 없다. 다시 말해, 타인을 신뢰할 수 없으니 결국 믿을 것은 자기 자신 뿐이라는 사실이다. 이러면 탈중앙화가 말이 될 것이다. 그런데, 인류 사회가 이런 상태에 도래하리라고 소망하지는 않는다.

the end of the world가 도래하더라도 새로운 질서가 잡힐 것이다. 그러면 탈중앙화 방식은 중앙화 방식으로 차츰 바뀌어 갈 것이다.

The usage of blockchain: Why Crypto?

하지만 난 Crypto에 별로 bearish한 사람도 아니다. 그 이유는 명확한데, Crypto라는 것은 정치싸움이라는 것에 있다. 블록체인은 기본적으로 정치싸움이다. 무슨 말인고 하면, “Web3” “decentralization” "민주화” 라는 듣기 좋은 키워드를 바탕으로 software sector가 기존 traditional sector가 쥐고 있던 legacy를 가져오는 일이 될 것이라는 소리다.

이걸 단적으로 보여주고 있는 것이 DeFi다. 나는 기본적으로 인프라를 좋아한다. Infrasturcture is KING 이라는 말이 있지 않나? 그 이유는, 한 번 인프라를 잘 구축해두면, 사람들은 영원히 해당 인프라를 쓸 수밖에 없기 때문이다. 해당 인프라를 사용하지 않으면 서비스를 사용할 수 있는 방법이 전무후무하다. 플랫폼은 대체라도 가능하지, 인프라를 대체하려고 하면 기술적으로 처음부터 다시 만들어야 하기 때문에 사용자를 구속시키는 힘이 어마어마하다고 볼 수 있다.

금융에서 traditional infrastructure player는 무엇일까? 바로 SWIFT다. 미국이 주도하는 전통 금융의 송금 인프라다. SWIFT를 미국이 관리하고 있으므로, 미국이 맘에 안드는 나라들(김정은, 이란 등)이 있다면 열심히 경제 제재를 때릴 수 있다. SWIFT가 미국 소유가 아니었다면 경제 제재를 하기 어렵다. 이는 무엇을 시사하나? 인프라를 소유하는 것은 곧 권력이 된다. 해당 산업 분야를 쥐고 passive income을 얻을 수 있을 뿐만 아니라, 해당 힘을 leverage하여 다른 분야에서도 clout(영향력)을 행사할 수 있는 것이다.

나는 전통 플레이어 말고 CryptoPunks, OG들이 NFT하는 문화에는 솔직히 별로 관심 없다. 왜냐하면 크립토 펑크들은 크립토로 돈을 엄청 벌었기 때문에, 자신을 부자로 만들어 준 크립토를 사랑할 수밖에 없다. 그래서 자신의 돈을 크립토에서만 쓴다. 이들은 일반 세상 사람들과는 크게 접점이 없다. 굉장히 소수이고, 이들의 영향력은 미미하다. 하지만 크립토 펑크들이 있었기에 크립토 세상이 bootstrapping될 수 있었다. 크립토 입장에서 크립토 펑크들의 공은 대단하지만, 나는 이들의 영향력은 mass adoption 측면에서는 제한적이라고 본다.

내가 2019년에 탈블록체인을 했다가 이제 와서 다시 블록체인에 관심을 갖는 이유는 전통 플레이어(여기서 말하는 전통 플레이어는 software sector에서의 legacy winners를 의미함. 예를 들어 a16z를 꼽을 수 있다.) 왜 traditional VC들이 Web3 키워드를 밀면서 미친 듯이 들어오나? 나는 그 이유를 전통 인프라를 대체해 자기들 쪽으로 권력을 땡겨올 수 있기 때문이라고 생각한다.

이미 기존의 인터넷 세상(so-called “Web2”)에서는 이미 할 수 있는 비즈니스는 거의 다 했다. 인터넷으로 retail 측면에서 더 이상 하지 못하는 일이 없다. 쇼핑몰이란 쇼핑몰은 다 있고, 개인 맞춤형 무슨 서비스들은 찾아보면 다 있다.

기존에 인터넷이 성장한 문법으로 새로운 BM을 만드려고 하면, 사업하고자 하는 domain에 엄청 빠삭해서 supply chain을 delicate 하게 수정함으로서 사용자를 만족시키는 방법 밖에 없다. 2011년 버스 지하철 앱만 만들어도 천재 개발자라고 치켜 세워주던 시절은 이미 오래 전에 가 버렸다. 이제 앱으로 돈 벌려고 하면, 그 앱이 제공하는 가치를 엄청 꼼꼼하게 따져야 한다.

우리는 Software is eating the world라는 슬로건을 귀에 때려박듯 들어왔다. 이게 무슨 뜻인가? 세상 모든 것이 소프트웨어를 통해 자동화되고, 개별 맞춤형 되면서도 scale-up이 가능하다는 뜻이다. retail한 서비스에서는 이미 DT(Digital Tranformation)가 이루어졌다. 하지만 infra 측면에서 DT가 이루어지지 않은 점이 정말 많다. infra 측면에서 DT가 이루어진다면, 새롭게 구현할 수 있는 BM이 무궁무진할 것이다.

대표적인 예시가 금융이다. 금융에 대한 규제가 전무하다면, 그리고 기존 플레이어들의 이전투구가 전혀 이루어지지 않는다면, 새로운 ‘땅따먹기’ 가 가능하다. 디파이가 왜 의미있는가? 디파이는 레고블럭이라고도 불린다. 다양한 스마트 컨트랙트를 서로 조합해서 또 다른 서비스를 만든다. 이 과정에서 물리적, 시공간적 제약은 극도로 축소된다.

금융 외에 어떤 인프라를 블록체인화 할 수 있을까. 현실의 물리적인 데이터와 관련이 없는 분야가 그 대상이 될 것이다. 혹은, 현실의 물리적인 데이터와 관련이 없는 새로운 세상을 만들어 해당 세상이 현실 세상보다 더 가치있게 만들 수도 있다.

메타버스 이야기를 하는 것이다. 메타버스는 새롭게 등장한 개념이 아니다. 트위터에서 부캐를 운영하는 모습, 팬클럽 카페에서 고정닉으로 활동하는 모습 모두 메타버스이다. 자신의 현실 자아와 관련이 없거나 적은, 새로운 자아를 만들어낸 것이 메타버스다. 이 지점은 현실 세계의 물리적 데이터에 크게 의존할 필요가 없으므로 Data Availability 문제가 없다. 블록체인화 하기 좋은 것이다.

정리해보자. 블록체인은 기존의 전통 인프라를 깨뜨리기 위한, 테크 업계의 트로이목마와도 같은 기술이다. 기존 인프라 플레이어를 무너뜨림으로서, 이들이 갖고 있는 기존 파이를 테크 섹터가 가져간다. 이 과정이 꼭 좋다라거나, 진보라거나 라고 말할 수는 없다. 기존의 권력이 새로운 곳으로 이동하는 과정이기 때문이다.

이러한 권력의 이동은 자본주의 사회에서 매우 자연스럽다. 기존 빅테크 플레이어에 뛰어들기에는, 혹은 기존 인프라에 뛰어들기에는 이미 체계가 견고해 높은 경제적 인센티브를 얻기 어렵다. 새로운 기회를 물색하는 사람들에게는, 기존 인프라의 loophole를 공략하여 해당 인프라의 파이를 가져오기를 원한다. 블록체인은 이 loophole을 공략하는 데 있어 유용한 수단이 될 것이다. 즉, 정치싸움이라는 것이다.

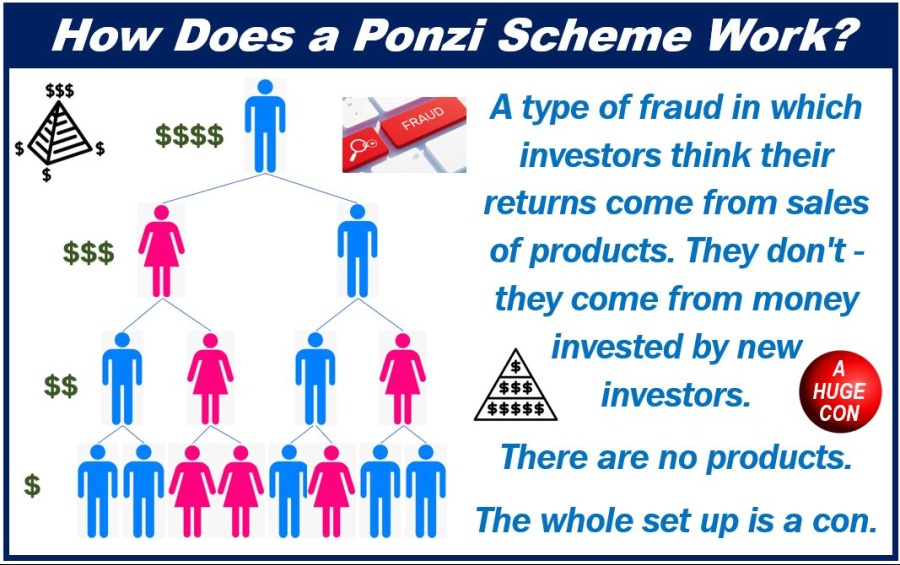

나는 이번 주에 The Atlantic에서 Crypto Backlash is coming 이라는 글을 읽었다. Bitcoin이 Madoff의 Ponzi Scheme보다 심하다는 의견인 FT 기사와 Bitcoin is a ponzi라는 글도 읽었다. 아래를 살펴보자.

A Ponzi scheme, or "ponzi" for short, is a type of investment fraud with these five features:

1. People invest into it because they expect good profits, and

2. that expectation is sustained by such profits being paid to those who choose to cash out. However,

3. there is no external source of revenue for those payoffs.Instead,

4. the payoffs come entirely from new investment money,

5. while the operators take away a large portion of this money.

Investing in bitcoin (or any crypto with similar protocol) checks all these items. The investors are all those who have bought or will buy bitcoins; they invest by buying bitcoins, and cash out by selling them. The operators are the miners, who take money out of the scheme when they sell their mined coins to the investors.

Features 3, 4, and 5 imply that investing in bitcoin, like "investing" in lottery tickets, is a very negative-sum game. Namely, at any time, the total amount that all investors have taken out is considerably less than what they have put into the scheme; the difference being the amount that the operators have taken out. Thus the investors, as a whole, are always in the red, and their collective loss only increases with time.

The expected profit from investing in such a scheme is negative. While some investors who cash out may make a profit, that comes at the expense of other investors, who will lose more than their "fair" share of the general loss above.

Features 1 and 2 make the scheme a fraud, rather than simply a bad investment (or bad "musical chairs" gambling game). As a minimum, the operators should warn investors of the negative-sum character and negative expected profit. In the case of bitcoin (and all other cryptos), not only that does not happen, but there are thousands of promoters and "investment experts" who predict impressive price increases and/or claim that bitcoin will have massive uses in the future that would somehow make it valuable. Apart from the mendacity(=untruthfulness) of those claims, those promoters never point out that such massive uses would not translate into revenue for the investors.

The observation that investing in cryptocurrencies is a ponzi scheme is not new or a cheap shot. Among many others, it was expressed in 2014 by economists Nouriel Roubini of NYU and Kaushik Basu of the World Bank (WB) and echoed by investment analyst David Webb in 2017 and by WB's president Jim Yong Kim in 2018 .

Bitcoin’s collapse would look very different to that of Ponzi’s or Madoff’s scheme. One possible trigger could be the collapse of a big so-called stablecoin, that is, ersatz(=대용품) US dollars that have sprung up to provide a cash leg for cryptocurrency transactions.

These “unregulated money market funds” have been sold as dollar stand-ins with safe assets that match their outstanding liabilities. Given the lack of regulation and disclosure, it is not hard to imagine a big stablecoin “breaking the buck”, as occurred with a regulated money market fund that held Lehman paper in 2008.

cf. break the buck : MMF의 NAV(순자산가치)가 1달러 미만으로 떨어지는 일

This could so disrupt the whole ecology of crypto that there could be no bids for bitcoin. The market might close indefinitely.

어떻게 생각하는가? 크립토는 결국 크립토 안에서 돈이 돌 수 있도록 하는 생태계가 구성되어야 한다. 그렇지 못한다면 CryptoPunks들의 돈 놀이 수준에 그칠 것이 분명하다. 크립토 내에서 더 많은 돈이 돈다면, 다시 말해 가상 디지털 세계가 현실 세계보다 더 커지는 시점이 온다면 블록체인은 solid한 폰지가 된다. 내부적으로 더 많은 revenue를 만들어내기 때문이다. fiat으로 바꾸기 위해서 암호화폐를 소유하는 것이 아니라, 크립토에서 사용하기 위해서 암호화폐를 산다고 하면위 아티클이 언급한 폰지 논리는 성립하지 않는다.

스테이블코인도 Fed가 용인할 것이라고 개인적으로 생각하는데, 달러가 디지털 세계에서 기축통화로 활용하도록 용인하는 것이 달러의 가치 상승에도 도움이 되기 때문이다(대신 각 스테이블코인이 미국 채권을 backed하도록 하는 등의 규제가 생길 것이다). 이런 것으로 고려하면 블록체인은 분명 solid한 폰지이다.

나는 크립토에 풍부한 생태계가 열릴 것이라고 생각한다. 그 이유는 간단하다. 이미 가상 세계가 현실 세계보다 커질 수 있음은 크리에이터 이코노미, 즉 유튜버 현상을 통해 충분히 증명해냈다. 본인이 가장 경제적으로 우위에 있는 자아를 본인이 선택할 수 있는 세상이 열렸다.

또 있다. 앞에서 언급했듯, 정치싸움을 벌이고자 하는 전통 섹터의 테크 VC 및 관련 플레이어들이 크립토에 들어오기 시작했다. 진짜 brilliant minds 들이 크립토에 와서 본인의 커리어를 걸고 새로운 사업을 하고 있다. 엄청난 유동성이 들어왔다. 나는 한 번 이 유행이 꺾일 것이라고 본다. 생각보다 ROI가 나오지 않아서 그렇다. 하지만 전반적으로는 크립토 friendly하게 움직일 것이다. 이미 여기에 너무 많은 돈이 들어와버린 만큼, “too big to fail” 이 되어버렸기 때문이다.

내 생각을 다시 말하면 다음과 같다. 돈이 들어온 곳에 역배팅을 하지 말자. 이건 크립토가 무슨 탈중앙화의 정신을 만들어줄 것이라고 생각해서 하는 말이 아니다. 어차피 중앙화된 어느 사업자 몇몇을 믿게 될 것이다. 물론 so-called “Web2” 보다는 나을 것이다. 왜? 테크 업계에서 온 사람들이기에 “커뮤니티 정신” 이라는 이름으로 몇 개의 자치권을 사람들에게 넘겨줄 것이기 때문이다.

기존의 인프라 주인이 테크 업계로 바뀐다는 것은 일반 사용자 입장에서 full autonomy는 아니고, high degree of autonomy가 확보된 것이라고 보면 될까? 비유하자면, 비행단장(육군으로는 군단장)이 병사 출신으로 바뀐 것이다. 병사 생활을 해봤기에 원스타는 병사를 잘 아는 것이다. 하지만 그도 원스타 준장이기에 무한정 병사에게 잘해줄 수는 없다. 그래도 병사 입장이 되어봤기에 좀 더 잘 챙겨줄 수는 있다. 테크 업계 사람들이 전통 인프라를 맡게 된다면, 개발자 친화적일 것이고 과거보다 조금 더 탈중앙화스러울 것이다. 하지만 그렇다고 중앙화가 아니라는 뜻도 아니고, 기존의 성장 문법이 통하지 마라는 법도 없다. 그저 과거보다 좀 더 내 스타일에 맞는 리더가 등장할 것이라는 뜻이다.

2018학년도 연세대학교 인문계열 논술고사 문제 ~ 유발 하리리 <사피엔스> 와 <호모 데우스> 발췌.

---

제시문 (나)

근대 경제사를 알기 위해서 정말로 이해할 필요가 있는 단어는 하나밖에 없다. 성장이란 단어다. 좋을 때나 나쁠 때나 아플 때나 건강할 때나, 근대 경제는 마치 호르몬이 넘쳐나는 십대처럼 성장해왔다. 인류 역사 대부분의 기간 동안 경제는 대체로 같은 규모를 유지해왔다. 물론 지구 총생산은 증가했지만, 이것은 대체로 인구 팽창과 정착지의 확대 덕분이었다. 1인당 생산은 정체 상태였다.

하지만 이 모든 것은 근대에 와서 바뀌었다. 서기 1500년 재화와 용역의 지구 총생산은 약 2,050억 달러였는데, 오늘날 이 수치는 60조 달러까지 증가했다. 더욱 중요한 것은 서기 1500년 연간 1인당 총생산은 550달러였지만 오늘날 모든 남녀와 어린이가 l인당 연평균 8,800달러를 생산한다는 점이다.

근대 이전 사람들의 머릿속에는 성장이라는 개념이 아예 없었다. 왕자, 성직자, 농부 모두 인간의 생산은 일정하고, 부자가 되는 길은 남의 것을 약탈하는 것뿐이라고 생각했으며, 그들의 후손들이 더 나은 생활수준을 누릴 것이라고 생각하지 못했다.

이런 경제적 정체의 큰 원인은 새로운 사업을 위한 자금 조달이 어려웠기 때문이다. 자금 조달이 어려웠던 이유는 근대 이전에는 신용거래가 거의 없었기 때문이다. 신용거래가 거의 없었던 이유는 성장에 대한 신뢰가 없었기 때문이고, 사람들이 성장을 믿지 않았던 이유는 경제가 정체되어 있었기 때문이다.

근대에 이르러 은행―그리고 경제 전체―을 살아남게 하고 꽃피게 만드는 것은 미래에 대한 우리의 신뢰다. 오로지 이 신뢰가 세계의 돈 대부분을 뒷받침한다고 볼 수 있다. 돈은 무수히 많은 것들을 대표할 수 있고 무엇이든 다른 거의 모든 것으로 바꿀 수 있기 때문에 대단한 존재다. 하지만 근대 이전에는 이 능력이 제한적이었다. 인류는 수천 년 동안 제한된 능력에서 벗어나지 못했고, 그 결과 경제는 얼어붙어 있었다. 이 한계에서 빠져나오는 방법은 근대에 이르러서야 발견되었다.

미래에 대한 신뢰를 기초로 한 새로운 시스템이 등장한 것이다. 이 시스템 내에서 사람들은 상상 속의 재화를 신용이라 불리는 특별한 종류의 돈으로 대체하게 하는 데 동의했다. 신용은 미래를 비용으로 삼아 현재를 건설할 수 있게 해준다. 신용은 우리의 미래 자원이 현재 자원보다 훨씬 더 풍부할 것이라는 가정을 토대로 한다. 만일 우리가 미래의 수입을 이용해서 현재에 무엇을 건설할 수 있다면 새롭고 놀라운 기회가 수없이 많이 열린다.

근대 이후 진보라는 아이디어는 사람들로 하여금 미래를 점점 더 신뢰하게 만들었다. 신뢰는 신용을 창조했고, 신용은 경제를 성장시켰으며, 성장은 미래에 대한 신뢰를 강화하고 더 많은 신용을 향한 길을 열었다.

Crypto 세계는 이미 “too big to fail” 이다. 나는 대중이 걷는 길을 따라가기 싫어하는 습성이 있는데, 서버 개발자로서 취업하려고 했더니 이제 서버 개발자 취업이 너무 입시스러워졌고, 서버 개발을 하고자 하는 사람들이 많아서 취준에 흥미를 잃었다. 그래서 크립토를 해야겠다 생각한다.왜? 유동성이 충분히 풀려있어 가즈아도 할 수 있고, 학사 학위도 병행할 수 있는 리모트 포지션이 많고, 개발 뿐만 아니라 수학, 금융적 지식도 쌓을 수 있다고 보기 때문이다. 한국에 있으면서 가장 글로벌하게 플레이하기 쉬운, 가장 기회비용이 적은 선택이기도 하다. Crypto를 하지 않을 이유가 없다.

마지막으로 (so-called) Web3를 한다고 해서 Web2의 논리가 그대로 적용되므로 개발 측면에서 miss되는 stack도 없다. 어짜피 서버 개발 해야하고, 어짜피 자바 스프링으로 뭘 만드는 건 다 똑같다. 뒷단에 블록체인 네트워크를 추가할 뿐이다. 아까도 언급했지만 Web2와 (so-called) Web3는 서로 배타적이지 않다. Web2에 크립토 연결을 시킨게 (so-called) Web3 아닌가? 그래서 나는 Crypto 분야에 뛰어들 생각을 하고 있다. 어짜피 난 젊으니까, 굳이 전통 필드에 뛰어들 생각을 할 필요가 없다. 혹여나 잘 안되면 그 때 취업해서 가도 문제없다. 개발자 부족현상은 2020년대에는 계속될 것이기 때문이다. Roaring 20s!