COE (자본조달 비용, Cost of Equity)

투자자들이 특정 주식에 요구하는 최소한의 수익률

자기 자본 대비 이익률을 뜻하는 ROE와 비슷하면서 상반되는 개념

기업은 ROE가 COE보다 높아야 투자자들에게 수익을 나눠주고도 돈이 남음.

ROE(실현 수익률)이 COE(요구 수익률)보다 낮으면 좋지 않음

COE = Rf + ERP (Equity Risk Premium)

① Rf (무위험수익률, Risk Free Rate)

보통 국고채 3년물 금리를 사용

주식의 수익률은 아무리 낮아도 국채 수익률보다 높아야 함

② ERP (자본 위험프리미엄, Equity Risk Premium)

개별 주식 투자로 투자자들이 무위험수익률 대비 추가로 요구(기대)하는 수익률

ERP = (Rm - Rf) × β

Rm은 주식 시장에 대한 기대 수익률. 보통 코스피 기대수익률 또는 회사채 3년 BBB- 금리를 적용.

β는 주식의 시장 대비 변동성(위험) 척도, 시장의 변동성은 1로 설정

ex) 특정 주식의 베타가 1.2라면 주식 시장이 10% 상승할 때, 주가는 12% 상승. 반대의 경우도 마찬가지임.

※ 다모다란 교수에 따르면 이런 방식은 미국에서나 적용 가능. 신흥국 주식은 변동성이 크기에 시기에 따라 ERP가 크게 달라짐. 다모다란 교수가 추천하는 신흥국 ERP 산정 방법은 다음과 같음.

→ 미국 주식의 ERP에 미국 주식에 대한 신흥국 주식의 변동성 비율을 곱한 후 해당 국가의 지정학적 리스크 (CDS 프리미엄)을 더해줌.

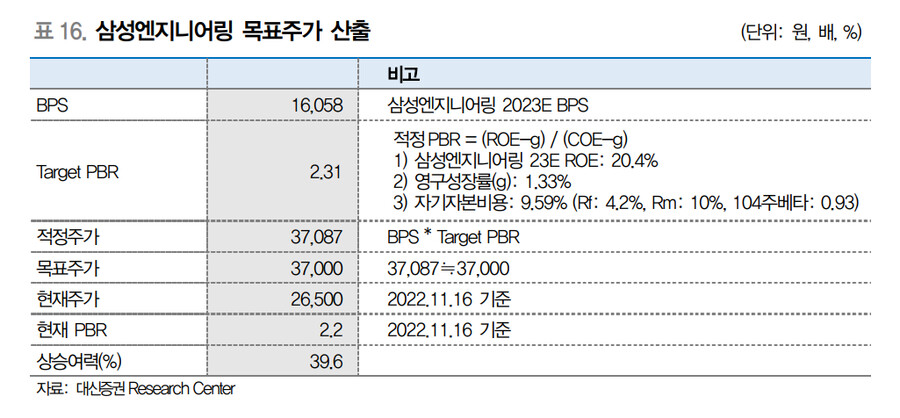

∴ COE = Rf + (Rm - Rf) × β

이렇게 구한 COE를 이용해 Fair(이론) PBR을 구할 수 있음.

Fair PBR과 실제 PBR(주가/주당순자산)을 비교하여 주식의 Valuation 평가.

Fair PBR이 실제 PBR보다 크면 그 기업은 저평가 상태임.

Fair PBR = (ROE - g) / (COE - g)

g는 장기 성장률.

해당 기업의 장기 성장률 또는 해당 섹터의 장기 성장률 또는 해당 국가의 GDP 성장률

결론

일반적으로 PBR이 1보다 낮으면 저평가되었다고 알려져 있지만 이는 가격의 관점으로만 본 것임.

Fair PBR이 1보다 낮으면 기업의 수익률이 투자자들의 기대에 못 미치고 있다는 의미임. 따라서 좋은 것이 아님.

하지만 COE, Fair PBR 산출 시 이용되는 값들은 예상치가 많이 포함되어 있기에 참고용으로만 이용.