『 신영증권 박소연 투자전략부장 』

박소연입니다. CLSA 전략가였던 러셀 내피어의 책 "베어마켓(Anatomy of the Bear)".

1900년대 이후 약세장의 형태를 면밀히 분석해, 저같이 전략하는 사람에겐 교과서같은 역할을 했던 책인데요. (아쉽게도 절판되었습니다)

최근 이 분이 인터뷰를 하셨더라구요. 굉장히 인사이트 있는 내용이라 요약을 한 번 해봤습니다. 대대적인 CAPEX 사이클이 온다는 내용입니다.

축약을 했는데도 내용이 굉장히 깁니다만, 소제목만이라도 읽고 넘어가세요.

=================

- 러셀 내피어는 30년 가까이 디플레이션 위험에 대해 경고해온 선구자였음. 그런 그가 2년 전부터 view를 바꿔 인플레이션 위험을 경고하기 시작

- 상당수 투자자들은 아직도 우리가 1980~2020 시대에 살고 있다고 생각함. 그러나 이제 시대가 완전히 달라졌음. 인플레이션은 사이클(cyclical)이 아니라 구조적(structural) 이슈임

1) 1939~1979년을 보자

- 향후 15~20년은 정부가 인위적으로 금융시장에 개입하고 간섭하는 금융억압(financial repression)의 시대가 될 것. 공산주의나 계획경제를 의미하는게 아님. 정부가 Capital allocation에 적극적으로 개입할 것이라는 의미

- 그다지 새로운 것은 아님. 1939~1979년에 그런 현상이 나타났었음. 프랑스에는 dirigiste라는 표현이 있는데 통제정책이라는 뜻. 그런 시대가 온다고 보면 됨

2) 왜 이런 변화가 일어난다고 보나?

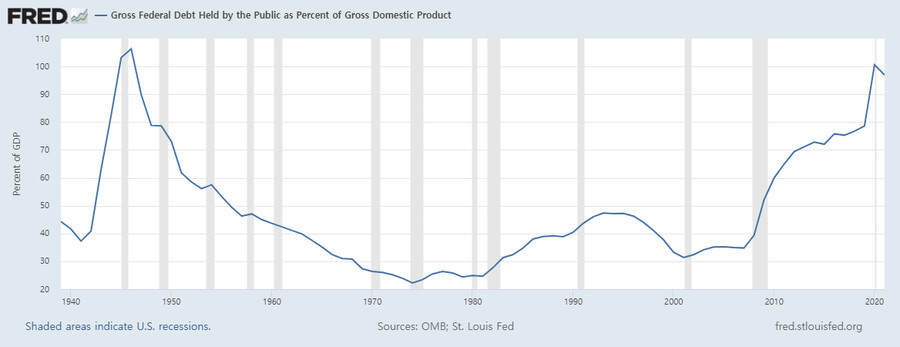

- 부채비율이 너무 높기 때문. 미국의 총 부채비율(민간/공공 합계)은 GDP 대비 290%임. 프랑스는 371%, 서구권 평균 250%. 결국 이런 부채 문제 해결을 위해선 인플레를 유발해 명목 GDP 성장률을 높이는 것밖에는 방법이 없음

- 물론 아무도 이것을 공식적으로 입밖에 내지는 않을 것. 정치인들도 모르는 사람들이 많을 것. 그러나 이것은 부채를 휘발시키는 역사적으로 공히 입증된 방법임

3) 몇 퍼센트의 인플레이션을 보나?

- 4~6% 정도를 전망함. 부채를 휘발시키는 것도 중요하지만 고통이 너무 심해져도 곤란하기 때문. 예금자와 노인들의 돈을 도둑질하되 가급적 천천히 진행하는 것이 중요

4) 권력의 이동 : 무력해진 중앙은행

- 중앙은행은 이제 무력해졌음. 1980년부터 2020년까지 40년간의 경제 시스템은 중앙은행이 이자율을 통제하면서 화폐가치가 보장된다는 가정 하에 진행. 그러나 이젠 정부가 capital allocation에 적극 개입할 것

- 시어도어 루즈벨트는 "부드럽게 말하되 한 손에는 몽둥이를 들고 있어야 한다"고 이야기했음. 그런데 중앙은행은 오히려 큰 소리만 치고 있는데 이것은 역설적으로 중앙은행이 더 이상 몽둥이를 들고 있지 않다는 의미

5) 금리는 얼마나 오를까

- 부(wealth)를 예금자로부터 대출자로, 노인으로부터 젊은이로 서서히 이동시키는 것이 중요. 그러려면 너무 높지도 낮지도 않은 4~6%의 인플레이션과 금리를 설계해야 함

- 1994년 채권 자경단 같은 사태는 일어나지 않을 것. 예전에 은행은 비가 올 때 우산을 뺏는 역할을 수행했지만, 정부는 대규모 파산을 허용하지 않을 것. 은밀한 수익률 곡선 통제가 상시화되고, 채권금리를 안정적으로 유지하기 위한 "국내 투자자 기반(리테일/보험사/연기금)"을 확보하는 것이 중요해질 것

- 스태그플레이션은 말도 안되는 소리. 실업률이 지금 기록적으로 낮지 않은가. 정말 스태그플레이션이 나타나는 것은 오랜 시간이 흘러, 잘못된 자본할당이 구조적 비효율을 지나치게 양산했을 때쯤일 것(1950~60년대 영국 정부가 탄광/자동차/콩코드에 강제적으로 자본을 할당한 것처럼)

- 중앙은행들은 정부에 저항할 수 없을 것임. 정부는 불평등 개선, 인플레 억제, 체제 대결, 공급망 재구축 등 "시대정신"을 등에 업고 있기 때문

- 1960년대 복지국가 이행을 선언했던 린든 존슨의 위대한 사회(Great Society)를 생각해보면 됨. 베트남 전쟁 참전도 체제 대결의 맥락이었음

6) 홈쇼어링, 프렌드쇼어링

- 이것은 투자자들에게 새로운 기회를 양산. 서구권에는 대대적인 자본투자(capital investment)와 재산업화(reindustrialization) 붐이 일 것으로 예상. 거대한 홈쇼어링(homeshoring), 프렌드쇼어링(Friendshoring)이 시작

7) 구체적인 투자 조언 : Not 국채, But CAPEX & Gold

- 국채는 피해야 함. 국채 투자자들은 천천히 투자금을 강탈당하는 위치에 있다고 생각하면 됨

- 대신 주식시장 내에서 에너지, 기후변화, 방산, 중국 대체 공급망 구축(국산화)과 관련된 CAPEX 붐에 주목해야 함. Capital expenditure의 르네상스가 올거고, 이제 특화된 회사들은 매우 좋을 것

- 금(Gold)의 경우 올해는 달러 강세 때문에 실망스러운 성과를 냈지만, 엔/유로/파운드 기준으로는 성과가 괜찮았음. 인플레가 장기간 지속될 것이라는 걸 사람들이 깨닫게 되면 Gold 성과 좋아질 것

8) 중국에 투자하고 싶지 않은 이유

- 1980-2020 기간에는 저금리가 일상화됐고, 자본이동이 자유로웠기 때문에 EM으로 많은 돈이 흘러들어감

- 그러나 앞으로 나타날 financial repression 시대에는 정부가 자본의 흐름을 통제하기 시작. 이는 중국, 러시아 등에 투자하고 싶지 않은 이유. 거기에 묶일 가능성이 높기 때문