외국인은 종목별 실적의 변화에 따라 매매해왔다

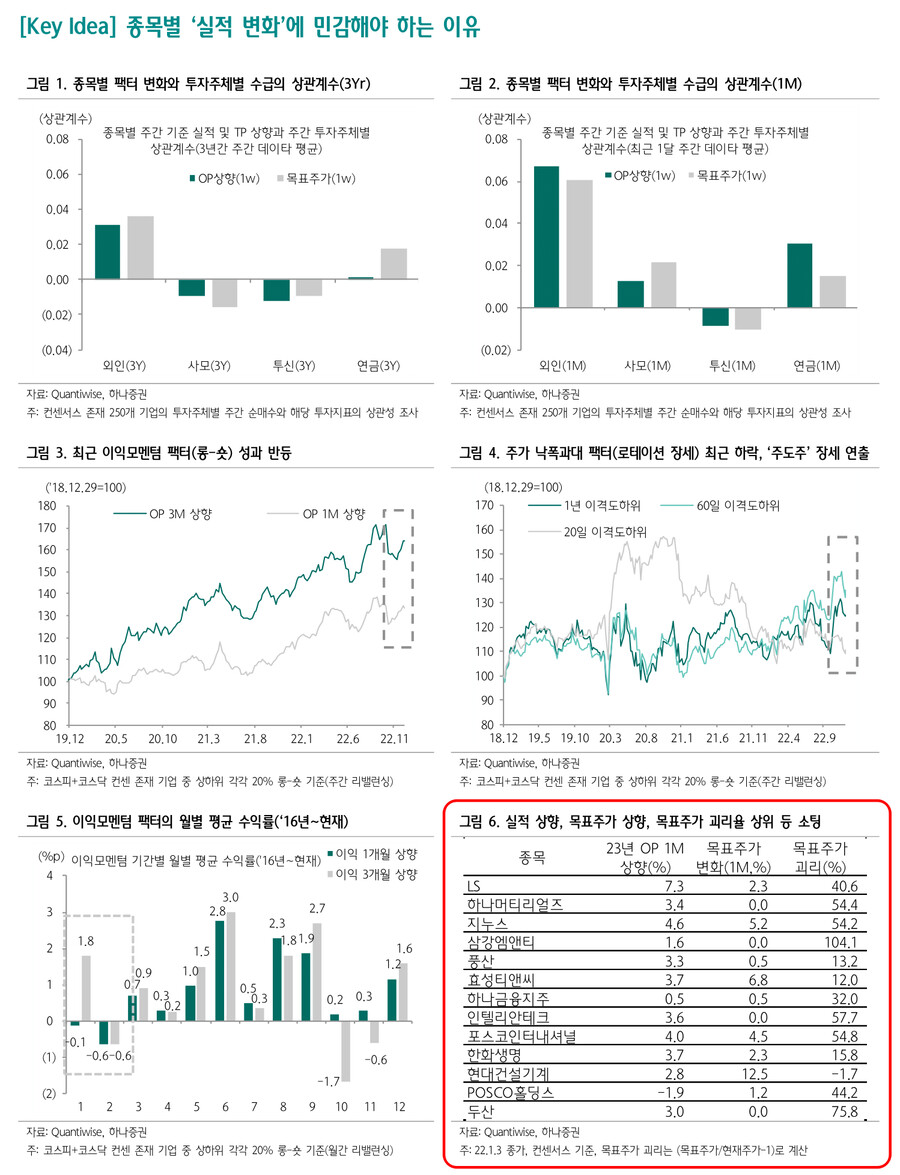

부진한 실적과 경기, 제한된 수급 속에서 제도권 기관 및 외인의 냉정한 자정작용이 나타날 ‘23년 주식시장의 서막이 올라가고 있다. 외인은 원래부터 종목별 실적 기반으로 롱, 숏을 해왔다. 최근 3년 기준 주간 단위의 실적 추정치 변화, 목표주가 변화와 주간 외인 종목별 수급은 각각 상관성이 타 팩터 및 타 투자주체에 비해 월등히 높았다(각각 0.04, 0.03). 컨센서스가 있는 모든 종목의 데이타를 기반으로 한 것으로 해당 상관계수의 절대 수치는 통계적으로 매우 유의하다고 볼 수는 없지만, 타 팩터와 비교했을 때, 상대적으로 높은 수준으로 의미가 있다고 판단한다. 외인은 국내에 액티브 하우스가 없다고 볼 수 있어 해당 액션은 액티브 퀀트 스킴의 결과라고 예상한다. 종목별 실적 추정치와 목표주가(리레이팅 등) 등의 변화가 생겼을 때, 해당 종목을 Tilting(적당히 매수 혹은 매도)하여 BM 포트폴리오 대비 알파 베팅을 하는 것이다(혹은 롱, 숏의 헷지펀드 영향력도 포함). 국내 기관 중에서는 그나마 연기금의 종목별 수급과 목표주가 변화의 상관성이 상대적으로 높았다. 이 역시 액티브 퀀트 스킴이 아닐까 싶다. 중요한 것은 종목별 실적추정치와 목표주가의 변화 여부가 외인 및 기관의 수급으로 연결된다는 점과 개인이 아닌 외인 및 기관이 올해 주력 투자주체라는 점을 가정했을 때, 이러한 컨센서스의 변화가 주가에도 더 강한 영향력을 미칠 것으로 예상된다는 점이다. 수급 영향력을 제외하고 위의 실적상향(이익모멘텀), 목표주가 상향 팩터는 수익률 기준으로도 중장기 롱-숏 성과가 발산하는 '알파' 팩터이기에 해당 스킴을 실질적으로 활용하는 전략이 작년에 이어 올해도 매우 유용 할 것으로 본다.

이익모멘텀 팩터의 비중을 크게 늘려야 할 시기

특히 최근 1달간 기관 및 외인은 기간 평균 대비 훨씬 높은 수준으로 실적추정치 및 목표주가 변화에 민감하게 베팅한 것으로 보인다. 배당락 전후의 변동성 장세를 펀더멘털 기반의 매수 혹은 매도 액션의 기회로 활용한 것이다. 3년 평균으로는 컨센서스 변화에 수급 변화가 거의 보이지 않았던 사모펀드 역시 최근 1개월 기간에는 상관성이 다소 올라갔다. 외인 및 연금 역시 평균 대비 크게 상관성이 높아진 모습이 보인다. 결국 최근 이익모멘텀 팩터의 수익률(롱-숏 기준) 반등세가 관찰되고, 그러면서 작년 연말에 나타났던 로테이션 장세보다는 가는 종목이 더 가는 실적 상향 종목의 주도주 장세 분위기로 전환되고 있다. 다만 팩터의 계절성 측면에서 이익모멘텀 팩터는 1월에 양호한 성과를 보이지만, 2월에는 다소 조정을 받는 경향이 있었다. 이는 1) 1분기 실적시즌(4월)을 앞두고 실적 공백기가 생기면서 나타나는 현상, 2) 추정치가 아닌 1분기 확정 실적을 확인하고 실적주를 베팅하려고 하는 신중한 움직임 등의 영향으로 보인다. 2월 단기 로테이션 장세의 분위기는 이익모멘텀 팩터에 리스크이기는 하지만 1) 3월~9월이 이익모멘텀 팩터의 성수기라는 점, 2) 코스피 실적 하향 심화 등을 감안하면 실적 기반 롱-숏 베팅을 더 늘려야 하는 시기로 보고있다.