■ 확률적 사고의 실전 적용

초과수익은 시장이 틀렸을 때 발생

액티브 투자는 시장이 틀린 부분을 찾아내는 게임

① 시장 가격 vs 내가 계산한 적정 가치

② 시장이 생각하는 확률 vs 내가 추정하는 확률

■ Fed Funds, EFFR, 그리고 Fed Funds Futures란?

시장 가격

= 시장 참여자들이 합의한 컨센서스 가치

VIX 지수(공포지수)

= (옵션 시장에서) 미래 변동성에 대한 시장 참여자들의 컨센서스인 내재 변동성

Fed Funds (연방 기금)

= 상업 은행 같은 금융기관들이 지역 연은에 예치하는 초과지급준비금. 자금이 필요한 다른 금융 기관에 대여 가능. 보통 기간은 1일 (overnight).

Fed Funds Rate (FFR, 연방 기금 금리)

= 상업은행들이 상호간에 1일짜리 대출을 해줄 때 적용되는 금리

Effective Fed Funds Rate (EFFR, 실효 연방 기금 금리)

= NY 연준이 연방 기금 금리 데이터를 취합해서 거래량 기준으로 가중 평균한 값

Fed Funds Futures (연방 기금 선물)

= 실효 연방 기금 금리(EFFR) 숫자에 기반한 선물 계약

= 가격 표기법 : 100 - 금리

예 : 금리 5%일 때 선물 가격은 95

각 월의 최종 선물 가격은 그 월의 EFFR 평균으로 결정

예 : 2022년 9월 평균 EFFR이 3%라면 선물 최종 가격은 97

9월 선물을 97보다 높은 가격에서 숏한 사람 & 97보다 낮은 가격에서 롱한 사람은 수익을 거둠

연방 기금 금리 선물 가격 = 해당 월의 평균 EFFR에 대한 시장 참가자들의 컨센서스 가격

■ Fed Funds Futures 가격에서 확률을 읽어내기: CME Fed Watch

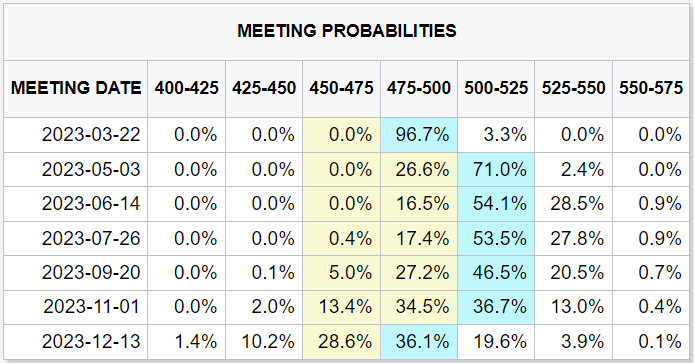

시장 참여자들이 생각하는 FOMC 금리인상 확률

Probabilities

= 시장 참여자들이 생각하는 FOMC 금리인상 확률

Historical

= FOMC 금리 결정에 대한 시장 참여자들의 예측이 시간이 지남에 따라 어떻게 변했는지 나타냄

Dot Plot (점도표)

= 연준 위원들이 생각하는 금리를 점도표로 나타낸 것

① 하늘색 = 중앙값

② 붉은색 = 연방 기금 선물 시장에서 예측하는 금리 수준

현재 컨센서스

= 여름까지 1~2번 금리인상, 가을부터 금리 인하, 연말까지 현재수준으로 하락

■ 연방 기금 금리 선물 시장에서 알 수 있는 것

① 2023년의 화두는 크레딧(부도) 리스크

② 미국의 연착륙에 대한 자신감

금리가 현재 수준 이상에서 1년 이상 유지된다면 부채 위기를 겪게 될 것

미국은 노동 시장이 매우 강하기 때문에 연착륙에 대한 자신감이 있음

금융위기 이후 규제를 통해 금융 시스템의 건전성도 크게 강화했음

그래서 인플레이션과 경기가 꺾이고 나서 금리를 인하해도 파멸적인 사태는 일어나지 않을 것

미국은 유럽, 일본, 중국 중 하나가 고금리로 인해 위기에 처하면 이를 이용해서 이익을 본 후에 완화적으로 돌아설 것

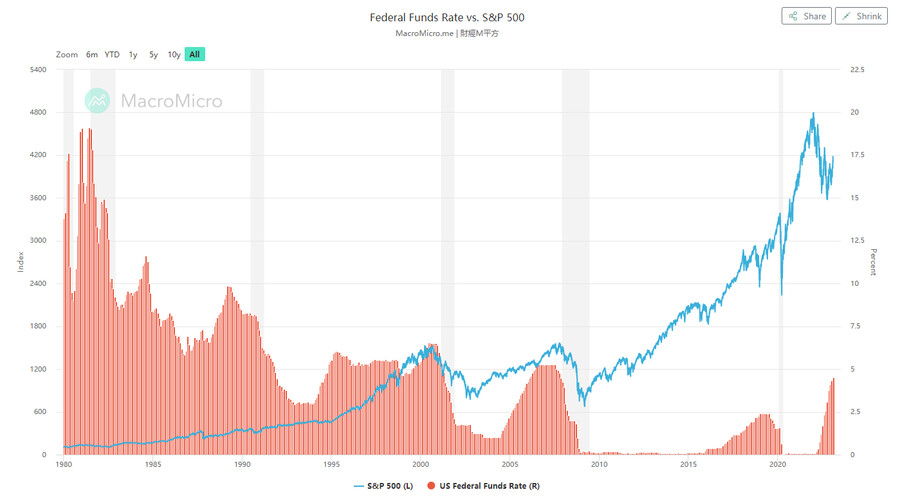

■ 금리 인상 사이클에서 부채 위기가 터지는 시점

연방 기금 금리 vs S&P 500

일반적으로 경기가 과열되어 금리를 인상할 때, 금리 인상기에 위기가 터지지는 않음

높아진 금리가 실물 경제에 부담을 주는 기간이 최소 6개월 ~ 2년 정도 있어야 위기로 넘어갈 것

이번 금리 인상의 피크가 3월이라면 빠르면 여름, 늦으면 내년 정도에 부도 리스크가 가시화될 것

한국에도 상당한 리스크가 있음

올해 3~4월부터 건설업에서는 부도나는 기업이 생길 수 있음

정부, 한은, 연준의 반응에 따라 그 이후의 시나리오는 달라질 수 있음

■ 2023년 상반기의 세 가지 화두

① 연준이 금리 인상을 종료한 후에도 2023년 내내 유지할 것인가

② 높아진 금리가 실물 경제에 주는 부담이 커지기 시작할 때 누가 먼저 터질 것인가

③ 그런 위기에서 미국이 얻는 이익은 무엇인가

■ 자산군 움직임

① 골드는 청산 중

→ 연준이 실질 금리를 상당 기간동안 플러스로 유지할 거라고 보기 때문

→ 금은 실질금리와 반대로 움직이는 경향

② 달러 강세가 생각보다 탄탄할 수 있음

③ 주식은 급할 것이 없다는 입장

→ 미국을 제외한 주변부의 위기가 시작될 때까지 기다렸다가 들어가도 늦지 않을 것 같음