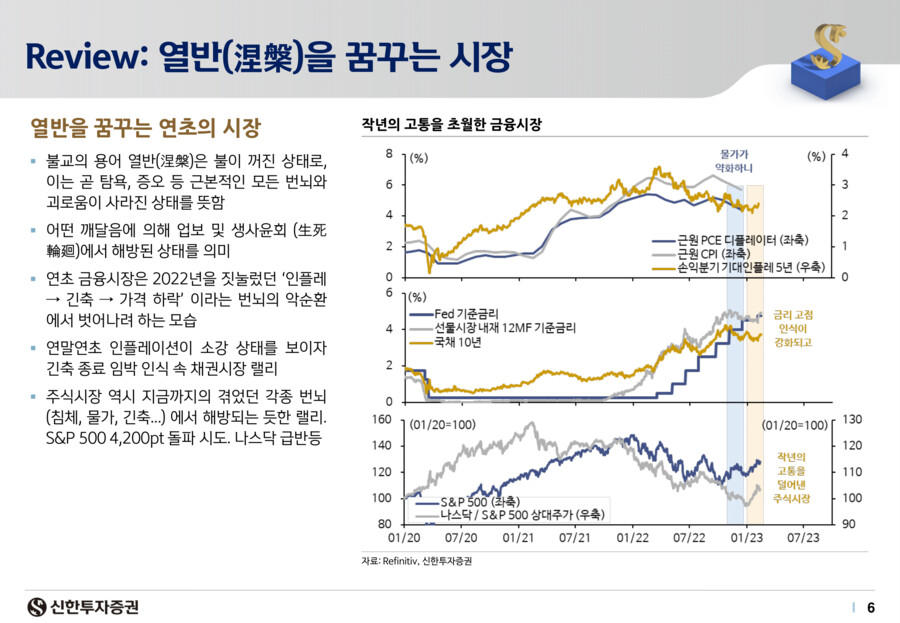

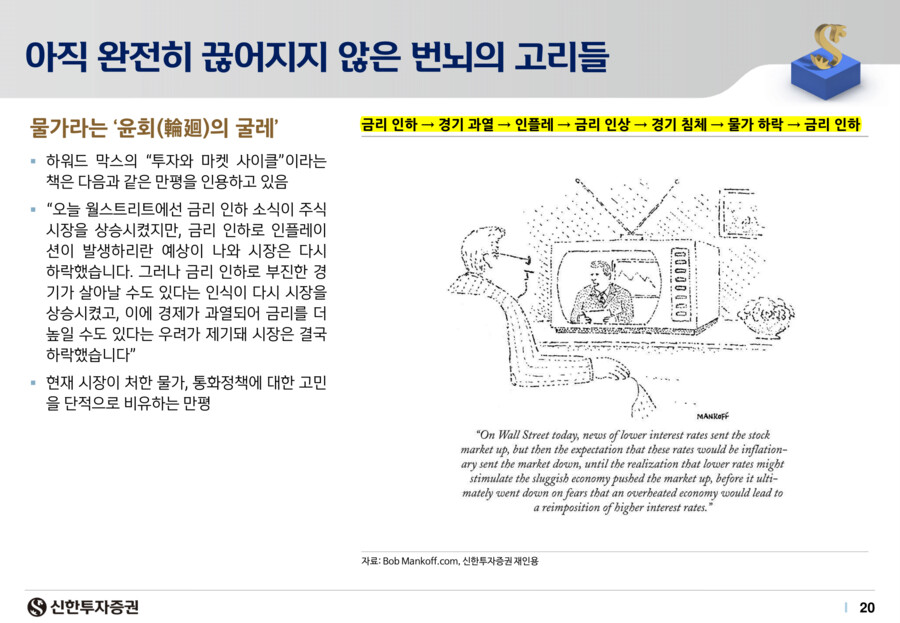

불교 용어 열반(涅槃)은 불이 꺼진 상태로, 이는 곧 탐욕과 증오 등 근본적인 모든 번뇌와 괴로움이 사라진 상태를 뜻한다. 어떤 깨달음에 의해 업보 및 생사윤회(生死輪廻)에서 해방된 상태를 의미한다. 2022년 이후의 금융시장에 있어서 가장 큰 번뇌는 ‘물가 상승 → 연준의 긴축 → 뒤이은 가격 하락’이라는 악순환의 사이클이었다. 연말연초 경기와 함께 물가 상승세 둔화 조짐이 보이자 금융시장은 작년의 번뇌에서 해방되는 ‘열반’의 경지를 꿈꾸는 듯 하다. ‘물가와 긴축’이라는 지긋한 번뇌의 굴레가 끊어져 간다는 계산 하에 강력한 위험선호가 이어지는 중이다.

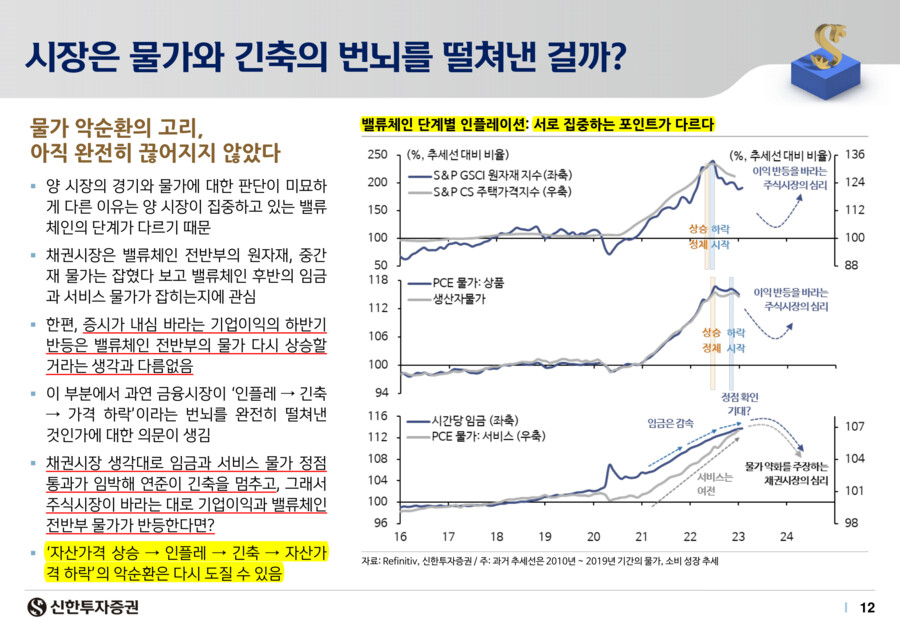

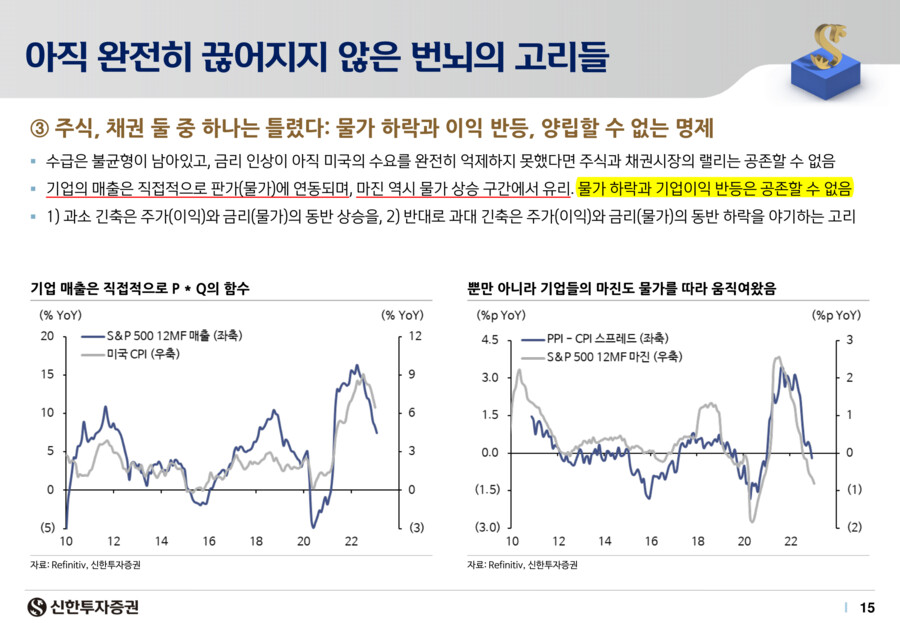

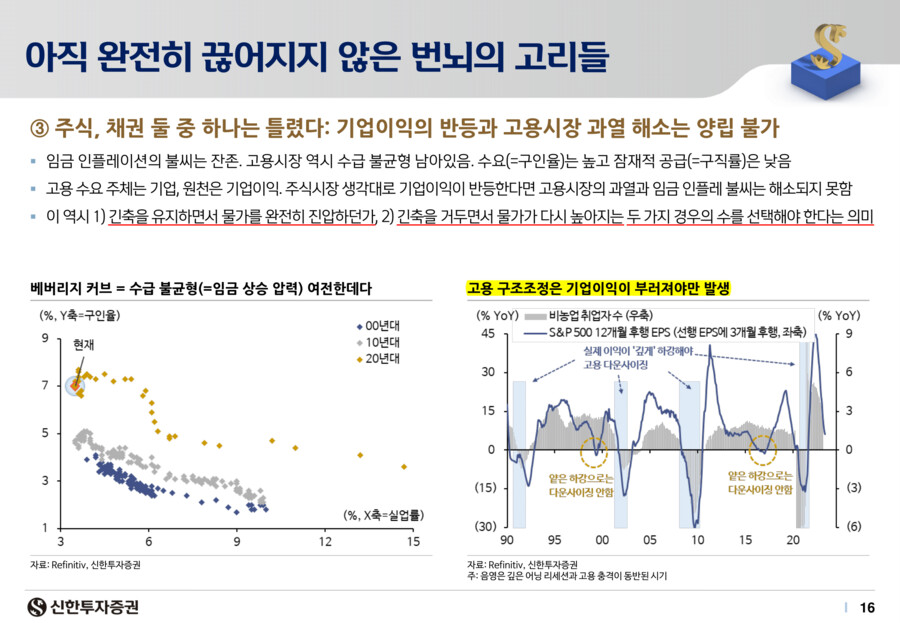

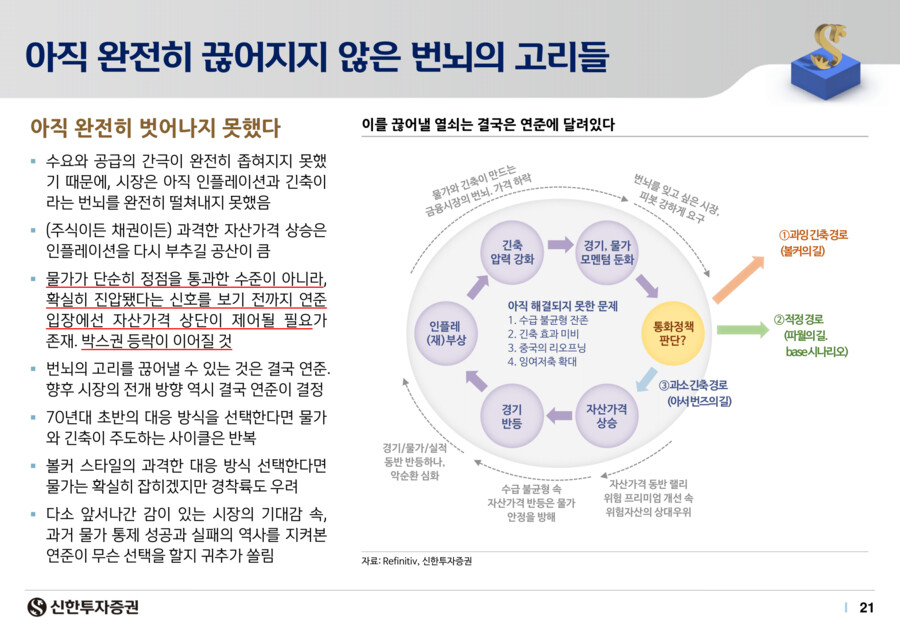

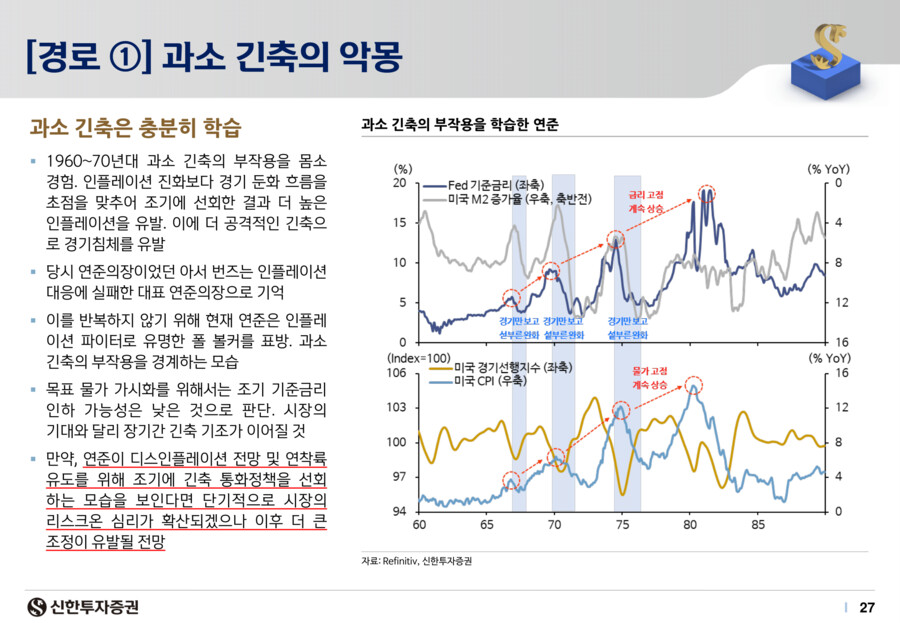

허나 우리는 물가의 굴레에서 완전히 벗어났을까? 지금까지의 긴축에도 불구하고 미국의 수요는 여전히 견고하나, 팬데믹-지정학적 갈등-인구구조의 변화로 공급 능력은 손상을 입었다. 경제 내 수급 불균형이 존재하는 상황은 악순환의 고리를 만든다. 주식과 채권은 피봇 기대감에 힘입어 표면적으로 동반 반등세를 이어가고 있지만 주식시장이 바라는 연착륙과 기업이익 반등, 채권시장이 바라는 물가 안정과 경기 하강은 공존할 수 없다. 통화정책이 덜 긴축적으로 갈 경우, 자산가격과 수요는 우선 회복되겠으나 이는 다시 물가 재상승과 긴축으로 이어질 공산이 크다. 70년대에 이미 우리는 과소 긴축 이후 뒤따르는 물가 재상승 리스크를 경험한 바 있다. 과잉 긴축은 물가를 확실히 진압할 수는 있을 것이다. 하지만 당장의 고통은 너무 커 보인다.

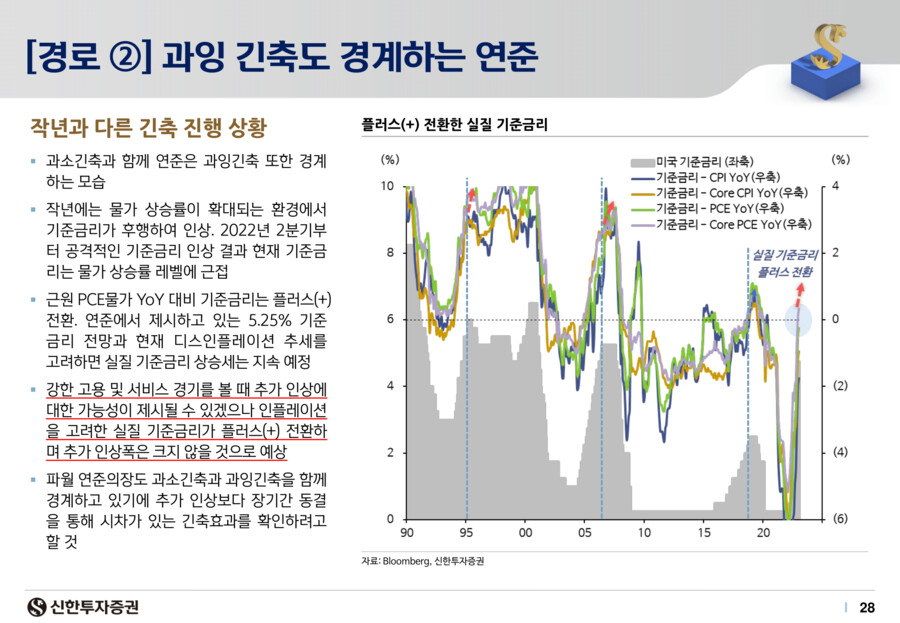

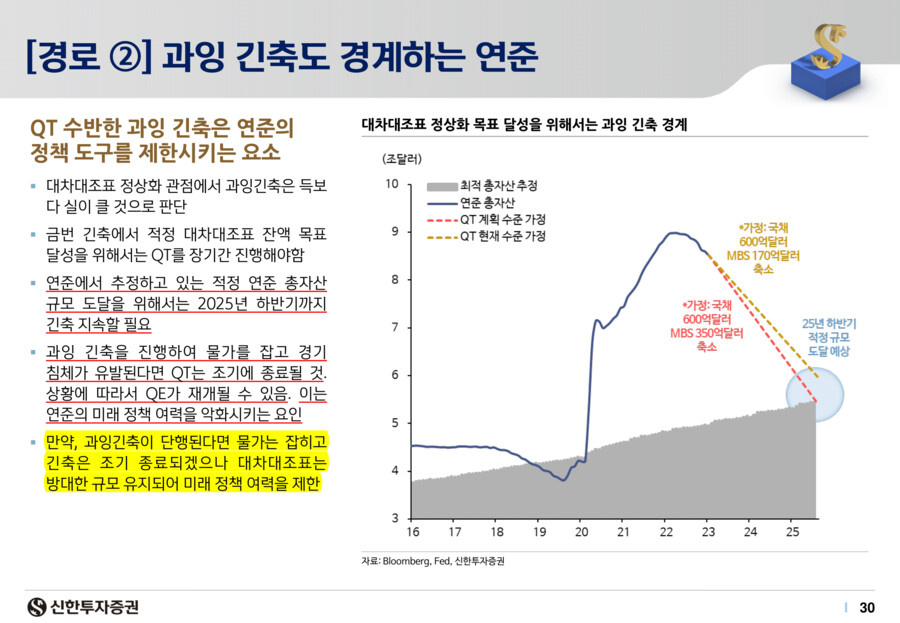

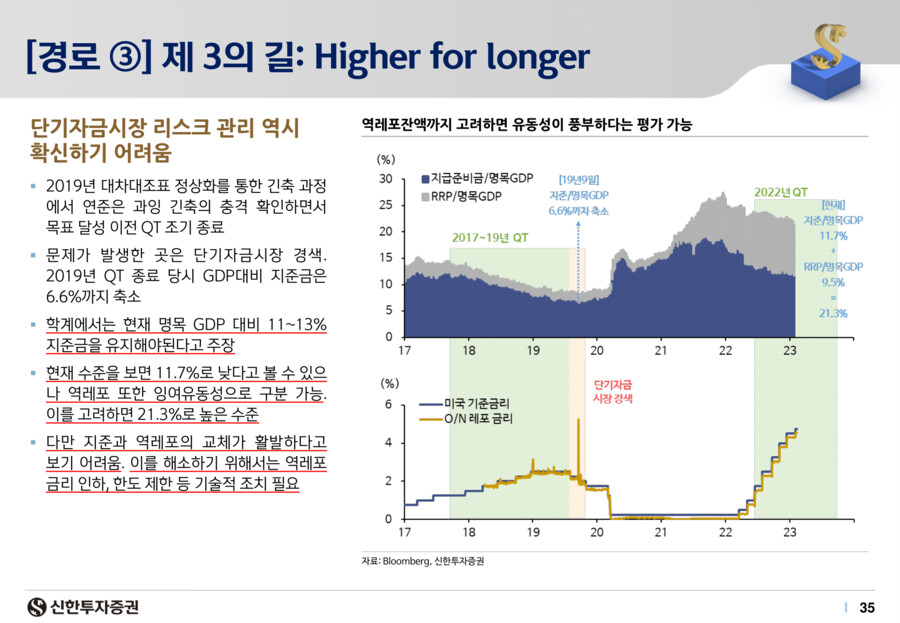

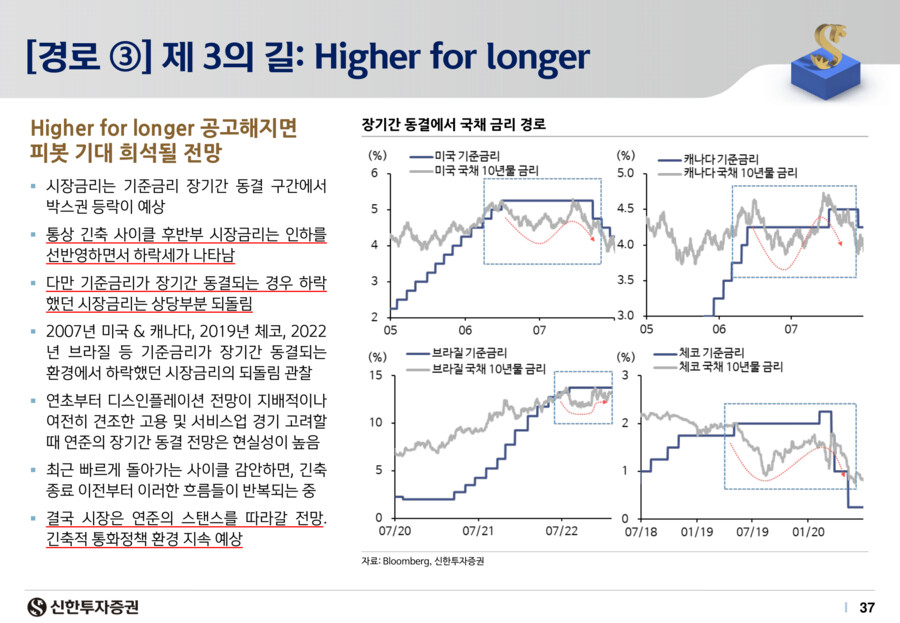

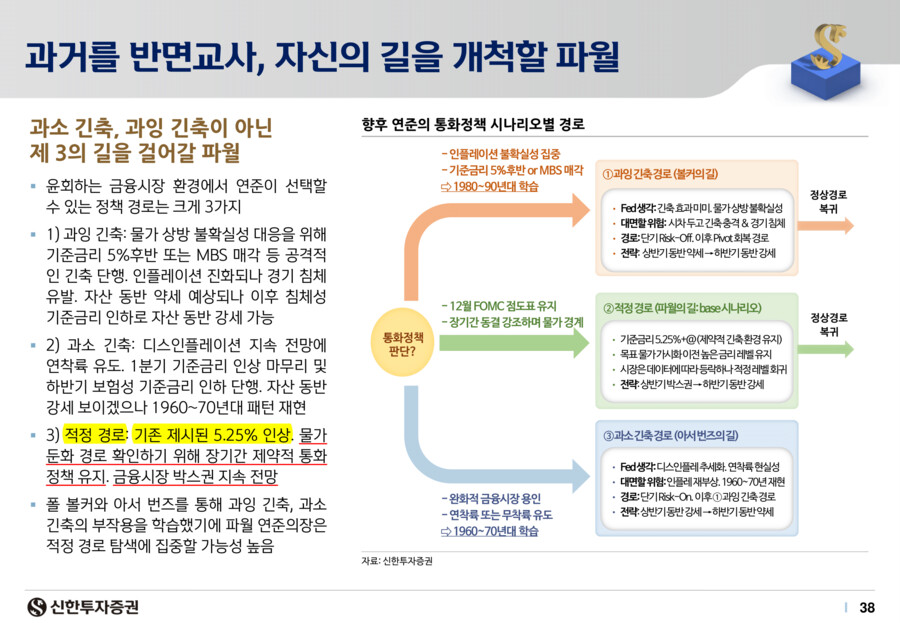

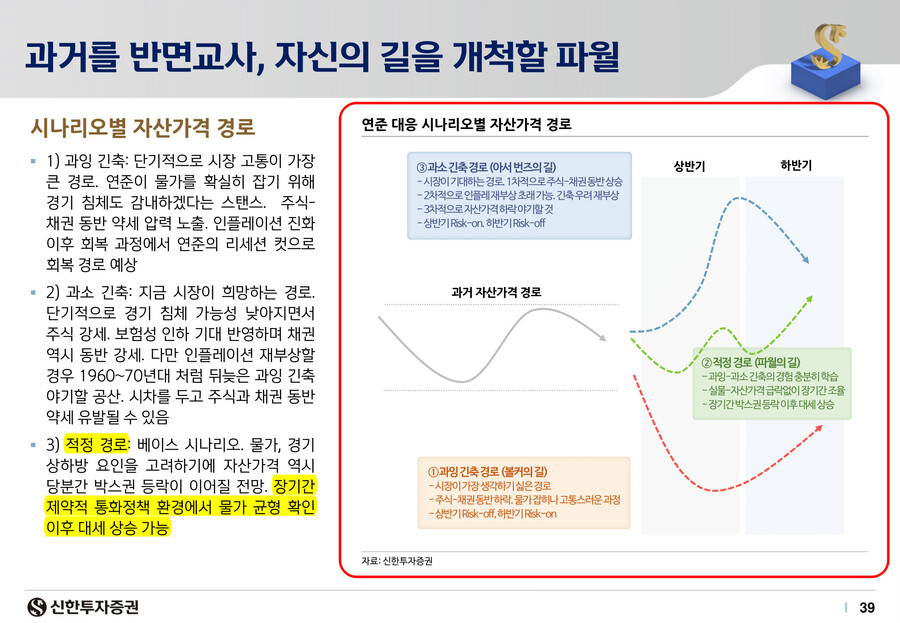

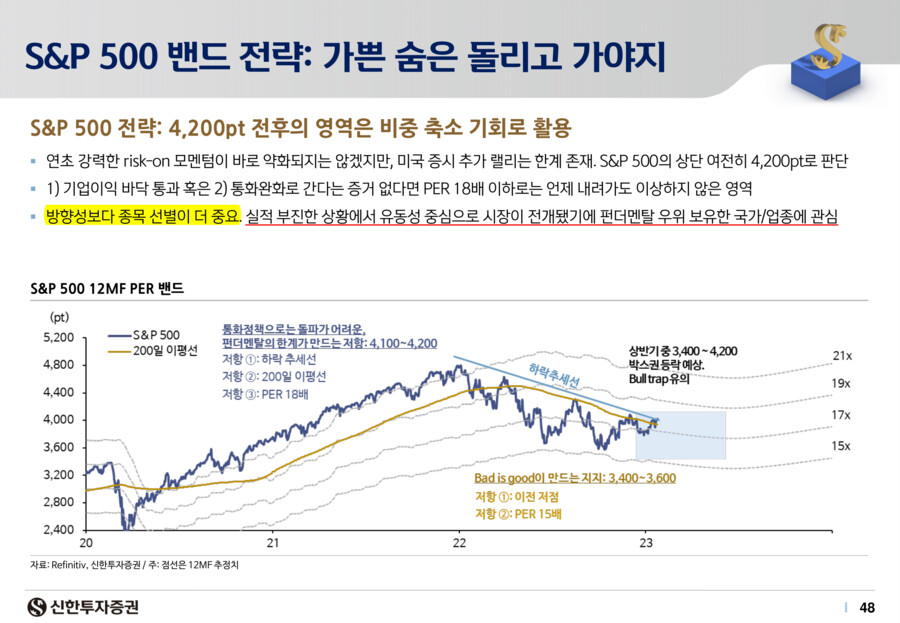

결국 앞으로의 시장 경로는 좋든 싫든 연준의 선택에 달려있다. 연준은 앞서 아서 번즈의 길(과소 긴축)과 볼커의 길(과잉 긴축)을 모두 지켜봤다. 긴축 경로의 실효성, 부작용을 모두 지켜본 연준은 과소 긴축도 과잉 긴축도 아닌 제 3의 길을 걸어갈 가능성이 높다. 기준금리는 높은 수준을 길게 유지하되 급진적으로 양적 긴축을 서두르지는 않으면서 물가가 잡히길 기다릴 것이다. 상대적으로 정책 실기의 위험이 적어보이는 길이다. 연준이 좀 더 인내심을 발휘하면서 제 3의 길을 걸어간다면 미국 증시와 국채 금리를 비롯한 자산가격은 당분간 박스권에서 벗어나지 않을 전망이다.

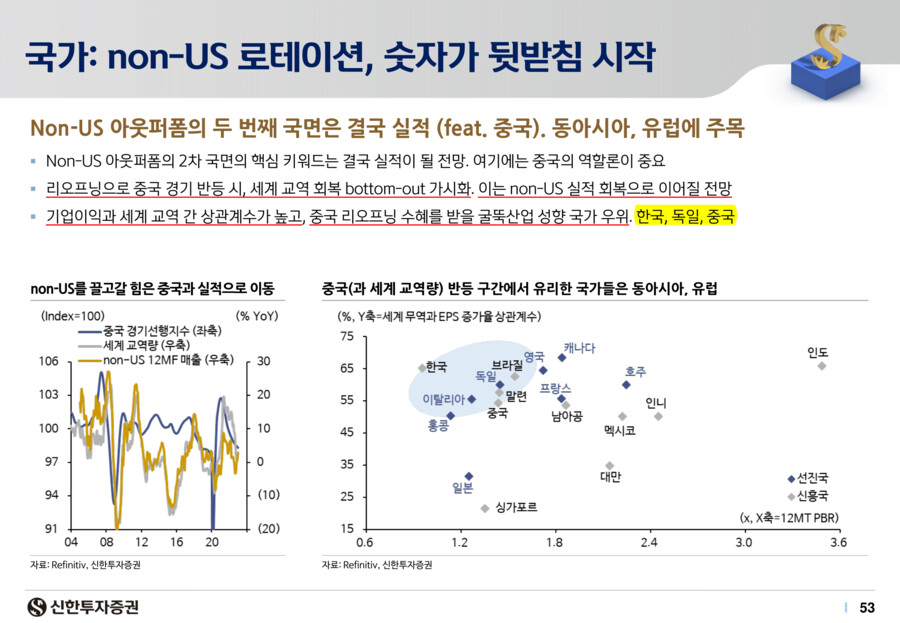

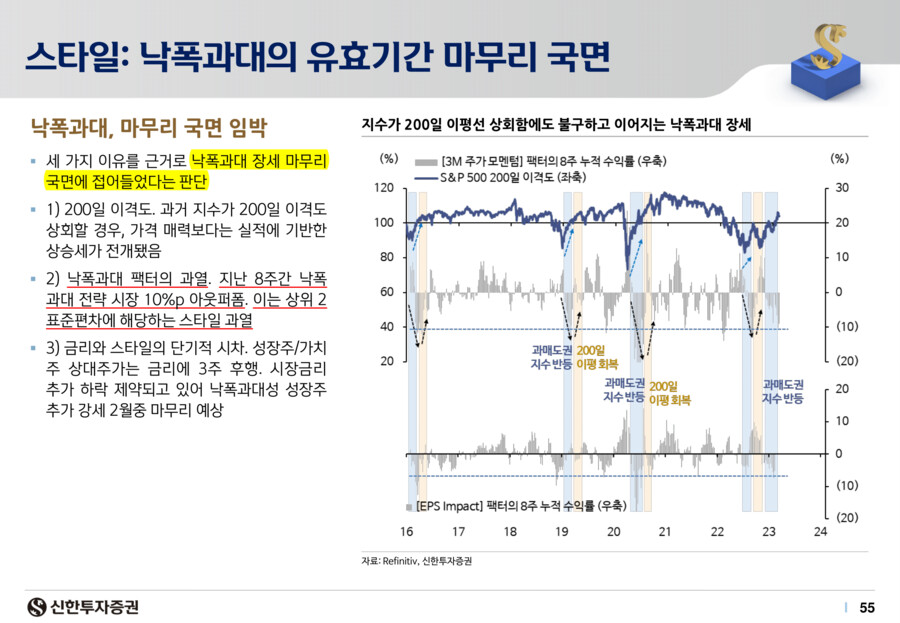

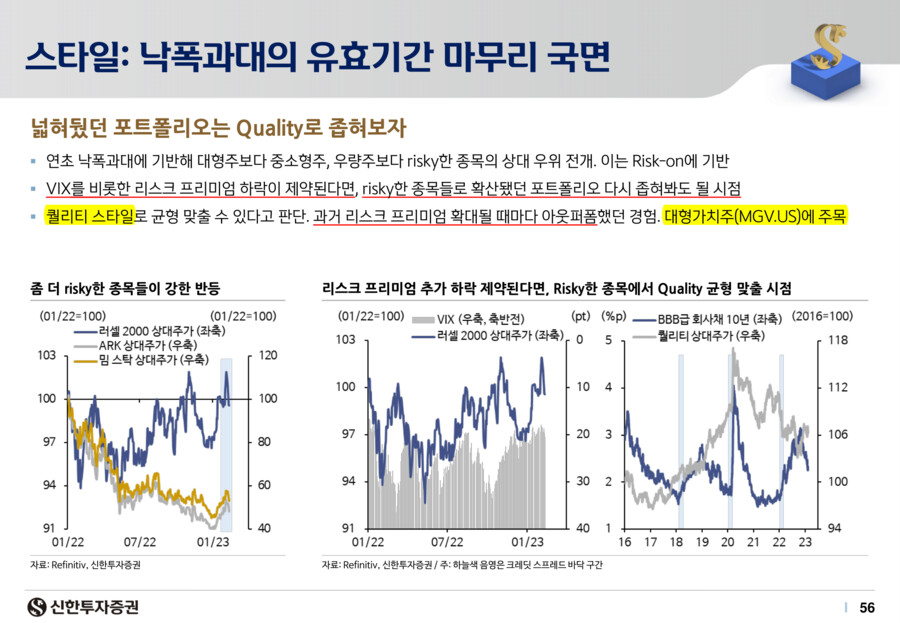

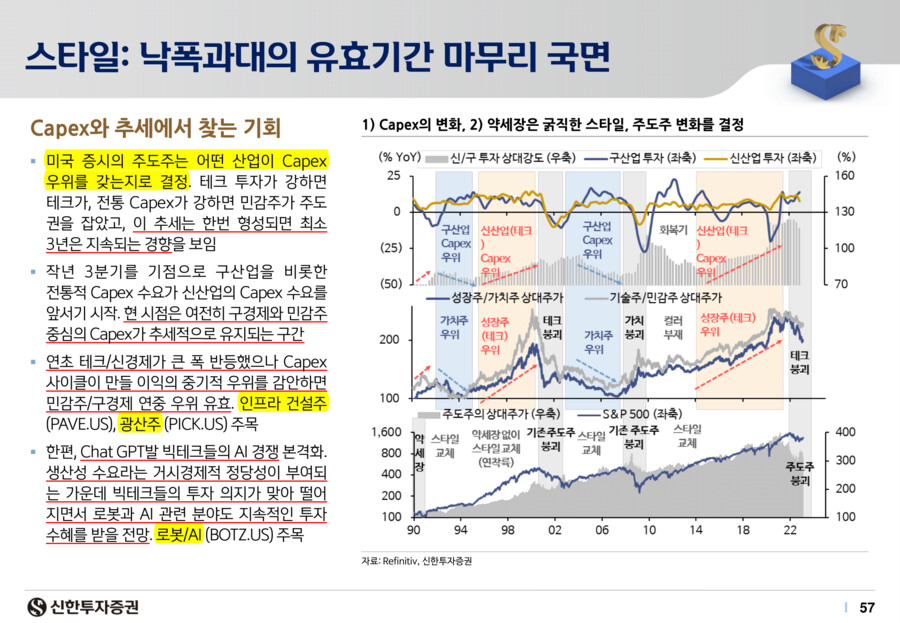

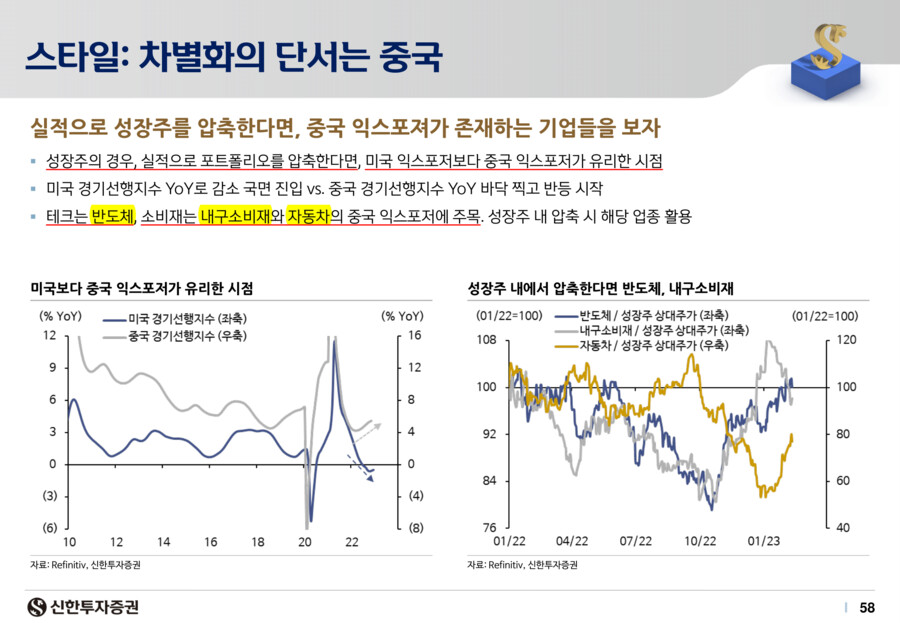

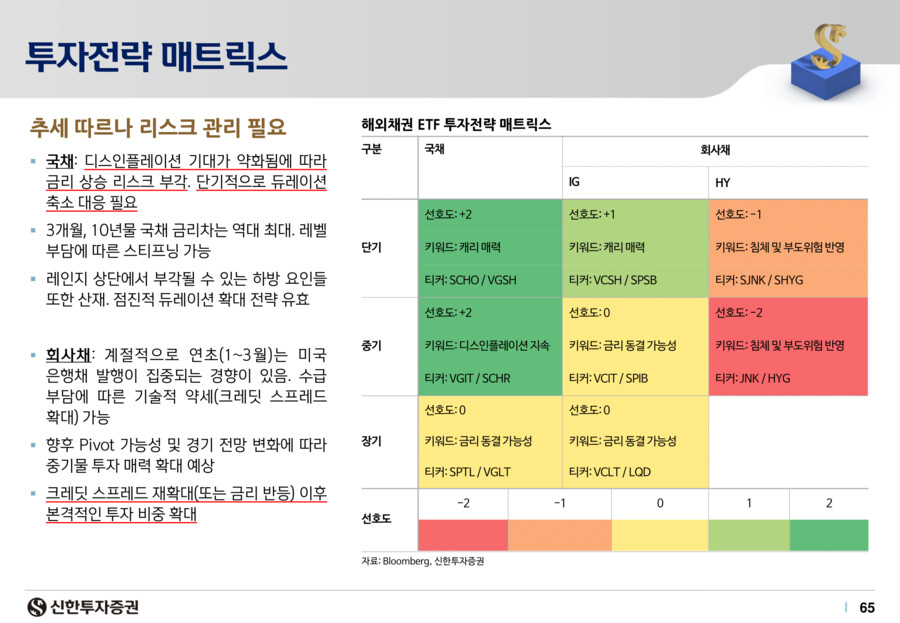

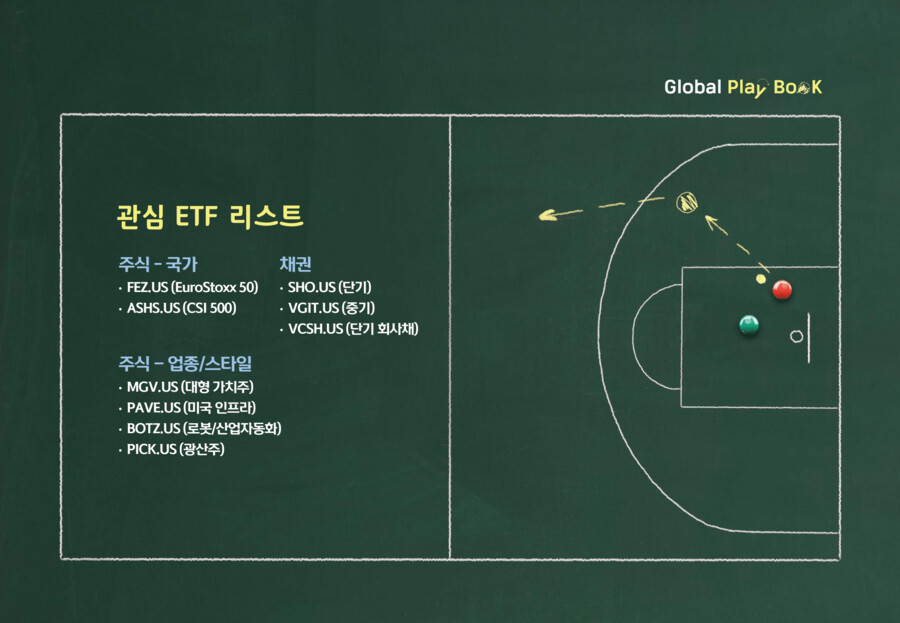

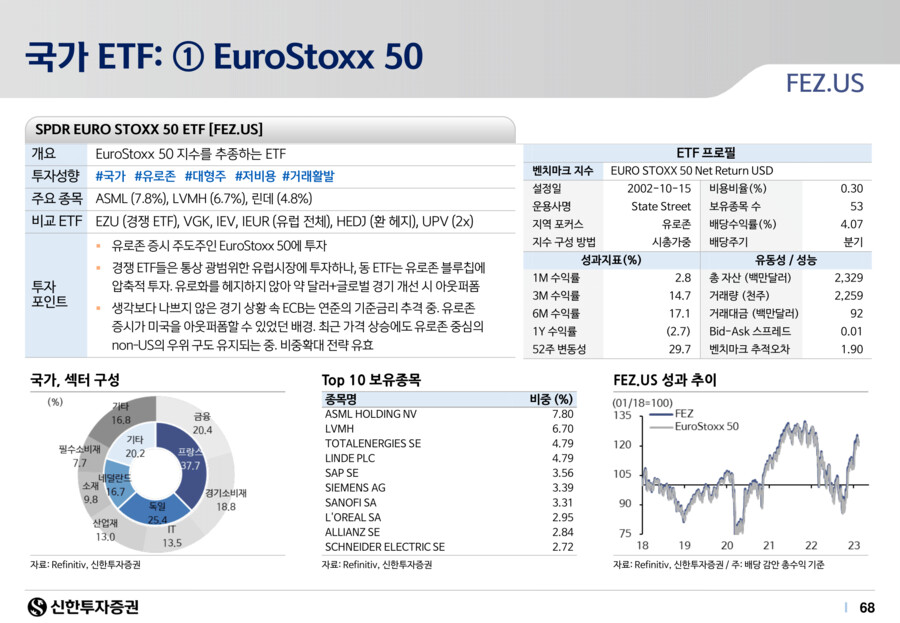

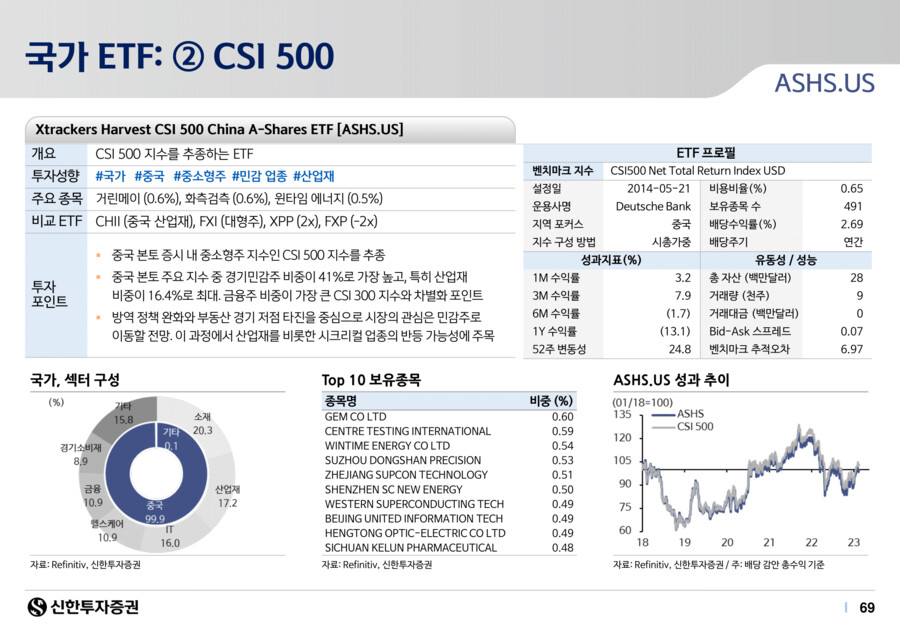

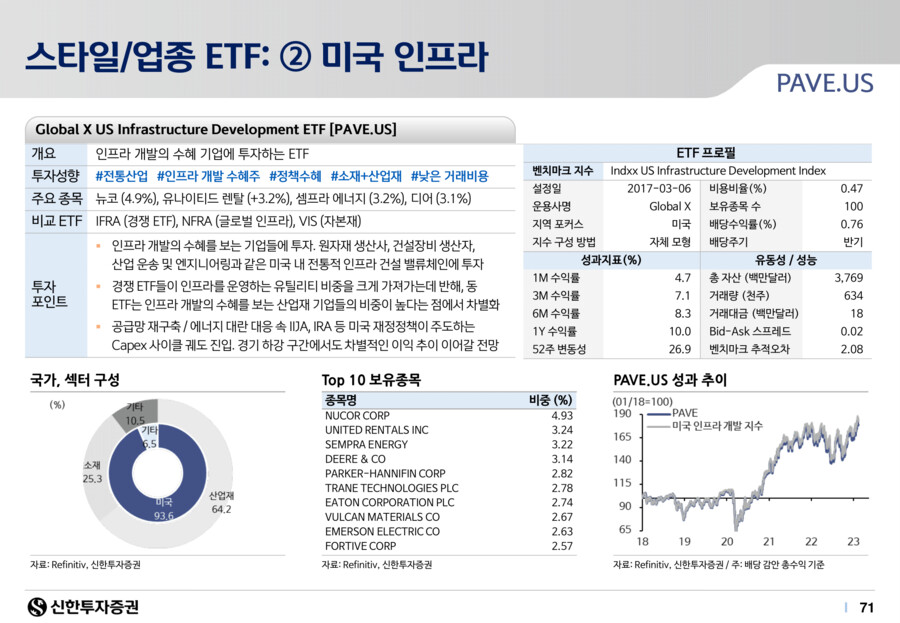

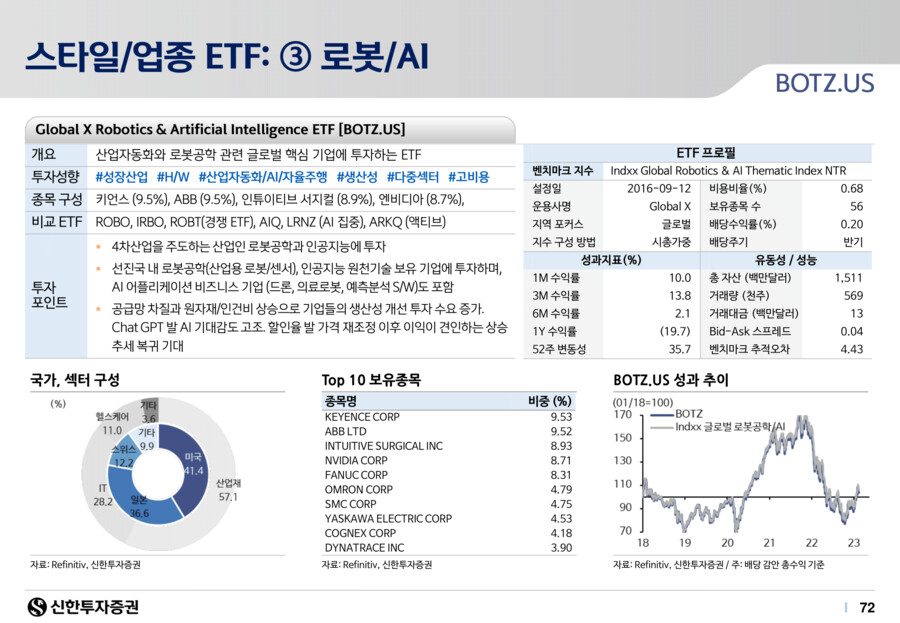

따라서 시장 방향성보다는 여전히 종목 선별의 중요성이 부각된다. 연초 주식시장은 국가, 업종 차원에서 공히 유동성에 기반한 낙폭과대 되돌림 장세를 펼쳐왔으나 낙폭과대의 유효기간은 끝나가고 있다. 실적 우위가 기대되는 non-US/Capex 수혜주, 그리고 중장기 성장이 기대되는 생산성 테마(산업자동화)등에 관심이 필요하다. 채권시장 내에서는 단기와 국채의 영역이 밸류에이션 매력이 돋보인다.

- 신한투자증권 글로벌 주식 전략 김성환 -