Golden Butterfly Portfolio는 주식 40%, 단기국채 20%, 금 20%, 장기국채 20%씩 할당

20년간 해당 전략은 미국 주식시장보다도 수익률이 더 뛰어나며, 미국 국채보다도 더 안정적

이는 공급 측면 인플레이션 환경에서 물가상승률이 낮아지는 올해 특히 성과가 우수할 것

Golden Butterfly Portfolio는 주식 40%(대형주 20%, 소형주 20%), 단기국채 20%, 금 20%, 장기국채 20%씩 할당하여 1년에 1회 리밸런싱하는 자산배분전략이다. 이는 실행하기에 간단하면서도 투자자에게 놀라운 성과를 안겨준다. 지난 20년간을 보면 해당 전략은 주식시장의 수익률을 넘어선다. Golden Butterfly Portfolio의 자산 구성 특징을 볼 때 특히 올해는 그 활용도가 더 높아질 것으로 판단한다. 금일 본고에서는 이와 관련한 내용을 살펴보겠다.

엄밀히 말하면 Golden Butterfly Portfolio는 Permanent Portfolio(영구 포트폴리오)에서 약간의 변형을 준 것뿐이다. 지난 자료에서 소개한 Permanent Portfolio를 잠시 복습해보자. 경제 호황일 때 주식, 경제 불황일 때 단기국채, 인플레이션일 때 금, 디플레이션일 때 장기국채가 선호된다. 미래는 예측할 수 없으니 각 상황에 적합한 자산에 25%씩 자금을 배분하는 것이 Permanent Portfolio의 기본적인 아이디어다. 여기서 Golden Butterfly Portfolio는 현실에 맞게 상황의 발생 확률을 재조정한다. 경제의 저변에 흐르고 있는 비즈니스 사이클을 보면 호황이 길고 불황이 짧다. 이에 따라 투자자가 마주하는 경제 호황의 가능성을 40%로 책정한다. 그리고 경제 불황, 인플레이션, 디플레이션의 가능성은 20%씩으로 가정한다. 그 결과로 Golden Butterfly Portfolio의 자산에 대한 투자 비중이 서두에서 언급한 것처럼 정해지는 것이다.

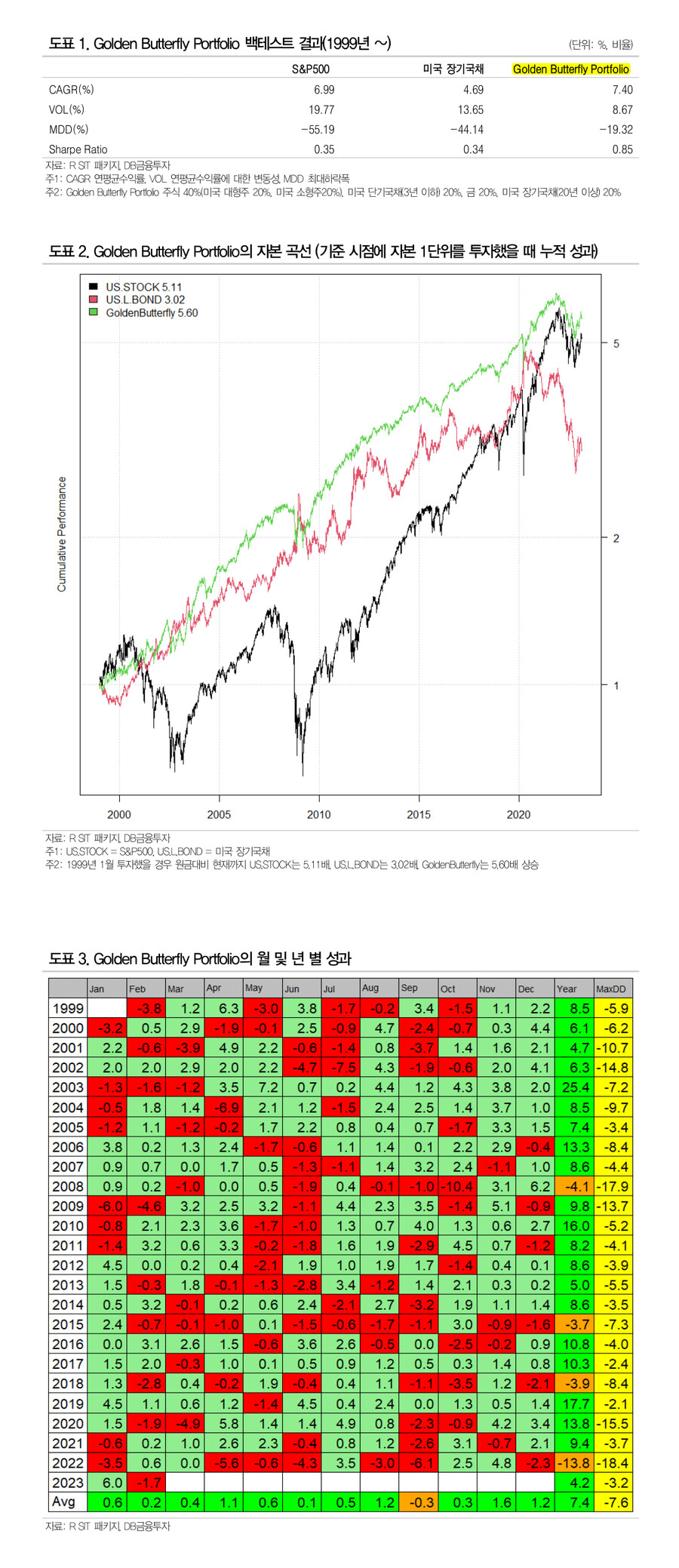

놀라운 점은 성과다[도표1]. 1999년부터 현재까지 연평균 수익률을 보면 S&P500은 6.99%인 것에 반하여 Golden Butterfly Portfolio는 7.40%이다. 동기간 연평균 수익률에 대한 변동성을 보면, 미국 장기 국채는 13.65%인 것과 달리 Golden Butterfly Portfolio는 8.67%이다. 동기간 최대 하락폭 (Maximum Draw Down) 측면에서도 해당 전략은 다른 자산보다 안정적이다. 한마디로 Golden Butterfly Portfolio는 미국 주식시장보다도 수익률이 더 뛰어나며, 미국 국채보다도 더 안정적이다.

특히 올해 Golden Butterfly Portfolio의 활용도가 높다고 판단하는 이유는 직전까지 공급 측면 인플레이션 환경에서 최근 물가상승률이 낮아지고 있기 때문이다. 인플레이션 완화로 말미암아 향후 미국 연준을 필두로 주요국 중앙은행들이 피봇을 진행할 경우 단기국채 및 장기국채 등 채권형 자산은 모두 같이 가격 상승이 이뤄지게 된다. 또한, 물가상승률 하락에 의한 소비자의 구매력 개선으로 경기 소순환 사이클이 반등할 경우 주식형 자산 역시 가격 상승이 진행된다. 주식형 자산의 가격 탄력성이 더욱 크다는 점은 주지의 사실이다. 주식에 40%의 비중을 할당하는 Golden Butterfly Portfolio의 성과가 양호할 가능성이 큰 것이다. 자산배분의 관점에서 해당 전략을 적극 추천한다.