달라진 배당절차 아래서는 주당배당금(DPS, Dividend per Share)를 알고 배당주를 살 수 있다. 여기 대응하는 첫 번째 분석으로, 배당 서프라이즈 후보 (또는 주주환원 요구를 받을)종목과 서프라이즈의 기준점을 분석했다.

달라진 배당의 순서, 이제부터 ‘알고 산다’

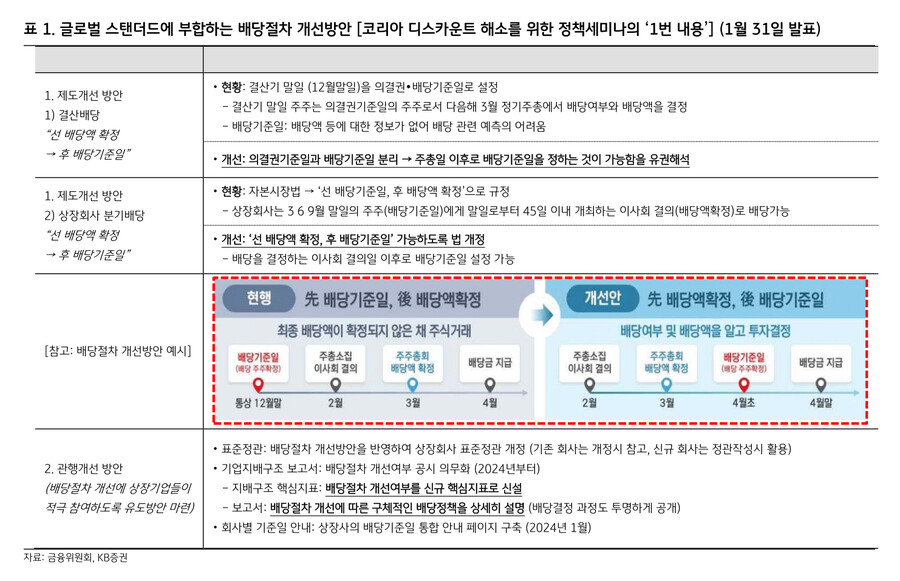

1/31 정부가 발표한 ‘배당절차 선진화’에 따르면, 앞으로 DPS가 얼마인지 알고 배당주를 사서 배당을 받을 수 있다. 지금까지 배당락 이후 DPS가 결정됐지만, 앞으로는 배당락이 DPS가 결정된 이후가 되도록 순서가 바뀌기 때문이다. 주가를 움직이는 재료로써도 이번 발표는 중요한 변화다. 예상보다 배당을 많이 주는 ‘DPS 서프라이즈’가 가능해졌기 때문이다.

배당투자, 편해진 만큼 파급력은 줄어들 것

단순히 DPS가 예상보다 높다고 주가가 오를 것인지는 고민해 볼 필요가 있다. 오히려 웬만한 DPS 서프라이즈에는 주가가 반응하지 않을 수도 있다. 예측이 어렵거나 비대칭성이 강한 정보일수록 시장에 알려졌을 때 파급력이 강한데, 개선된 배당절차 아래서 DPS 예상하기는 예전보다 쉽고 정보 비대칭성도 약해질 것이다. [표1]에서 확인할 수 있듯, 앞으로는 주주총회 이후 배당락이 돌아오는데, 주주총회 시점은 지난해의 결산실적이 이미 공시된 이후다. 투자자 입장에서는 실적을 알고있는 상태에서 DPS를 예상할 시간이 주어지는 것이다. 배당투자가 편해진 만큼, 주가 결정변수로써 파급력은 필연하게 떨어지는 것이다.

미리 보는 배당 서프라이즈, “이 정도는 줘야지”

그러나 서프라이즈의 파급력이 떨어질수록 ‘예상 못했던 진짜 서프라이즈의 희소성’은 커진다. 예상을 뛰어넘기가 어려워졌을 뿐, 넘기만 한다면 주가는 강하게 상승할 수 있다. 따라서 투자자 입장에서 DPS 발표 전에 알아야 할 것은, ‘어느 정도 배당을 줘야 예상을 뛰어넘는 진정한 서프라이즈로 받아들여야 하는지’다. 주주가치 제고에 신경 쓰는 기업 입장에서는, ‘시장에서 환영받을만한 주주환원이 얼마만큼인지’와 같은 말이다.

아직 이르지만, ‘배당 서프라이즈’를 보여줄 수 있는 종목이 무엇이며, 그 종목이 얼마만큼의 배당을 지급해야 서프라이즈로 받아들일지 정리했다 (본문 [표2~6]). 제시하는 종목과 기준점은, 투자전략 차원에서 알아야 할 내용이면서, 주주라면 기업에게 요구해 볼 수준이기도 하다.

기준은 시가총액과 이익규모에 따라 달라진다. 예를 들어, 시가총액 1조원, 순이익 1천억원이면서 배당을 하지 않던 A기업이 400억원의 배당 (수익률 4%)개시를 발표했다. 하지만 시총과 순이익이 A와 비슷한 ‘A주변의 기업’들은 5%의 배당을 주고 있었다면? 시장은 아마 서프라이즈로 인식하지 않을 것이다. “그 정도 규모와 이익이면 당연히 이 만큼은 줘야지”하는 컨센서스가 이미 잡혀있기 때문이다. 하지만 시총 1조원에 순이익 50억원인 B기업과 그 주변 기업들이 전혀 배당을 하지 않는다면? B의 배당 발표는 그 규모가 크지 않아도 서프라이즈로 받아들여질 것이다.

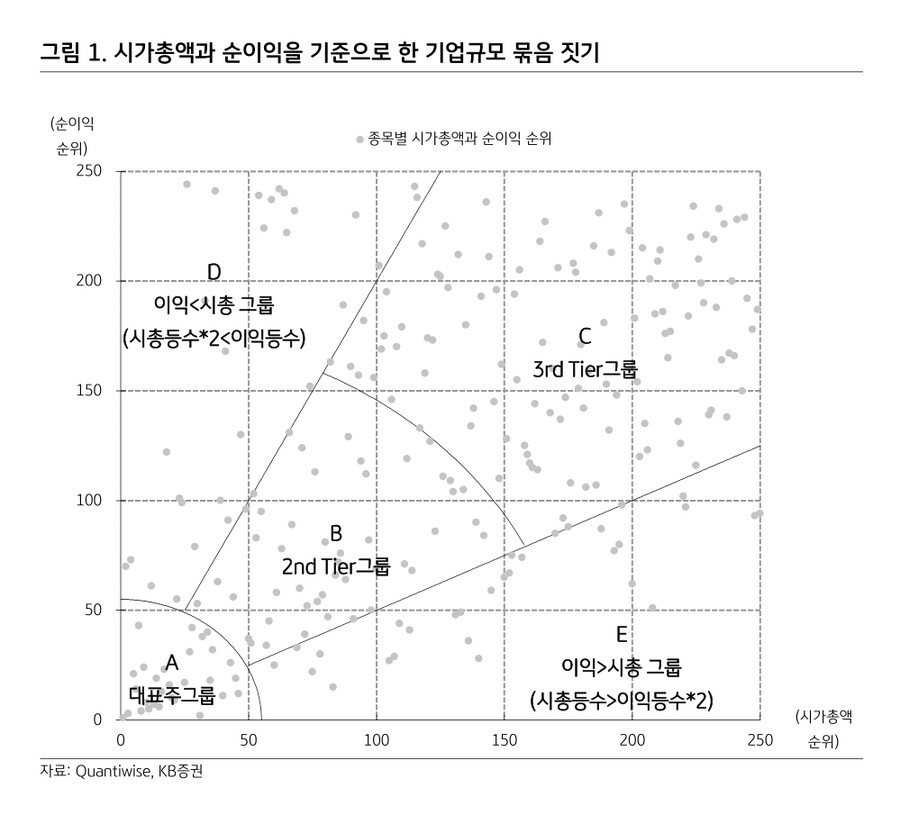

예시의 방법을 구현하기 위해, 시가총액 상위 250개 (1조원 이상) 기업의 시가총액과 순이익을 각각 순위로 표현하고 아래 그림과 같이 구분했다. A~C는 시가총액과 이익규모가 큰 차이가 나지 않는 규모상 순서로 구분 가능한 묶음이며, D와 E는 시가총액과 이익규모가 크게 차이가 나기 때문에 상대기준에 넣기 어려운 묶음이다.

- A : 시가총액과 이익규모가 모두 최상위권인 대표주 29개 기업

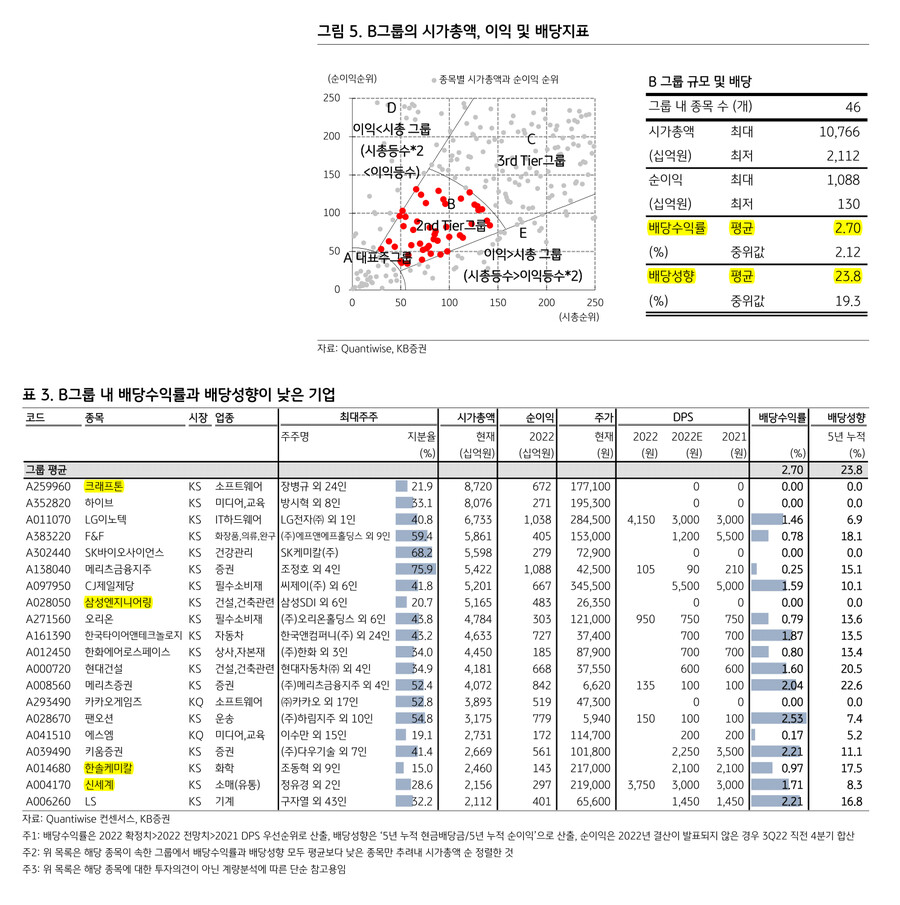

- B : 두 번째 규모가 큰 (2nd Tier) 46개 기업

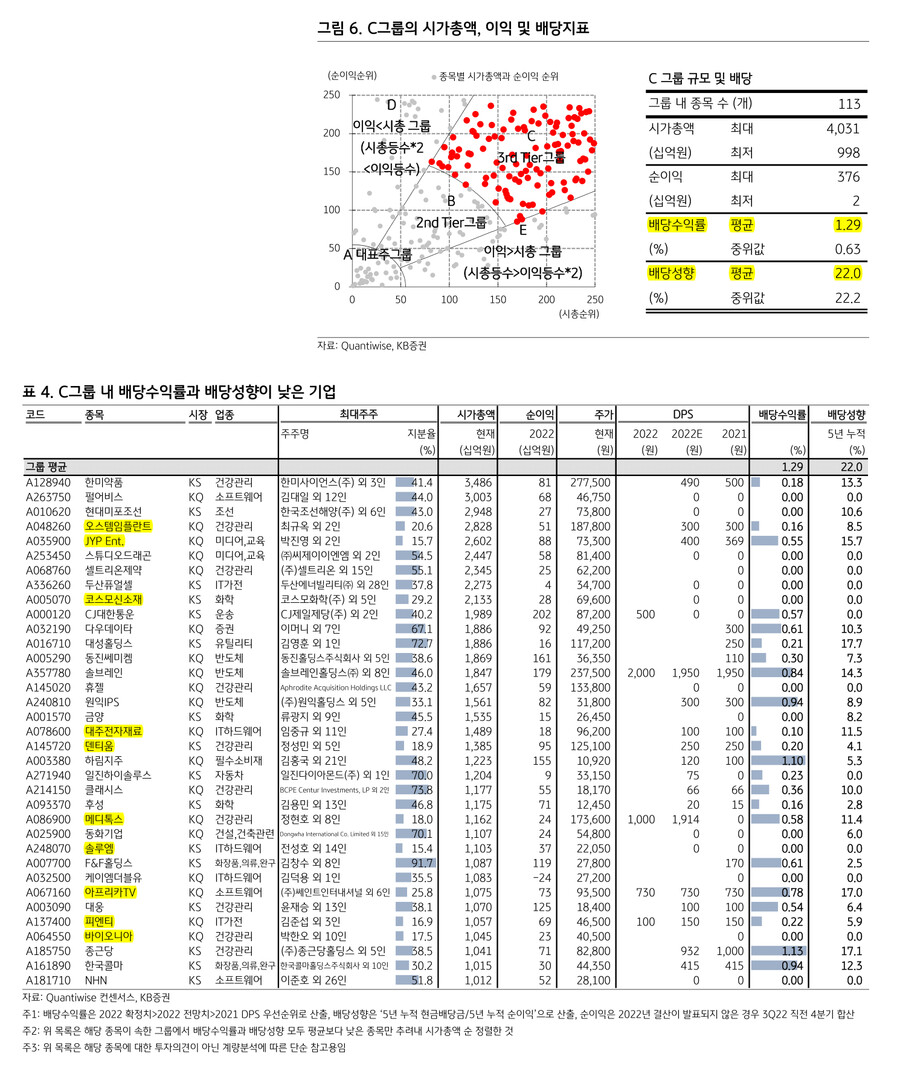

- C : 세 번째 규모가 큰 (3rd Tier) 113개 기업

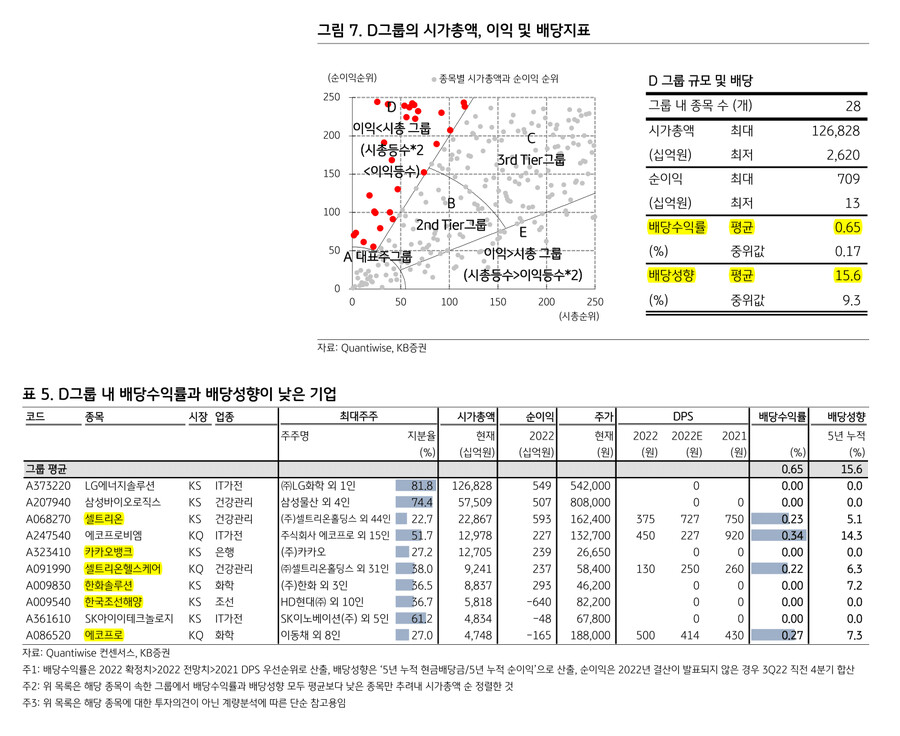

- D : 시가총액이 이익대비 큰 (시총등수*2<이익등수, P/E가 높은) 28개 기업

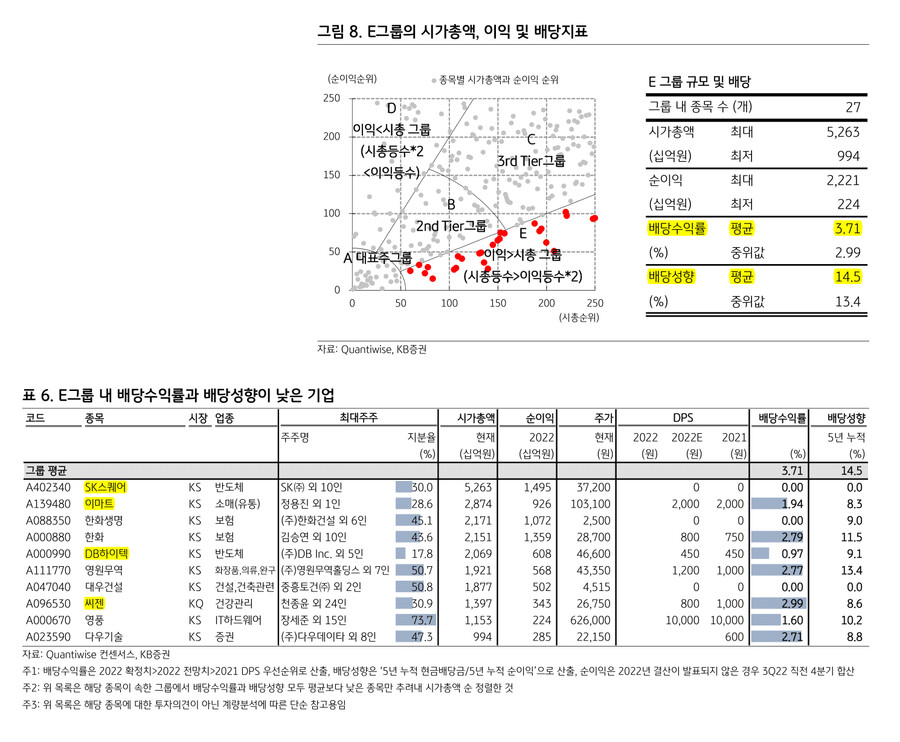

- E : 시가총액이 이익대비 작은 (시총등수>이익등수*2, P/E가 낮은) 27개 기업

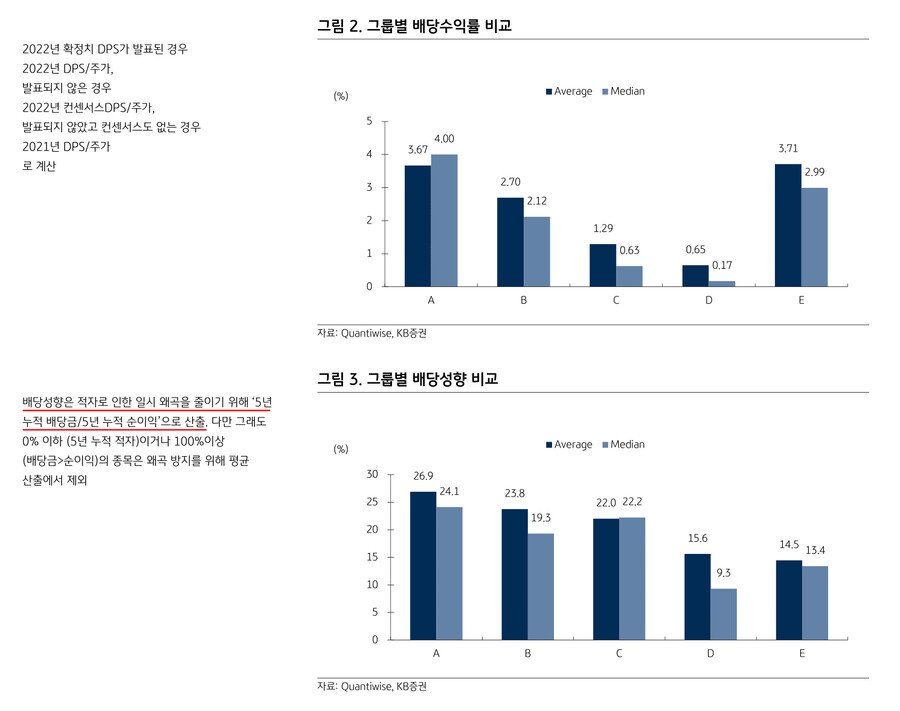

그룹별로 배당지표 (수익률과 성향)는 큰 차이를 보인다. 대표주 그룹은 평균 4%수준의 배당수익률과 25%전후의 배당성향을 보여주지만, B, C로 내려갈수록 배당수익률은 낮아진다. 배당재원이 넉넉하지 않은 (고 P/E) D그룹과 넉넉한 (저 P/E) E그룹의 차이는 더 크다. 시가총액을 감안한 이익규모가 큰 E그룹은 대표주 못지않은 배당수익률을 보여주지만, 시가총액대비 이익규모가 작은 D그룹의 평균 배당수익률은 1%에도 못 미친다.

DPS 서프라이즈를 보여주려면, 적어도 각 그룹의 평균은 뛰어넘는 DPS를 발표해야 할 것이다. 이 점에서 대표주인 A나 배당재원이 넉넉한 E그룹에서는, 웬만한 배당수익률은 서프라이즈로 인식하지 않아 주가가 크게 반응하지 않을 수 있다. 이미 해당 그룹 안에 넉넉히 배당을 주는 기업이 많아, “그 정도 규모와 이익이면 당연히 이 만큼은 줘야지”하는 생각이 시장참가자들의 머리속에 있기 때문이다. 하지만 배당에 대한 기대가 크지 않은 C나 D그룹의 경우 DPS 증액 또는 배당 개시가 서프라이즈로 받아들여질 가능성이 크다. 종목이 속해있는 그룹의 주주환원 성향이 크지 않기 때문에 배당에 대한 기대 자체가 적기 때문이다.

다음 장부터 각 그룹 내에서 배당수익률과 배당성향이 낮은 ‘서프라이즈 후보’를 정리했다. 그룹별로 서프라이즈로 인정받기 위한 기준이 다르다는 점을 염두에 두면서, 앞으로 주주환원에 대한 기업의 의지가 어떻게 변화할지 면밀히 살펴보아야 할 종목이다.

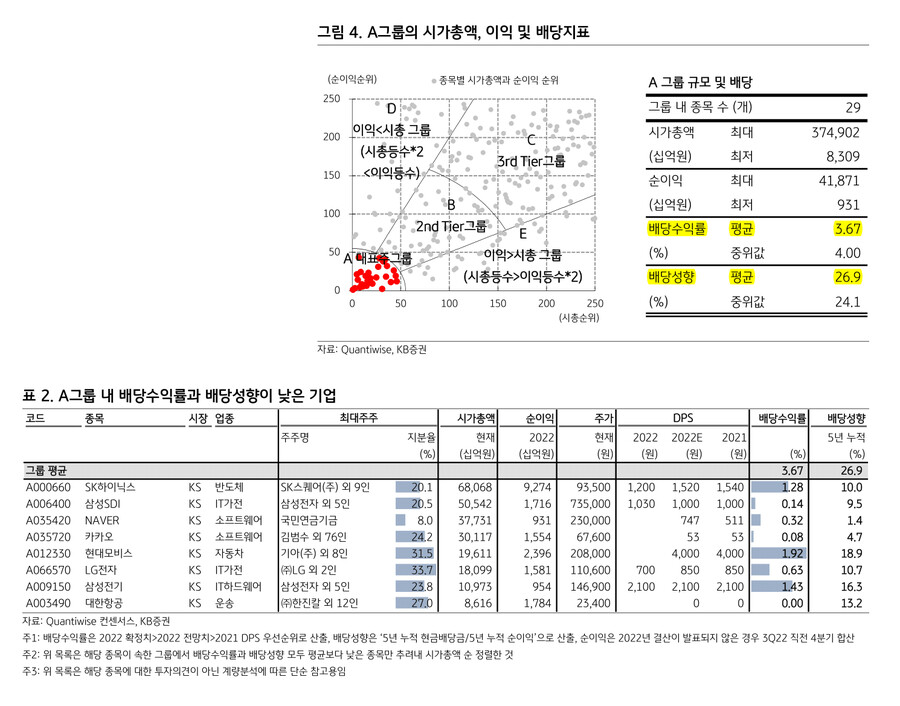

A: 대표주 그룹

먼저 시가총액과 이익이 모두 큰 대표주 그룹에서는 SK하이닉스, 삼성SDI, NAVER, 카카오 등을 배당 서프라이즈 후보로 꼽을 수 있다. 반도체, 2차전지, 플랫폼업체인 이들은 한때 (2차전지는 지금도)한국 대표 성장주로 불리었지만, 앞으로는 환원에 대한 의지를 드러내는 것이 새로운 상승 모멘텀이 될 수 있다. 다만 이미 대표주 반열에 오른 만큼 시장에서 바라는 환원에 대한 눈높이는 높다. 시장이 이들의 DPS 증액/배당개시를 서프라이즈로 받아들이기 위해서 넘어야 할 평균 배당수익률은 4%다.

B: 2nd Tier 대표주 그룹

시가총액과 순이익이 최상위권은 아니지만 두 번째 높은 그룹은 2~3%이상의 배당이면 서프라이즈로 인식될 수 있다. 추가해서 봐야 할 요소는 최대주주 지분율이다. 환원에 대한 요구는 최대주주의 영향력이 낮은 종목일수록 더 거세질 수 있기 때문이다. 최대주주 지분율이 낮은 종목만 추려내면, 크래프톤, 삼성엔지니어링, 한솔케미칼, 신세계 등이다.

C: 3rd Tier 대표주 그룹

시가총액과 이익규모가 세 번째 규모인 그룹에서 같은 방식으로 종목을 꼽자면 오스템임플란트, JYP Ent., 덴티움, 메디톡스, 솔루엠, 피엔티 등이 있다.

D: 이익대비 시가총액이 큰 고 P/E 그룹

시가총액보다 이익규모가 작은 그룹은 셀트리온, 카카오뱅크, 셀트리온헬스케어, 한화솔루션, 한국조선해양, 에코프로 등을 후보로 꼽을 수 있다. 최대주주 지분율이 높은 종목까지 범위를 넓히면 LG에너지솔루션, 삼성바이오로직스 등도 포함한다. 이 그룹은 배당에 대한 기대가 적기 때문에, 높지 않은 시가배당률로도 ‘환원의 의지만 보여준다면’ 시장은 서프라이즈로 받아들일 수 있다.

E: 시가총액대비 순이익규모가 큰 그룹

마지막, 시가총액대비 이익규모가 커 배당여력이 넉넉한 그룹에서는 시가배당률이 4%는 넘어야 평균보다 높다. 따라서 여기에 속한 SK스퀘어, 이마트, DB하이텍 등은 배당증가가 시장의 예상을 뛰어넘는 서프라이즈로 인정받기 위해 제시해야 할 기준도 높다.

이처럼 서프라이즈 기준점은 기존 배당주보다 배당여력이 부족한 성장주, 또는 배당주로 인식되지 않던 기업이 낮다 (10p Coca-Cola vs. NVIDIA 사례도 참고). 바뀐 배당정책 아래서는 ‘성장을 지나 환원으로 가는 길목에 있는 종목 고르기’가 중요한 전략이 될 것이라는 결론도 얻을 수 있다.

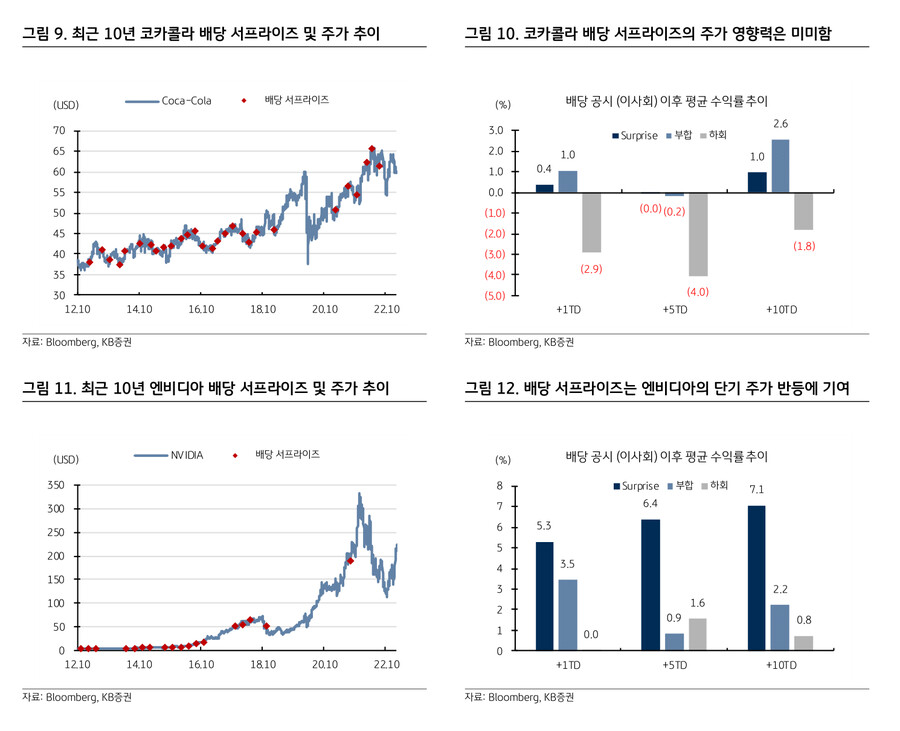

참고사례: 미국주식 (코카콜라&엔비디아)의 배당 서프라이즈 이후 주가

코카콜라는 미국 대표 고배당주로 알려져 있다. 5년 평균 배당성향 172%, 배당수익률은 3.05%에 달한다. 때문에 시장은 공시 전부터 이미 코카콜라의 배당 수준에 대한 일정한 기대치를 갖고 있다. 그리고 이 기대는 주가에 선반영되어 있다. 따라서 시장의 기대를 ‘월등히’ 뛰어넘는 배당을 발표하지 않는다면, 단순 배당 서프라이즈로는 주가가 반등하기 어렵다. 최근 10년 코카콜라의 배당 공시 후 수익률 추이를 보면, 배당 서프라이즈의 주가에 대한 영향력이 미미함을 확인할 수 있다. 오히려 예상보다 배당이 적을 때 실망매물 출회로 주가가 하락한다.

반면 엔비디아를 살펴보자. 엔비디아의 5년 평균 배당성향은 9.72%에 불과하며 배당수익률도 0.21%로 매우 낮다. 최근 10년 엔비디아는 배당 서프라이즈 기록 후, 주간 평균 (5영업일) 6.4%의 주가 상승 흐름을 보였다.

두 상반되는 사례 역시, 전통 고배당주의 DPS 서프라이즈보다 배당에 대한 기대가 없는 그룹에 속한 종목의 DPS 서프라이즈가 주가결정변수로써 파급력이 크다는 점을 보여준다.

- KB증권 퀀트 애널리스트 김민규 -