충분히 내려온 이익률은 실적전망 하향이 마무리를 향해감을 가리킨다. 2분기 이후는 실적전망이 다시 우상향을 그릴텐데, 어떤 업종과 종목이 기여도가 클지 분석했다.

바닥을 지나는 실적

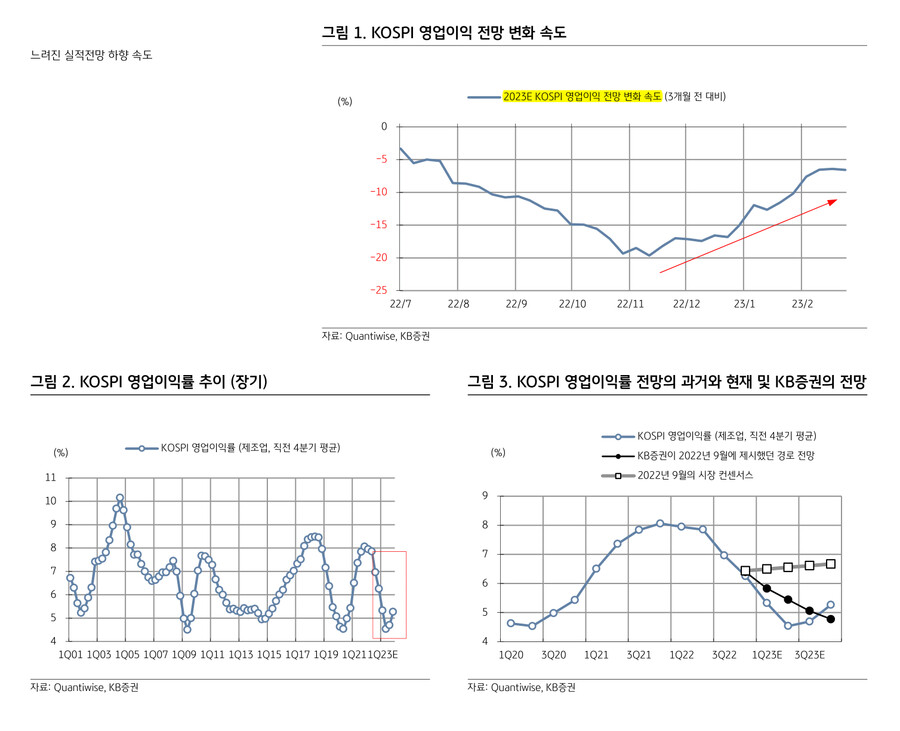

KB증권이 지금이 실적의 바닥이고 2분기부터 12개월 선행 EPS가 올라갈 것을 전망하는 이유는 두 가지다. 첫째, 실적전망이 내려가는 속도는 지난해 연말 절정을 이루고 현재 조금씩 느려지고 있다. 물론 전망은 다시 내려갈 수 있다. 따라서 과거 경기침체사례와 비교해 실적하향이 얼마나 반영됐는지 확인할 수 있는 지표도 보아야 한다. 바로 이익률이다. 두 번째 이유는 이익률도 충분히 내려왔다는 것이다. 이익률은 명목지표가 아니기 때문에 실질경기를 더 잘 반영하고, KB증권은 지난해 6월부터 이익률 전망이 충분히 하향되지 않았음을 지적했다. 이제 금융위기와 팬데믹 사례만큼 이익률 전망이 내려왔다. 매출액이 급히 떨어지는 충격만 없다면, 이익추정 하향 사이클은 끝나간다고 볼 수 있다.

EPS상승은 밸류에이션 부담을 낮춰

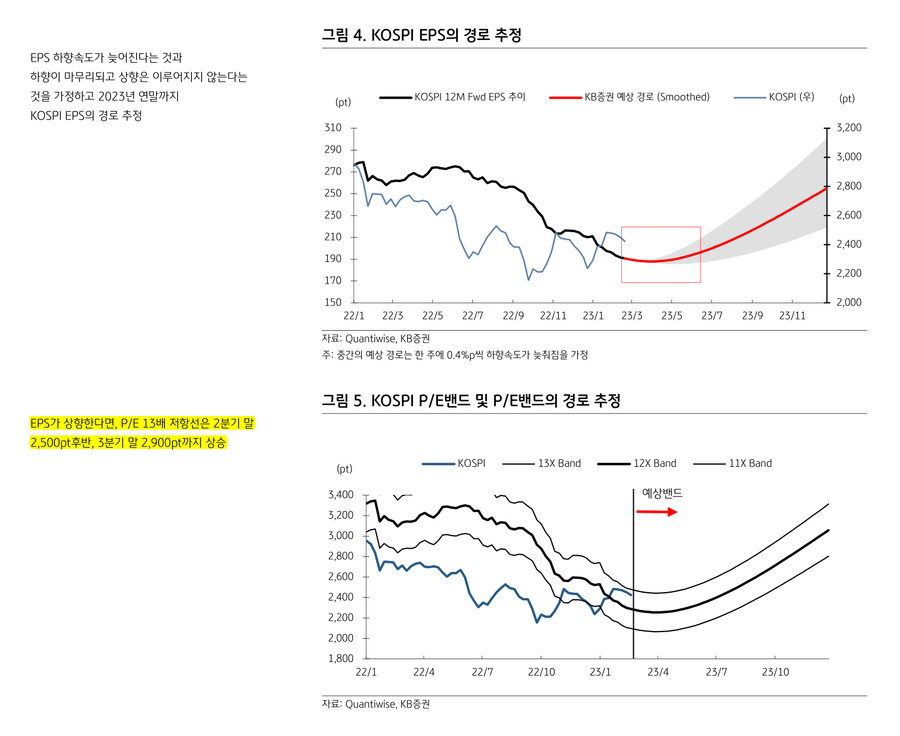

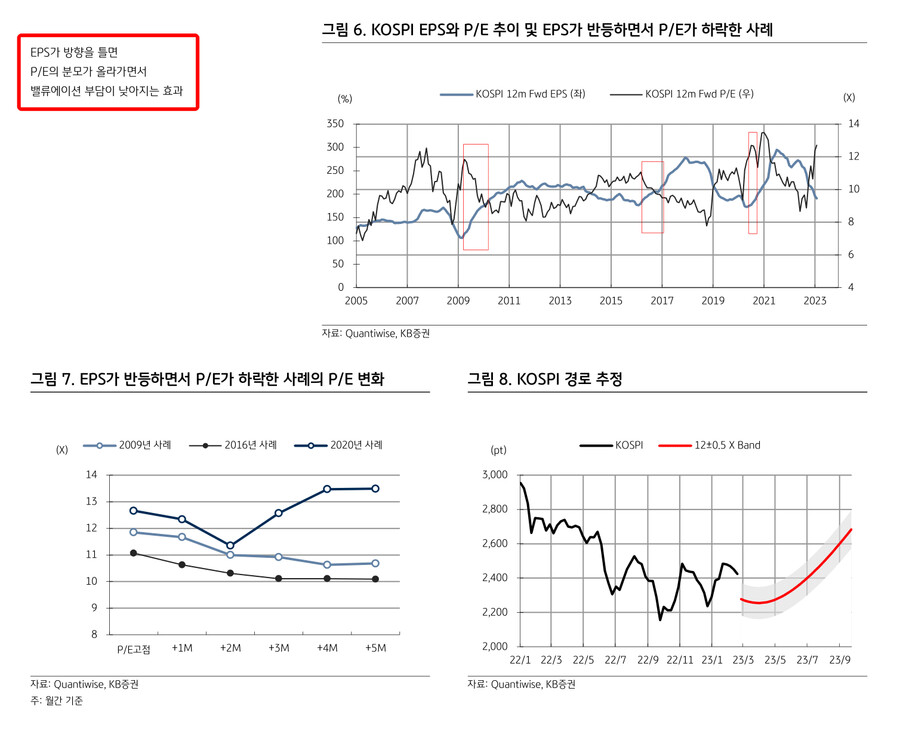

실적이 올라가면 밸류에이션 밴드도 올라 주가가 상승해도 밸류에이션 부담이 쌓이지 않는 ‘주식하기 좋은 환경’이 된다. 현재 KOSPI는 12개월 선행 P/E 13배 저항선에 부딪혀 있고, 그 저항선은 2,500pt 이하다. 하지만 KB증권의 전망대로 EPS가 오르면, 13배 저항선은 2분기 말 2,500pt후반, 3분기 말 2,900pt까지 상승한다.

다만 저항선이 올라갔다고 그것이 KOSPI의 경로가 되지는 않는다. 향후 KOSPI가 어떤 경로로 움직일지 예측해보려면, 과거 EPS가 다시 상승하기 시작하면서 밸류에이션이 하락한 사례를 참고해볼 수 있다. 과거 EPS의 방향이 내려가다가 올라가기 시작하고 P/E가 내려갔던 사례는 2009년, 2016년 및 2020년을 찾아볼 수 있다. 당시 EPS가 상향하면서 밸류에이션이 내려가는 폭은 P/E의 고점대비 적게는 1배에서 1.5배였다. 현재로 환산해보면, P/E 13배에서 내려와 12배 부근(11.5~12.5배)에서 움직이는 경로를 예상해볼 수 있다. 단순한 가정이지만 이 경로를 따라간다면 가을까지의 KOSPI 밴드 상단은 2,800pt전후로 예측 가능하다.

개선에 기여하는 업종/종목은?

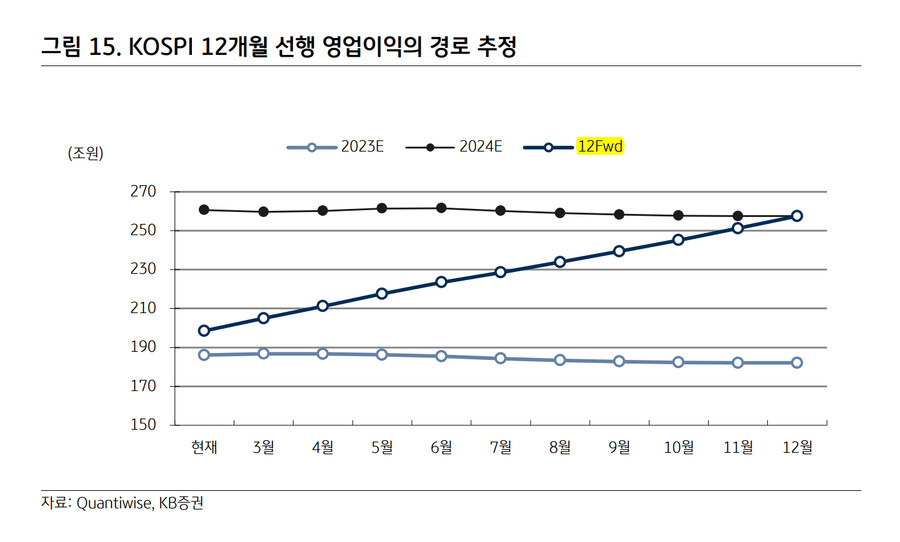

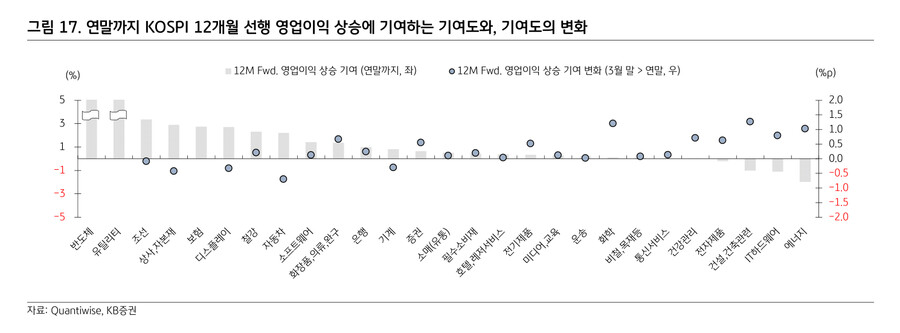

‘어떤 업종이 실적추정 상향을 주도할지?’도 분석했다. 업종별 이익추정치 방향을 감안해서 연말까지 KOSPI 12개월 선행 영업이익이 상승하는데 얼마나 기여할지를 추정했다. 기여도를 예측해보면 IT (반도체, 가전, 디스플레이), 소재/산업재 (철강, 기계, 화학, 건설), 일부 소비 (호텔레저, 화장품) 등이 기여도가 크거나 연말로 갈수록 기여도가 개선된다.

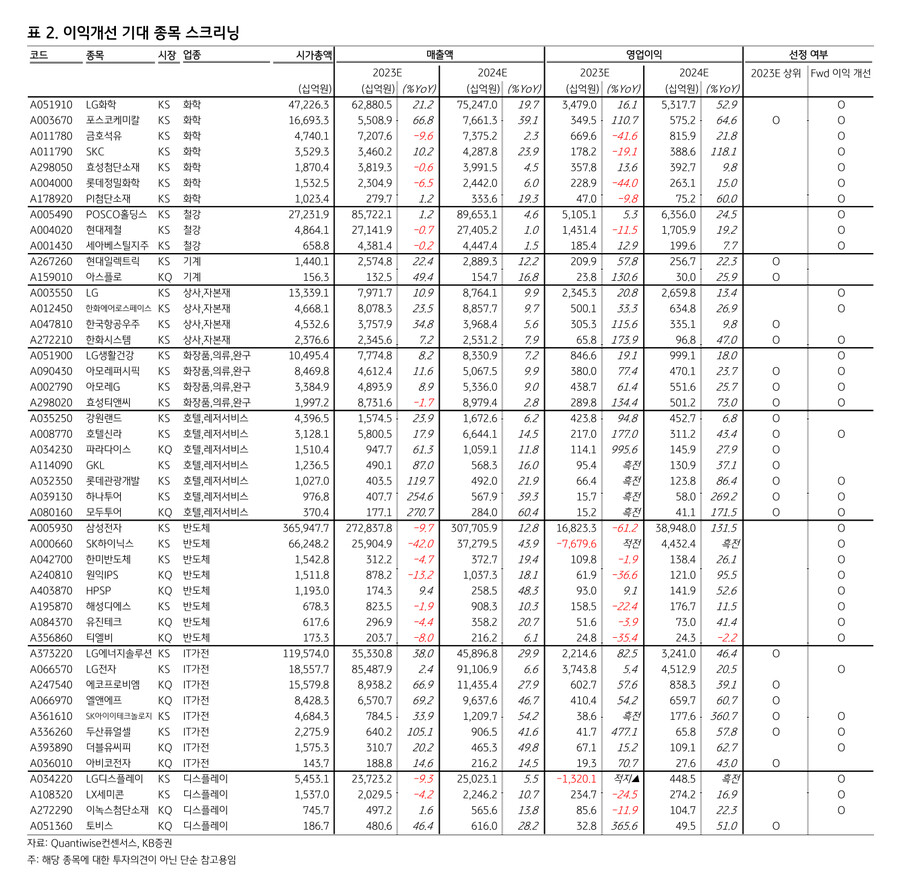

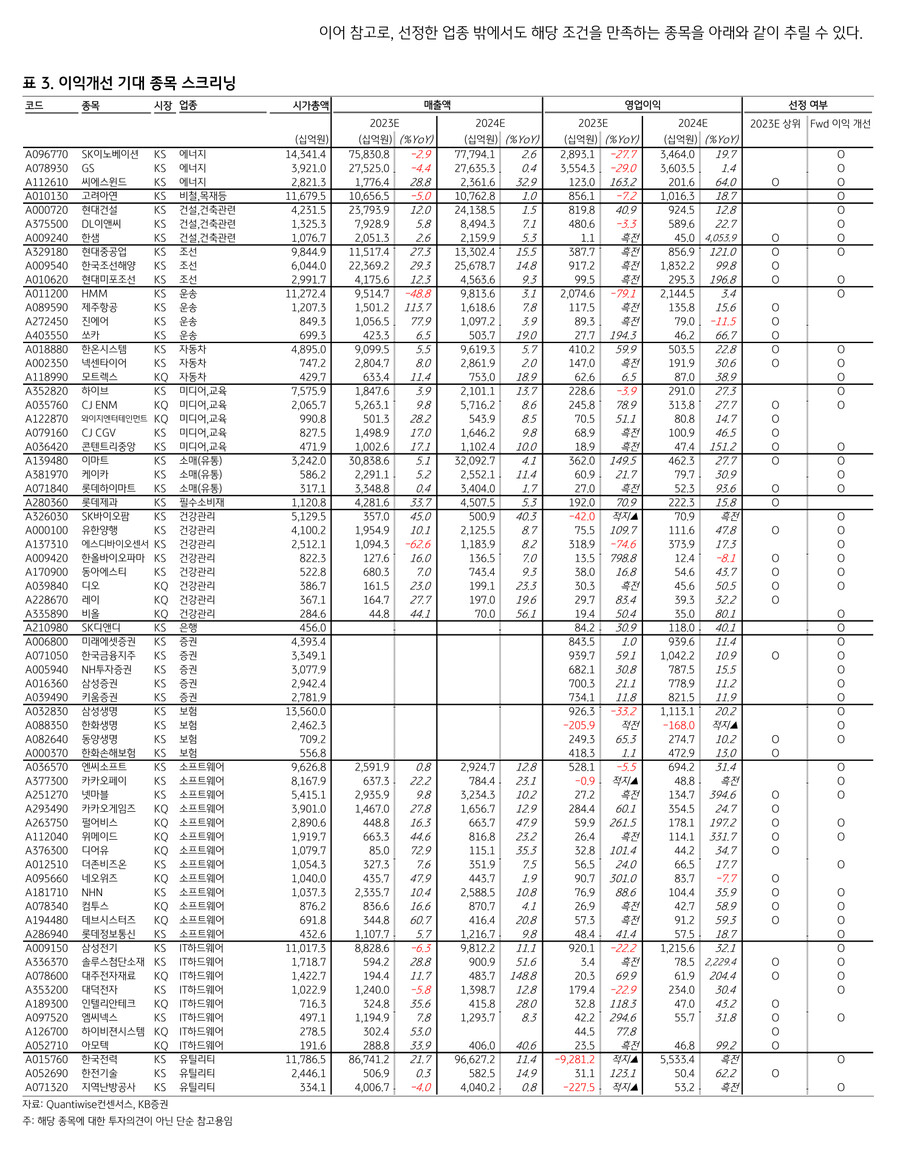

선정한 업종 내에서 2023년 이익성장률이 상위이거나 (당장의 이익개선에 기여하거나), 12개월 선행 이익추정치가 연말이 가까워질수록 가파르게 오르는 (2022년 또는 2023년 이익성장률과 2024년 이익성장률의 차이가 큰) 종목을 정리했다.

- 소재/산업재: LG화학, 포스코케미칼, POSCO홀딩스, 현대일렉트릭, 한국항공우주

- IT: 삼성전자, SK하이닉스, LG전자, LG디스플레이, 엘앤에프, 두산퓨얼셀

- 소비: 호텔신라, 강원랜드, 파라다이스, 아모레퍼시픽, 효성티앤씨

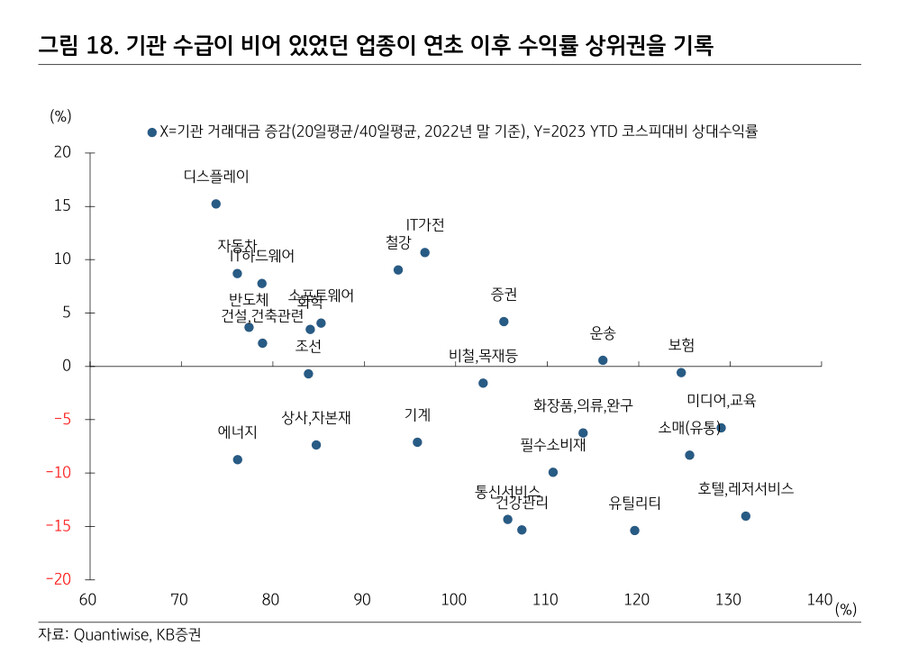

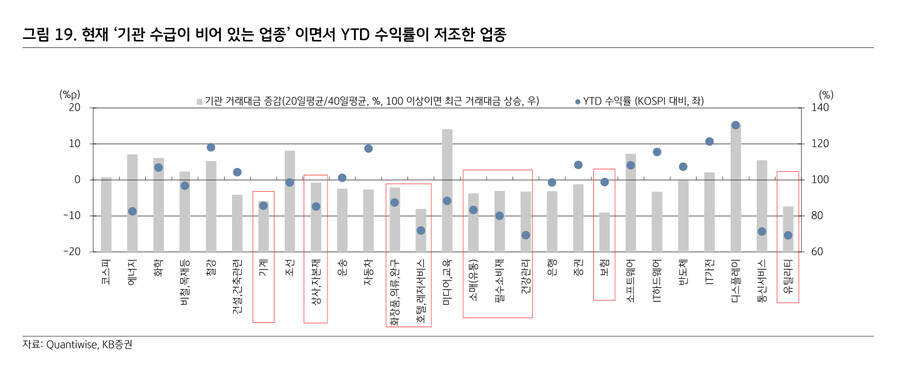

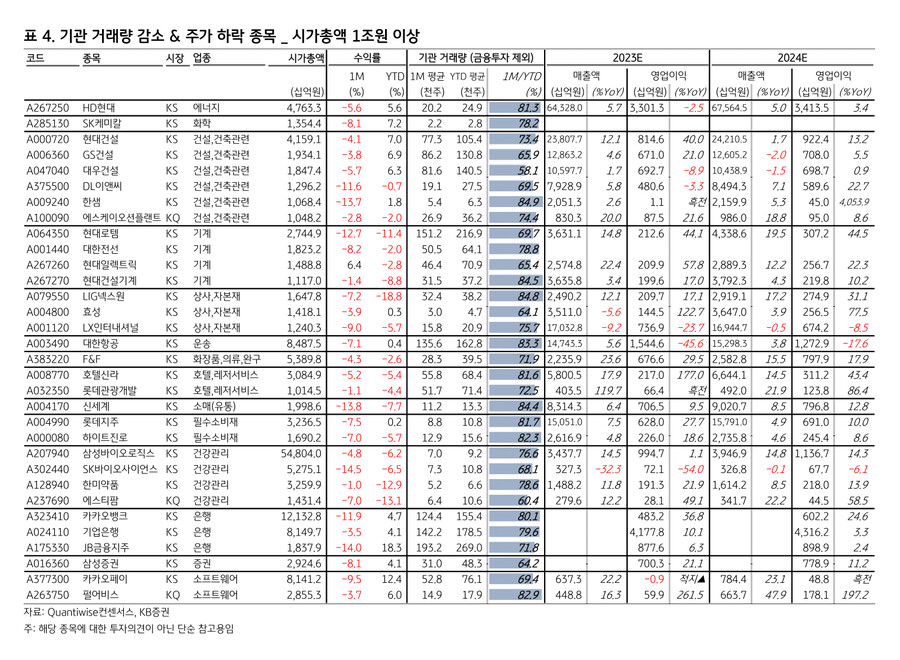

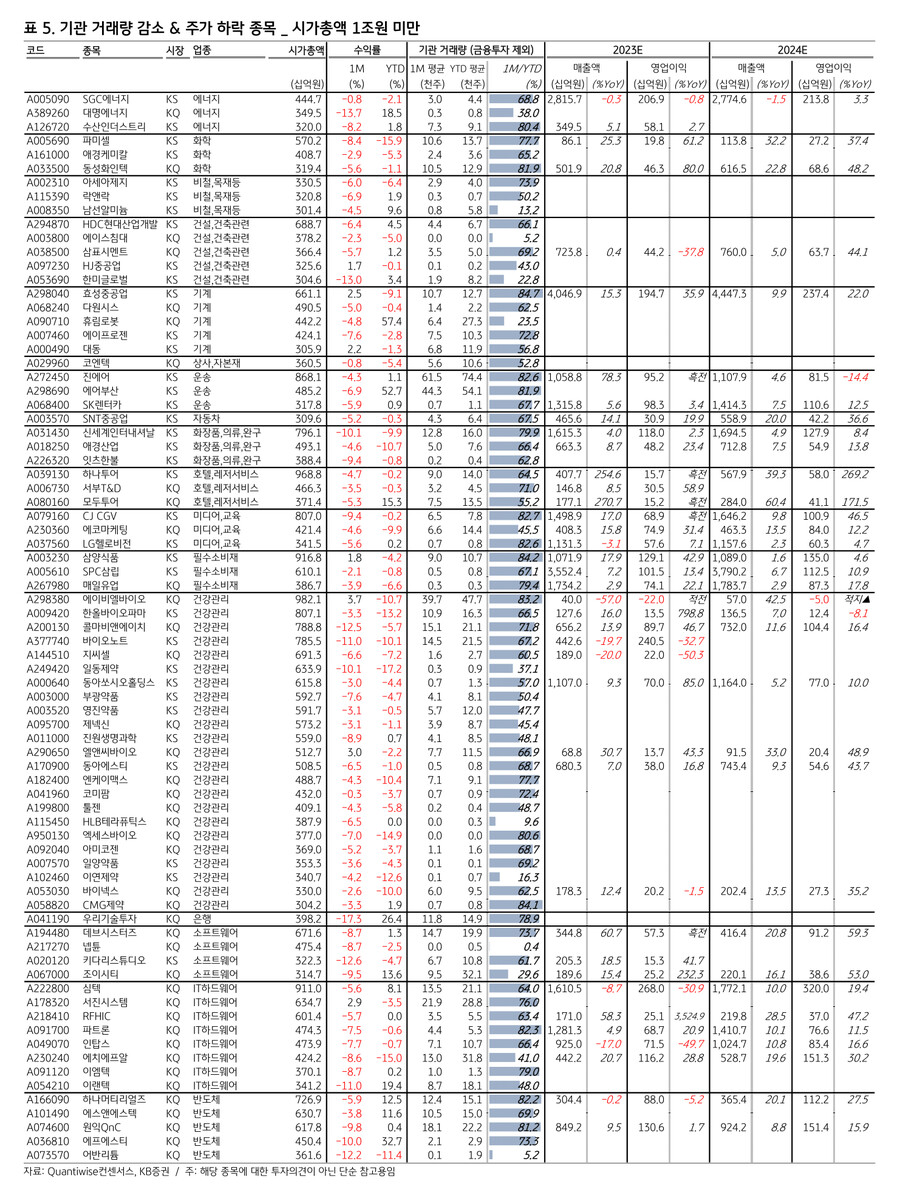

다만 단기는 수급논리가 작동하는 시장이다. 연초 이후 기관 거래가 비어있던 업종이 수익률 상위권을 기록했다. 현재 그와 같은 상태인 업종을 찾자면 소비재 (유통, 화장품, 호텔레저)와 기계, 상사,자본재 (상사, 지주, 방산 등이 속한 업종)을 꼽을 수 있다. 따라서 마지막 관심종목으로, 현재 ‘기관 수급이 비어있으면서’(금융투자를 제외한 2월 평균 거래량이 YTD 평균 거래량의 85% 미만) ‘1개월 또는 YTD 수익률이 저조한’ 업종과 종목을 시가총액 1조원 이상 대형주 그룹과 1조원 미만 그룹으로 나누어 정리했다.

펀더멘탈과 관계 없는 수급논리로 선정한 종목이기 때문에 단기 관점에서 참고용이지만, 그 중에서도 앞서 분석한 이익개선에 기여할 수 있는 업종 [IT (IT하드웨어와 반도체에 포함된 중소형주), 소재/산업재 (기계, 상사,자본재 등), 일부 소비재 (호텔,레저)]이라면 3월에 더 관심을 기울여 볼 수 있다.