출처 : 『Sidney Kim』 님 유튜브

오늘의 생각

오늘도 장을 잘 보내셨나요?

1) 먼저 파월의 발언을 정리하겠습니다.

"지금 미국의 부채수준은 아직 지속가능한 수준이다. 그런데 확실히 (부채 증가 속도 > 경제 성장 속도)라 불안하긴 하다. 이대로면 롱런으로는 지속불가능"

"서비스 인플레는 금리 민감도가 낮기 때문에, 시간이 많이 걸릴 것"

"이번에 새로 사인한 신규 렌트(집값) 법안은 인플레 해소에 도움이 될 것"

"최근 데이터에 따르면, 우린 예상보다 더 금리 올려야 할 듯"

일단 디스인플레를 강조하지 않는 걸 보니, 본인도 몸을 사려야겠다고 생각했나 봅니다.

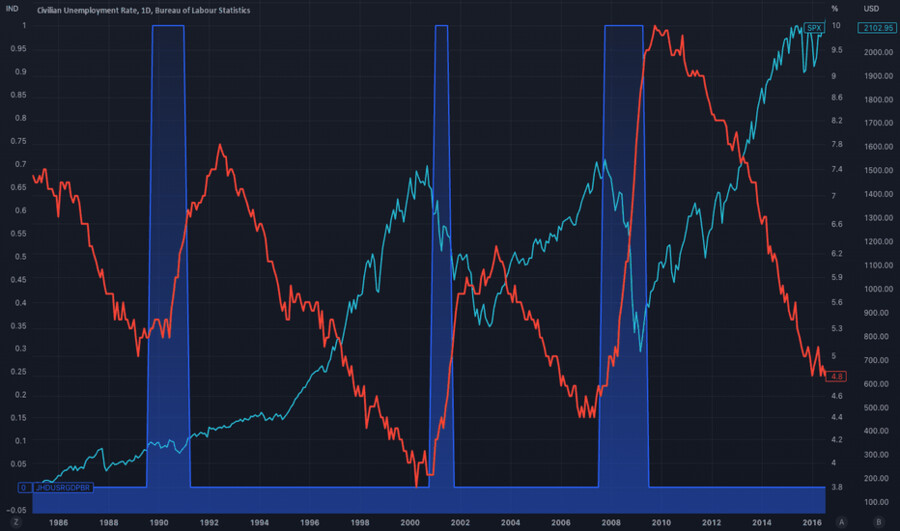

저는 이제 온전히 모든 것은 '고용'에 달려 있다고 봅니다. 최근, MPR(연준 통화정책 보고서) & 파월 및 모든 연준 위원들도 여전히 고용이 뜨겁다고 하고 시장은 이미 고용이 깨질 거라는 걸 전제로 주가를 버티고 있습니다.

하지만, MPR에서도 나오듯 고용이 펜데믹 이전 수준 (3.7%~3.8% 실업률)로 돌아가려면 현재(3.4%)보다 실업인구가 10% 더 늘어야 하는 수준이고 인플레를 잡으면서, 금리상승을 제약할만한 수준인 4% 이상까지는 현재 (3.4%)보다 실업인구가 약 20% 더 늘어야 합니다.

실업인구가 10%~20% 느는 건 단순히 ADP 고용, JOLTs 등이 고용 데이터가 몇 번 안 나온다고 되는 게 아닙니다.

그냥 우리가 침체를 체감하는 수준이어야 합니다.

또한 이러면 또 한 번 기업의 EPS가 획기적으로 부러질 타이밍이 나옵니다.

이 때, 우린 높은 P/E에도 주식을 사야합니다.

EPS가 획기적으로 부러지고 & 우리가 침체를 체감하고 + 금리도 홀딩될 때 페드 풋을 예상하며 높은 P/E에도 질러야 하는 것입니다.

지금은 고용으로 보나, 금리로 보나, 인플레로 보나 EPS 레벨 다운이 한 번 남아있습니다.

2) 어제, 이창용 한은 총재의 기자간담회가 있었습니다.

역대 BOK 총재 역사상, 가장 똑똑하고 월드 단위의 경험이 풍부한 사람이라 (IMF와 아시아 개발은행 직위 역임) 충분히 세계경제 & 한국경제에 대한 발언을 정리하고 나눠 볼만하다고 생각했습니다.

미국경제에 대한 이야기, 중국-한국에 대한 이야기, 환율에 대한 이야기 등 상당히 광범위한 주제를 다루고 있습니다.

① 23년 한국경기 전망

상반기 1.1% 성장률, 하반기 2% 이상 성장률 예상 (2분기 쯤 경기 바닥 찍고 터닝한다는 뜻?)

다만, 예전처럼 폭발적 성장(경기회복)이 아닌 조정을 동반할 것

반도체, 유가가 한국 경기를 좌우할 것

반도체 가격회복이 한국 경기에 중요하고, 유가(WTI)가 만약 $90를 넘으면 인플레 및 금리에 부정적 영향, 긴장해야...

② 한국 금리 및 인플레

지금 금리 인하 논의 X, 연말에 인플레 3% 쯤 가면 논의 O

일단 이대로 가면, 6월까지 인플레가 하락하겠지만 국민들이 인플레 감소를 직접적으로 체감하기엔 당분간 어려워...

외식 및 가공식품 인플레가 여전히 7%~10%

(한국 인플레는 역시, 금리 올려서 부동산 작살 내면 간단한 듯?)

③ 미국 최종금리 및 한국-미국 금리차에 대하여

미국 최종금리를 5.0%~5.5%로 보고 있음

한국은 일단 3개월 안에 최대 3.75%까지 보고 있음

기준금리 차이가 150bp 정도여서, 환율에 대한 걱정이 많음

그런데 금리차는 환율을 결정하는 여러 요인 중 하나일 뿐, 핵심은 현재의 강달러

과대 해석은 X

(그런데 끝까지 환율 내린다고는 말 안함 ㅋㅋ)

④ 전반적으로 암울한 월드 경기와, 뜨거운 미국 경기가 한국에 미치는 영향

작년 12월에 비해, 지금 상황은 훨씬 개선되었음

유로, 중국, 미국 모두 저마다의 방식으로 호전됨

미국 경기가 아직 좋으니 → 미국이 금리를 높이면 → 한국 증시는 고통을 받을지 몰라도 → 한국 전반적 경기에는 영향 X

그럼에도, 만약 여러 상황에 증시 or 환율이 위험에 빠진다면, 이번처럼 정부와 협력해 해결책 나올 것

⑤ 중국과의 관계

일단, 예전처럼 한국이 중국 특수를 온전히 누리지는 못할 것

중국이 예전보다 훨씬 경제적으로, 기술적으로 우리를 앞지르려고 하기 때문

(반도체, 조선, 화학, AI 등 다양한 섹터에서 한국 외주를 주지 않고, 본인들이 기술발전을 하고 있다는 말)

또한 지정학적 리스크도 존재

옛날에 중국이 10만큼 좋으면 우리는 5정도 영향

지금은 그 정도는 아님

다만, 중국이 좋으면 결국 한국도 좋지 않을까?

(위안화 강세가 원화에 긍정적 영향을 미치면서 금리 인상 필요성이 감소?)

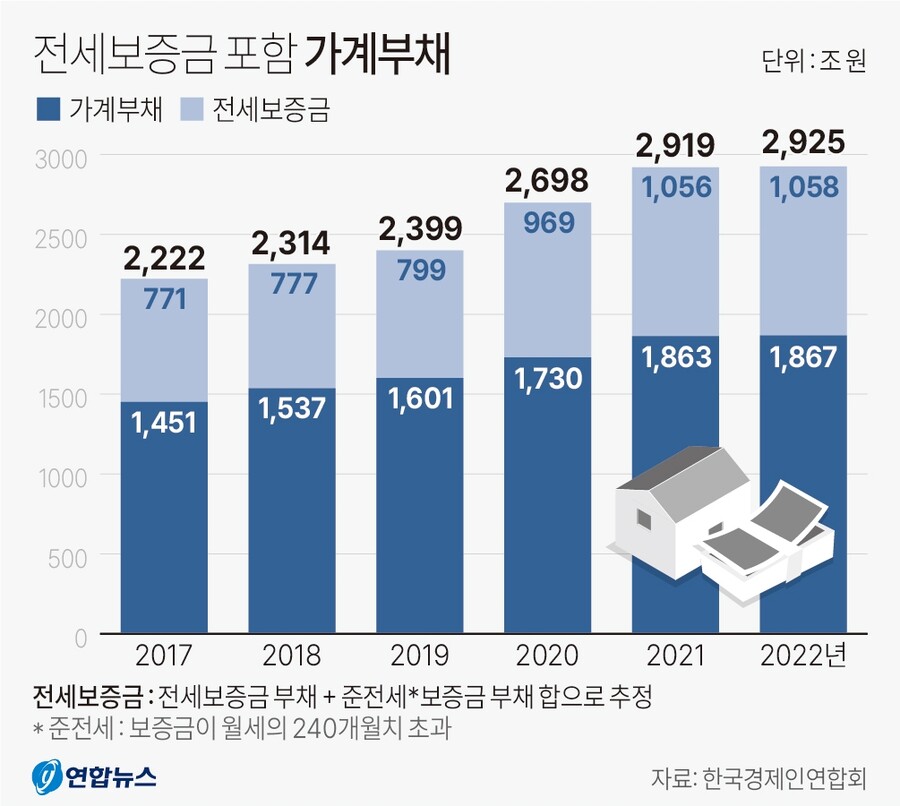

⑥ 한국 가계부채에 대해서

유심히 보고 있음

일단 우리 부채는 대부분 부동산이라는 특성과 연체율이 낮기 때문에, 상대적으로 안정적인 부채

하지만, 이는 장기적 소비저하로 이어져서 경제성장률 둔화 가능성

(부채비율 OECD 최대라지만, 모기지 부채 + 연체율이 낮아서 괜찮다고 하는 게 의외)

⑦ 비트코인, chatGPT, CBDC 같은 신기술에 관하여

chatGPT : 직접 써봤는데, 게임 체인저다. 한은도 한은 전용 챗GPT를 연구해서 도입하고 싶다.

비트코인 : 전임 총재께서는 상당히 부정적, 나도 전국민의 15%가 넘게 크립토 계좌가 있는 건 위험하다고 봄. 다만 투기가 아닌 크립토 기술에 초점을 맞춘다면 괜찮은 듯? 그런 의미에서 CBDC에도 관심이 있음.

현재 세계경제 흐름과 거의 일맥상통했습니다

2분기가 경기바닥, 유가 뛰면 답 없다. 강달러가 끝나야 뭐가 된다. 등등

이 내용 외에, BOK의 독립성(FED와의 종속관계), 부동산 정책 등 더 다양한 내용도 담고 있으니, 궁금하시면 한 번 찾아보시길 바랍니다.