Ⅰ The Faraway Nearby

멀고도 가까운 위성통신

● 애플, 아이폰14 시리즈에 위성을 통한 긴급 구조요청 서비스 제공. 2023년 신형 애플워치에도 위성통신 기능 탑재 전망

→ 애플은 위성통신을 활용한 긴급 구조요청 서비스를 북미 지역에서 2년간 무료로 제공할 계획. 2년 뒤부터 아이폰 이용자들 대상으로 위성 통신 서비스에 대한 과금이 진행될 전망.

→ 애플은 스마트폰에서 지원되는 위성 통신 기능을 위해 글로벌스타(Globalstar)와 협력관계 구축

→ 애플 공홈에 따르면 맑은 날씨에서 위성 통신 기능 사용 시 메시지 전송에 15초~1분 소요

→ 애플은 위성통신 인프라 강화를 위해 글로벌 스타 포함 민간 통신 사업자에게 4.5억 달러를 투자할 계획

● 화웨이는 2022년 9월 ‘메이트50’에 세계 최초 위성통신 기능 적용. 삼성전자 역시 차세대 플래그십에 위성통신 기능 탑재 전망

→ 삼전이 2월에 공개한 '갤럭시 S23'에는 위성통신 기능 탑재가 불발됐으나, 오는 8월 공개되는 '갤럭시Z폴드5'와 '갤럭시Z플립5'에는 위성통신 기능 탑재 가능. 이리듐(Iridium)의 위성 66기를 활용해 서비스 제공 전망.

● 칩셋 제조사 퀄컴은 CES2023에서 위성 기반 양방향 메시지 송수신 솔루션 Snapdraon Satellite 공개

→ Snapdragon Satellite는 이리듐(Iridium)의 L-band 주파수 대역을 활용해 서비스를 지원할 계획

→ 퀄컴은 Snapdragon Satellite를 스마트폰뿐만 아니라 노트북, 태블릿, IoT 기기로도 확대할 계획

● 삼성전자는 스마트폰과 위성을 연결하는 5G NTN 표준기술을 공개하고 ‘Exynos 5300’ 모뎀에 적용해 검증 완료

→ NTN (비지상네트워크, Non-Terrestrial Network)

→ 삼전은 지구를 공전하는 저궤도 인공위성의 위치를 5G 기반으로 정확하게 예측하고, 주파수 오류를 최소화하는 '도플러 천이 보상' 기술 확보

→ Exynos 5300 모뎀에 우선 적용하며 이는 향후 AP와의 원칩화 과정에서 통합될 가능성이 높음

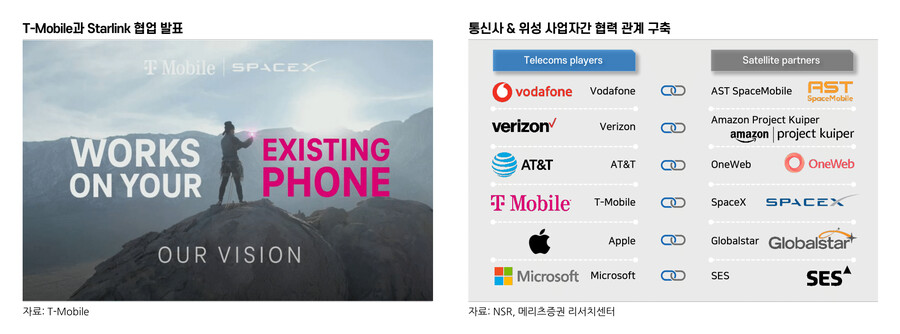

● T-Mobile과 Starlink, Verizon과 Kuiper, AT&T와 OneWeb 등 기존 통신사와 위성통신 사업자 간 연합 전선 형성

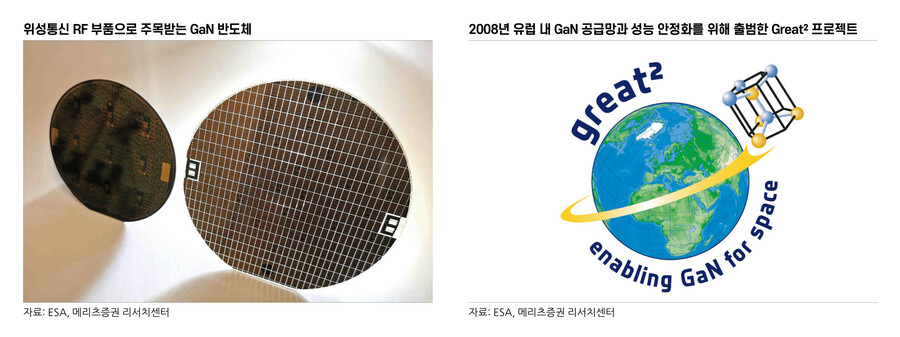

● 위성통신 반도체는 위성부와 단말부 별 개발 과제 차이가 존재.

(1) 위성부: 전력·통신·데이터· 자세/열 제어관련 고도화가 필요. GaN 등 ‘특수화’ 방향성으로 진화.

(2) 단말부: 전력·통신·데이터의 기본 처리 외에도 고출력과 고집적화가 필수

수명과 안정성이 필수적

→ 우주 기술에는 매우 높은 온도와 방사선을 견딜 수 있는 RAD-Hard 반도체가 사용됨 (Radiation-Hardened; 방사선 경화)

GaN 기반 Specialty에 주목

→ GaN 반도체는 기존 SiC, GaAs 기반 반도체보다 더 높은 전압과 높은 온도에서 작동하는데 유리

→ 위성에 탑재되는 RF칩 뿐만 아니라 지상용 장치에도 GaN 반도체의 장점이 주목 받고 있음

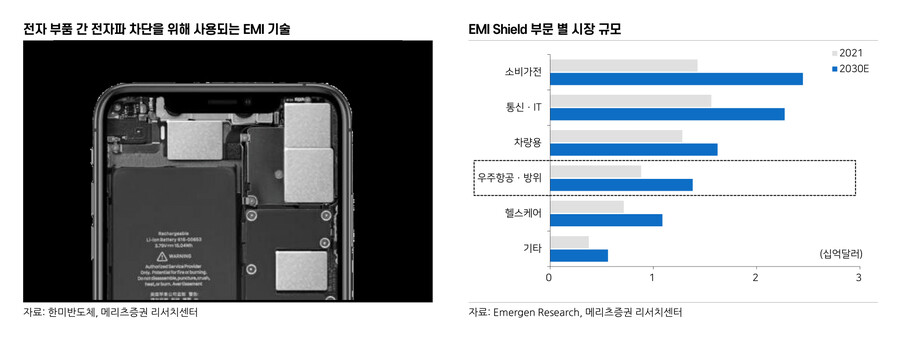

신호 간섭 최소화

→ 전기차, 인공위성 등 많은 전자 부품을 탑재하는 제품은 기기 간 오작동을 야기하는 전자파를 차단하는 차폐(EMI) 기술이 중요

→ 위성 통신의 경우 위성 제작/발사에 높은 비용이 소요되는 만큼 EM Shield를 통한 오작동 예방이 필수

→ 우주에서 EMI를 적용하는 건 지구상에서 구현하는 것보다 어려움. 이는 저중력, 고온, 고압 등 특수 환경을 견딜 수 있어야 하기 때문.

→ 또한 인공위성의 경우 최소 수년 간 인간의 수리 없이 정상작동을 해야 하는 만큼 높은 안정성이 요구됨

PCB 역시 고도화

→ 저궤도 위성통신 시장의 성장과 맞물려 연관된 전자제품, 전기차, 선박, 항공기 등으로 성장은 가속화될 것

→ 위성 PCB는 Uplink/Downlink를 수행하고, 지상으로부터의 정보를 송·수신하는데 중요한 역할을 담당

→ 지상 수신 안테나 등 위성통신 산업에서 PCB는 많은 출력값을 차지

→ 위성 PCB는 극한의 대기 조건을 견디므로 아키텍쳐, 제조 및 품질 관리에 민감

→ 기존 위성 PCB 업체들뿐만 아니라 국내 업체들에게도 기회 요인

● 25년 위성 대역폭 폭등기에 앞서 23~24년은 반도체 양산능력 준비 과정. 반도체 성능 향상 위한 ‘고집적·차폐·박리화’에 주목

Ⅱ Road to Kingdom

위성통신 시장의 주도권 경쟁

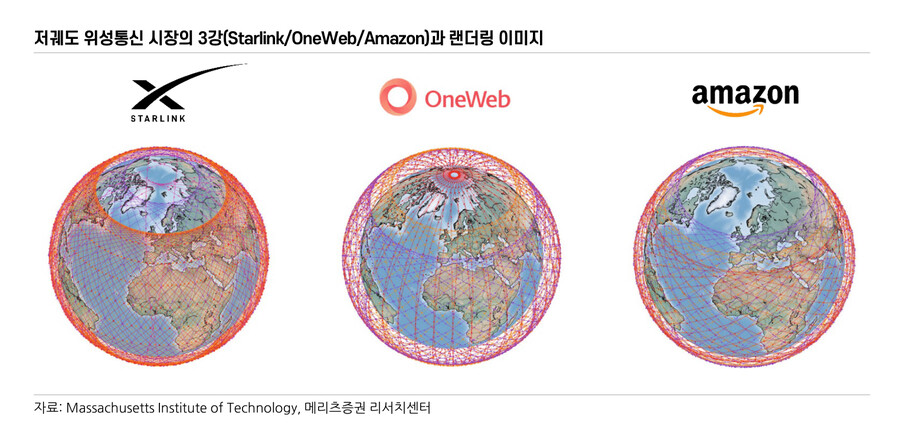

● 글로벌 저궤도(LEO; Low Earth Orbit) 위성통신 시장의 주도권 경쟁은 Starlink, OneWeb, Kuiper 3강 구도로 압축

→ Starlink는 일론 머스크의 지휘 하에 네트워크 구축 및 상용화 측면에서 글로벌 선두업체로 등극

→ OneWeb은 2세대 최초의 저궤도 위성통신 사업자로서 다양한 정부/기관 협력 하에 성장 중

→ Kuiper는 Amazon 창업주인 제프 베조스의 막대한 자금력을 바탕으로 선두 그룹을 빠르게 추격

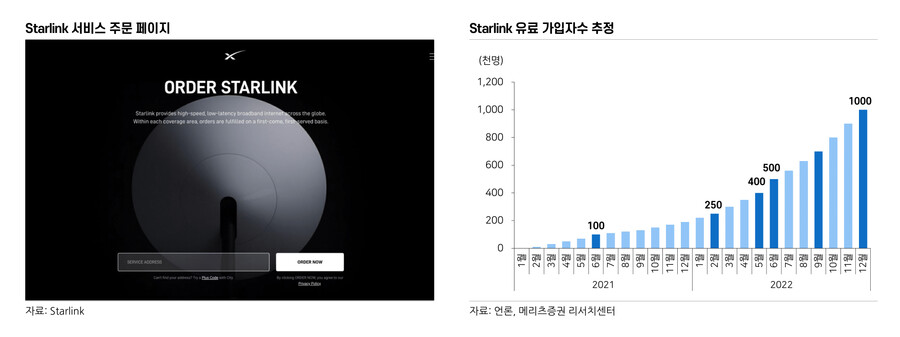

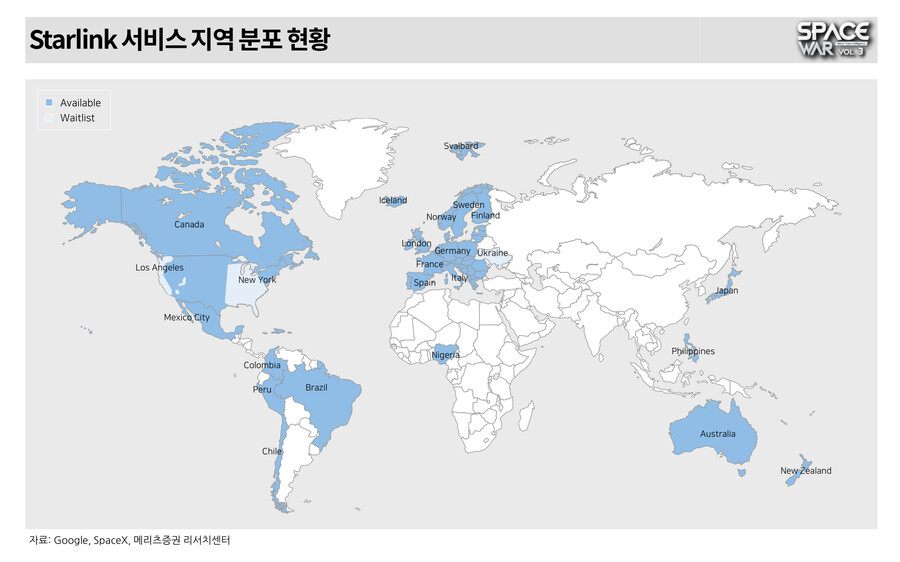

● Starlink는 미국, 캐나다, 영국, 일본 등 전세계 48개국에서 정식 서비스 중이며, 2022년 말 기준 유료 가입자 100만명 돌파

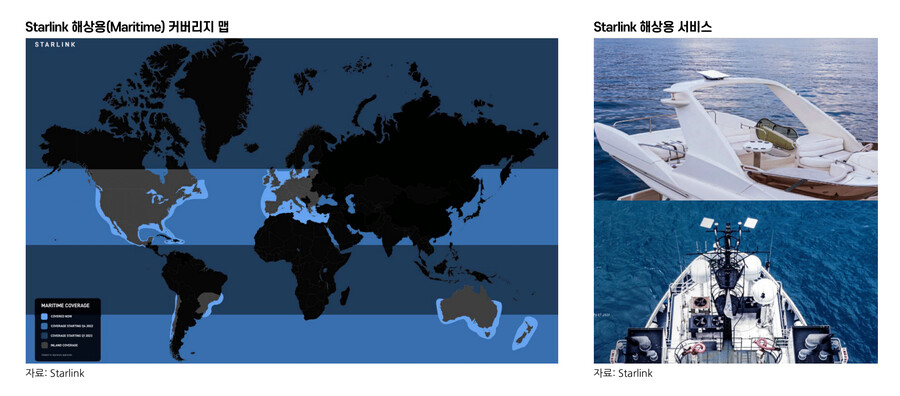

● Starlink가 제공하는 저궤도 위성 인터넷 서비스는 일반 소비자에서 그 대상을 모빌리티, 해상, 항공 등 기업 고객으로 확대

① Starlink Maritime (해상용 인터넷 서비스)

→ SpaceX는 2022년 7월 해상용(Maritime) Starlink 서비스를 출시

→ 현재 서비스 영역은 제한적이나, 2023년 대부분의 바다에서 서비스가 가능한 커버리지 구축 예상

→ 해상용 Starlink 서비스는 월 $5,000 요금이 부과되며, 통합 단말기 가격 역시 $5,000 수준

② Starlink Aviation (기내 인터넷 서비스)

→ SpaceX는 2022년 10월 기내 인터넷 서비스를 제공하는 Starlink Aviation 전용 단말기를 출시

→ Starlink Aviation은 항공사 대상으로 월 $12,500~$25,000 부과하며, 통합 단말기 가격은 $150,000 책정

→ Starlink Aviation 서비스는 전세계 어디서든 접속 제한 없이 무제한으로 350Mbps 속도를 제공

→ 기내 WiFi 서비스를 제공하던 Gogo와 ViaSat 서비스는 10~20Mbps 속도에 시간당 $12의 가격 부담

→ 현재 하와이 에어라인과 서비스 제휴를 맺었으며, JSX 포함 일부 항공사와 서비스 이용 계약을 체결

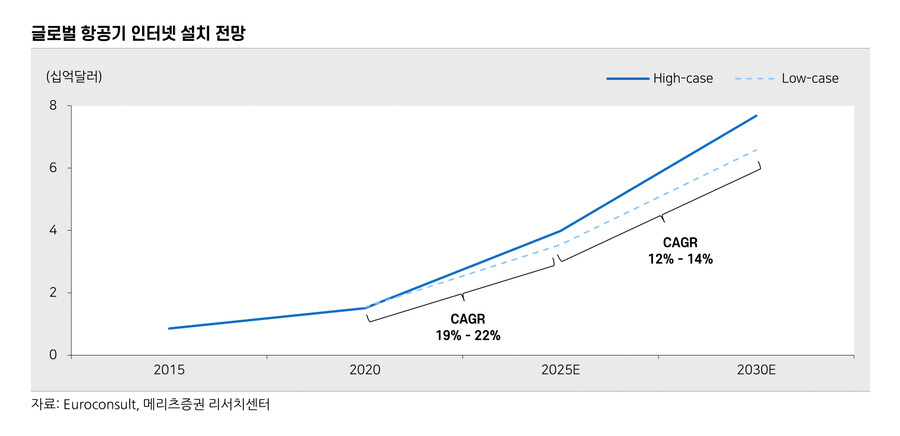

③ 기내 인터넷 연결, 2030년 두 배 이상 성장 전망

→ 현재 전세계 운항 중인 약 28,000대 상업용 항공기 중 약 9,000대에 IFC(Inflight Connectivity) 제공

→ 9,000여대 항공기 중 80% 이상은 위성통신과 연결, 나머지는 Air-to-Ground를 통해 연결

→ 2030년에는 전세계 상업용 항공기 중 16,000~20,000대 항공기에 인터넷 연결이 가능할 전망

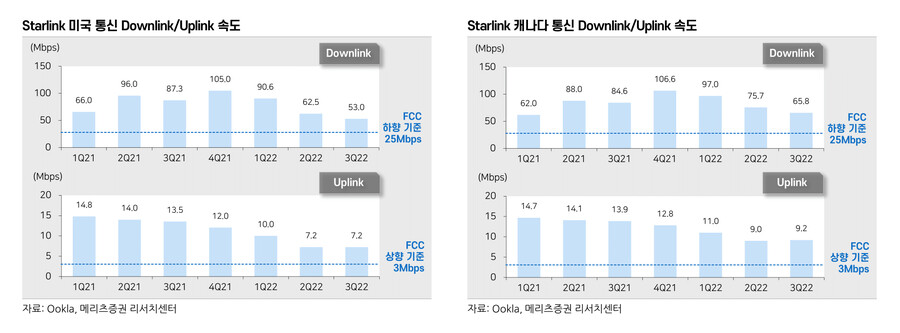

● 가입자 증가로 인해 Starlink 속도 하락. 소비자 불만을 잠재우고 네트워크 품질을 개선하기 위해 보다 빠른 위성망 구축이 요구

→ Starlink는 2021년 미국과 캐나다 시장을 우선적으로 상용 서비스를 제공

→ 하향링크 기준 4Q21 Starlink 속도는 미국 105.0Mbps, 캐나다 106.6Mbps를 기록하며 품질 경쟁력 입증

→ 하지만, 2022년 급격한 가입자수의 증가로 하향링크 속도가 지속적으로 하락해

→ 3Q22 기준 Starlink 하향링크 속도는 미국 53.0Mbps, 캐나다 65.8Mbps를 기록

→ 느려지고 있는 인터넷 속도에 대한 소비자 불만을 고려해 Starlink의 저궤도 위성 구축 속도는 빨라질 전망

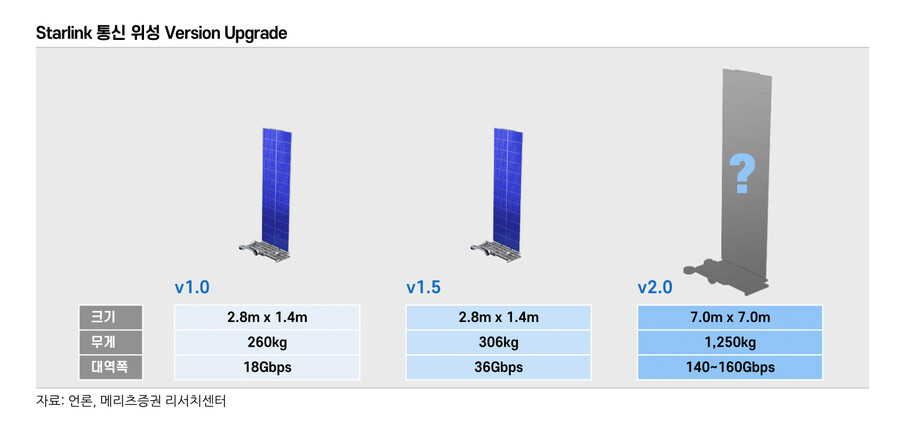

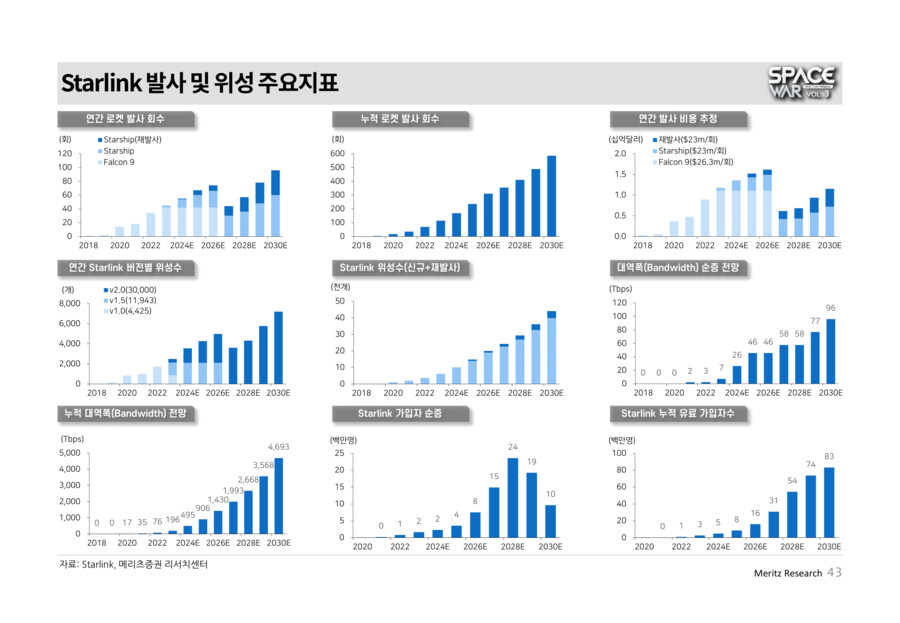

● Starlink는 저궤도 위성의 성능 고도화로 인터넷 속도 문제를 해결할 계획 (2019년 v1.0 → 2021년 v1.5 → 2023년 v2.0)

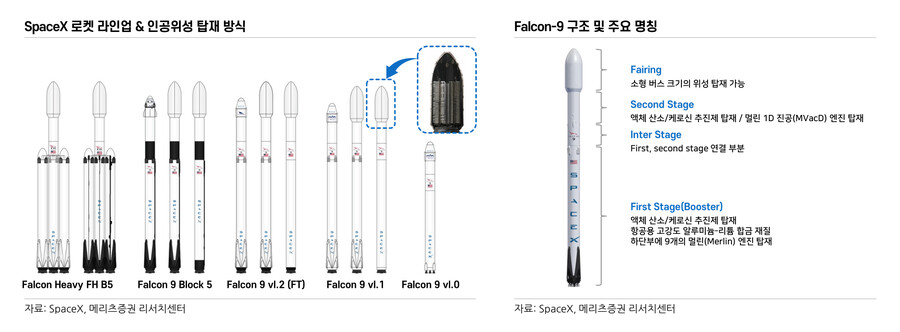

● 다만, v2.0 위성의 경우 v1.0 대비 부피 및 중량이 5배 커져 기존 주력 발사체인 Falcon 9이 아닌 Starship 상용화가 필수

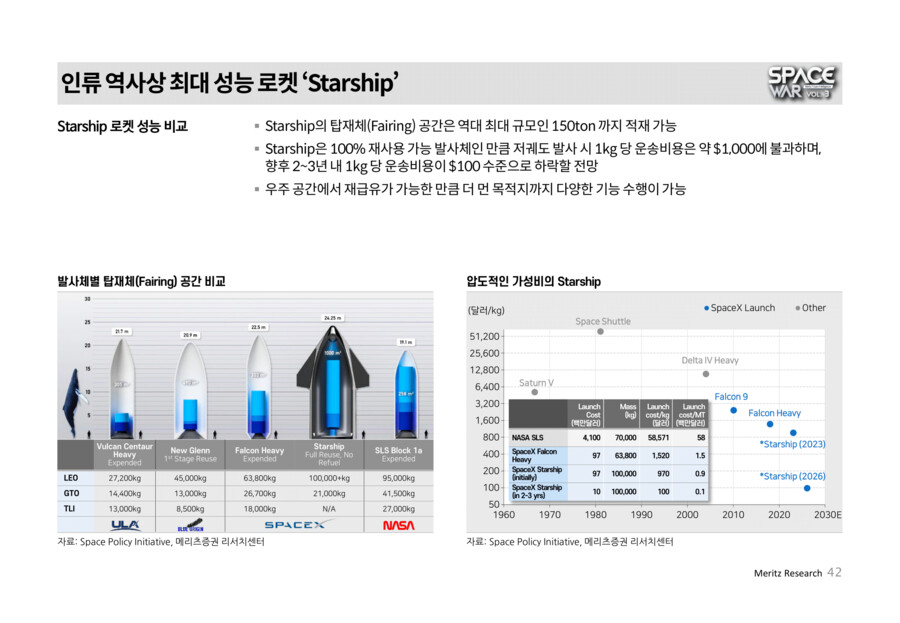

→ Starship의 탑재체(Fairing) 공간은 역대 최대 규모인 150ton 까지 적재 가능

→ Starship은 100% 재사용 가능 발사체인 만큼 저궤도 발사 시 1kg 당 운송비용은 약 $1,000에 불과하며, 향후 2~3년 내 1kg 당 운송비용이 $100 수준으로 하락할 전망

● 대역폭 기준으로 분석한 Starlink 관련 제품의 수요는 2024년과 2025년 두 차례에 걸쳐 큰 폭으로 성장 전망

→ Starlink 저궤도 위성의 경우 주기적으로 성능이 향상되는 만큼 단순 수량 기준의 수요 예측보다는 전체 대역폭(Bandwidth) 증가 속도를 통한 전망이 바람직하다는 판단

→ 위성망 구축 계획의 지연이 없다는 가정 하에 Starlink 대역폭은 2024년(7Tbps → 26Tbps)과 2025년(26Tbps → 46Tbps) 두 차례 큰 폭으로 증가할 전망

→ 2024년은 v2.0 위성 상용화에 따른 대역폭 증가, 2025년은 v2.0 위성 상용화 + 재발사 위성 수요의 증가로 물량 전망

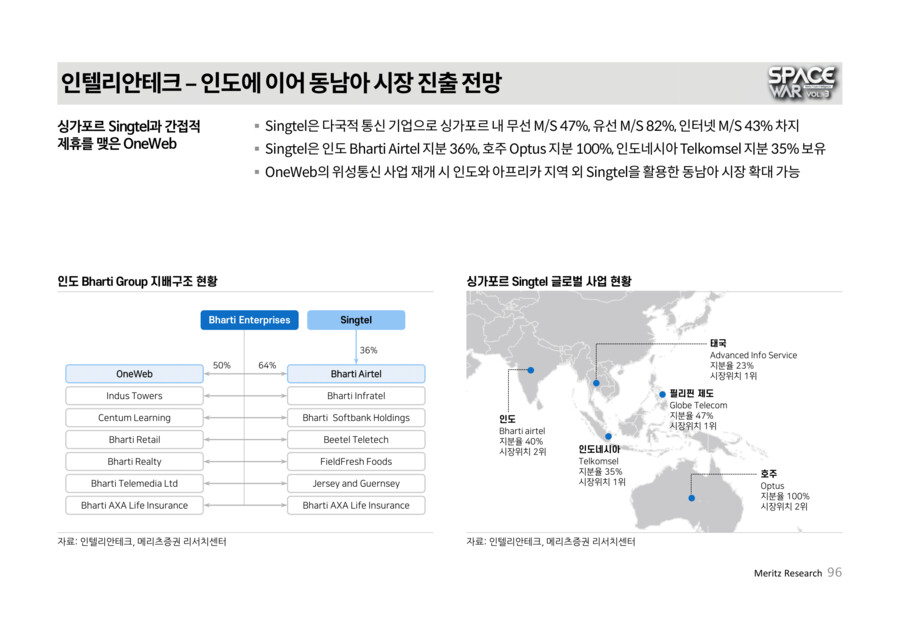

● 현재까지 544기의 통신 위성을 발사한 OneWeb은 2023년 중순 위성 구축을 마무리한 후 2023년 말 글로벌 서비스 시작

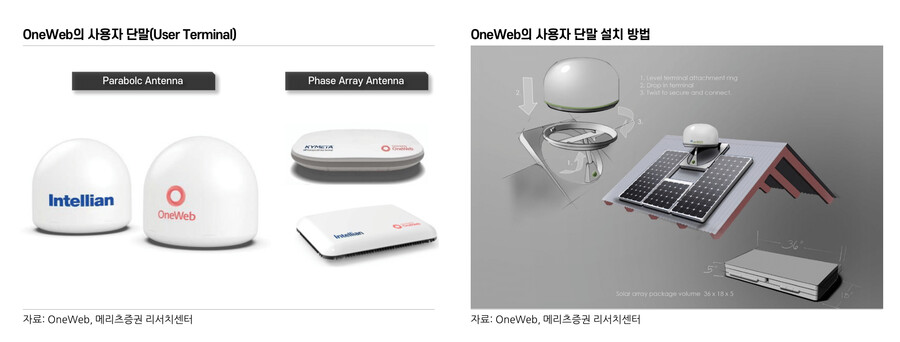

→ OneWeb은 B2C 시장을 공략하는 Starlink/Kuiper와 달리 B2B 기업용 위성 인터넷 시장을 타겟

→ 이를 위해 고출력, 고용량의 파라볼릭 형태 안테나를 공급 중이며, 대당 가격은 약 10만달러 수준

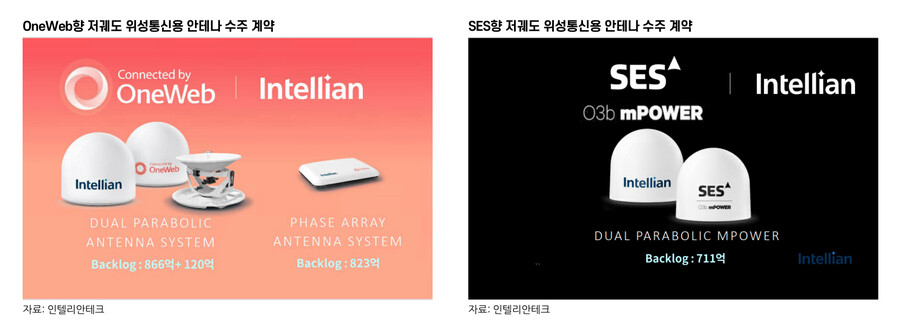

→ OneWeb은 글로벌 위성 인터넷 서비스 제공을 위해 2021년 국내 인텔리안테크와 1,809억원(파라볼릭 안테나 987억원 + 평판 안테나 823억원) 규모의 안테나 공급 계약을 체결

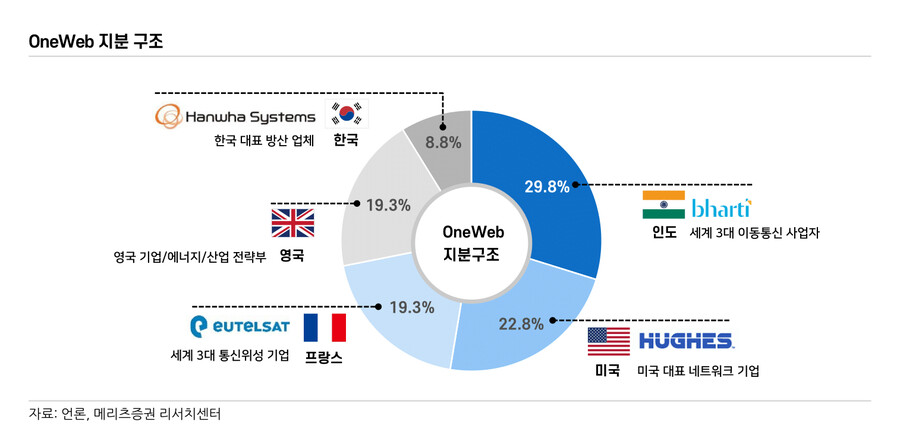

→ 2020년 7월 영국 정부와 인도의 Bharti 그룹은 컨소시엄을 구성해 OneWeb을 인수

→ 영국 정부는 브렉시트로 EU의 GNSS 사용이 불가해지자 OneWeb을 통해 자체 위성항법 시스템 구축 계획

→ 2021년 8월 12일 한화시스템은 OneWeb에 3억 달러를 투자하며 OneWeb의 이사진으로 합류

→ 한화시스템 외에도 프랑스 Eutelsat, 일본 Softbank 등 기존 투자자들도 이사회를 구성

→ 인도 Bharti Airtel이 29.8%, Hughes 22.8%, Eutelsat이 19.3%, 영국 정부 19.3%, 한화 8.8%

● Eutelsat과 OneWeb의 합병법인은 유럽 최대 위성통신 사업자로 발돋음. 합병 절차는 2Q23 혹은 3Q23에 마무리될 전망

→ Eutelsat은 프랑스 포함 유럽 대륙과 중동, 아프리카, 인도, 아시아 지역에서 서비스 중인 글로벌 위성 사업자

→ Eutelsat은 콜옵션 행사로 OneWeb 지분 23%를 확보했으며, 최대주주인 Bharti와 공동 경영할 전망

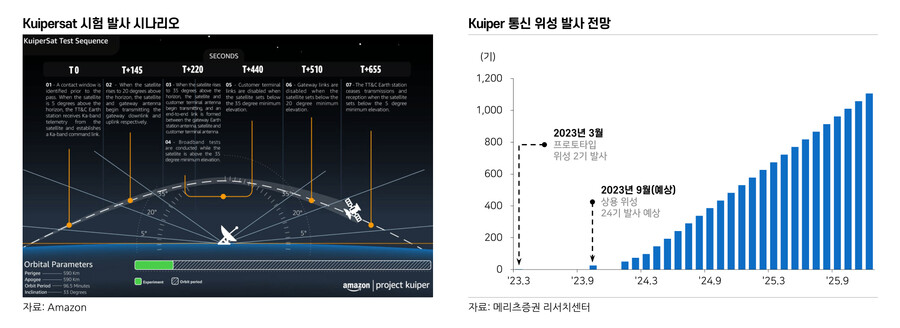

● FCC는 2023년 2월 Kuiper 프로젝트 정식 승인. Kuiper의 첫 위성인 Kuipersat은 ULA 로켓을 통해 2Q23 발사 예정

→ Amazon Kuiper 프로젝트와 Blue Origin

→ Blue Origin은 Amazon 설립자인 Jeff Bezos가 2000년 설립한 민간 우주개발 업체

→ 2022년 4월 Amazon의 저궤도 위성 인터넷 서비스 ‘Kuiper 프로젝트’를 위한 로켓 발사 계약 체결

→ 2022년 4월 Amazon은 Kuiper의 조기 구축을 위해 로켓 발사 기업 세 곳과 83회의 발사 계약을 체결

→ Boeing과 Lockheed Martin의 합작사 ULA(United Launch Alliance)가 38회, 프랑스 Arianespace가 18회, 그리고 Blue Origin이 12회 발사 및 15회 추가 발사 옵션을 체결

→ ULA의 Vulcan Centaur, Arianespace의 Ariane 6, Blue Origin이 개발 중인 New Glenn 로켓 활용 예정

→ 계약 금액이 공개되진 않았지만 Amazon의 이번 발사 계약은 상업용 우주 산업 역사상 최대 규모로 추정

● Kuiper 프로젝트는 2024년 1월부터 본격적인 위성망 구축에 나설 전망이며, 2026년까지 총 1,970기 위성 구축 예상

→ 언론에 공개된 Kuiper 프로젝트 저궤도 통신 위성 무게는 600~700kg으로 Starlink 위성 대비 2.5배

→ 부피 및 중량을 고려해볼 때 로켓 발사 1회 당 저궤도로 올릴 수 있는 위성수는 약 24기로 예상

→ 2023년 3월 프로토타입 위성 2기를 발사하고 2024년 1월부터 본격적인 상용 위성을 발사할 경우, 2026년까지 83회 발사를 통해 총 1,970기의 위성 구축이 가능할 전망

→ 이는 전체 저궤도 위성 3,236기 대비 약 61%에 해당하는 수준

Ⅲ Age of Discovery

대우주시대

● 2023년 3월 Starship 궤도 시험 비행, 6월 누리호 3차 발사 및 Starlink 국내 서비스, 11월 OneWeb 글로벌 서비스 예상

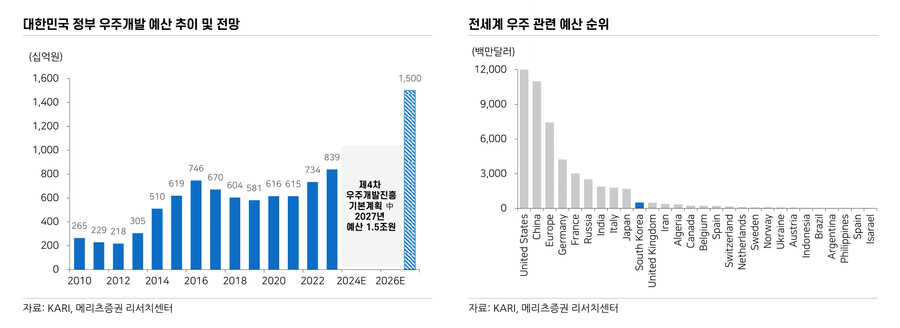

● 2022년 12월 제4차 우주개발진흥 기본계획 수립. 2027년 정부 우주개발 예산은 2022년의 두 배인 1.5조원까지 확대 계획

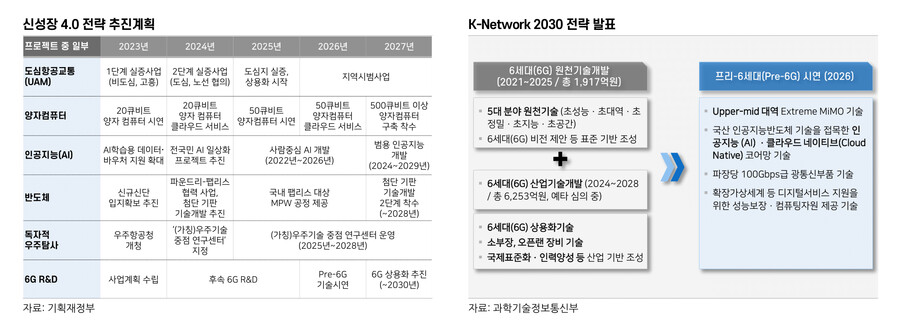

● 정부는 지난 2월 ‘신성상 4.0 전략’, ‘K-Network 2030 전략’ 등을 잇따라 발표하며 우주항공과 6G 기술 분야 육성 계획 공개

● 그 일환으로 우주항공청 신설 관련 특별법을 입법 예고했으며, 6월 국회 의결, 11월 시행령 및 청사 마련, 12월 개청 순으로 진행

● Starlink는 2Q23 국내 서비스 목표로 기간통신사업자 등록 신청. Starlink, OneWeb 등 글로벌 사업자들의 국내 진입 지속

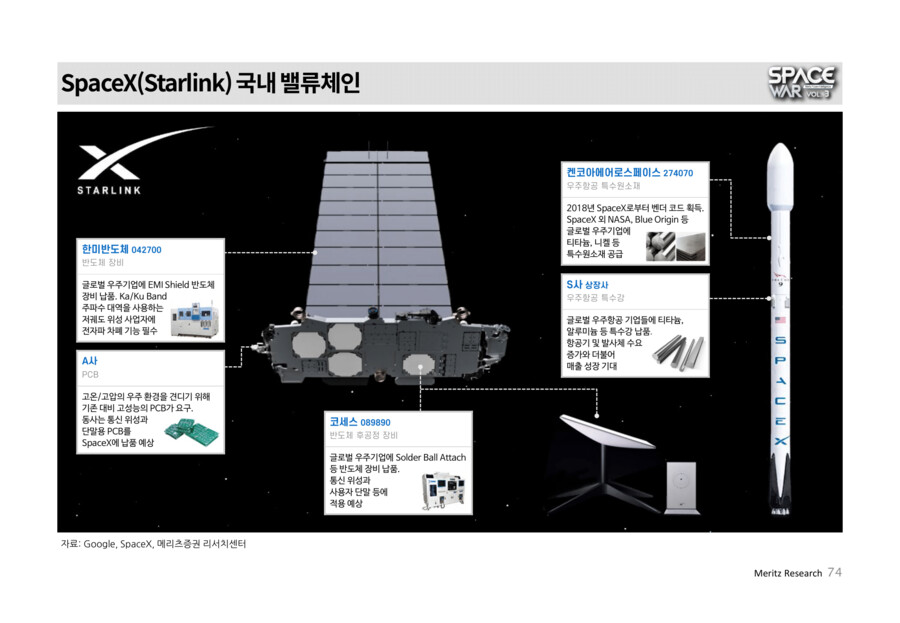

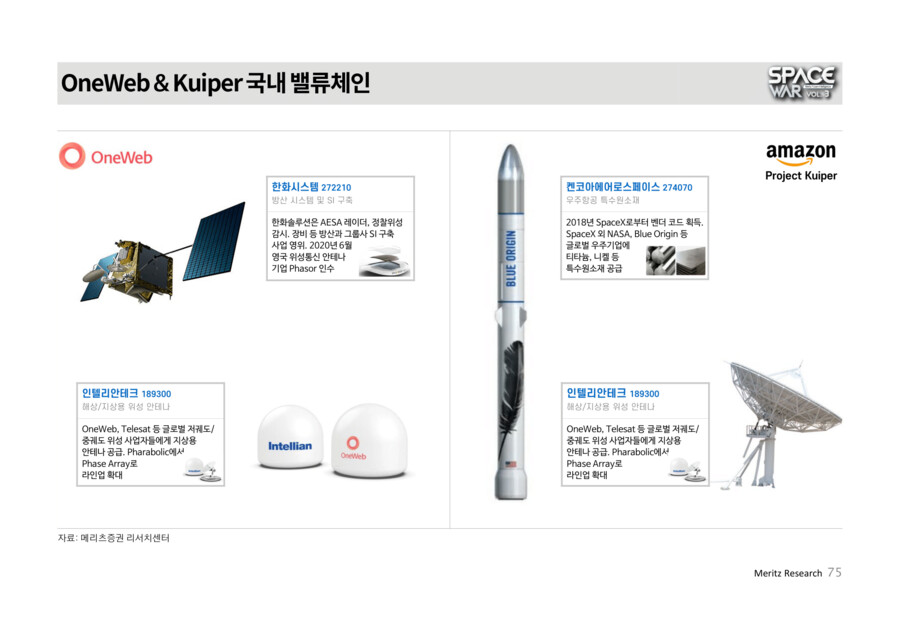

● 글로벌 우주항공 사업자들은 단순 서비스 제공 목적이 아닌 안정적인 밸류체인 확보 목적으로 국내 기업들에 사업 협력 제안

● SpaceX는 반도체 공정 장비를 한미반도체와 코세스로부터 공급. 주력 발사체에 쓰이는 특수강 역시 국내 기업들의 자재 활용 (세아창원특수강)

● OneWeb은 인텔리안테크의 Parabolic 안테나와 한화시스템 자회사 Phasor의 Phase Array 안테나를 주력으로 활용

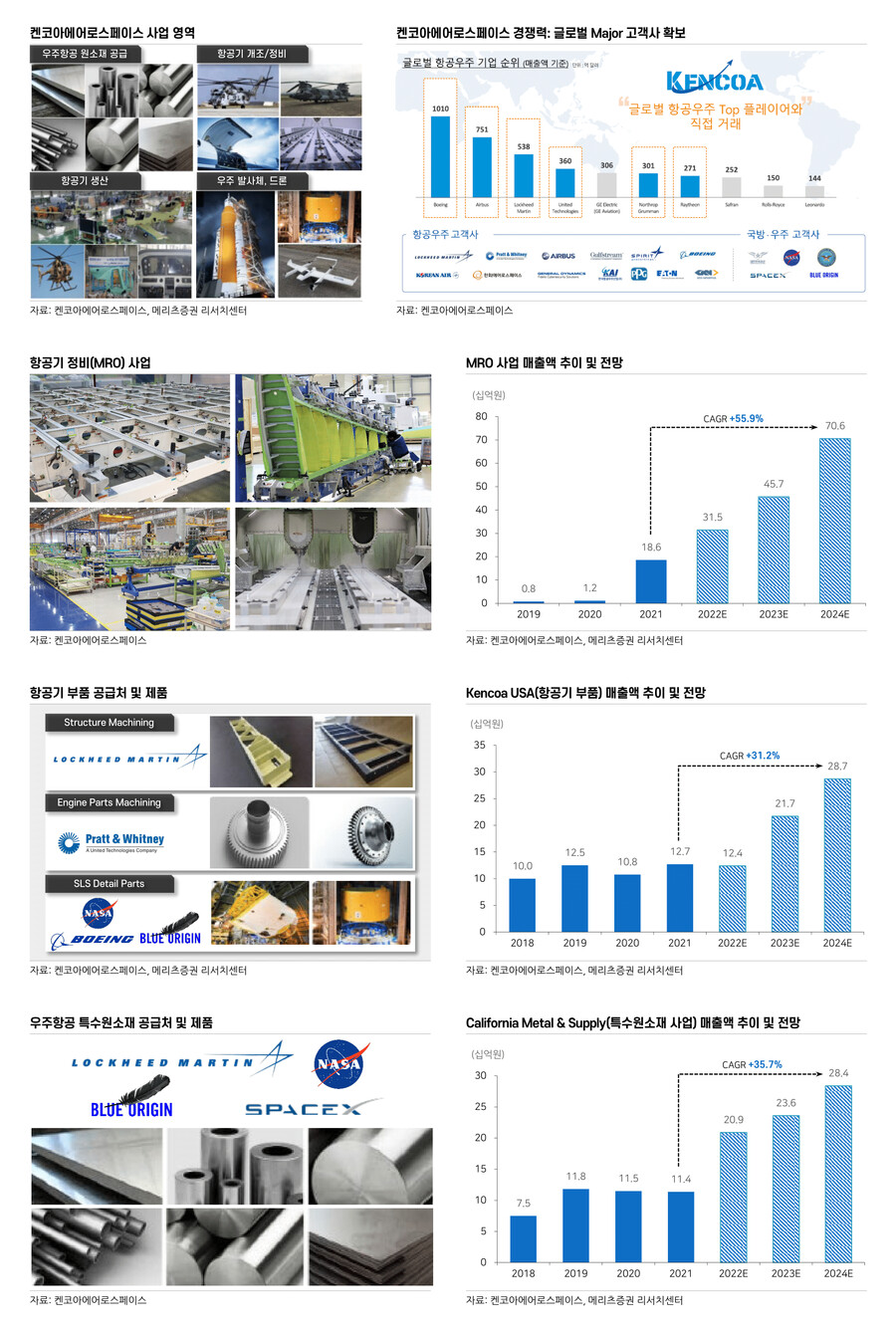

● 인텔리안테크는 Kuiper 프로젝트에 지상국 안테나 공급 예상. 켄코아에어로스페이스는 Blue Origin에 특수원소재 공급

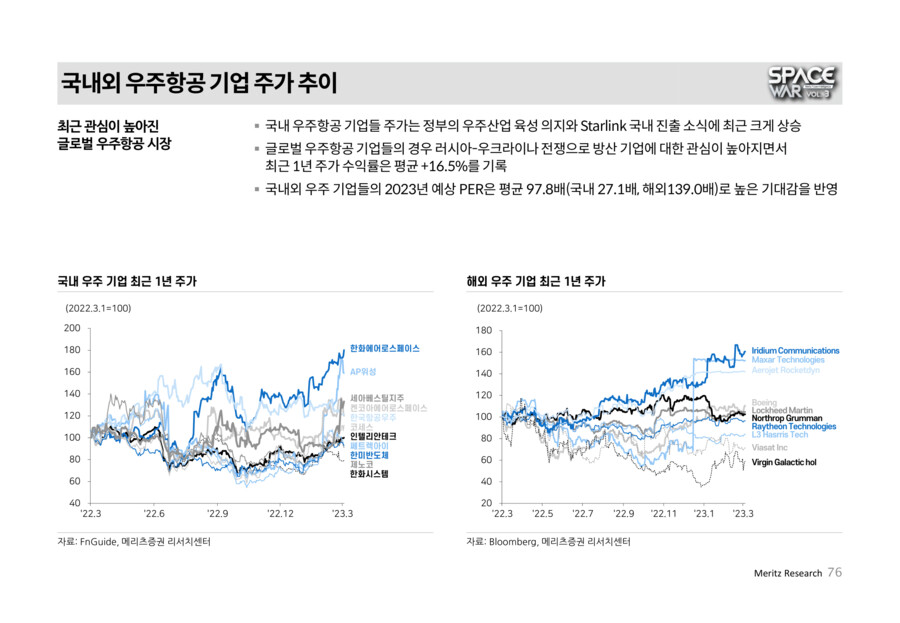

● 국내외 우주 기업들의 2023년 예상 PER은 평균 97.8배(국내 27.1배, 해외139.0배)로 여전히 높은 기대감을 반영

Ⅳ 관심종목

코세스, 한미반도체, 인텔리안테크, 켄코아에어로스페이스

● 코세스는 반도체 후공정 장비 및 레이저 응용 장비 제조 업체로 주요 고객사는 삼성전자, SK하이닉스 등

● 최근 이차전지 관련 장비 매출이 시작됐으며, Solder Ball Attach 등 주력 제품은 통신 위성과 안테나 등에 적용 가능

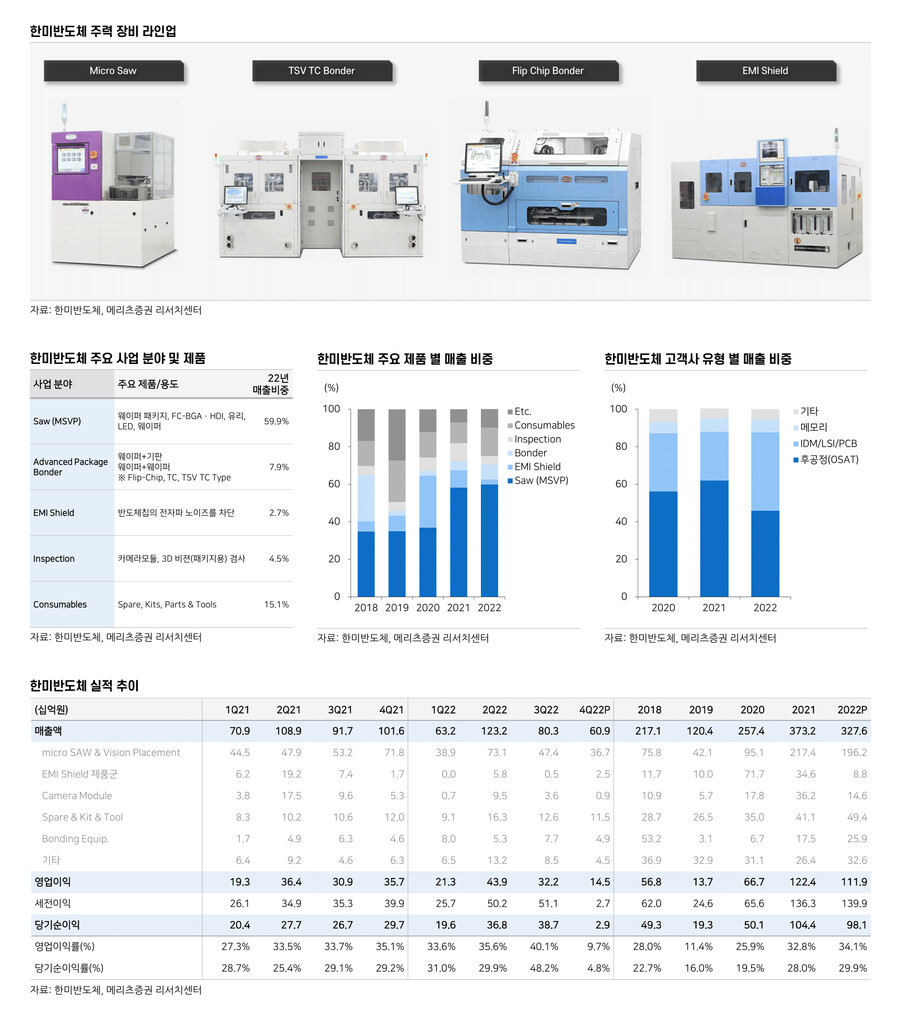

● 한미반도체는 후공정 장비의 독보적 강자. 로직 및 파운드리 성장과 동행하는 특징. 2H22 실적 성장 둔화되었으나, 큰 그림에서 안정적 성장세 유지 중

● 중장기적으로 위성 (EMI 차폐), AI (반도체 패키징 고도화) 등 성장 영역 확대에 주목

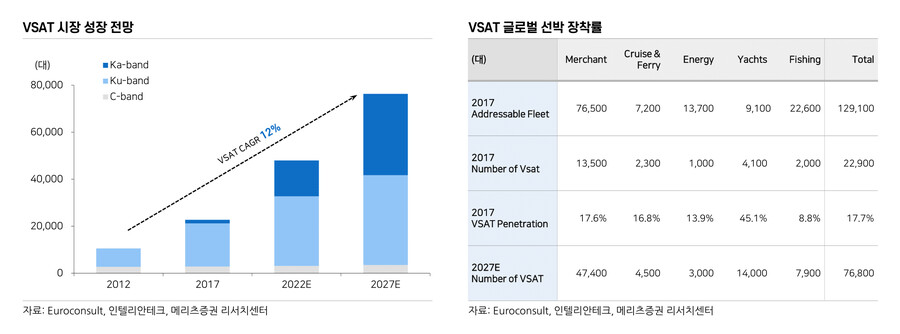

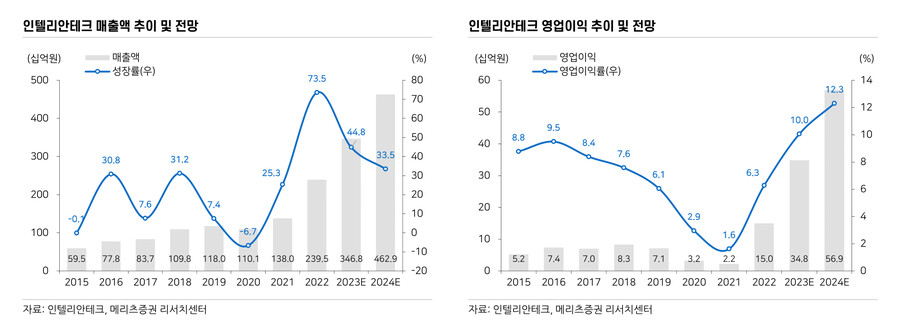

● 인텔리안테크는 해상용 VSAT 성장 및 저궤도 통신 안테나 양산으로 2022년 매출액과 영업이익 +73.5%, +573.9% 성장

→ Very Samll Aperture Terminal : 초소형 위성통신 기지국

● Eutelsat과 OneWeb의 인수합병(2023년 중순), OneWeb의 글로벌 서비스(2023년 말) 계기로 안테나 공급 물량 확대 전망

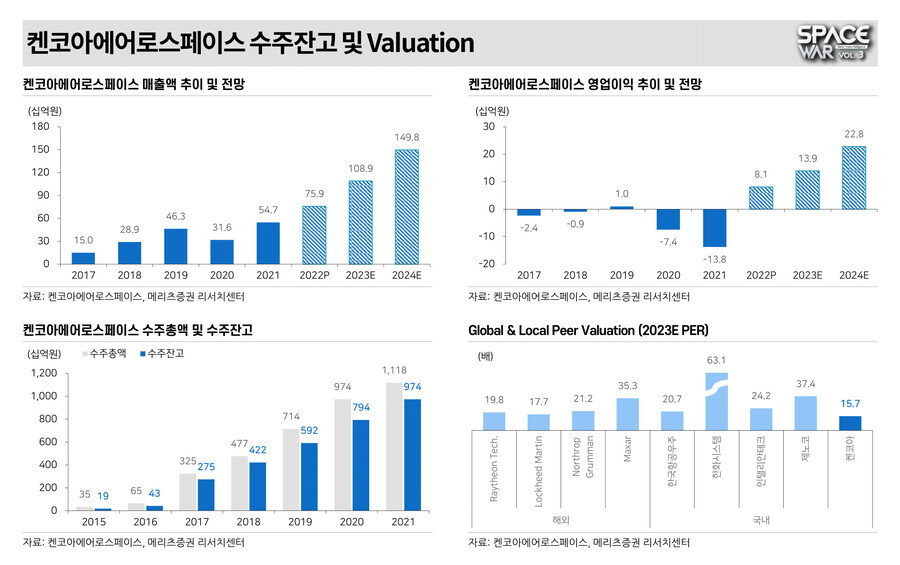

● 켄코아에어로스페이스는 MRO와 항공 부품 가공, 우주항공 원소재 사업 호조로 2022년 영업이익 전환에 성공

→ 항공기 정비 : Maintenance(유지), Repair(보수) and Operations (운영)

● 2023년 연결 실적은 매출액 1,089억원(+43.6% YoY), 영업이익 139억원(+72.0% YoY)으로 PER 15.4배에 불과

#LEO #5G #6G #EMI #AAPL #AMZN #보잉 #LMT #스페이스X #블루오리진 #스타링크 #카이퍼 #원웹 #한화시스템 #코세스 #한미반도체 #인텔리안테크 #켄코아에어로스페이스