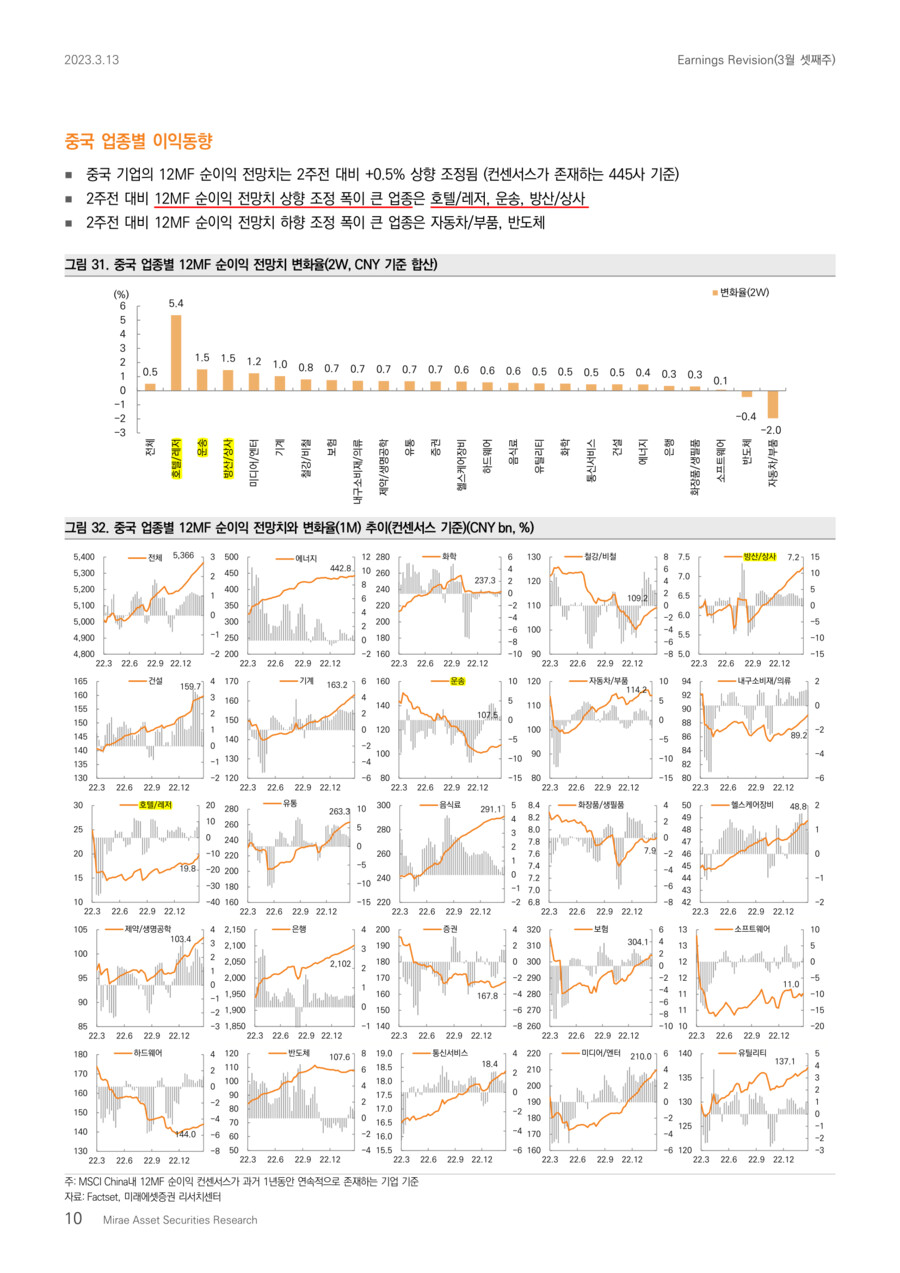

★ Summary ★

[글로벌] DM/EM 이익모멘텀 정체 지속. 한국/호주/일본↓

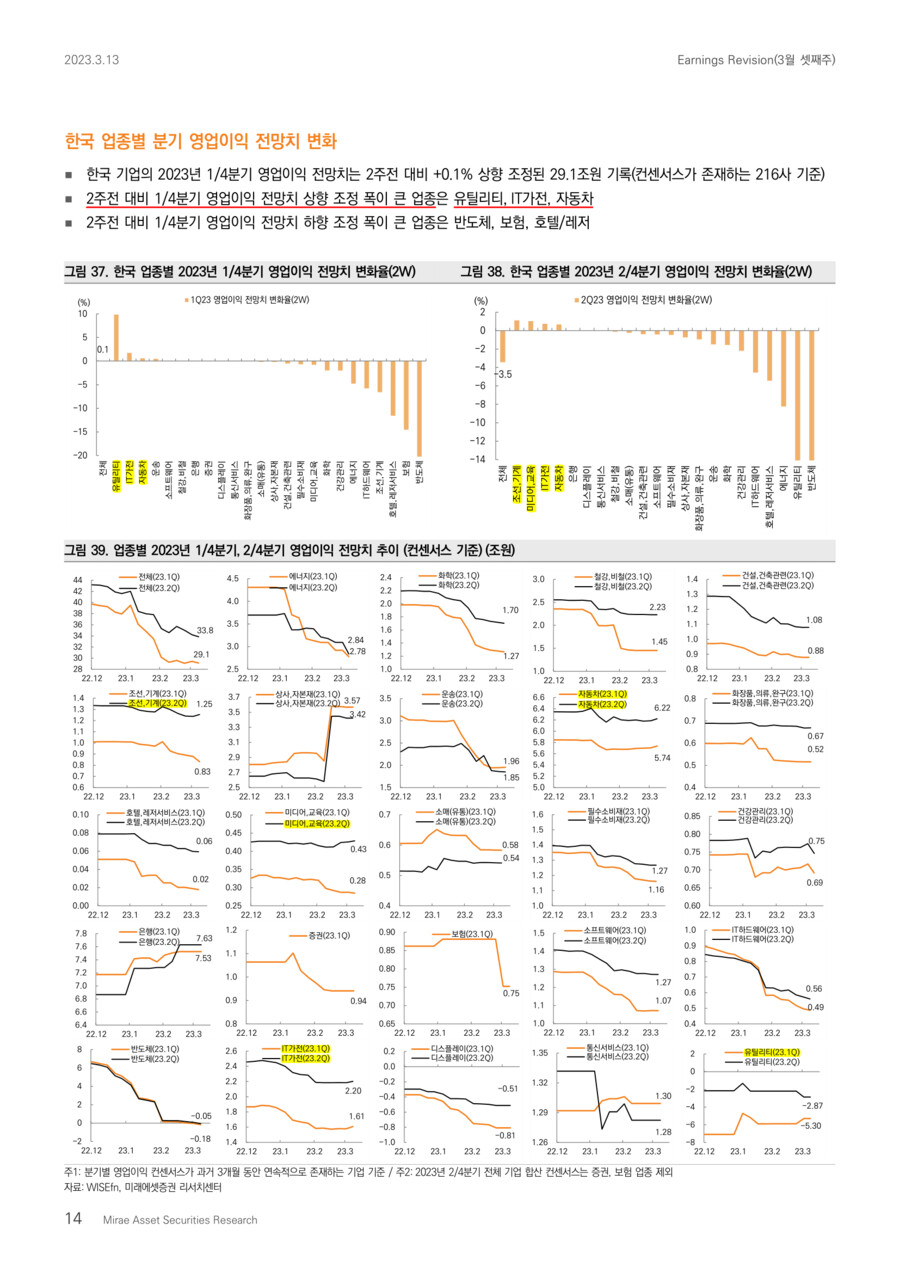

[한국] 업종별 실적 전망 차별화. 유틸/반도체/헬스케어/에너지/호텔,레저↓

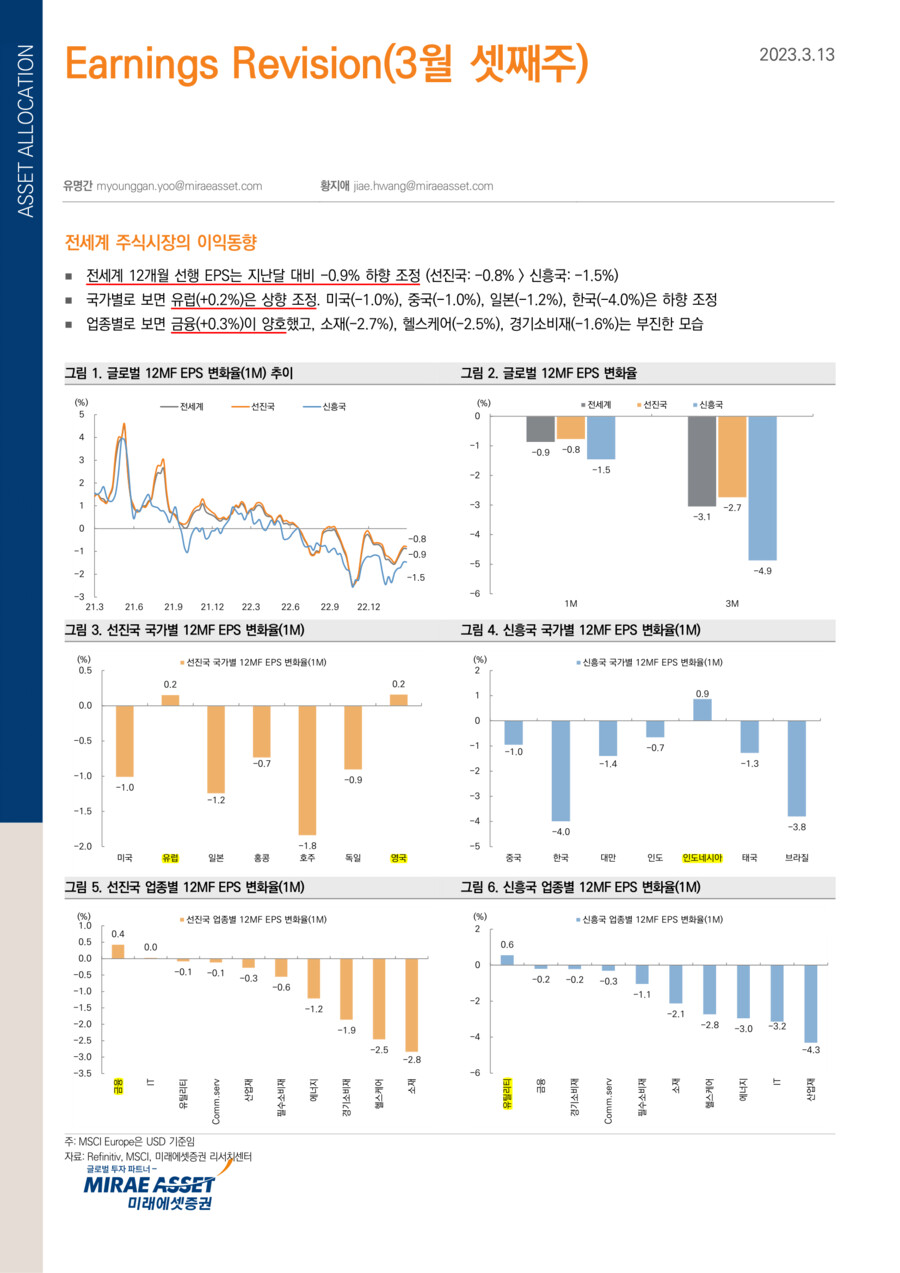

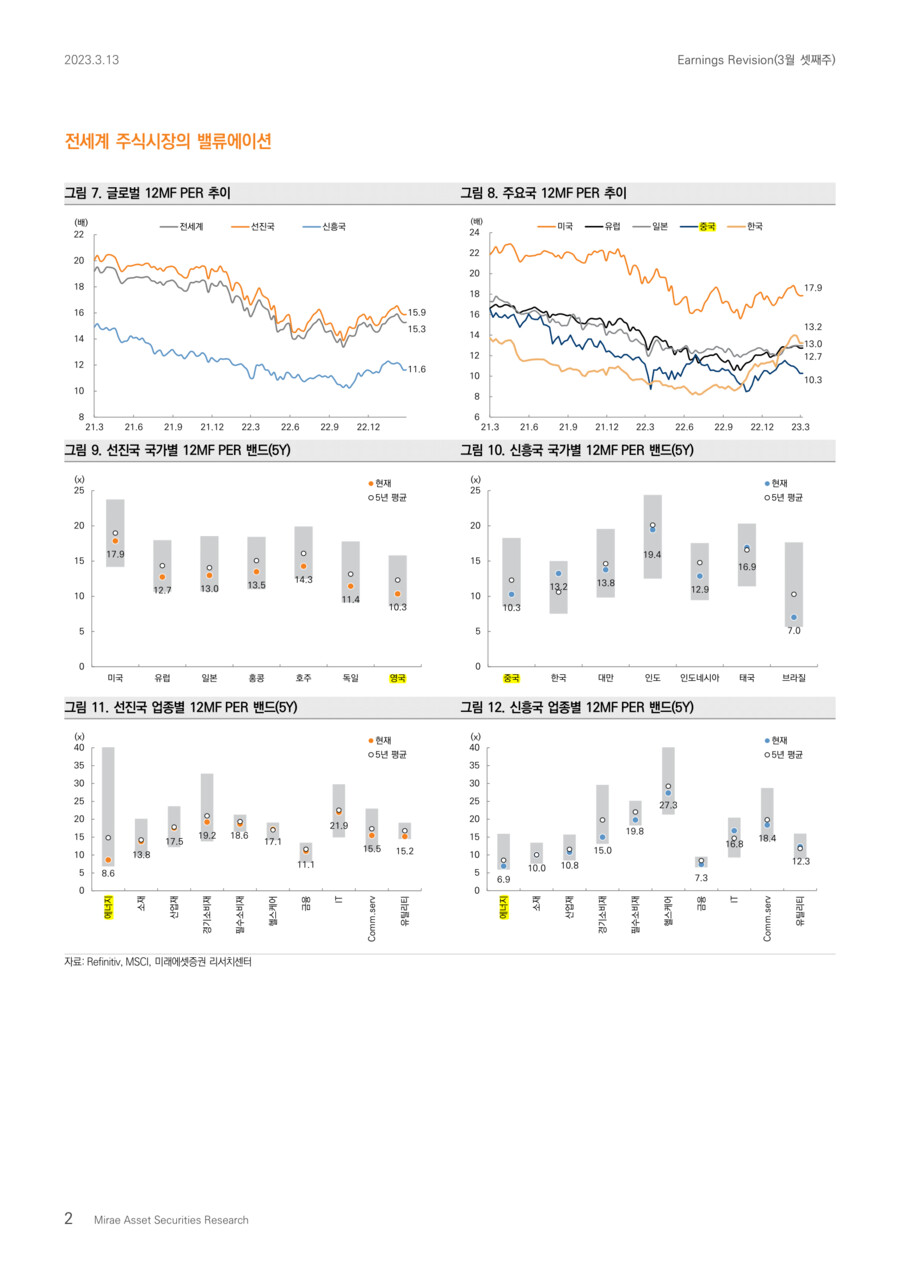

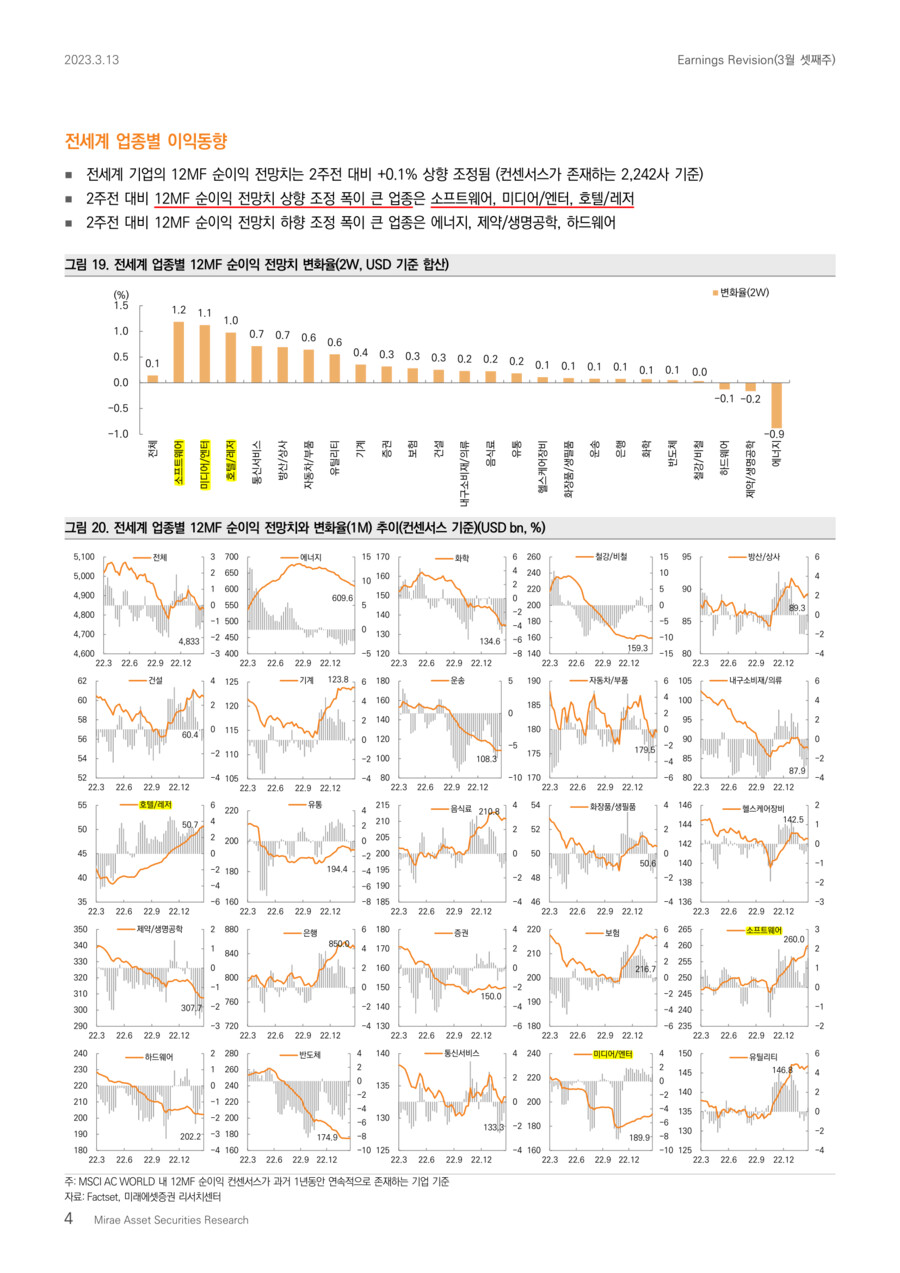

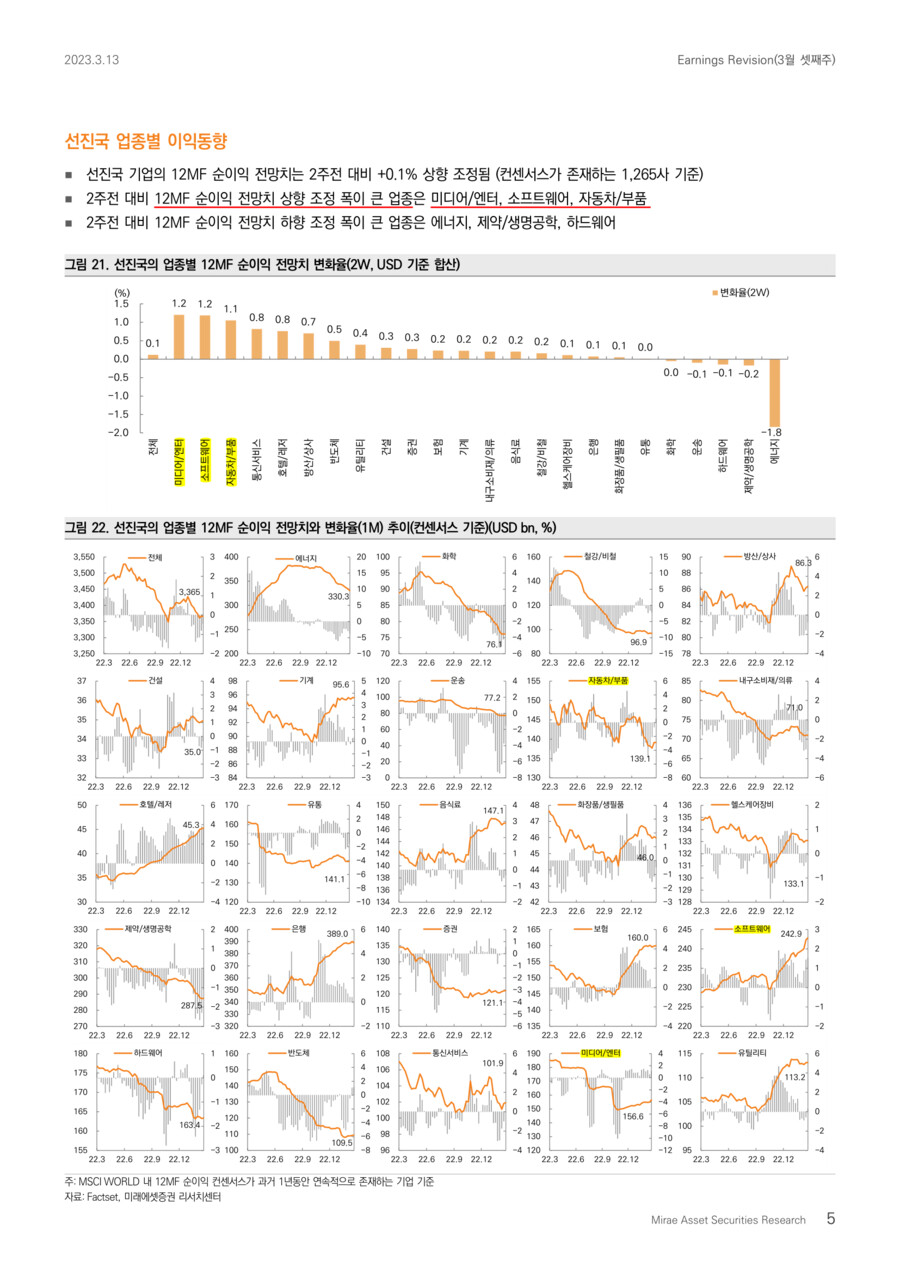

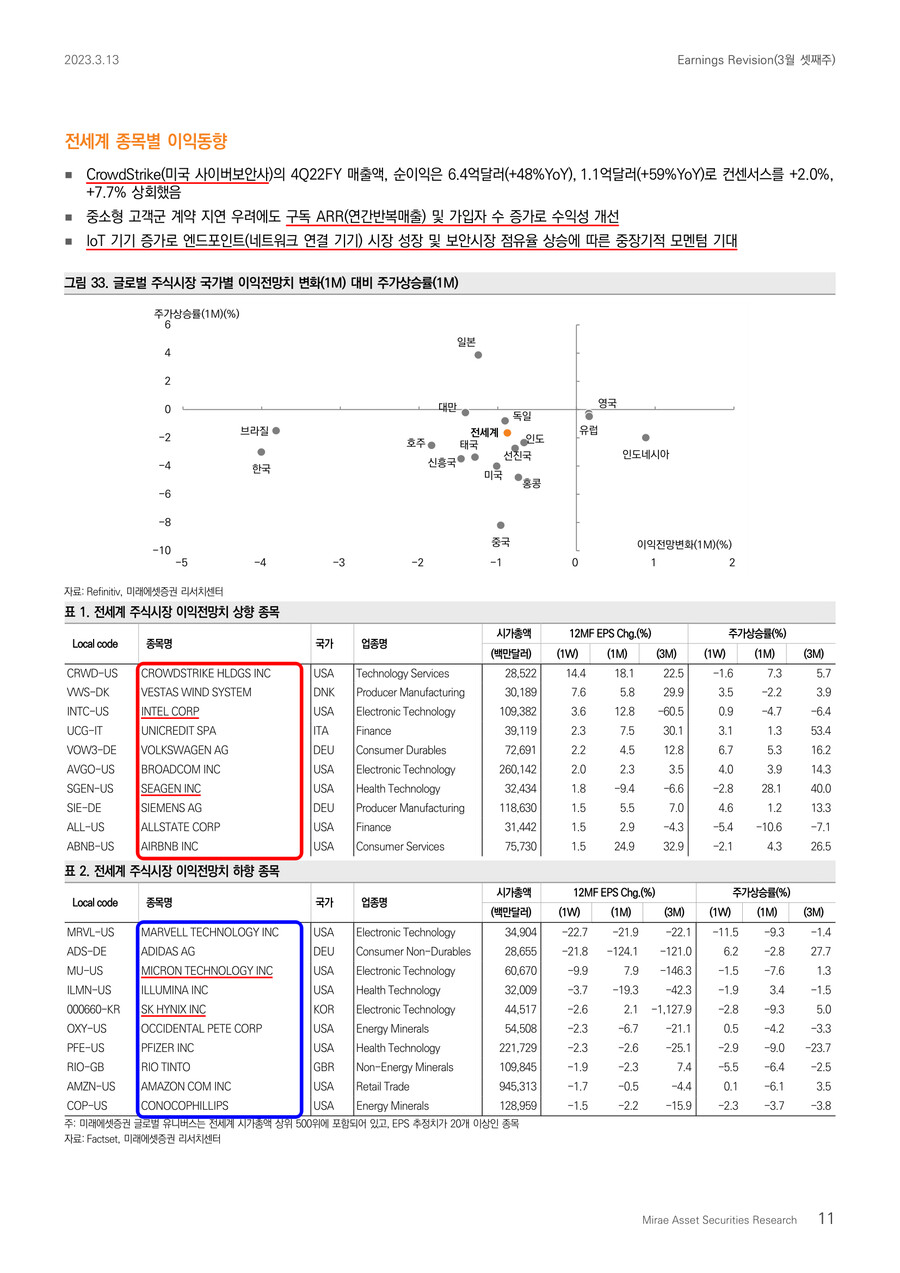

■ 글로벌 이익동향(MSCI, 12MF EPS)

* 전세계 EPS 변화율(1M)

: -0.9%(DM: -0.8% > EM: -1.5%)

* 컨센서스 상향 국가(1M)

: 인도네시아(+0.9%), 유럽(+0.2%)

* 컨센서스 하향 국가(1M)

: 한국(-4.0%), 호주(-1.8%), 일본(-1.2%), 미국(-1.0%), 중국(-1.0%)

* 컨센서스 상향 업종(1M, DM+EM)

: 금융(+0.2%)

* 컨센서스 하향 업종(1M, DM+EM)

: 소재(-2.7%), 헬스케어(-2.5%), 경기소비재(-1.6%), 에너지(-1.4%)

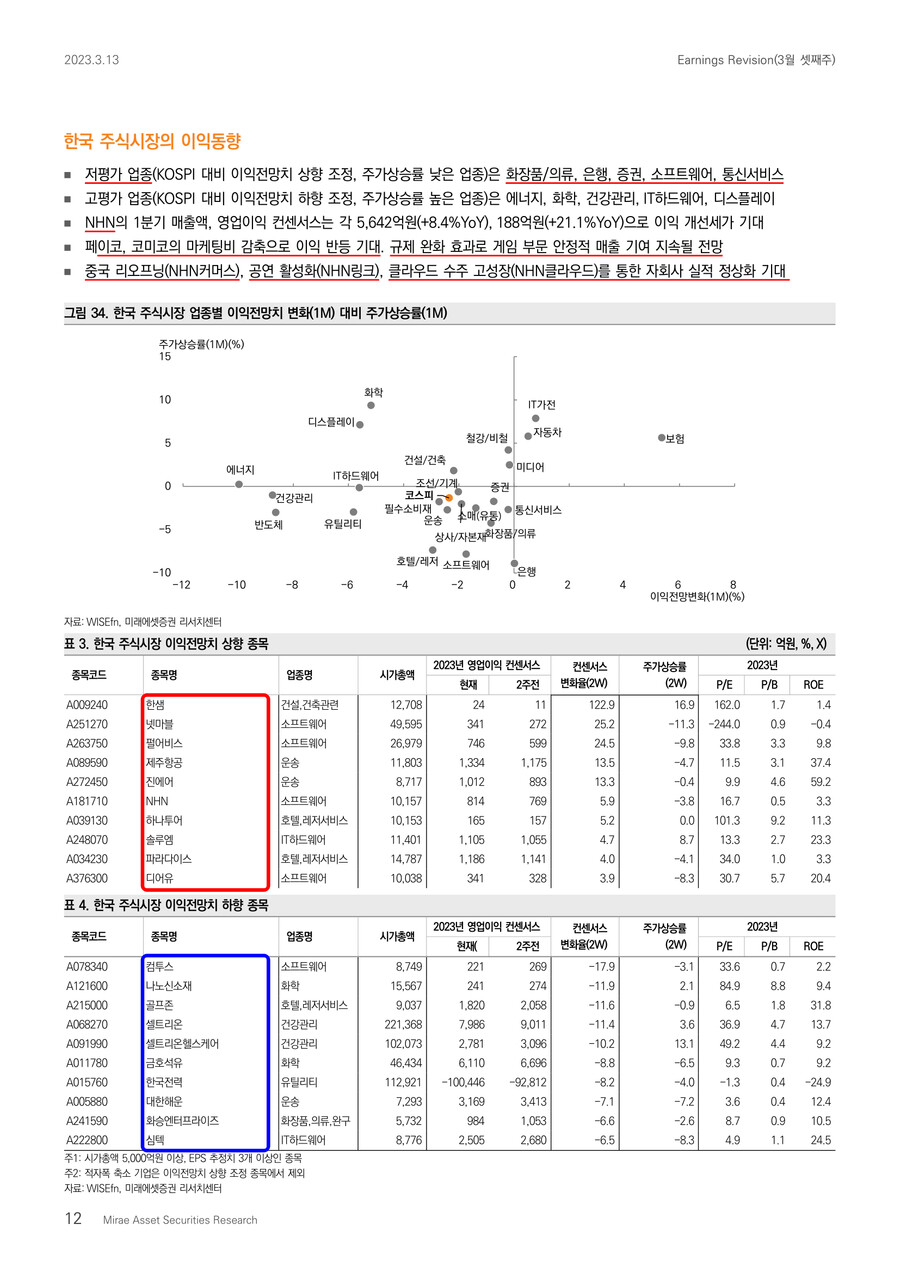

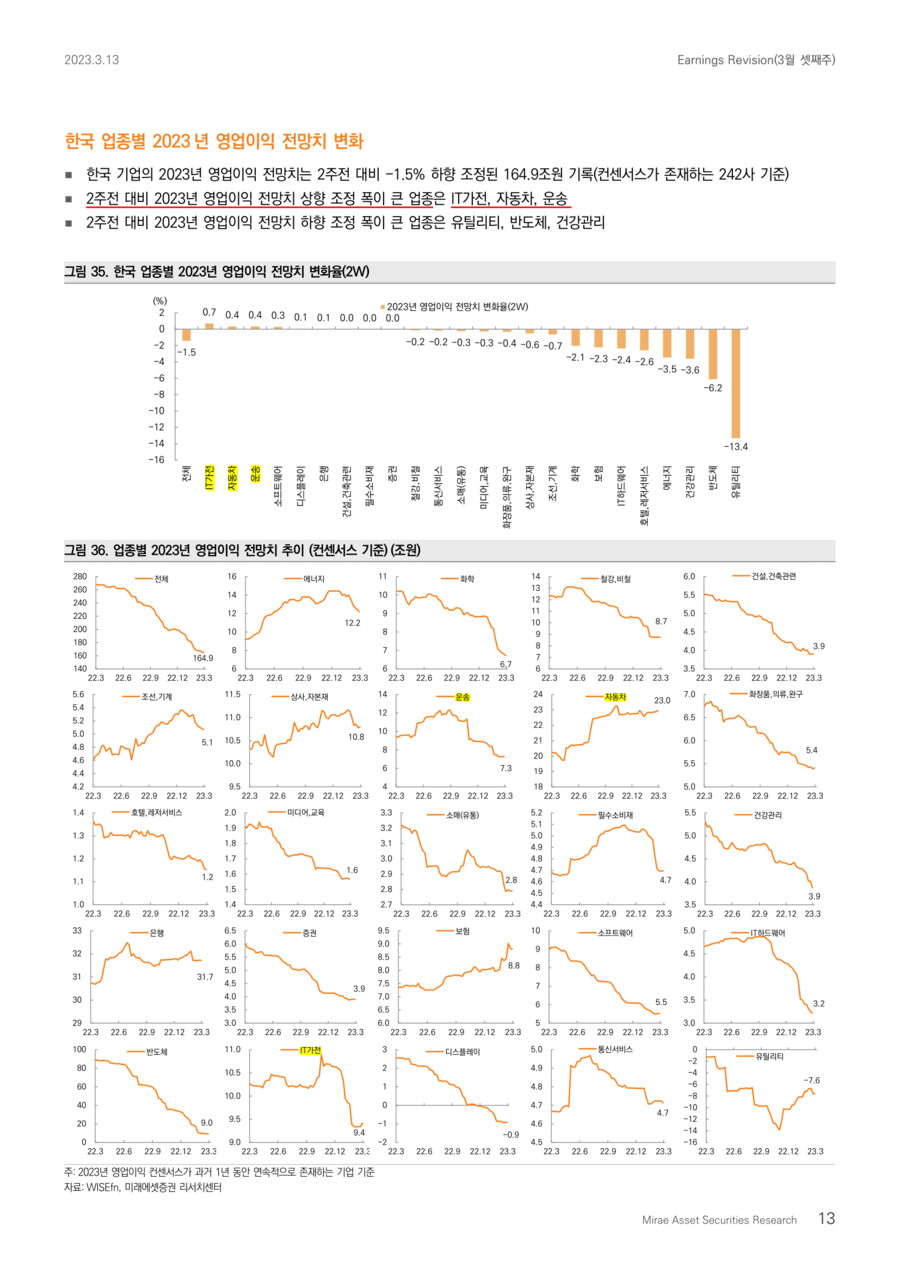

■ 국내 이익동향 및 밸류에이션

* 1Q23 영업이익 컨센서스 변화

: +0.1%(2W), -0.5%(1M)

* 2023년 영업이익 컨센서스 변화

: -1.5%(2W), -2.3%(1M)

* KOSPI 12M Fwd. PER, 12M Trail. PBR

: 12.3배, 0.90배

■ 국내 업종별 이익동향(23년 영업이익 기준, 2주 변화율)

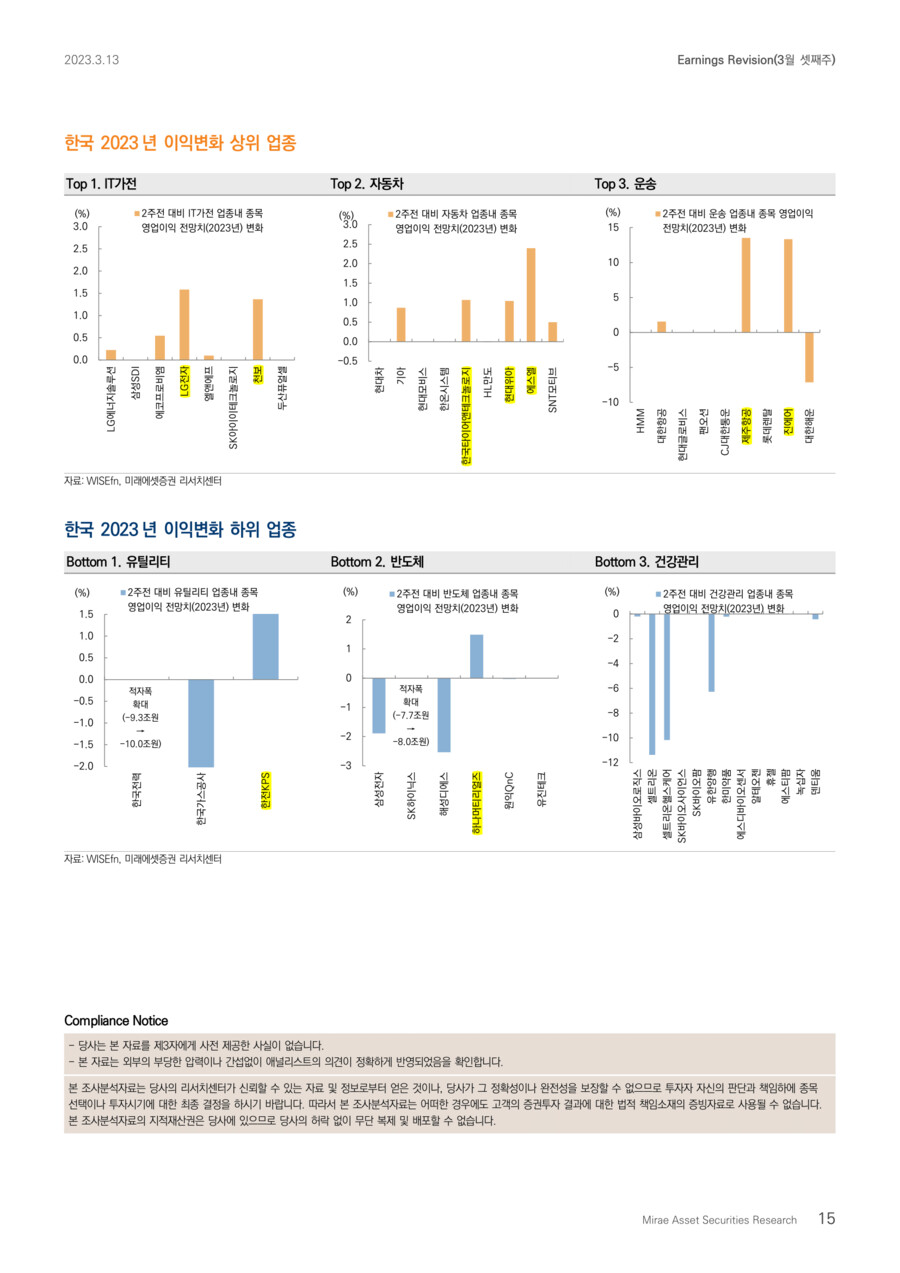

▶️컨센서스 상향 업종: IT가전/2차전지, 자동차, 운송, SW

① IT가전/2차전지(+0.7%, 2W chg., 23년 영업이익)

*LG전자(+1.6%)는 북미 프리미엄 가전 수요 증가, 유럽 OLED TV 회복세 및 물류비 등 비용 절감 효과로 1분기 어닝서프라이즈 전망

*천보(+1.4%)는 생산 능력 확대에 따른 시장 점유율 상승으로 높은 외형 성장이 기대

② 자동차(+0.4%)

*한국타이어앤테크놀로지(+1.6%)는 ASP 상승 추세 및 운임비/원재료비 하락 수혜 전망

*현대위아(+1.0%)는 스마트팩토리향 기계 부문 공급 증가 기대로 이익전망치↑

*기아(+0.9%)는 도매 판매 증가, 낮은 인센티브 지속으로 수익성 개선 기대

③ 운송(+0.4%)

*제주항공(+13.5%), 진에어(+13.3%)는 일본/동남아 노선 등 빠른 수요 회복으로 2023년 사상 최대실적 전망

* 소프트웨어(+0.3%, 넷마블, 펄어비스, NHN, 디어유, 크래프톤) 상향 조정

▶️컨센서스 하향 업종: 유틸리티, 반도체, 건강관리, 에너지, 호텔/레저

① 유틸리티(적자폭 확대, 2W chg., 23년 영업이익)

*한국전력(적자폭 확대, -9.3조원→-10.4조원)은 원가 부담 지속으로 4분기 영업적자 10.8조원을 기록. 상반기부터 영업적자 폭 축소가 기대

*한국가스공사(-5.6%)는 4분기 어닝서프라이즈를 기록했지만 일회성 요인이 컸음. 유가 하향 안정화에 따른 판가 하락 및 금융비용 상승으로 23년은 부진한 실적 전망

② 반도체(-6.2%)

*삼성전자(-1.9%), SK하이닉스(적자폭 확대, -7.7조원→-8.0조원)는 고객사 재고 조정 지속으로 1분기 메모리 출하량 감소 우려가 지속

*해성디에스(-2.5%)의 이익전망치↓. 그러나 견조한 자동차 반도체 기판 수요로 1분기 저점으로 실적 회복세 기대로 목표주가는 상향

③ 건강관리(-3.6%)

*셀트리온(-11.4%)은 키트 재고평가 손실 등 일회성 비용, 원가율 상승으로 4분기 어닝쇼크로 이익전망치↓. 올해 하반기부터 다수의 바이오시밀러 허가/출시 기대

*셀트리온헬스케어(-10.2%)는 파트너사 보상비용, 인건비, 광고선전비 증가로 부진한 영업이익을 발표

* 에너지(-3.5%, GS, HD현대, SK이노베이션), 호텔/레저(-2.6%, 골프존, 호텔신라, 신세계푸드, 강원랜드) 하향 조정

■ Commentary

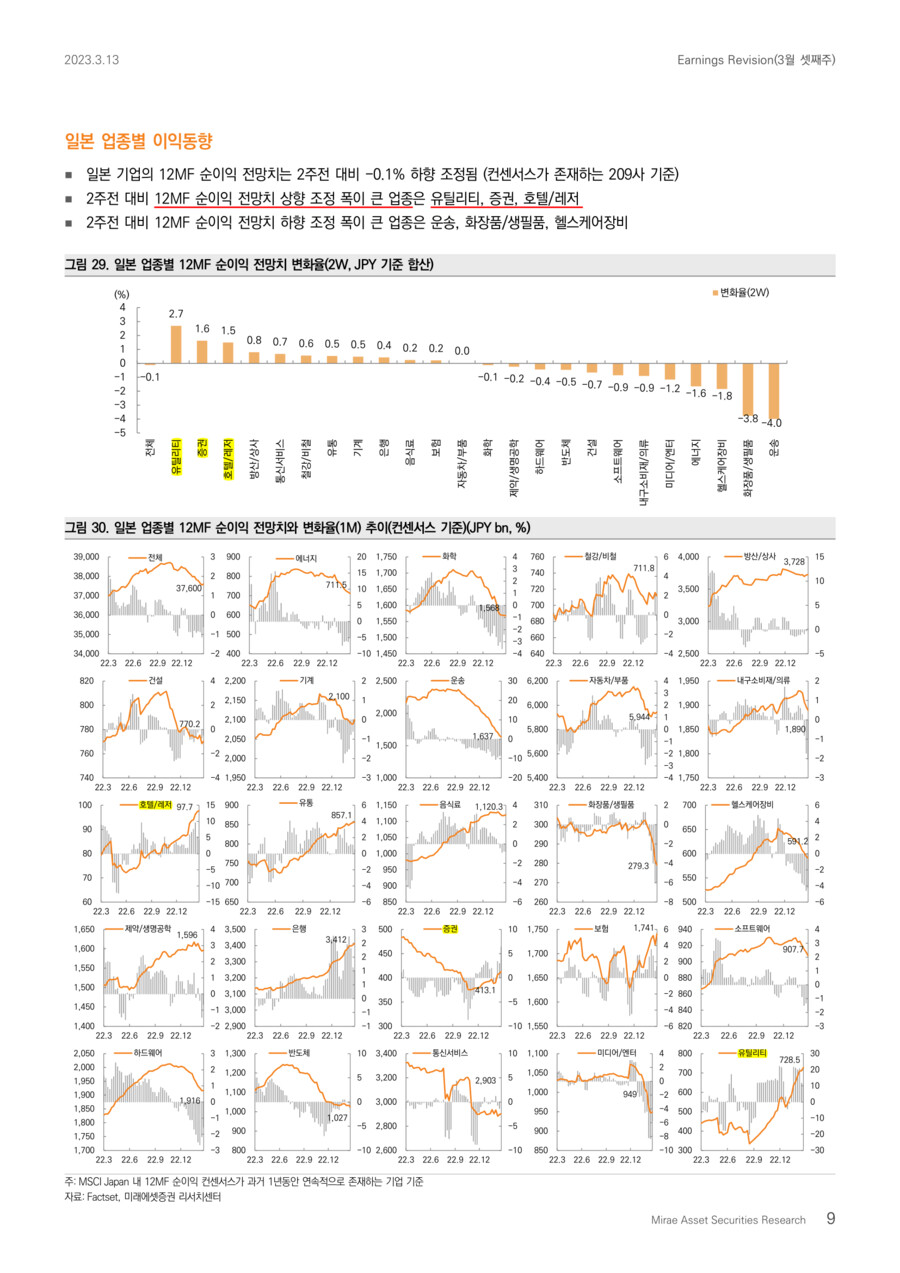

선진국, 신흥국의 이익모멘텀은 정체가 지속되고 있습니다. 12개월 선행 EPS는 1개월 간 각각 -0.8%, -1.5% 하향 조정됐습니다. 한국/호주/일본의 실적 하향 조정 폭이 컸습니다. 미국과 중국도 여전히 부진한 흐름입니다. 반면, 유럽의 이익모멘텀은 개선됐습니다.

국내 기업들의 2023년 합산 영업이익은 1개월 전 대비 -2.3% 하향 조정됐습니다(2023년 영업이익 증가율 컨센서스: -5.8%). 4분기 실적 시즌이었던 1~2월과 비교하면, 하향 조정의 폭은 축소되는 흐름입니다. 그러나 실적 하향 조정이 끝났다고 판단하기는 이릅니다. 지난번 자료에서도 밝혔듯이 기업들의 비용과 관련된 실적 하향 조정이 아닌 매출액에 대한 눈높이를 낮춰야 할 필요가 있다고 판단합니다. 매출액 컨센서스가 하향 조정되는 구간에 이익모멘텀이 악화될 가능성이 남아있습니다.

업종별로 실적 전망에 대한 차별화가 진행됐습니다. IT가전, 2차전지, 운송(LCC), 소프트웨어 업종의 2023년 영업이익 전망치는 상향 조정됐습니다. LG전자와 LCC(제주항공, 진에어)의 실적 하향 조정 폭이 컸습니다. 반면, 유틸리티, 반도체, 헬스케어, 에너지, 호텔/레저, IT하드웨어, 화학 업종의 실적 하향 조정됐습니다. 한국전력은 4분기 약 10조원의 영업적자를 기록했고, 반도체 업종은 1분기 출하량이 예상보다 더 부진할 것으로 전망됐습니다.

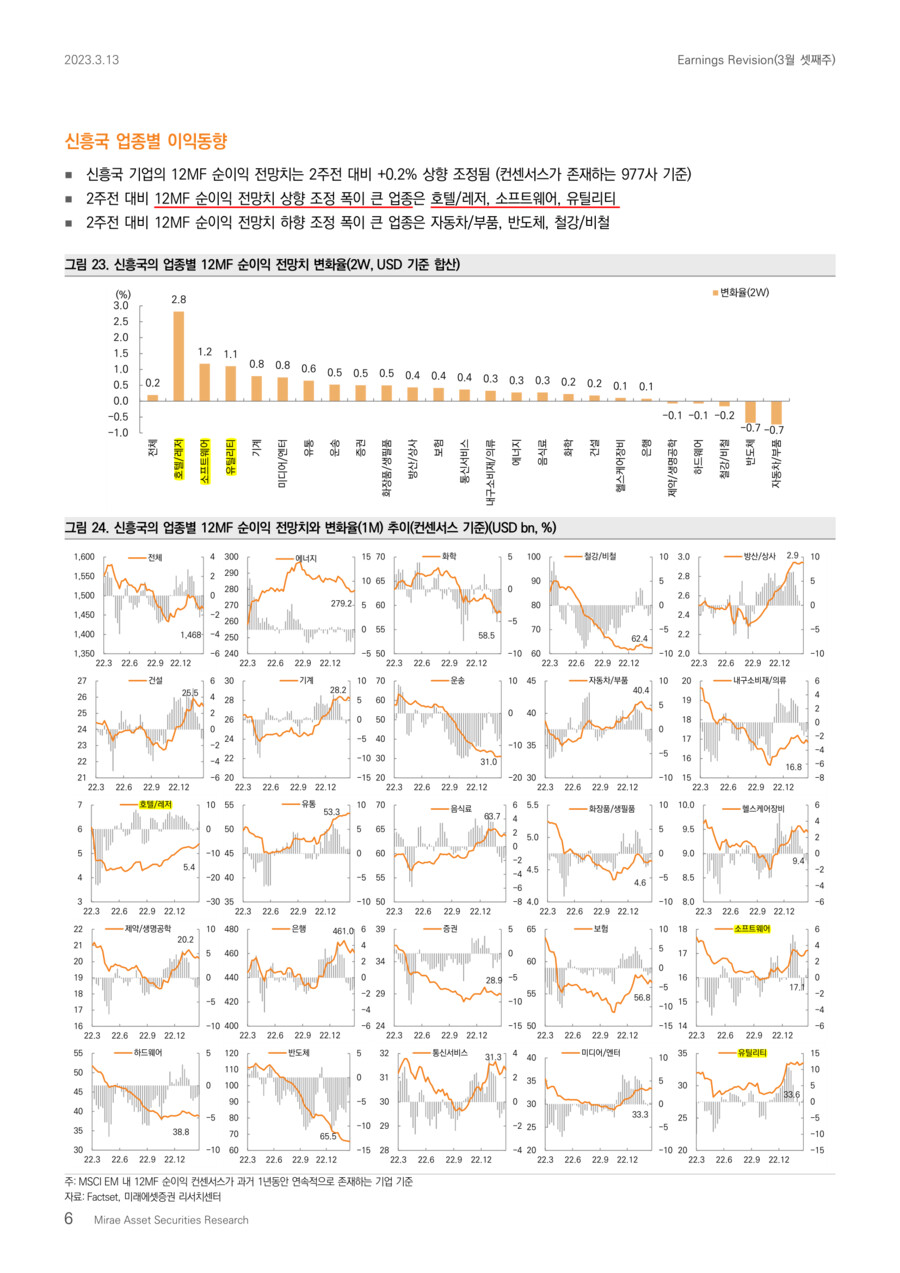

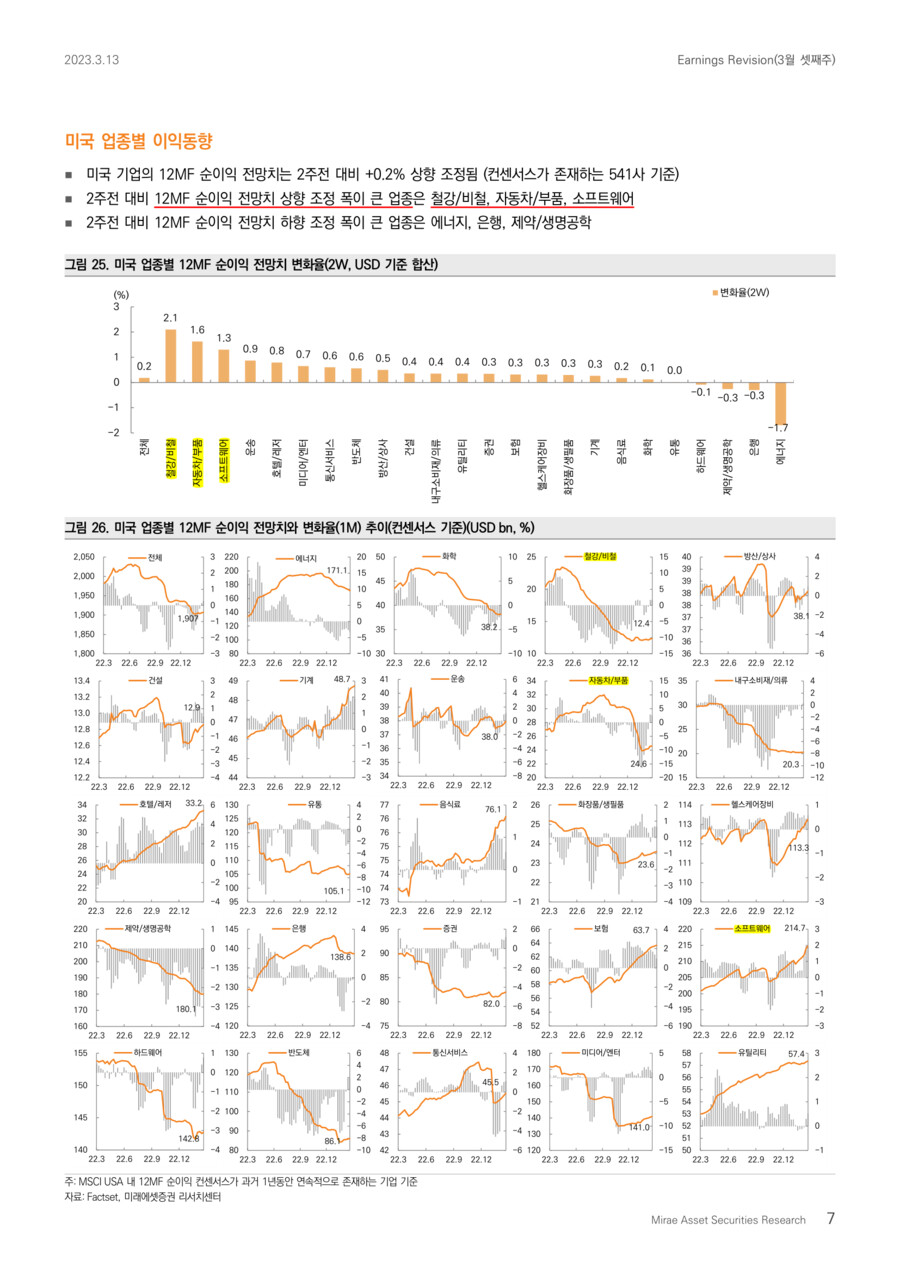

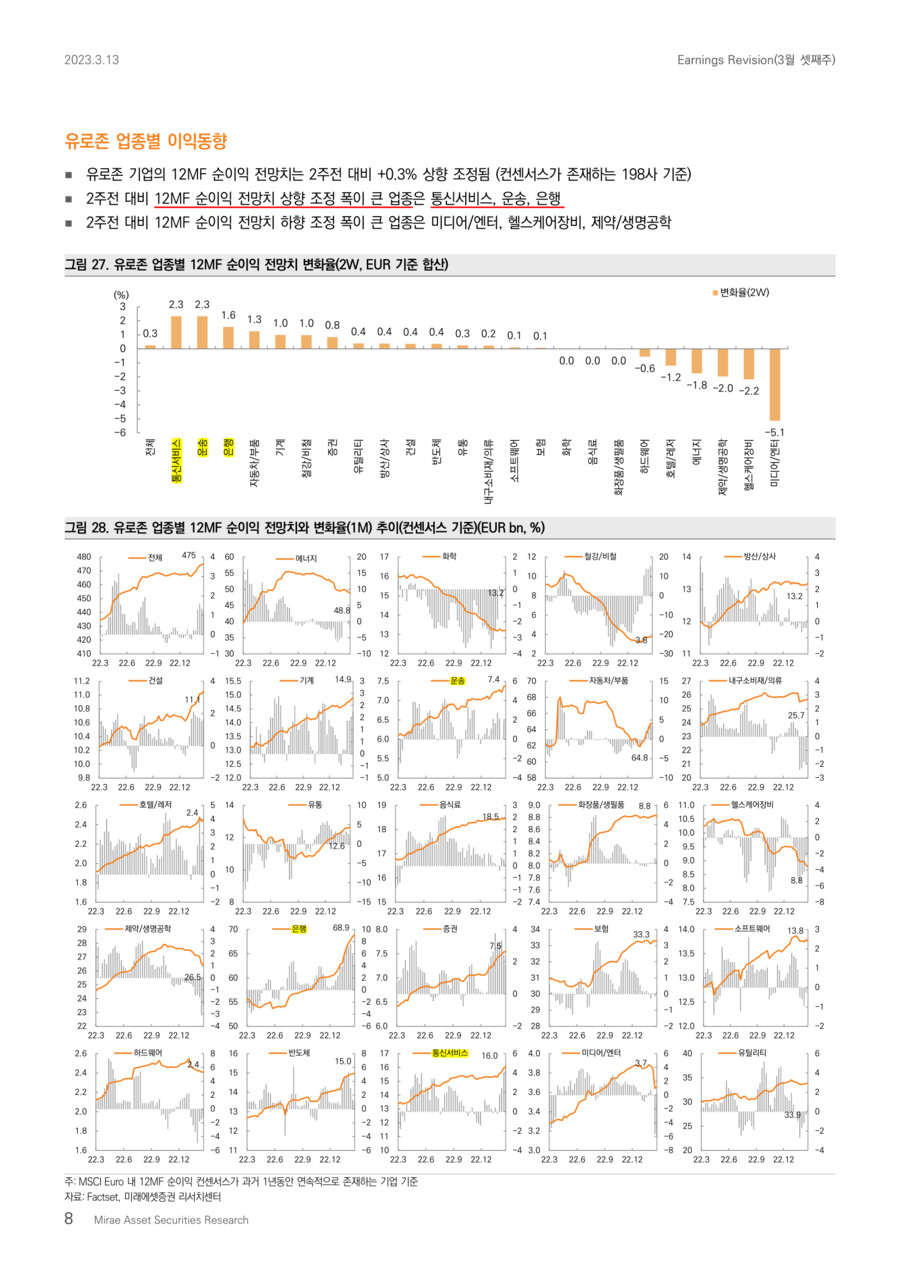

지난 1주일 간 1Q23, 2023년 영업이익 컨센서스 상향 조정 폭이 큰 기업(컨센서스 추가/삭제 제외)은 넷마블, 진에어, 하나투어, 제주항공, 파라다이스, 영원무역, 디어유, 클리오, 롯데정보통신, 하나머티리얼즈, 한전KPS, 모트렉스, LG전자, 농심, LG에너지솔루션, 해성디에스, KH바텍 입니다.