■ 실리콘 밸리 은행(SVB) 사태에서 이해가 안 되는 부분

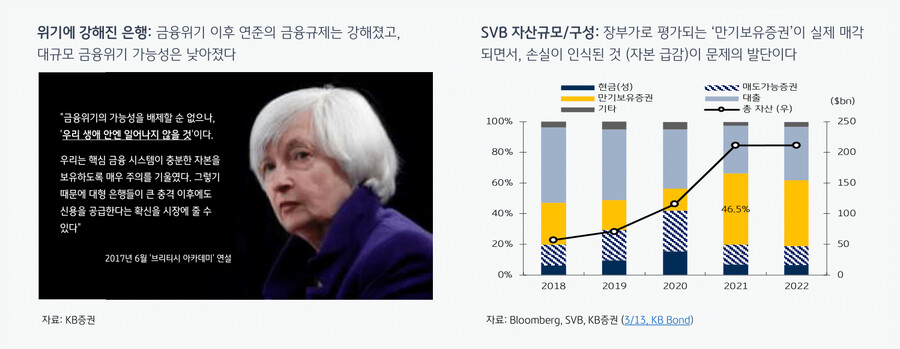

국채/모기지채는 안전하지만 금리 인상에 취약함 (높은 Duration Risk)

SVB의 국채/모기지채 보유 비중은 은행 평균에 비해 매우 높았음

그런데 SVB는 이렇게 어마어마한 포지션에 대해 이자율 리스크를 전혀 헷지하지 않았음

다른 은행들은 이자율 스왑 등을 통해 금리 인상에 대한 리스크를 헷지함

이자율이 거의 제로였던 펜데믹 시기에 수천억 달러를 초저금리 채권에 투자하면서 헷지를 안 했다?

이건 범죄 수준의 무지함 (모럴 해저드가 아니라 지능의 해저드)

■ SVB 사태에서 주목해야 할 관전 포인트

1) 시스템 리스크로 번질 것인지 여부

→ 그럴 가능성은 매우 낮음

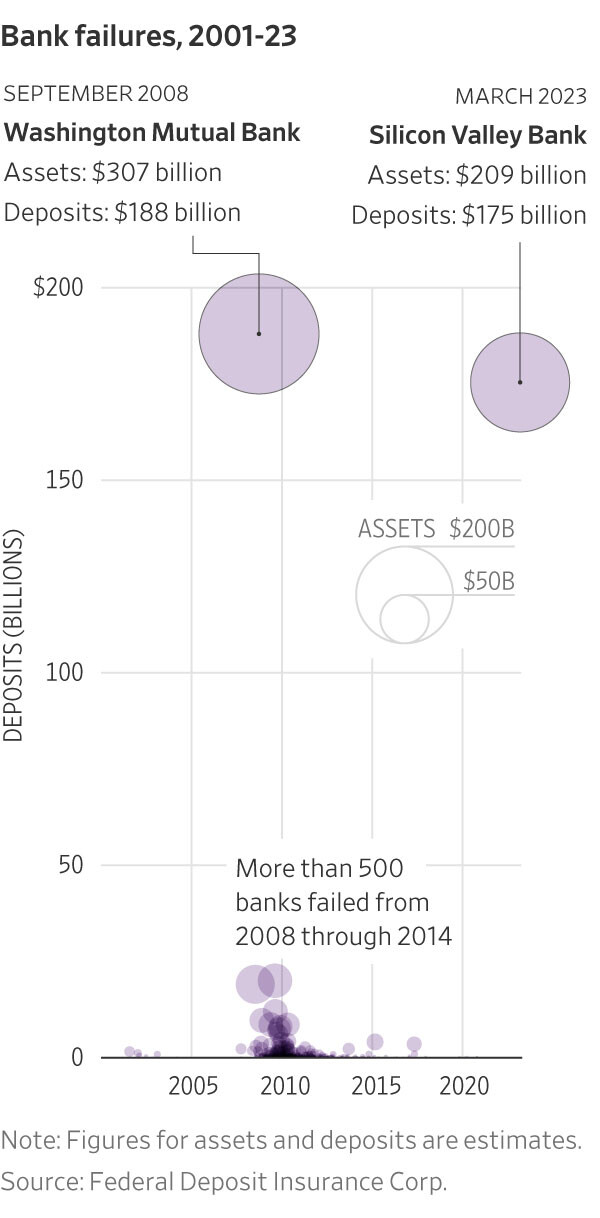

2) SVB 사태와 2008년 금융위기/S&L 사태의 비교

① 공통점

→ 유동성이 풍부한 상태에서 과도한 리스크를 지다가 긴축정책이 시작되자 취약한 부분이 터지기 시작

② 차이점

→ 2008년 금융위기와 S&L 사태의 경우, 규제 완화 이후 유동성이 쏟아지면서 도덕적 해이와 과도한 투기가 동반됨

→ 반면 금융위기 이후 금융규제로 인해 은행들의 건전성이 크게 강화된 상황

→ SVB는 정크본드나 파생상품이 아닌 국채같은 안전자산에 투자했지만 어리석게도 듀레이션 리스크 관리에 실패한 것 뿐임

SVB 사태로 인해 신용경색이나 부실이 전염되는 사태는 일어나지 않을 것

다만 연준이 금리 인상을 지속하면서 취약한 섹터가 터지기 시작할텐데 그 스타트는 끊은 것으로 봄

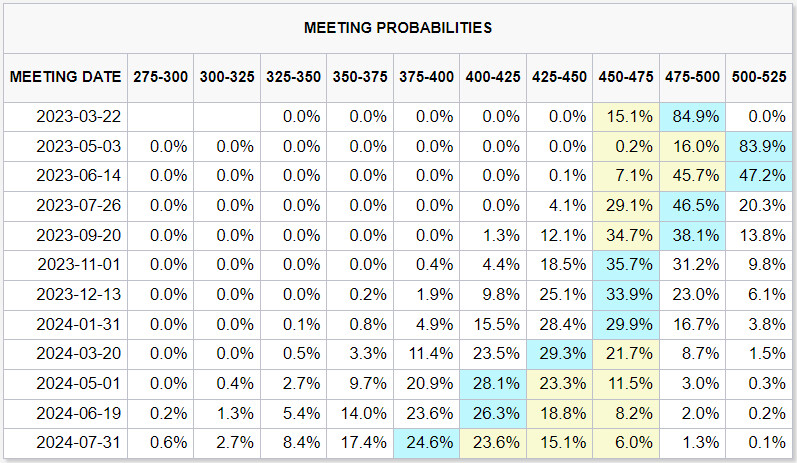

2) 연준의 금리 인상에 미칠 영향

→ 이번 사건으로 연준의 장기적 기조가 변할지는 의문

→ 기준 금리 인하에 대한 시장의 기대가 커지고 있음

→ 자산군들의 움직임에 이러한 기대가 반영되어 있음

→ 펜데믹 시절에 아웃퍼폼했던 자산들이 그대로 아웃퍼폼하고 있음

→ 러셀보다 S&P, S&P보다 듀레이션이 높은 나스닥이 아웃퍼폼

→ 골드/비트코인 급상승, 국채금리 하락

→ FedWatch 미래 금리 인상 확률 (6월 부터 금리 인하, 1년 후에는 3.5%까지 낮아질 것)

→ 3월 FOMC에서는 금리를 동결하거나 0.25%만 올릴 것

→ 이번 사태를 악화시킨다는 정치적 비난이 부담스럽기 때문

→ 정부가 은행이 보유한 국채를 담보로 돈을 빌려주는 건 연준의 양적완화와 비슷한 효과를 낼 것

→ Bank Term Funding Program ≒ Quantitative Easing

→ 인플레이션은 아직 잡히지 않았는데 정부와 연준이 시중으로 돈을 풀고 있는 상황

→ 그래서 달러 인덱스도 급락

→ 여기서 금리 인하를 단행하려면 디플레 압력이 있어야 함

→ SVB 사태가 구매력을 저하시키고 경제가 디플레 구간에 진입한다면 연준은 곧바로 금리를 내릴 것

→ 하지만 그럴 가능성은 낮음

→ 금융위기 때는 부동산 폭락 및 신용경색으로 디플레 압력이 급등, 실물 경제도 커다란 타격을 입음

→ 반면 SVB 사태는 뱅크런이라는 위기감 말고는 일반인에게 직접적으로 미치는 영향이 제한적

■ 항후 시나리오

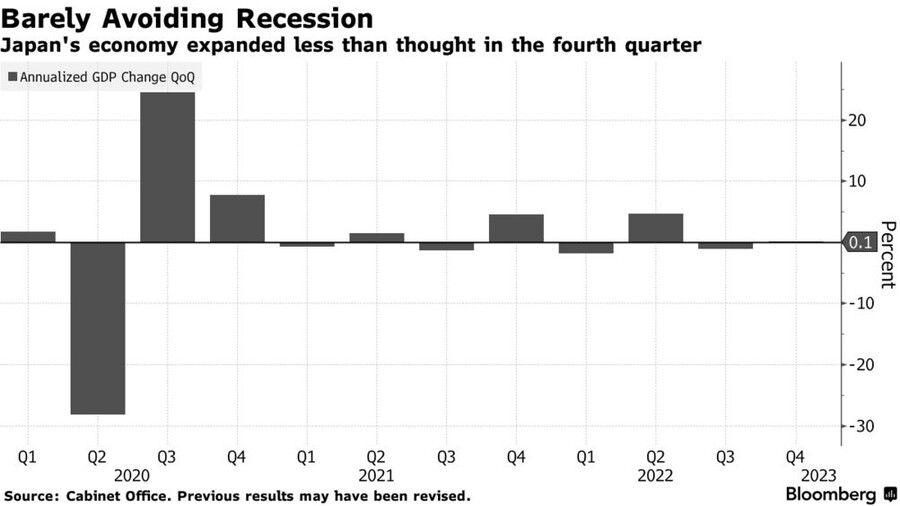

1) 미중 패권 전쟁의 관점

미국이 금리 인상을 통해 패권국(중국)/ 준패권국(유럽, 일본)의 위기를 유발해서 이익을 취하려고 한다면

연준은 고금리를 유지하면서 인플레 압력을 낮추고, 그 과정에서 발생하는 SVB 같은 사태는 정부/연준이 돈을 뿌려서 치유하는 기조로 갈 확률이 높음

그러다가 이번 SVB 사태와는 비교도 할 수 없는 거대한 위기가 터지고 나서야 행동에 나설 거라고 생각

그런 측면에서 요즘 분위기가 심상치 않은 일본에 주목하고 있음

2) 순수 경제학적 관점

연준은 경기침체보다 인플레를 두려워함

경기침체는 언제든 양적완화로 해결할 수 있다는 자신감이 있기 때문

그래서 고용 → 임금 → 소비 → 인플레로 이어지는 고리에 주목해야 함

SVB와 몇몇 은행이 파산하는 사건이 이 고리를 건드릴 것 같지는 않음

오히려 이 사태를 수습하는 과정에서 돈을 더 풀게 되어 인플레 진압에는 불리해진 상황

그리고 연준은 자산버블보다는 디플레를 훨씬 두려워함

이런 부분을 반드시 인지해야 함

연준의 모든 관심은 인플레와 디플레의 메커니즘에 맞춰져 있음

→ 70년대 인플레 시기와 90년대 일본의 디플레가 주는 교훈

■ 부화뇌동은 금물

→ 불확실성이 높은 시기에는 가족과 시간을 보내거나 자기 개발에 매진하는 것이 상책

→ 그렇다고 시장에 대한 관심을 완전히 끊지는 말고 주시는 해야 함

→ 주식을 꼭 바닥에서 살 필요는 없음

→ 중요한 것은 리스크 대비 잠재 수익률

→ 지금은 업사이드도 높지만 불확실성도 높은 상황

→ 바닥에서 진입했더라도 불확실성이 과도한 상황이었다면 좋은 매매가 아님

→ 허리에서 진입했더라도 불확실성이 잠재수익에 비해 작은 상황이었다면 좋은 매매임

→ 불확실성이 점점 해소되며 주가가 올라올 때, 불확실성의 해소 속도에 비해서 주가 상승 속도가 느려지는 구간에서 진입하는 것이 최선임

→ 본인이 판단했을 때 불확실성에 비해 업사이드가 크다면 매수해도 됨

→ 다만 지금 상황이 어떤지, 앞으로 어떤 상황이 펼쳐질지 잘 모르는데, 즉 불확실성이 크다는 걸 인지하면서도 조급한 마음에 무리하게 진입하지는 말자는 것