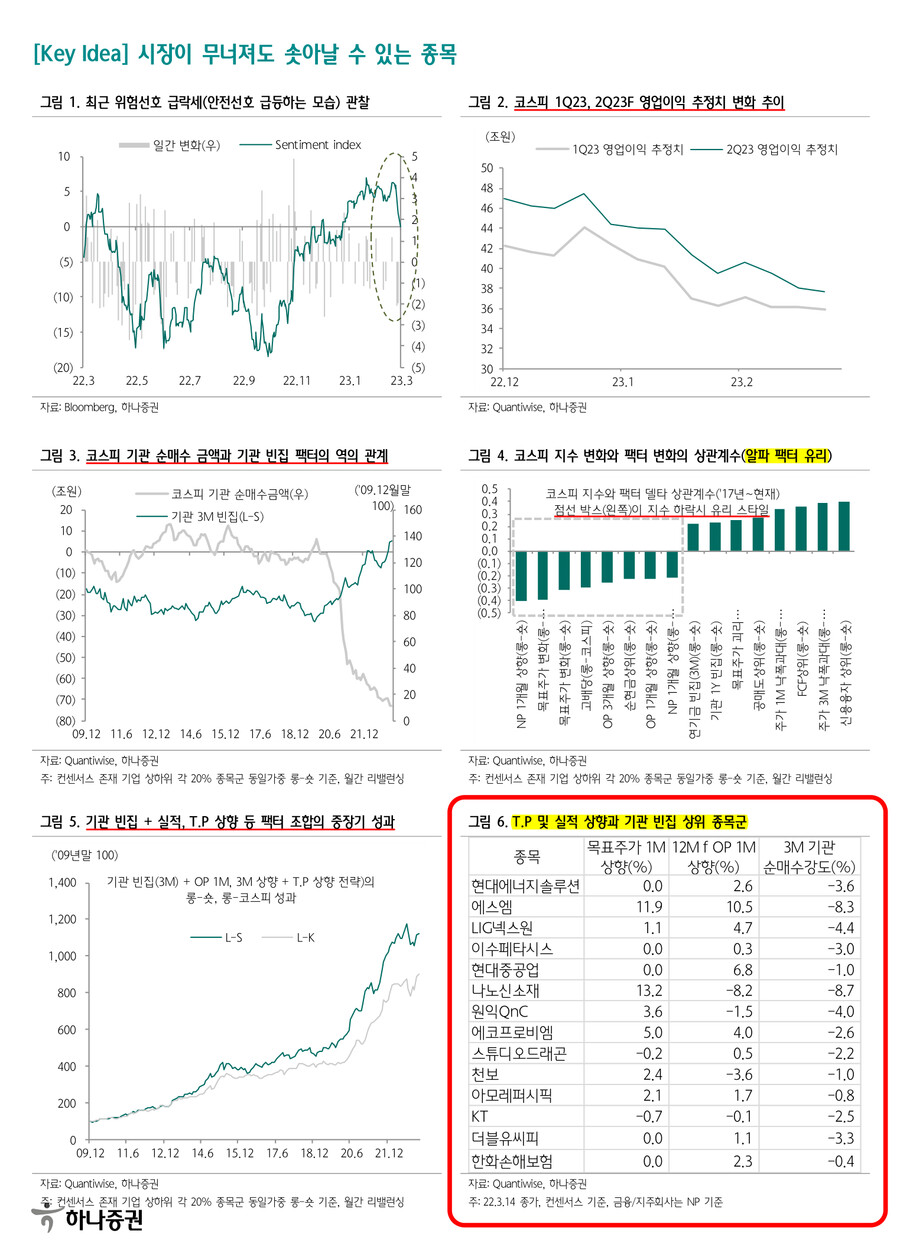

▲ 지수 하락시 아이러니하게 과열된 실적주가 상대적으로 양호한 성과 기록

- SVB 파산, 금리 방향성 불확실 등으로 안전자산 선호가 팽배한 환경에서 당사 센티먼트 모델에 따르면 최근 3거래일(9, 10, 13일) 각각 상위 1.8%, 2.6%, 3.2%의 안전선호 시그널 연속 발생

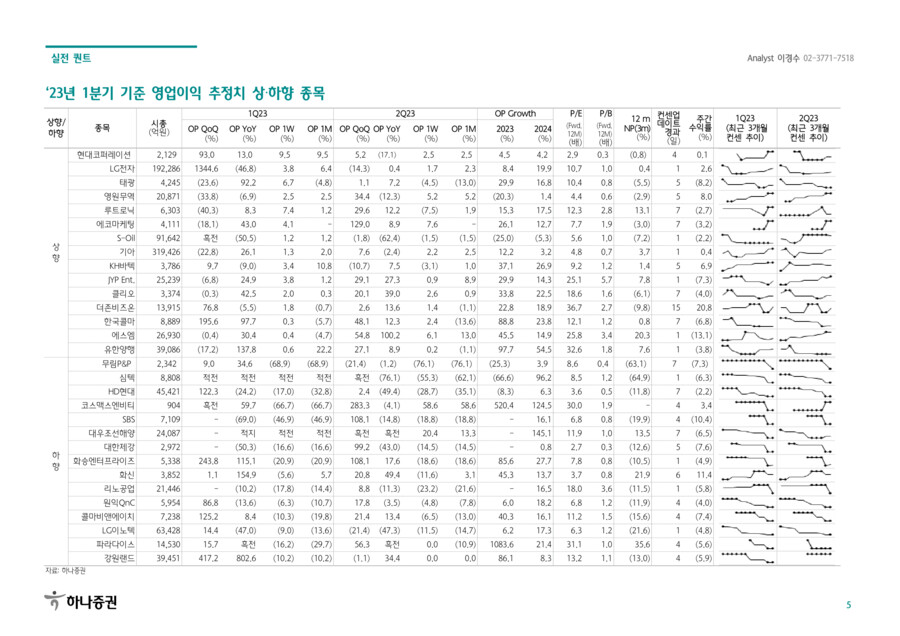

- 임팩트 자체가 크기도 하지만, 연초 올해 코스피 OP 추정치가 220조원이었으나 현재는 181조원까지 하향, 1Q23, 2Q23F 추정치 역시 하향 일변도. 센티먼트의 영향력이 주가에 더 큰 영향

- 그렇다고 시장 방향성에 순수하게 하방 베팅하자는 내용은 아닌데, 퀀트 전략은 시장 방향성에 대한 노출을 최대한 줄이는 것을 지향

- 중장기 알파가 있는 스타일에 베팅, 반대 스타일을 숏하거나 지수를 헷지해 안정적인 초과성과를 얻는 전략. 시장보다 나은 전략을 찾아 꾸준히 수익을 내고자 하는 것이 퀀트 전략의 요지

- 현재 단일 팩터로는 OP 및 TP(목표가) 상향 팩터가 가장 우호적인 환경(과거 각 변수와 팩터간의 상관계수 고려). 지수를 매도하고 알파 종목을 매수하는 수요가 늘기 때문

- 반대로 지수 하락 시 피해야 하는 스타일은 주가 낙폭과대. 또한 공매도잔고 상위, 신용융자 상위, 목표주가 괴리 상위 스타일도 현재 기준 우호적이지 않은 것으로 판단

▲ 헷지 전략 유행할 것, 기관 빈집 + 실적 상향 스타일 중장기 성과에 주목해야

- 시장 방향성 무관 중장기 전략으로는 기관 수급 빈집 + 실적 상향(OP 및 T.P 상향) 팩터를 조합한 모델의 알파 스킴에 주목. 기관 빈집 팩터(순매도강도 상위 매수, 순매수강도 상위 매도)는 중기적, 필연적으로 코스피에 매도세를 보이는 기관 수급 하에서 꾸준한 성과 예상

- 기관 매도세가 늘어났던 '20년부터 기관 빈집 팩터의 강세 부각. 이익모멘텀 팩터 및 T.P 상향 팩터는 중장기적으로 알파 시현. 시장 참여자들이 실적 위주로 플레이하는 관습이 유지되는 한 의미가 존재

- 또한 실적모멘텀 팩터는 1분기 실적시즌에 강한 모습을 보이다는 점. '17년부터 현재까지 '기관 수급 빈집 + 실적 상향'의 롱-숏, 롱-코스피 성과는 각각 +175%, +162% (Hit Ratio 71%)

- 현재 기준 현대에너지솔루션, 에스엠, LIG넥스원, 이수페타시스, 현대중공업, 나노신소재, 원익QnC, 에코프로비엠, 스튜디오드래곤, 천보, 아모레퍼시픽, KT, 더블유씨피, 한화손해보험, SK아이이테크놀로지, 효성중공업, 강원랜드, 하이트진로, SKC, 유한양행, 현대미포조선 등이 해당 기준 상위 소팅 종목

- 하나증권 퀀트 애널스트 이경수 -