★ Summary ★

[글로벌] 실적 하향 조정 폭 축소. IT(선진국)/유틸/금융↑

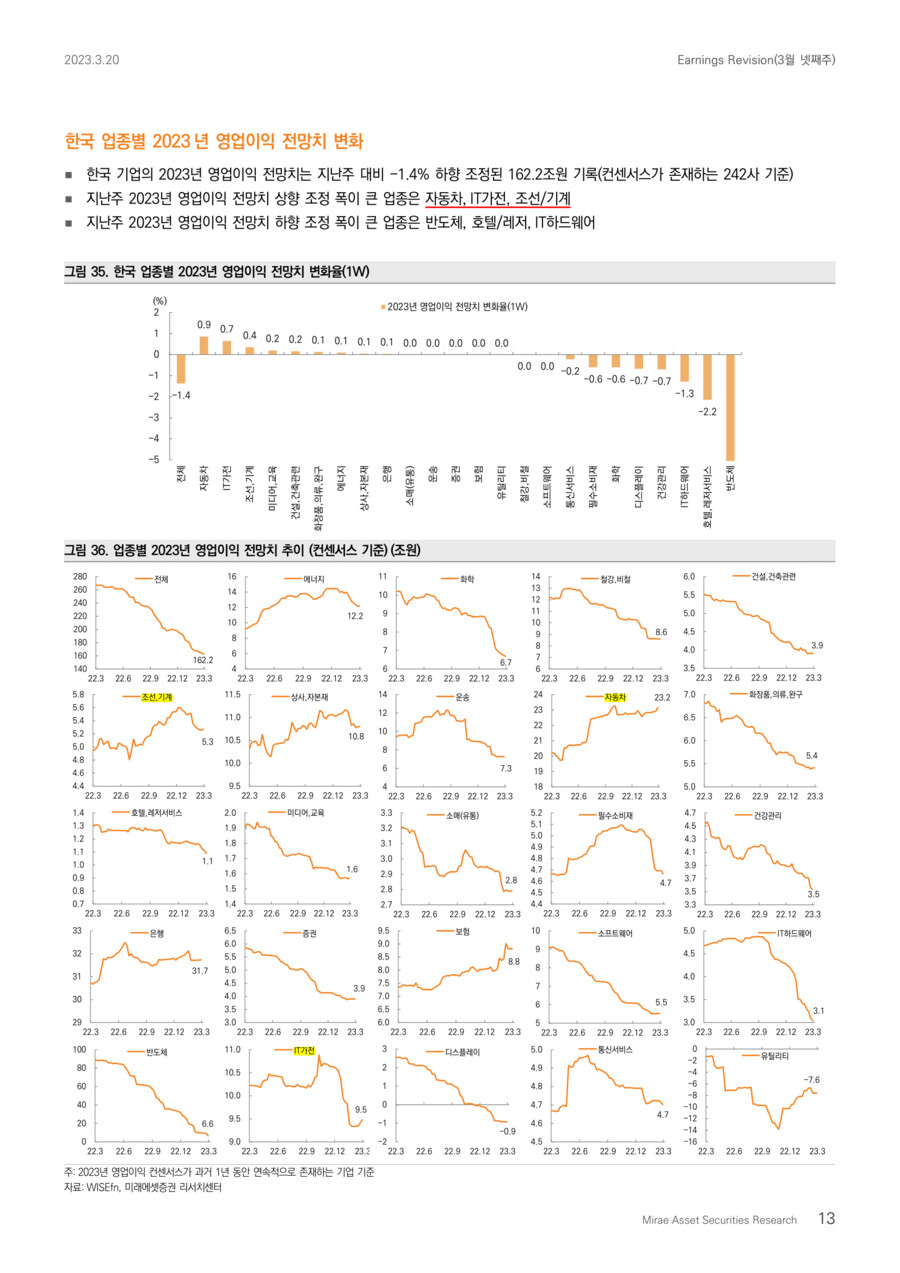

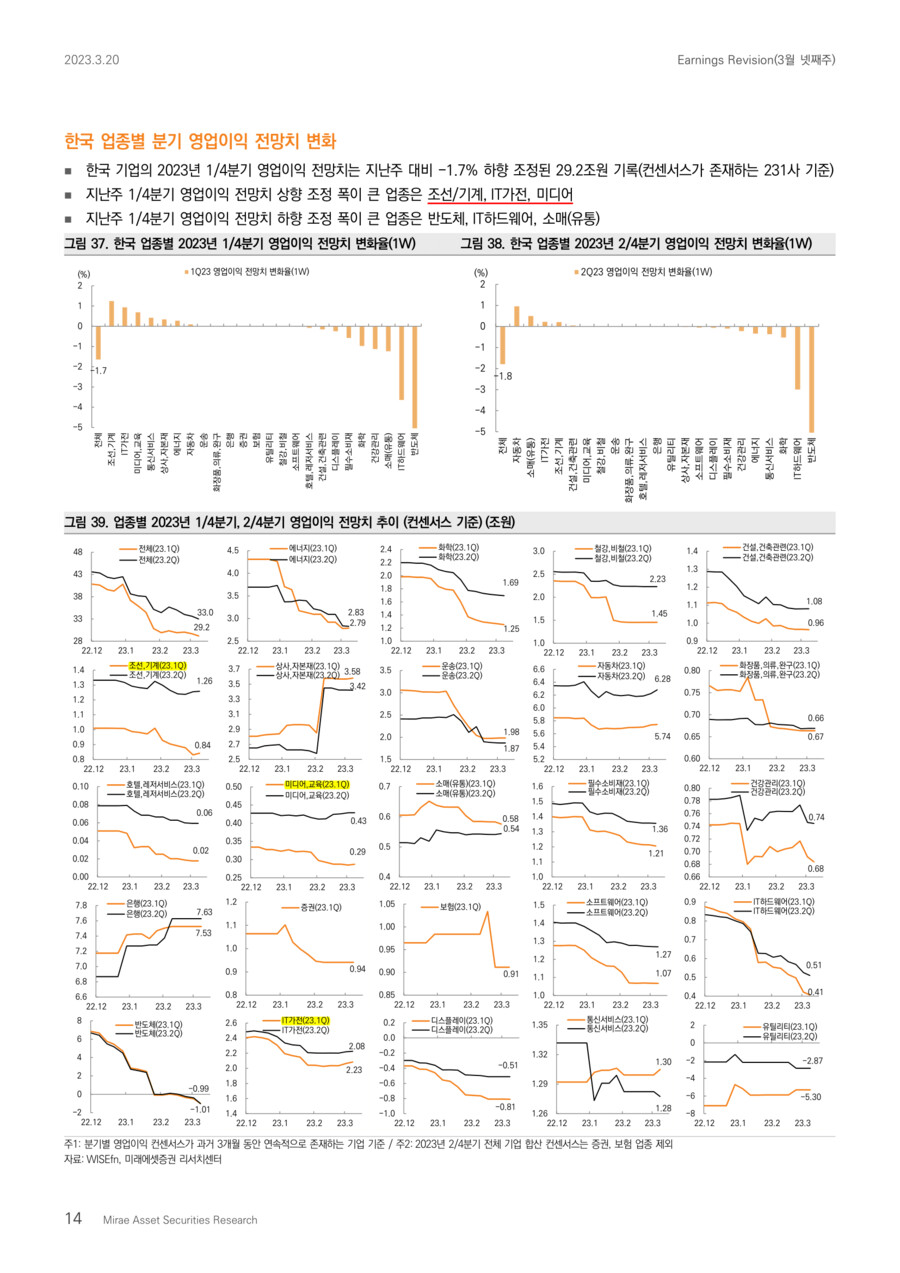

[한국] 2023년 이익전망치 하향 조정 지속

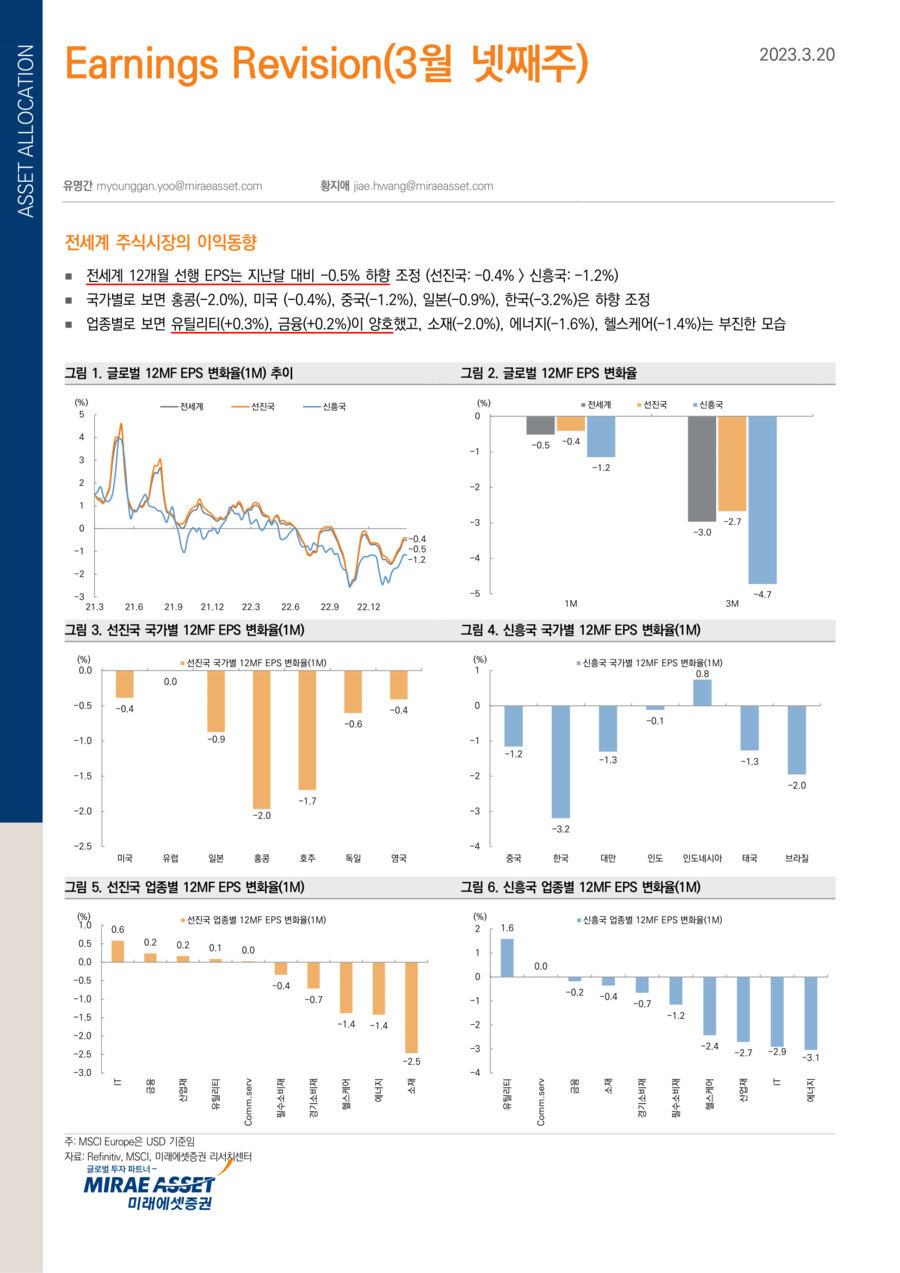

■ 글로벌 이익동향(MSCI, 12MF EPS)

* 전세계 EPS 변화율(1M)

: -0.5%(DM: -0.4% > EM: -1.2%)

* 컨센서스 상향 국가(1M)

: 인도네시아(+0.8%)

* 컨센서스 하향 국가(1M)

: 한국(-3.2%), 홍콩(-2.0%), 호주(-1.8%), 중국(-1.2%)

* 컨센서스 상향 업종(1M, DM+EM)

: IT(+0.6%, DM), 유틸리티(+0.3%), 금융(+0.2%)

* 컨센서스 하향 업종(1M, DM+EM)

: 소재(-2.0%), 에너지(-1.6%), 헬스케어(-1.4%)

■ 국내 이익동향 및 밸류에이션

* 1Q23 영업이익 컨센서스 변화

: -1.7%(2W), -3.8%(1M)

* 2023년 영업이익 컨센서스 변화

: -1.4%(2W), -3.1%(1M)

* KOSPI 12M Fwd. PER, 12M Trail. PBR

: 12.3배, 0.90배

■ 국내 업종별 이익동향(23년 영업이익 기준, 1주 변화율)

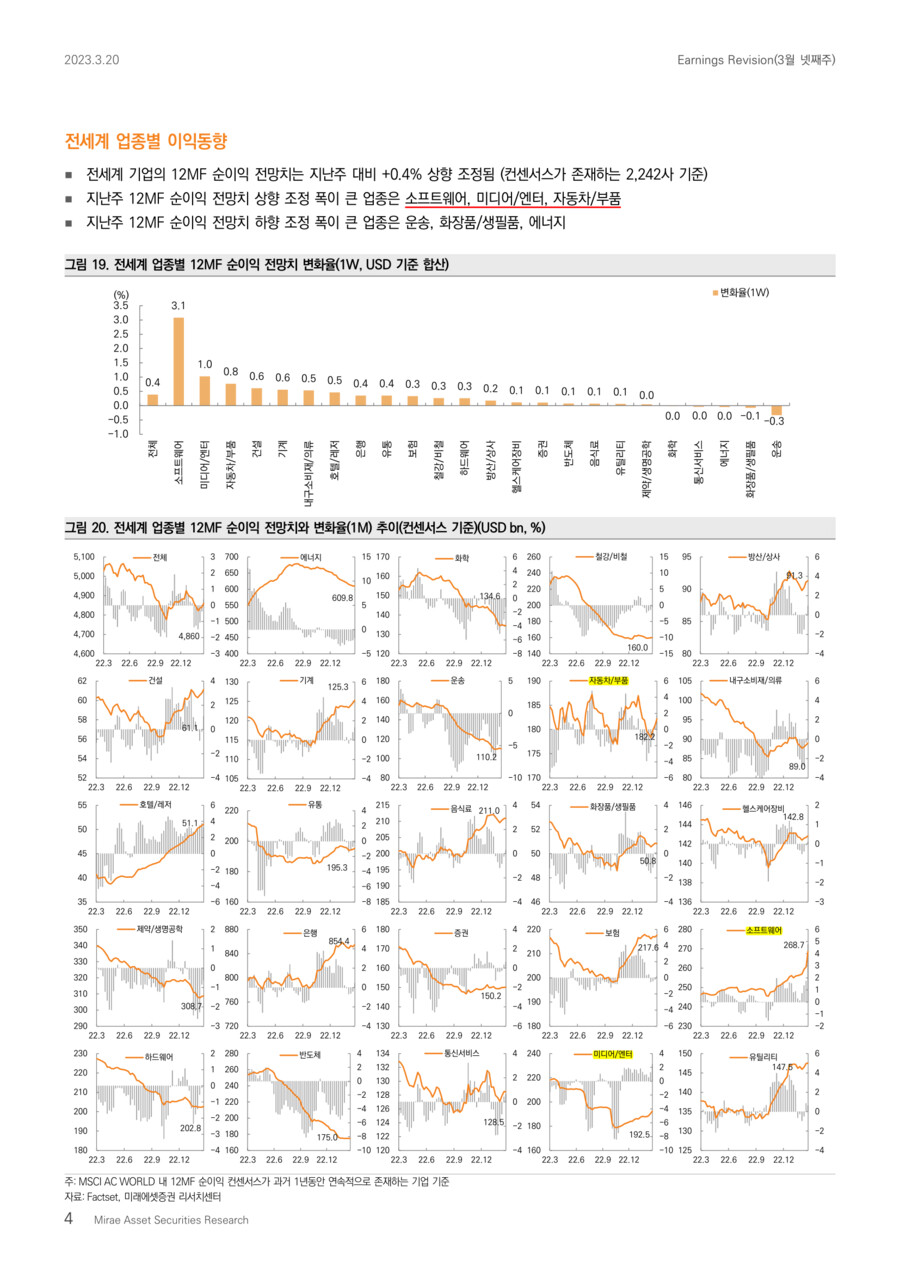

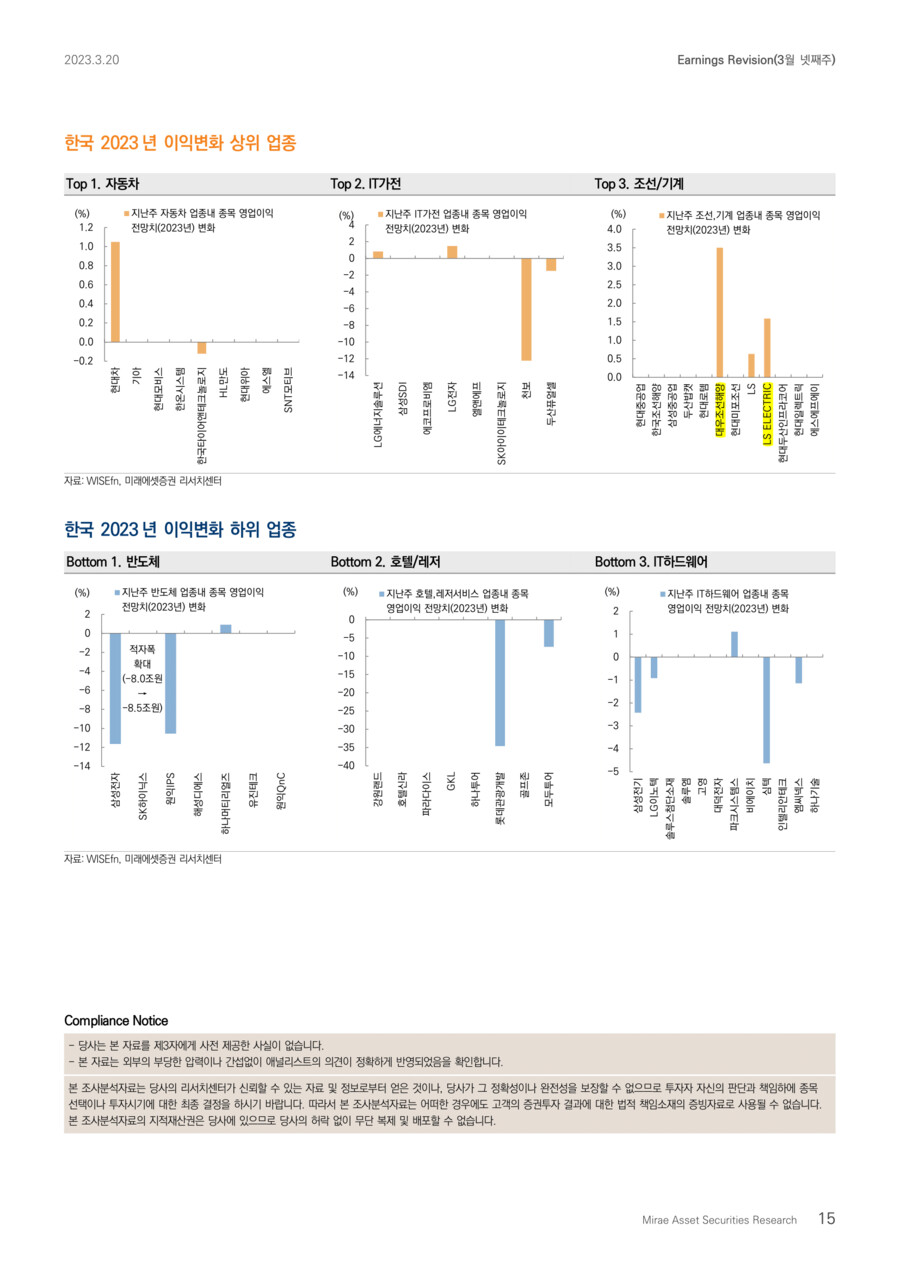

▶️컨센서스 상향 업종: 자동차, IT가전/2차전지, 조선/기계, 미디어

① 자동차(+0.9%, 1W chg., 23년 영업이익)

*현대차(+1.0%)의 1분기 실적은 금융 부문 수익성 악화로 컨센서스 소폭 하회 예상. 수요 회복에 대한 불확실성에도 도매 판매 물량 증가 및 낮은 인센티브 효과로 23년 이익전망치↑.

② IT가전/2차전지(+0.7%)

*LG전자(+1.5%)는 북미 프리미엄 가전 수요 증가, 유럽 OLED TV 회복세 및 물류비 감소 효과로 1분기 호실적 전망

*LG에너지솔루션(+0.8%)는 AMPC(제품 생산세액공제) 효과를 반영

*반면, 천보(-12.2%)는 중국 전기차 수요 둔화에 따른 고객사 재고조정, 반도체/디스플레이 부문 가동률 하락에 따른 고정비 부담으로 4분기 어닝쇼크 기록. 올해 하반기 실적 턴어라운드 기대

③ 운송(+0.4%)

*대우조선해양(+3.5%)은 고정비 부담 증가로 부진한 4Q22 어닝쇼크 기록. 그러나 23년 매출 성장에 따른 턴어라운드 기대로 이익전망치는↑

*LS ELECTRIC(+1.6%)는 전력인프라 매출 호조 및 물류비/원자재 비용 감소 영향으로 1분기 호실적 전망

* 미디어(+0.2%, JYP Ent, 하이브, 와이지엔터테인먼트) 상향 조정

▶️컨센서스 하향 업종: 반도체, 호텔/레저, IT하드웨어, 헬스케어, 디스플레이, 화학, 음식료

① 반도체(-27.1%, 1W chg., 23년 영업이익)

*삼성전자(-11.6%), SK하이닉스(적자폭 확대, -8.0조원→-8.5조원)는 1분기 메모리 출하량 감소 우려로 이익전망치 ↓. 그러나 2분기부터 적극적 감산에 따른 공급증가율 하락으로 하반기 점진적 수급 정상화가 기대

② 호텔/레저(-2.2%)

*롯데관광개발(-34.6%)은 지난해 매출 성장에도 인력/시설 확충으로 영업적자가 지속

*모두투어(-7.4%)은 재무구조개선에도 이익전망치↓. 하반기 실적 턴어라운드 전망

③ IT하드웨어(-1.3%)

*심텍(-4.6%)은 업황 악화에 따른 물량 감소 및 고정비 부담 증가로 상반기 부진한 실적 예상

*삼성전기(-2.4%)는 4분기 실적 부진으로 이익전망치↓. 그러나 중국 스마트폰 수요 회복, 전장용 MLCC 매출 비중 상승으로 빠른 실적 회복 전망

*엠씨넥스(-1.1%)의 이익전망치↓. 2분기부터 출하량 반등이 기대

*LG이노텍(-0.9%)은 광학솔루션 가동률 하락, 기판소재 부문 출하 감소로 1분기 부진한 실적 전망

* 건강관리(-0.7%, 셀트리온헬스케어), 디스플레이(-0.7%, 덕산네오룩스), 화학(-0.6%, 롯데케미칼), 필수소비재(-0.6%, CJ제일제당, 대상) 하향 조정

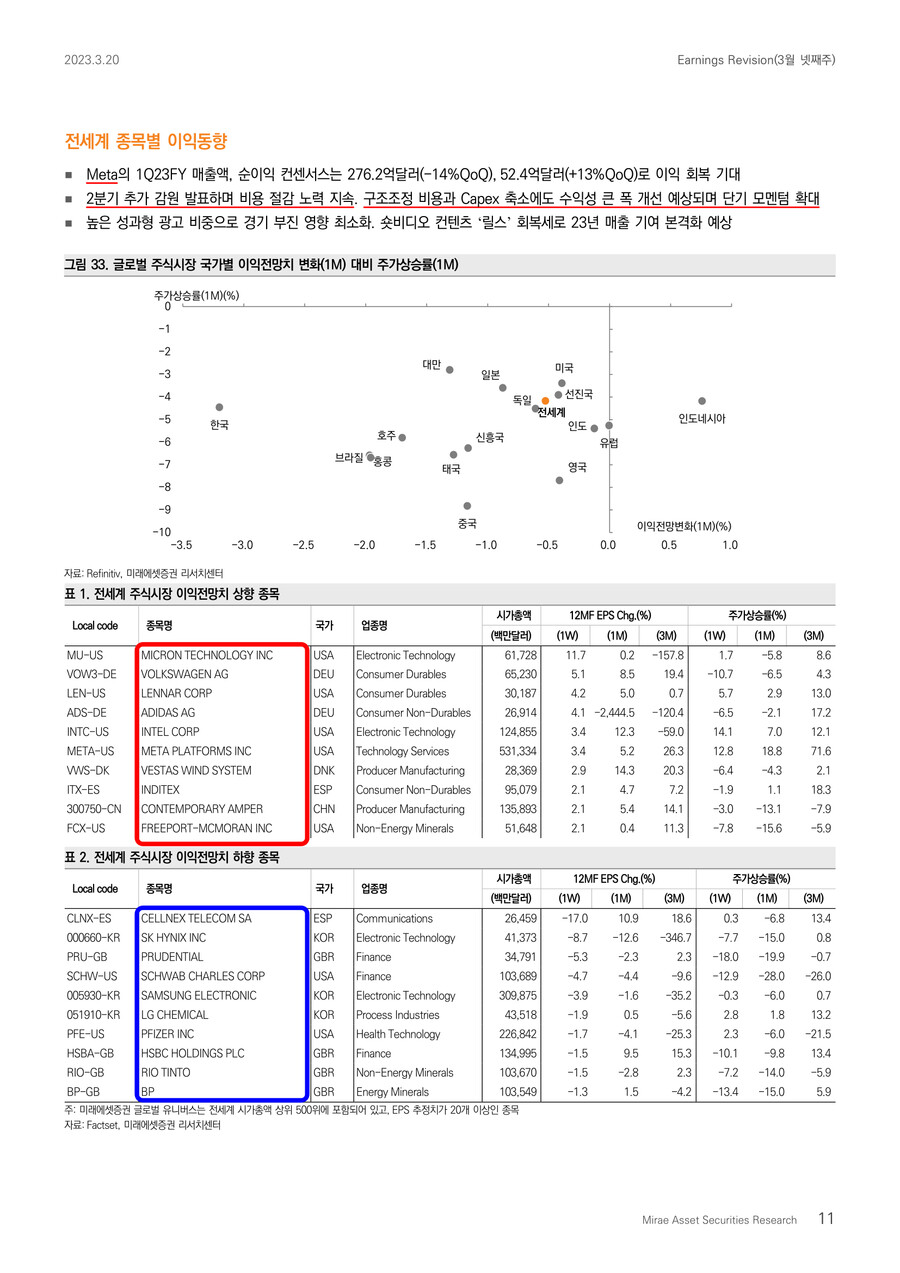

■ Commentary

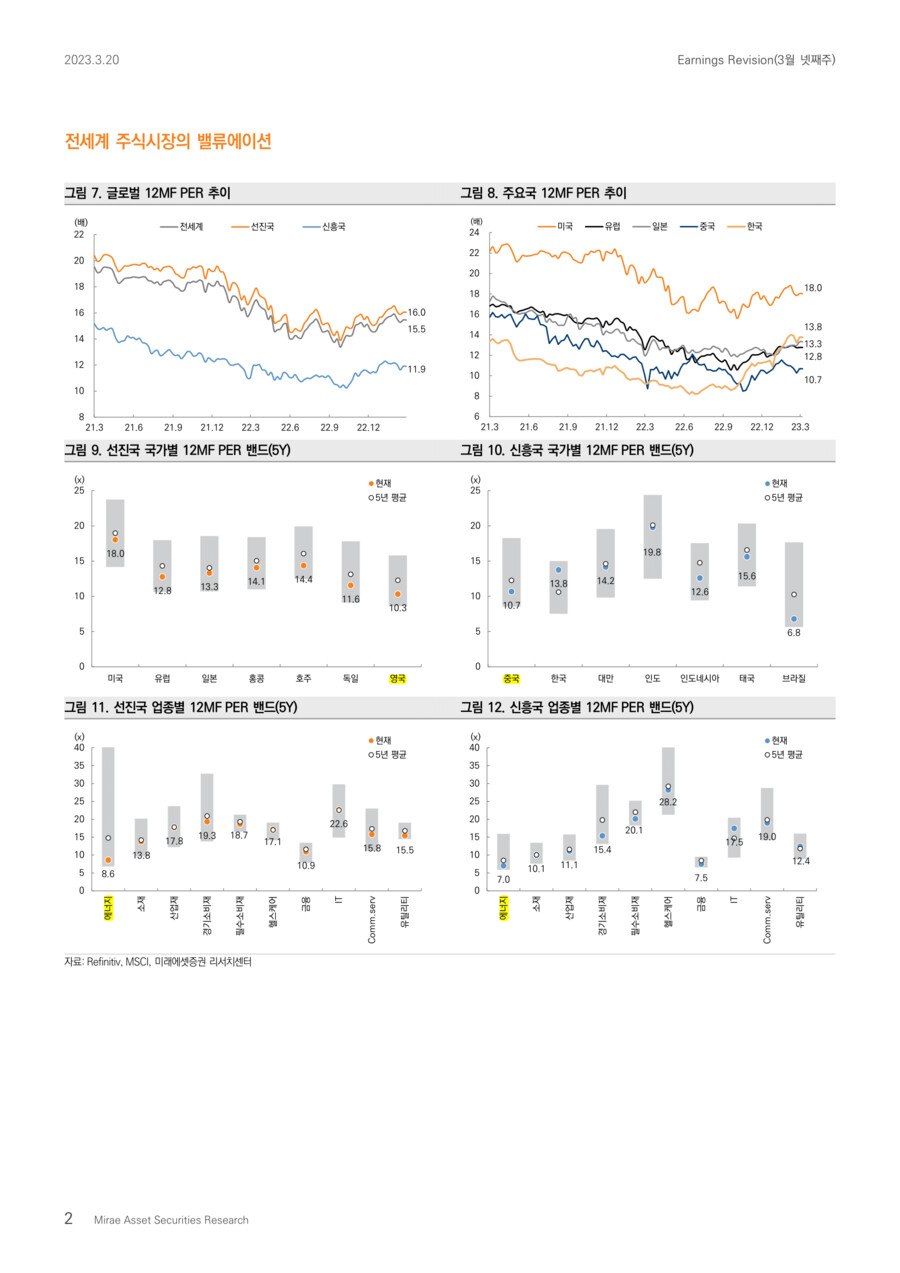

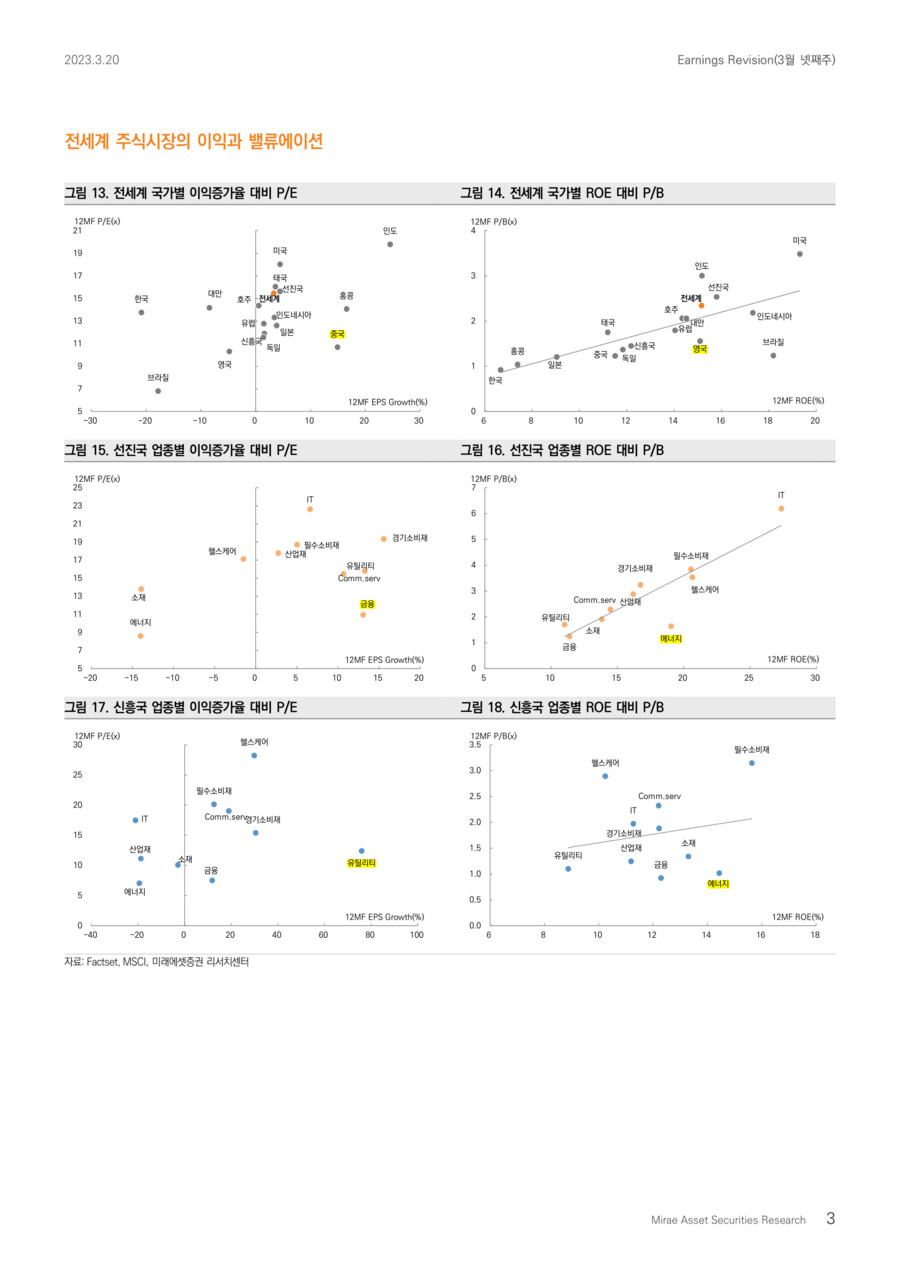

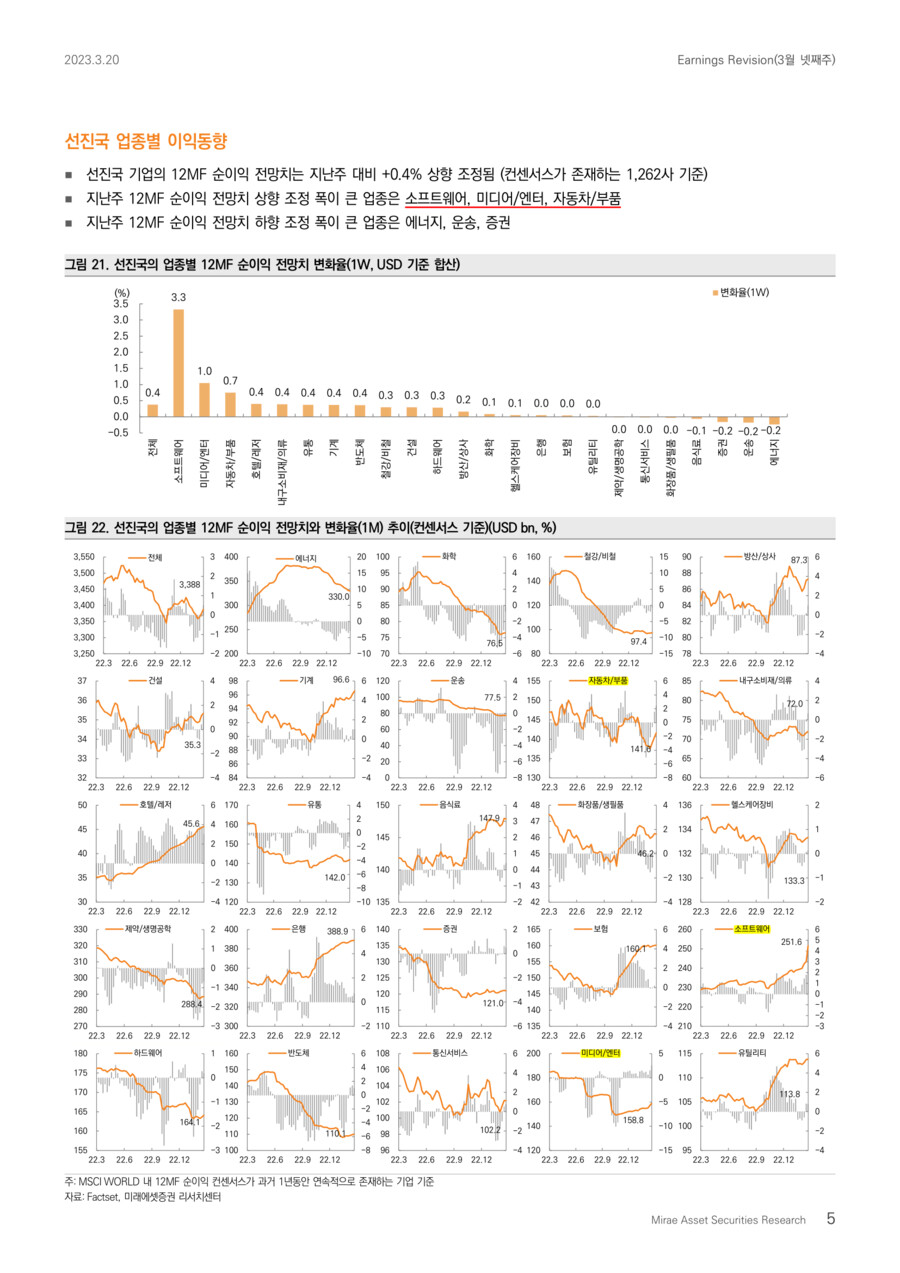

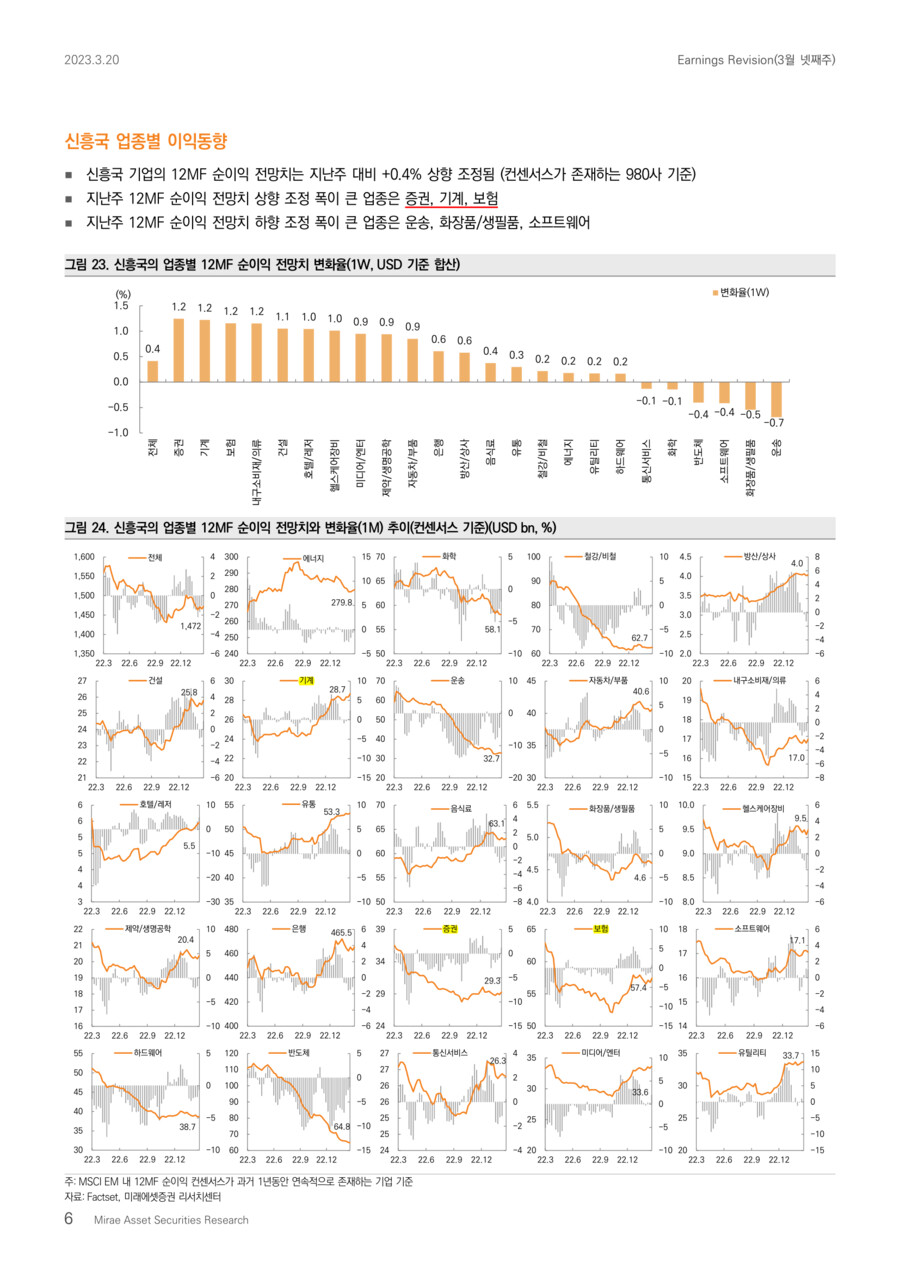

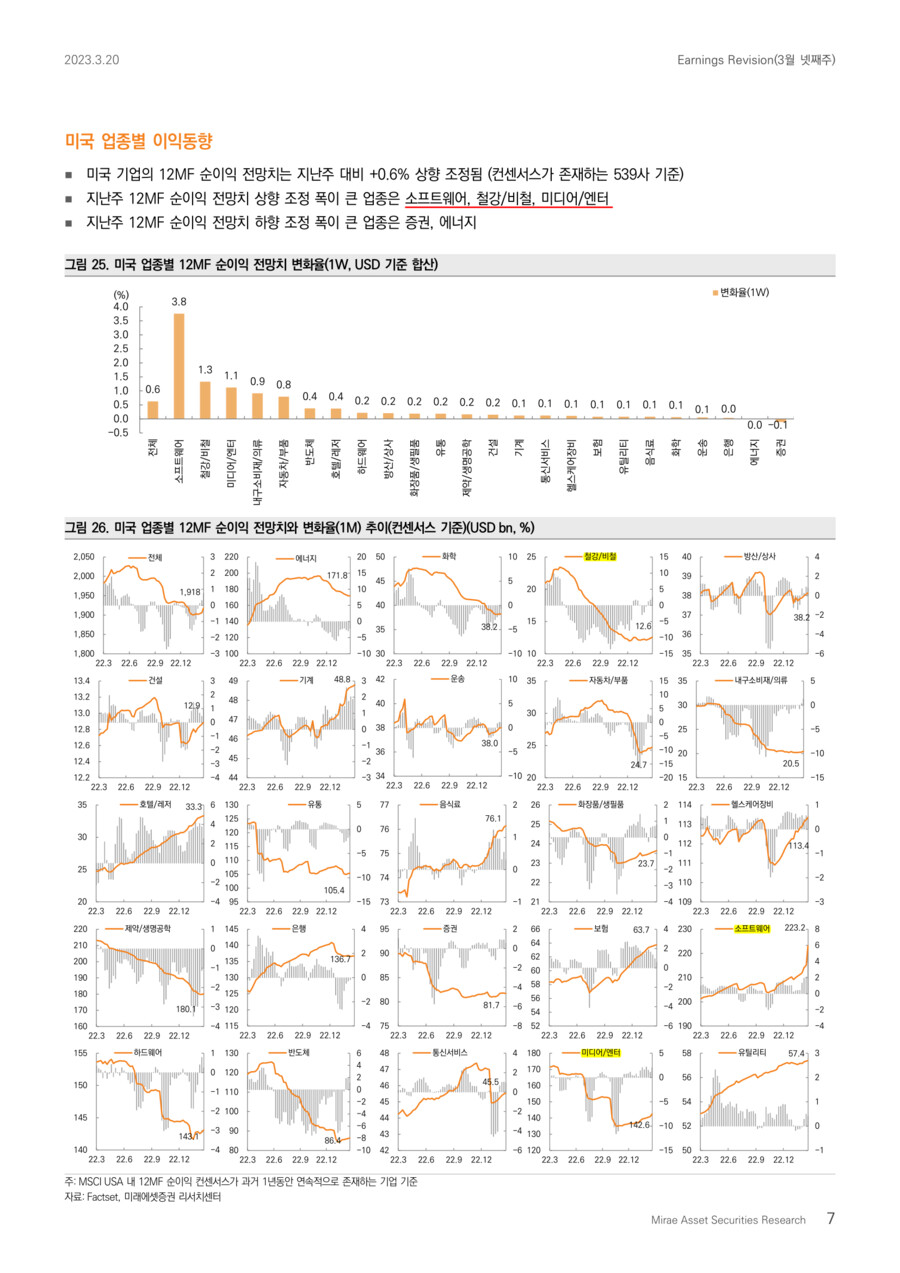

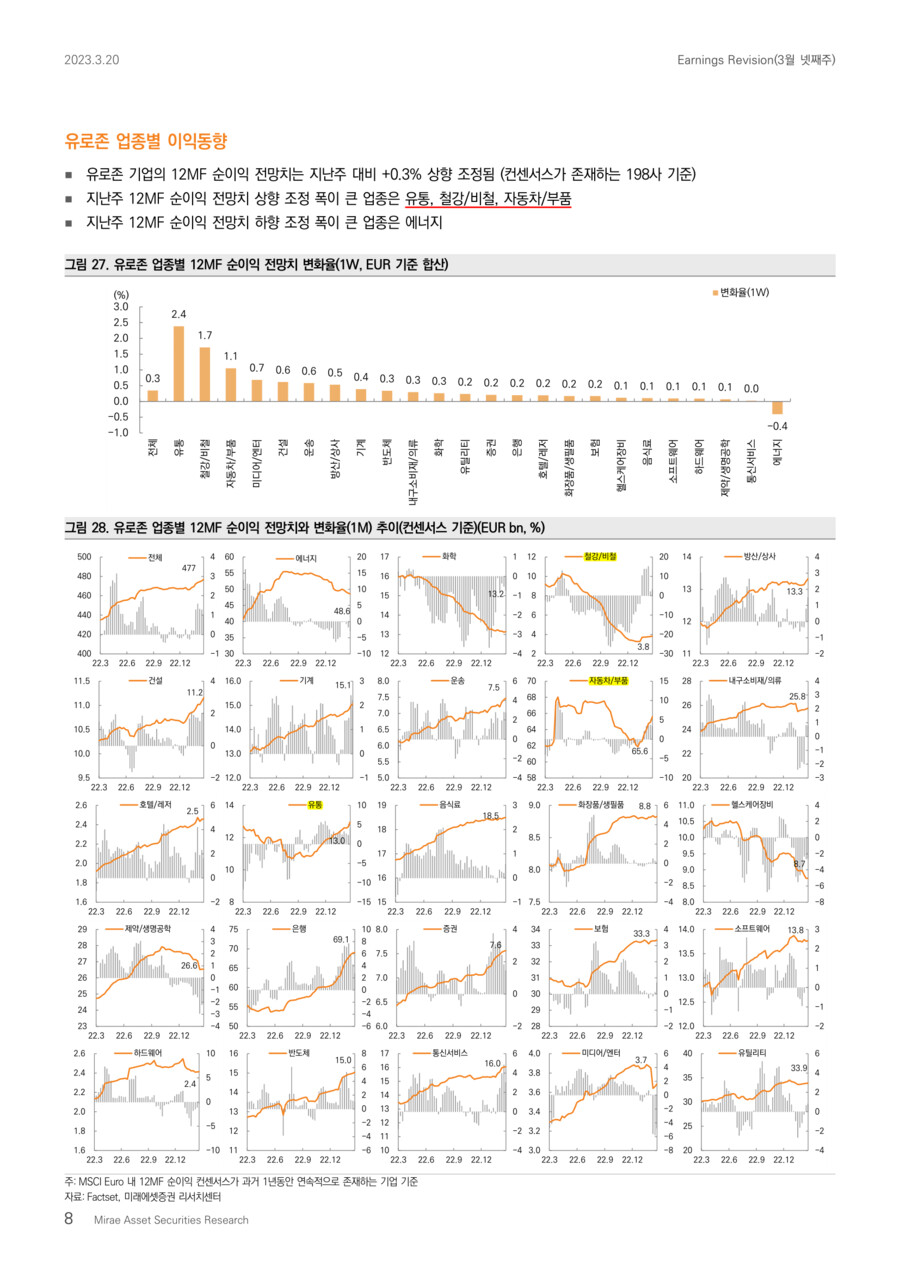

선진국, 신흥국 기업들의 실적 하향 조정 폭이 축소됐습니다. 12개월 선행 EPS는 1개월 간 각각 -0.4%, -1.2% 하향 조정됐습니다(지난주 각각 -0.8%, -1.5%). 미국의 실적 하향 조정 폭이 축소됐습니다. 반면, 중국과 홍콩은 실적 하향 조정 폭이 확대됐습니다. 선진국 내 IT, 금융, 산업재 업종과 신흥국 내 유틸리티 업종의 이익모멘텀이 개선됐습니다. 소재, 에너지, 헬스케어, 경기소비재 업종의 이익모멘텀은 부진한 흐름입니다.

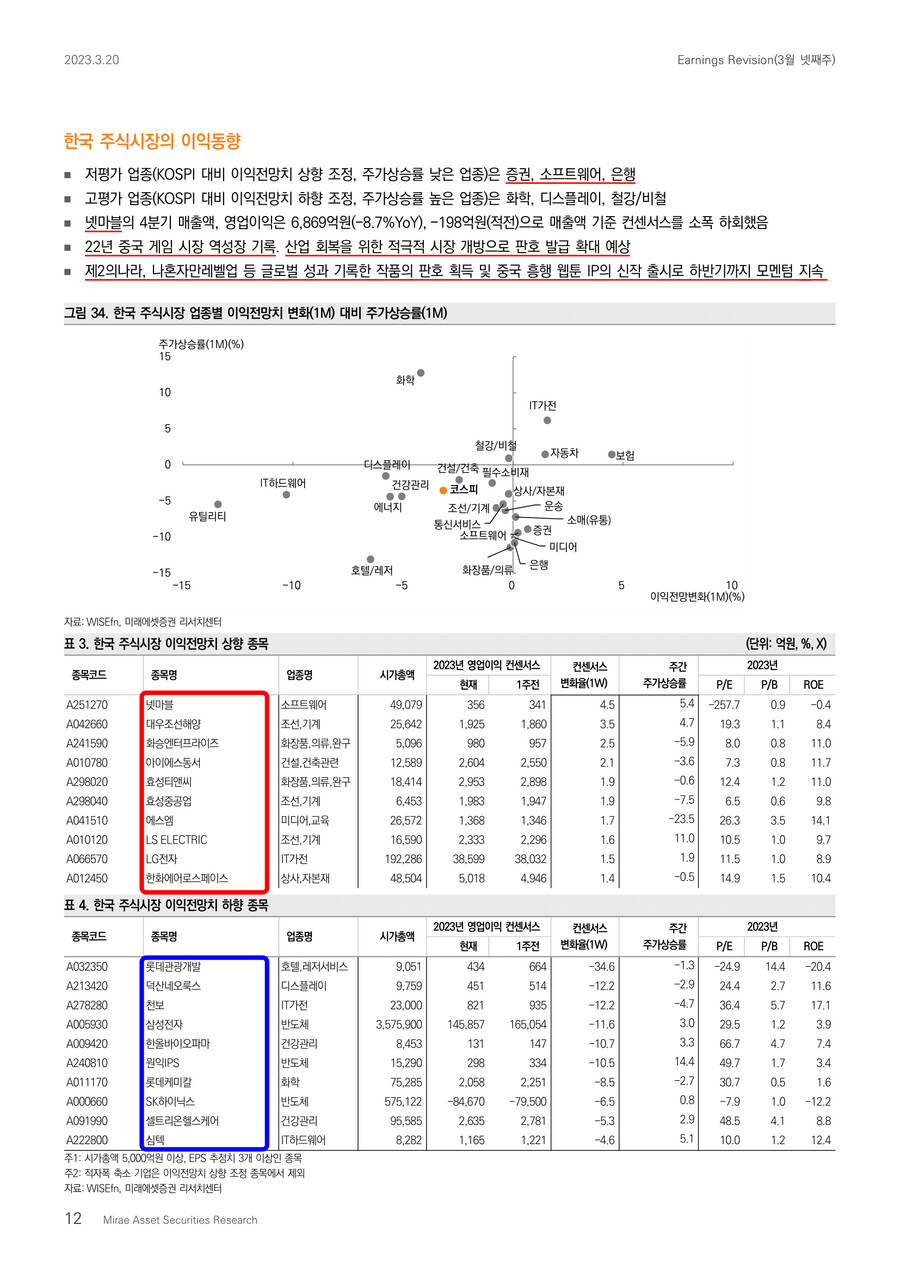

국내 기업들의 2023년, 1Q23 합산 영업이익은 1개월 전 대비 -1.4%, -1.7% 하향 조정됐습니다. 반도체의 실적 하향 조정 영향이 컸습니다(삼성전자+SK하이닉스 23년 영업이익 2.4조원 하향 조정). 당사 김영건 위원에 따르면 1분기 메모리 출하량 감소 우려로 이익전망치가 큰 폭으로 하향 조정됐지만 2분기부터 적극적 감산에 따른 공급증가율 하락으로 하반기 점진적 수급 정상화가 기대되고 있습니다.

반도체 업종 이외에도 호텔/레저, IT하드웨어, 헬스케어, 건강관리, 디스플레이, 화학, 필수소비재 업종이 이익전망치가 하향 조정됐습니다. 반면, 자동차, IT가전, 조선/기계, 미디어 업종의 이익모멘텀은 개선됐습니다.

지난 1주일 간 1Q23, 2023년 영업이익 컨센서스 상향 조정 폭이 큰 기업(컨센서스 추가/삭제 제외)은 넷마블, 대우조선해양, 이오테크닉스, 화승엔터프라이즈, 농심, 아이에스동서, 효성티앤씨, 에스엠, LS ELECTRIC, LG전자, 한화에어로스페이스, 기아, 루트로닉, 파크시스템스, 하나머티리얼즈, LG에너지솔루션 입니다.

- 미래에셋증권 유명간 수석연구위원 -