주말 푹 쉬셨습니까.

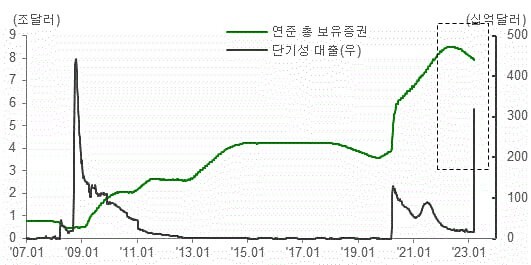

연준은 매주 1회 수요일 기준, 총 자산에 대한 구성/변동 내역을 공시하는데

지난 주 총 자산이 1년만에 늘어난 것으로 드러나면서 기대감이 커지고 있습니다. 이것이 제 2의 양적완화(QE) 아니냐는거죠.

그러나 약간의 오해가 있어 주의하실 필요가 있습니다.

1) 연준의 자산이 증가한 것은 사실이나

2) 소위 QE에 해당하는 '보유증권(Securities Held Outright)' 감소세는 지속되고 있으며

3) 현재 늘어나고 있는 것은 단기 유동성 공급에 해당하는 단기 대출(Liquidity and Credit Facilities)입니다.

어쨌거나 늘어난 건 늘어난 것 아니냐고도 물어보시는데 2011년 유럽 재정위기가 처음 터졌을 때 시행됐던 3년 짜리 LTRO 대출을 떠올려보시면 이해하시기 쉬울겁니다.

2012년 1월 ECB가 QE는 못해주지만 LTRO라는 3년짜리 초저금리 장기대출을 시행한다고 이야기하면서 시장이 잠깐 올랐던 적이 있었는데 어차피 3년 후에 갚아야 할 돈이라, 이걸 받아 다시 투자하고 대출에 나설 은행은 없었던거죠.

결국 시장은 유로화가 재급락하며 다시 시스템 위기가 불거졌고 2012년 8월 당시 ECB 총재였던 드라기가 "Whatever it takes" 무조건 살려주겠다고 이야기하면서 그제야 안정이 됩니다. 그 이후 OMT라는 무제한 국채 매입 프로그램이 등장하게 되죠.

그러나 이번에는 ▲ 인플레 우려로 인해 양적완화를 맘대로 할 수도 없는 형편이고 ▲ 심지어 지금은 아직 QE의 반대인 양적긴축(QT)도 마치지 않은 상황이죠.

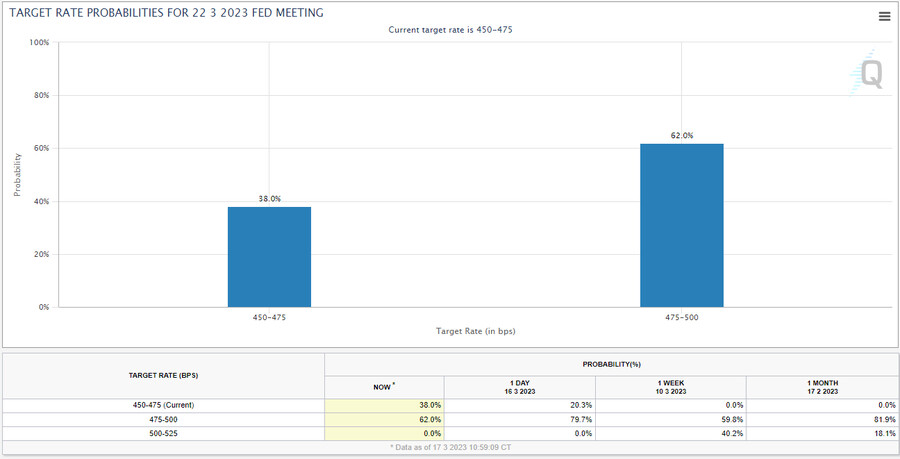

일단 금리인상과 QT라도 중단해야 할텐데, 선물시장에선 3월 FOMC 추가 인상 확률은 여전히 60% 이상 프라이싱되고 있습니다. 지난주 연준 자산 증가를 "Buy signal"로 생각하기에는 이르다고 보입니다.

- 신영증권 투자전략부장 박소연 -