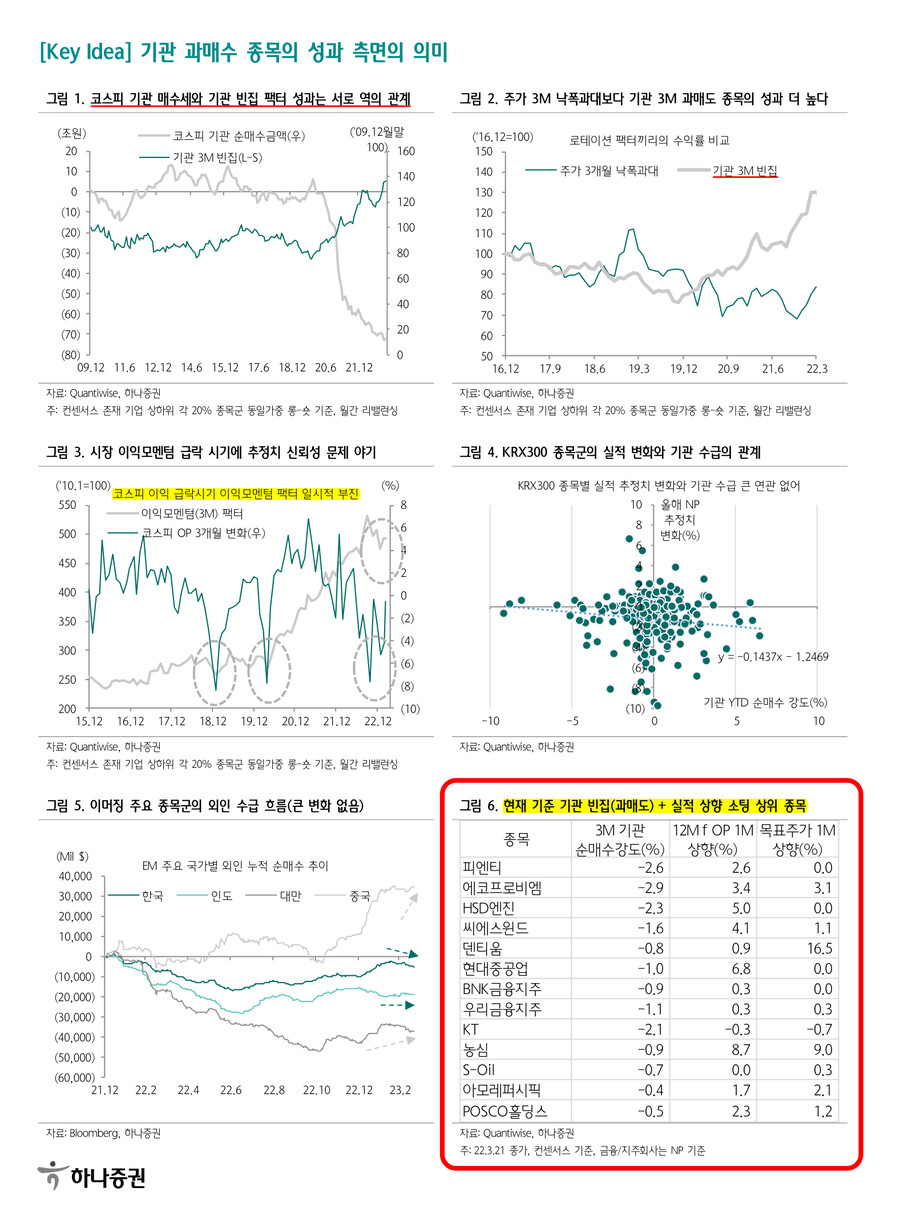

▲ 기관 과매수 종목의 부진 이유 (증권사 매수 리포트와 기관의 공매도 연결고리?)

- 1) 국내 주식에 대한 기관 매도세가 중장기적으로 지속되는 중. 이는 글로벌 자산배분 등을 위한 국내 주식형 펀드의 환매가 원인. 과거 공모펀드 유행의 반작용 이어지는 중. 기관 빈집 스타일은 국내주식 시장에 기관 매도세가 이어지는 한 성과가 좋을 것이라는 것은 필자가 지겹도록 언급

- 2) 통계적으로도 기관 과매도 종목들이 과매수 종목에 비해 성과가 꾸준히 높음. 기관 매도가 확대된 ‘20년부터는 주가 낙폭과대보다 기관 빈집 팩터의 성과가 훨씬 높으며, 이제 뉘여진 차트보다 기관 빈집 여부를 대신 봐야할 정도

- 3) 현재 '실적' 기반의 자정작용을 담당하는 기관 투자자들은 금리, 경기 등의 매크로 변수의 불확실성이 크게 높아진 지금, '실적' 추정에 대한 신뢰 하락 변수에 봉착. 결국 실적에 대한 기대감이 실망감으로 반영되는 과정에 대한 변동성 요인을 안고 가야 하는 상황. 혹은 다행히 호실적에 대한 기대감이 실현되었을 때, 셀온으로 매도 타이밍이 겹치는 사례. 이는 실적 기반 '알파'의 기대감이 실제 '알파'보다 많이 쏠리기 때문에 발생(실적 기반 투자 > 실적주 갯수)

- 결국 시장의 실적모멘텀이 급락했을 때, 이익모멘텀 팩터가 일시적으로 부진한 모습

- 이는 항간에 잘못 알려진 증권사 애널리스트 매수 리포트에 기관의 매도(혹은 공매도) 대응을 마치 짜고 치는 고스톱이라고 하는 잘못된 정보를 바로잡기 위한 배경 설명

- 증권사 리포트와 외사, 국내 사모펀드의 공매도는 반대 포지션을 취할 이유가 없고, 증권사 애널리스트의 존재 목적 중 하나는 추천 종목에 대한 신규 매수 주문 유치

- 물론 매도 리포트가 공매도로 이어지는 경우도 있지만 PBS(대차거래)가 존재하는 몇 개 증권사에 한함(당사 PBS 거래 X)

- 국내 증권사 매수 리포트와 같은 회사의 매도(공매도)가 타이밍상 매치되는 경우는 리포트의 해당 종목에 기존 기관 수급이 많았던 탓으로 추정

- 시장을 매도하는 기관들이, 그것도 찬집 종목에, 리포트와 무관한 포지션을 취한 경우인 것

- 한편, 지난 주 기관 빈집 + 실적개선 등의 소팅 상위 종목들의 성과는 1주간 평균 +0.9%로 동기간 코스피의 성과 +0.3%를 아웃퍼폼

- 하나증권 퀀트 애널스트 이경수 -