Summary

개별 자산배분전략들은 모두 나름의 방식으로 수익률을 높이고 변동성을 낮추기 위하여 노력한다. 여기서 한 가지 질문을 던져본다.

“만약 여러 자산배분전략들을 결합하면 어떻게 될까?”

이러한 방법을 취할 경우 수익률이 일정 수준 유지되는 상태에서 변동성은 현격하게 줄어든다. 현대 포트폴리오 이론은 개별 자산들의 결합을 넘어서 자산배분전략들의 결합에도 여실히 적용되는 것이다. 본고에서는 자산배분전략들의 결합 방식 중 하나를 제시한다. 이를 Combination of Asset Allocation(CAA)이라 부르기로 하겠다.

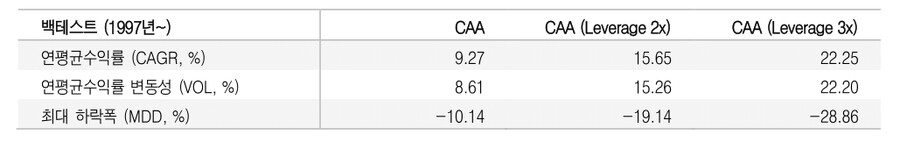

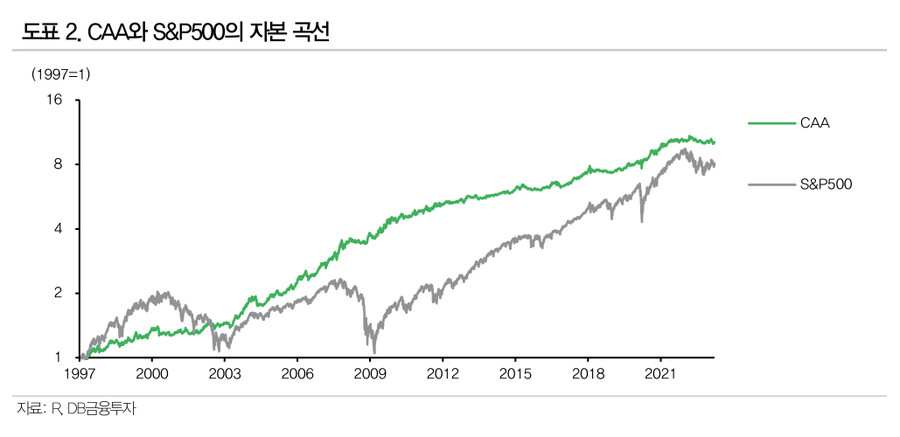

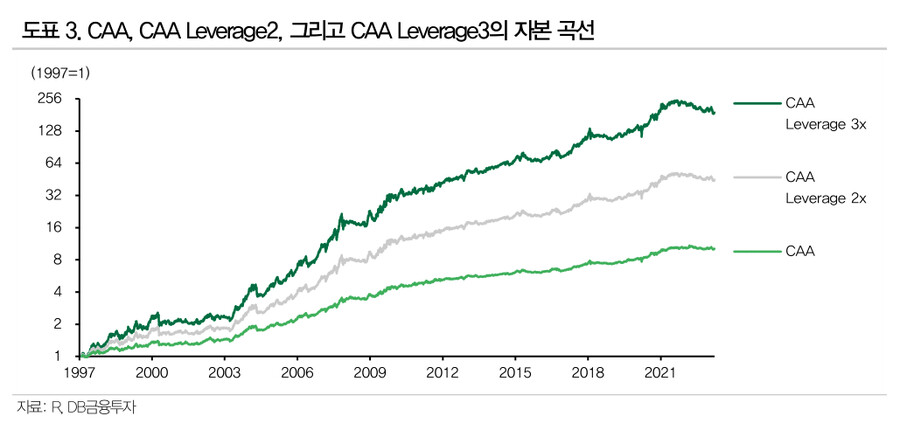

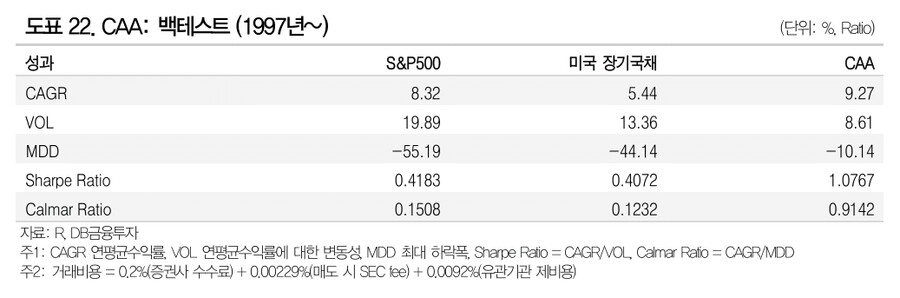

CAA라는 거창한 이름과 달리 그것을 만드는 방법은 단순하다. 자산배분전략의 성능을 측정하는 지표를 기준으로 그것이 상위에 있는 몇 가지를 결합하는 것이다. 간단한 방법이지만 그 성능은 우수하다. 1997년부터 현재까지 백테스트 결과를 보면, CAA의 연평균수익률은 9.27%로 S&P500의 그것인 8.32%를 넘어선다. 동기간 CAA의 연평균수익률에 대한 변동성은 8.61%인데 이는 미국 장기국채의 그것인 13.36%보다 낮다. 즉, CAA는 위험자산 중 가장 높은 수익률을 자랑하는 미국 주식보다 수익률이 높고, 초 안전자산인 미국 국채보다 안정적이다.

CAA에 대하여 레버리지 ETF 상품을 이용했을 때의 성과는 배가된다. 레버리지 2배 ETF 상품을 이용한다면 1997년부터 현재까지 CAA의 연평균수익률은 15.65%이다. 레버리지 3배 ETF 상품을 이용한다면 동기간 CAA의 연평균수익률은 22.25%이다. 원칙을 지킬 수 있는 투자자라면 그 성과를 온전히 누릴 수 있을 것이다.

본고는 이와 같은 성능을 지닌 CAA에 대한 구체적인 레시피다.

- DB금융투자 Strategist 강현기 -

Ⅰ. 시작하며

1) 자산배분 전략들을 결합할 때의 위력

투자 의사 결정을 왜곡하는 가격 변동성을 줄이는 방법

→ 개별 투자 대상물을 조합하면 포트폴리오 전체의 변동성이 줄어듬 (현대 포트폴리오 이론)

→ 개별 투자 대상의 극단적 움직임이 상쇄되기 때문

현대 포트폴리오 이론을 개별 자산배분전략들의 조합 차원으로 확장

→ 개별 자산배분전략들을 결합할수록 수익률이 일정 수준으로 유지되는 상태에서 변동성은 줄어드는 결과

→ 이러한 방식을 CAA (Combination of Asset Allocation)으로 명명

변동성이 클수록 투자 시점에 따른 수익률은 천차만별

그러나 CAA의 경우 투자 시점에 관계없이 거의 일정한 수익률을 거둘 수 있음

→ 변동성을 제어했기 때문

CAA의 또 다른 장점

→ 레버리지 ETF를 구성 자산으로 이용하여 수익률을 배가하면서도 안정적인 자본 곡선 발생

→ 이 역시 변동성을 제어했기 때문

2) 기본적인 가정 사항

유니버스 (투자대상) 통일

① 주문의 효율화

여러 자산 배분 전략들이 특정 자산에 대해 상반된 신호(비중 확대/축소)를 보낼 수 있음.

이 때 특정 자산을 매매하기 위한 상품이 동일하면 매매 비용을 절감할 수 있음.

예 : 자산배분전략 1은 미국주식 매수 신호를, 자산배분전략 2는 미국주식 매도 신호를 보낼 경우

→ 각 전략의 매수/매도 비중을 더한 순(net) 증감분 만큼만 미국 주식 ETF 비중을 조정

→ 각 전략마다 개별 ETF를 사용할 때보다 거래 비용이 절감되는 효과

② 과최적화 문제 해결

자산배분전략들이 투자 대상으로 삼는 상품을 약간만 다르게 구성해도 그 성과가 훼손되는 경우가 많음

이는 유니버스 구성에 의한 과최적화로 볼 수 있음

따라서 범용성이 높은 유니버스를 토대로 각 자산배분전략을 실행할 필요가 있음

이를 통해 미래에도 지난 기간 동안의 백테스트 결과와 유사한 성과를 낼 수 있음

③ 미국 PTP 과세 대상인 ETF를 피해야 함

PTP (Publicly Traded Partnership)

파트너십 형태로 미국 내 천연자원 및 부동산 등에 투자하는 지분 증권을 시장에서 공개 매수하는 투자 상품

매도 시 매도 금액의 10%가 세금으로 징수됨

자산 배분 전략 중에 PTP 종목을 포함하는 것이 있으므로 이를 제거해야 함

백테스트

백테스트는 1997년부터의 일간 데이터로 진행

이는 필자의 데이터 확보 능력의 한계 때문이지만 의도하지 않은 이점도 있음

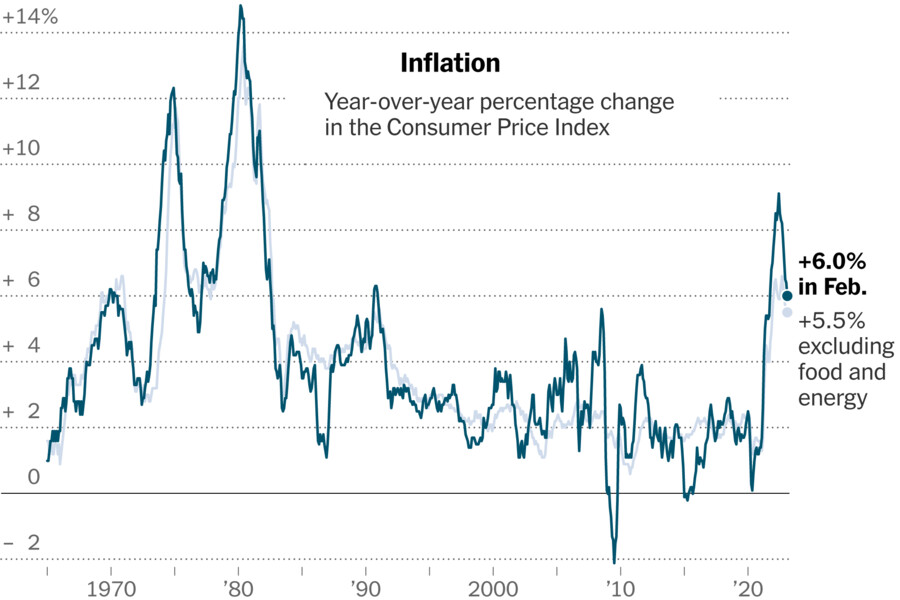

1970년대까지 만연하던 인플레는 1980년대 초반 ~ 1990년대 후반까지 추세적으로 완화됨

이에 따라 위험 자산의 대표주자인 주식은 물론 안전자산의 대표격인 장기국채 역시 기록적인 성과를 보였음

즉 자산배분전략의 관점에서 위험자산을 택하든 안전자산을 택하든 해당 기간을 포함하는 것만으로 탁월한 성과를 얻을 수 있음

필자의 백테스트는 이 기간을 제외했기 때문에 좀 더 현실성 있는 백테스트 결과를 보여줌

일간 데이터를 사용함으로써 백테스트 과정에서 변동성이 과소 평가되는 것을 방지하였음

자산배분전략 논문의 대부분은 월간 데이터를 이용하여 성과를 산출함

이런 방법은 각 월의 중간에 나타는 변동성을 회피할 수 있음 (예 : 1달 동안 급락했다가 회복)

자산배분전략 논문 상당수는 일간 데이터로 바꿔서 백테스트할 경우 변동성이 커지는 결과가 발생

부족한 시계열을 보완하기 위해 유사한 상품을 활용

백테스트 수행 시 과거 데이터가 불충분한 것에 대해서는 그것과 비슷한 펀드의 가격을 활용

예 : 미국 장기 국채 펀드 VUSTX(1986.05~2002.06), TLT (2002.07~)

CAA의 성과는 거래비용(증권사 수수료 및 유관 기관 비용)을 반영하여 산출했음

Ⅱ. 결합 방법

1) 자산배분 전략 전체의 모음

① 정적자산배분전략

(60/40 Portfolio, Permanent Portfolio, Golden Butterfly Portfolio, All Season Portfolio)

② 동적자산배분전략

(Dual Momentum, Flexible Asset Allocation, Protective, Asset Allocation, Accelerating Dual Momentum, Bold Asset Allocation, Hybrid Asset Allocation)

③ 준 정적자산배분전략

(Lethargic Asset Allocation, Resilient Asset Allocation)

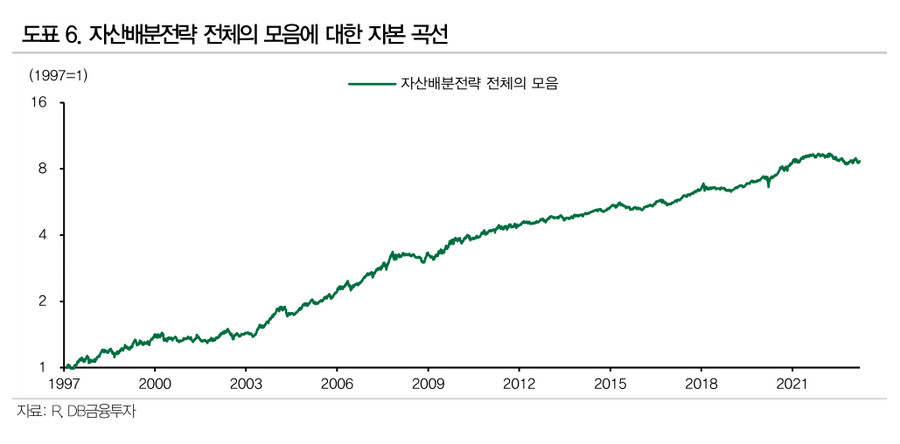

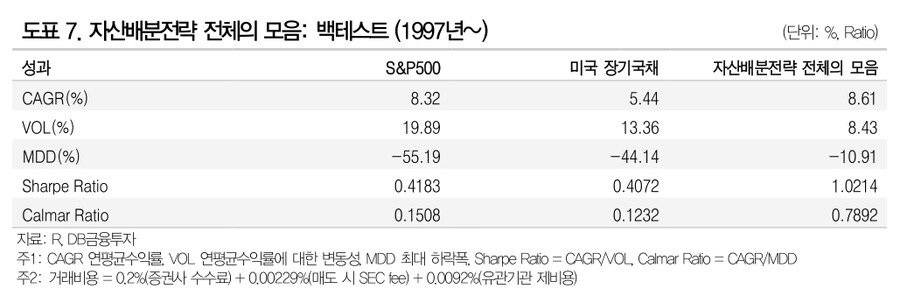

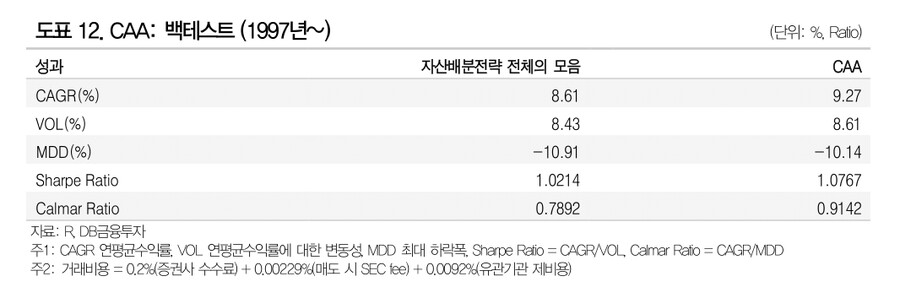

이들 자산 배분 전략들을 단순히 조합하는 것만으로도 괜찮은 성과가 발생함

(통일된 유니버스 내에서 각 자산배분전략을 구성하고, 이들에 대해 단순 평균을 취하는 방식)

일견 평이한 듯 보이지만, 여타 주요 자산 대비 상당한 성과임

S&P 500 대비 CAGR(연평균수익률) 높음

장기국채 대비 VOL(연평균 수익률에 대한 변동성), MDD(최대 하락폭)은 낮음

2) 더 나은 방법 : CAA

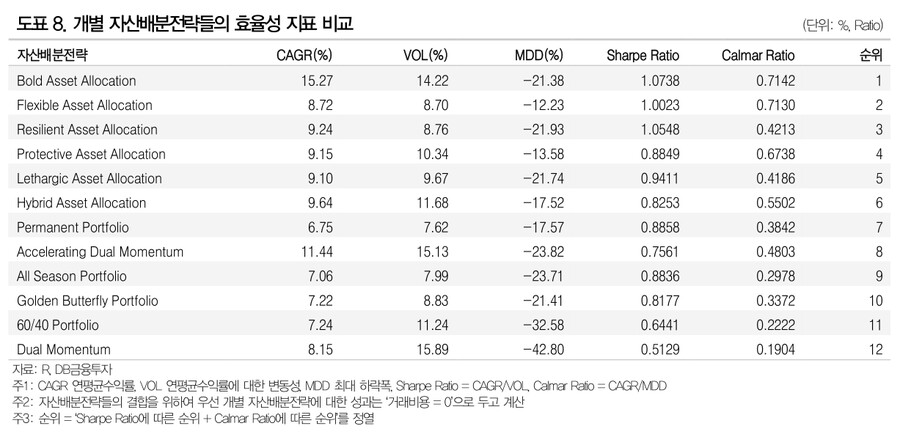

자산배분전략들 중 성과가 뛰어난 몇 가지를 결합하는 것이 바람직

우선 각 자산배분전략들의 성능을 비교

→ 효율성 지표를 이용 (위험 대비 수익률)

① Sharpe Ratio (CAGR/VOL)

→ 변동성 대비 수익률

② Calmar Ratio (CAGR/MDD)

→ 변동성의 한계를 보완하기 위해 위험을 MDD로 정의

→ 변동성은 가격이 급락할 때뿐만 아니라 급등할 때도 커지기 때문

순위 : Sharpe Ratio, Calmar Ratio 순위를 종합

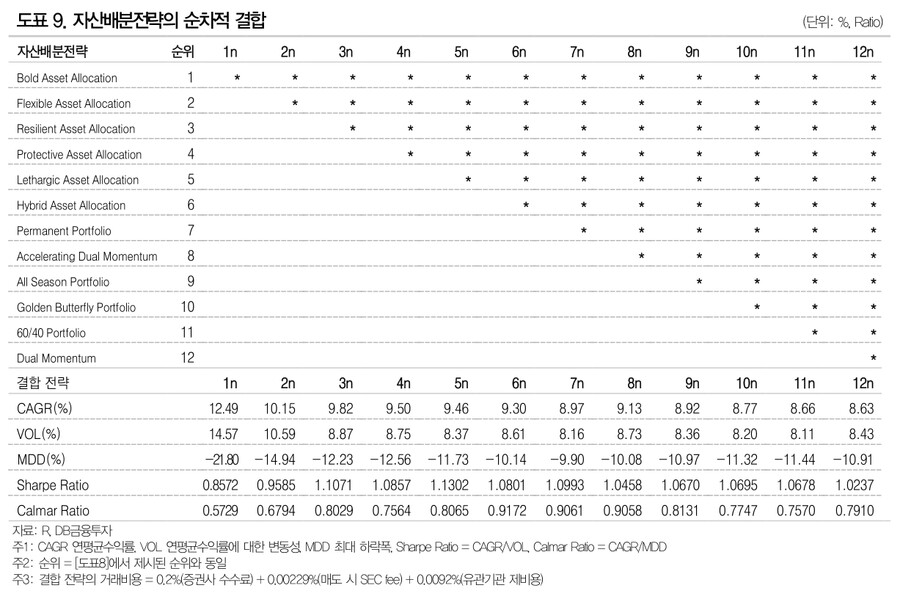

효율성 지표를 바탕으로 자산배분전략의 순위를 매긴 것에 따라 순차적을 전략을 결합

도표 9

→ 1n : 효율성 지표 순위 1위만 (Bold Asset Allocation) 이용하여 전략을 구성

→ 2n : 효율성 지표 순위 2위까지 (Bold Asset Allocation + Flexible Asset Allocation) 이용하여 전략을 구성

→ 이와 같은 방식으로 결합 대상을 순차적으로 확대

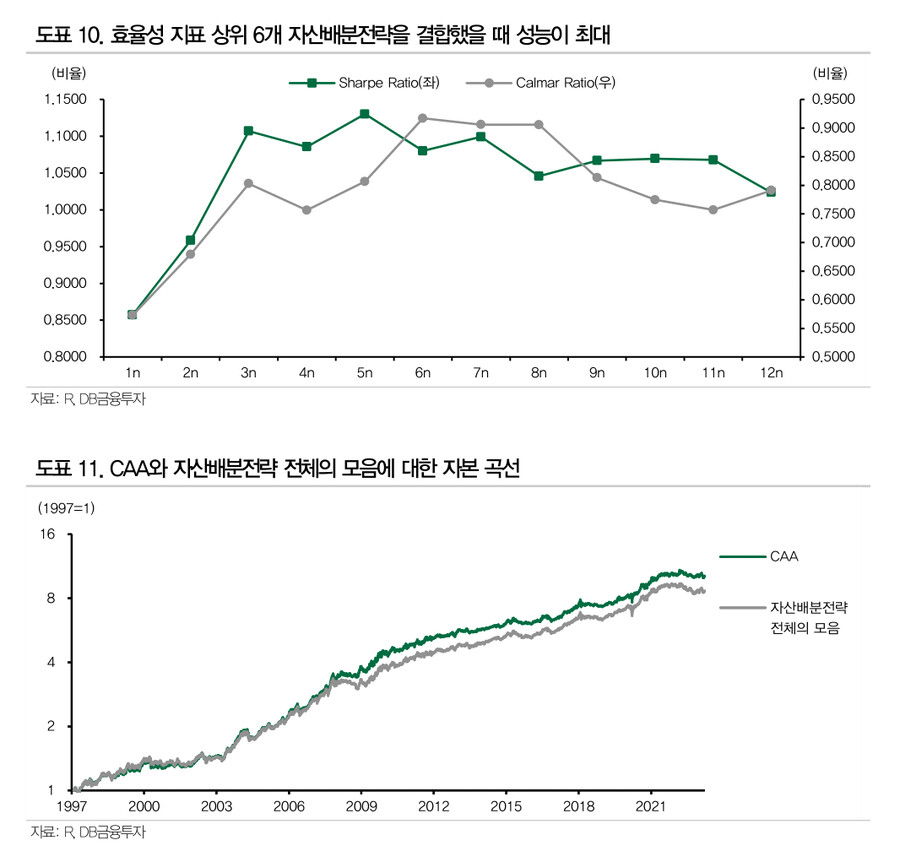

효율성 지표가 우수한 1~6개 자산배분전략을 결합하면, 결합된 전략의 효율성 지표가 향상됨

그러나 6개를 넘어가면서부터는 결합된 전략의 효율성 지표가 횡보한 후 하락함

즉, 효율성 지표가 우수한 소수의 자산배분전략을 결합하면 더 나은 성과를 낼 수 있다는 의미

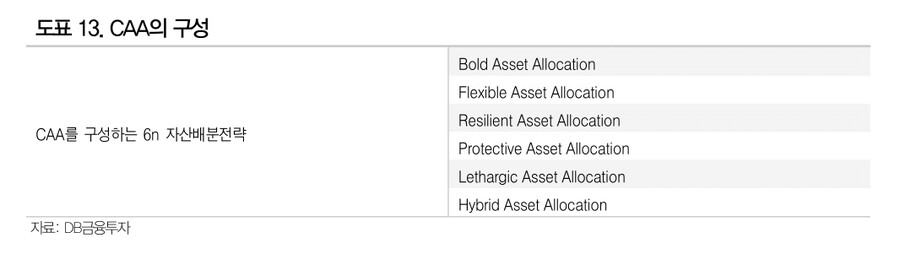

이렇게 자산배분전략 중 효율성 지표가 우수한 상위 6개를 결합한 전략을 CAA(Combination of Asset Allocation)으로 명명

도표 12

→ CAA는 자산배분전략 전체의 모음에 비해 여러 측면에서 개선된 성과를 보임

Ⅲ. 레시피

1) CAA를 구성하는 자산배분 전략 6가지

누구나 마음만 먹으면 CAA 전략을 사용할 수 있도록 레시피를 제시함

설명이 길뿐 투자자가 이를 실제로 만드는데는 며칠도 걸리지 않을 것

자산배분전략에 약간의 식견이 있는 사람이라면 하루만에도 만들 수 있음

사전에 언급할 점

각 자산배분전략에 대하여 원문 그대로의 방법에 따르지 않았음

유니스버스를 통일했고 일부 계산 방식은 필자가 수행해 본 결과 더 나은 방식으로 변형했음

이와 같은 방식은 하나의 예시이며 사용자에 따라 얼마든지 새롭게 설정할 수 있을 것

설명 순서

① CAA를 구성하는 6가지 전략을 소개 (필자가 변형을 가한 부분도 있음)

② 이들 자산배분전략에서 계산된 자산별 비중을 함께 처리하는 방법 (이를 통해 거래를 효율화)

③ 레버리지 ETF 상품을 사용해 수익을 배가하는 방법

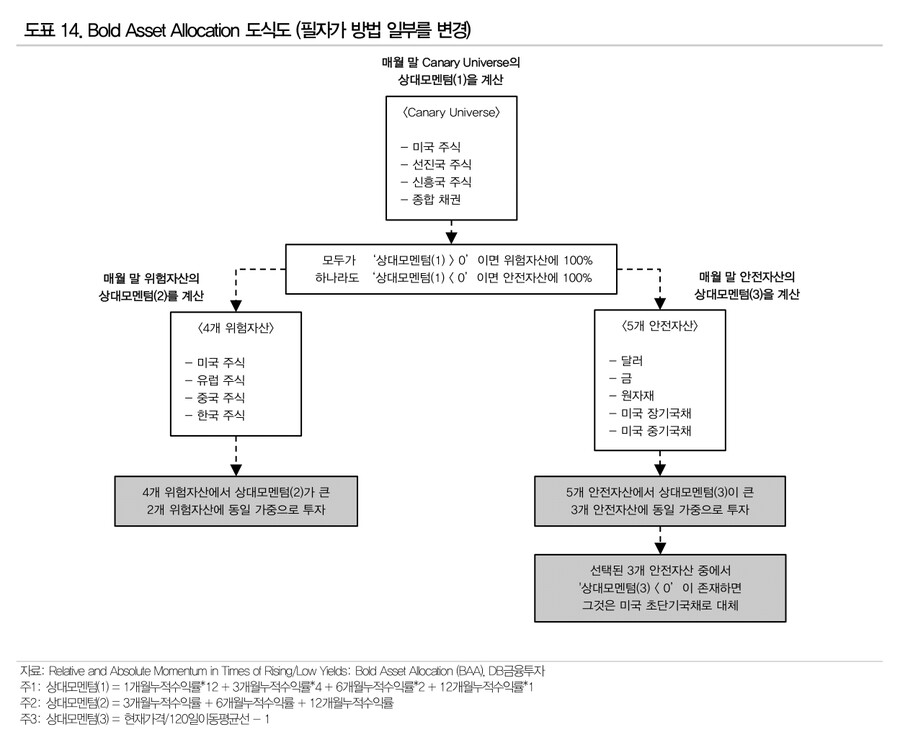

CAA 구성 자산배분전략 #1. Bold Asset Allocation (BAA)

도표 14

상대모멘텀(1)

= 1개월 누적 수익률 × 12 + 3개월 누적 수익률 × 4 + 6개월 누적 수익률 × 2 + 12개월 누적 수익률 × 1

→ 최근 누적 수익률에 더 큰 가중치를 부여함

상대모멘텀(2)

= 3개월 누적 수익률 + 6개월 누적 수익률 + 12개월 누적 수익률

상대모멘텀(3)

= 현재가격/120일 이동평균선 - 1

→ 현재가격이 120일 이평선보다 높으면 양수, 낮으면 음수

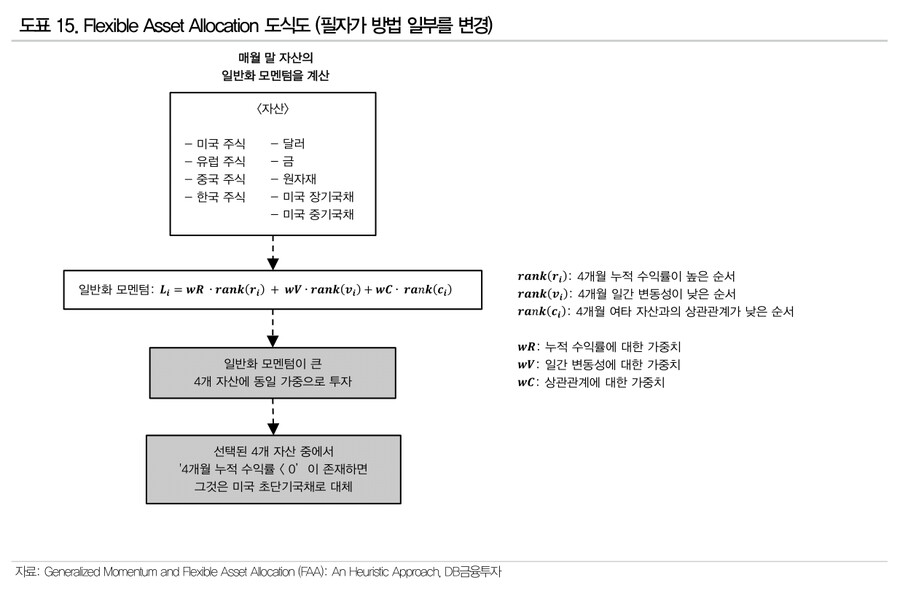

CAA 구성 자산배분전략 #2. Flexible Asset Allocation (FAA)

도표 15

rank(ri) = 4개월 누적 수익률이 높은 순서

rank(vi) = 4개월 일간 변동성이 낮은 순서

rank(ri) = 여타 자산과의 상관관계가 낮은 순서

→ '측정하려는 1개의 자산'과 '이를 제외한 나머지 자산을 동일 가중으로 구성한 것'과의 상관계수를 구함

wR = 누적 수익률에 대한 가중치 (1)

wV = 변동성에 대한 가중치 (0.5)

wC = 상관성에 대한 가중치 (0.5)

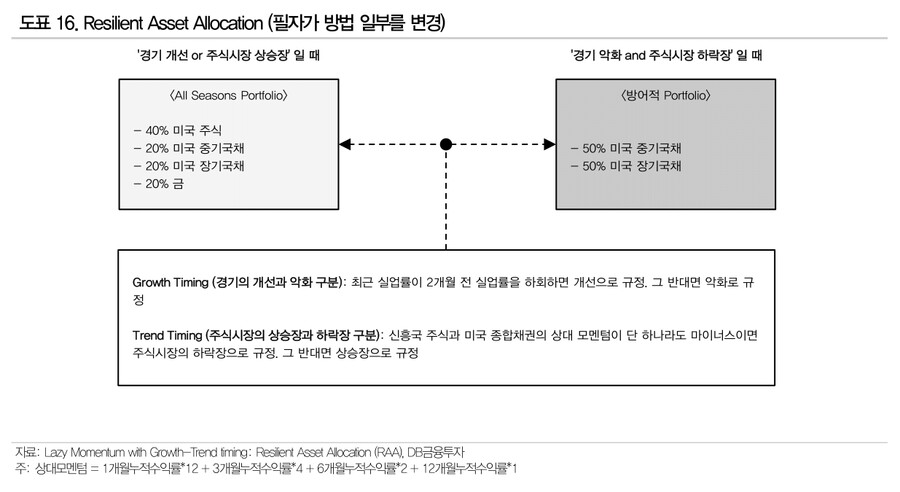

CAA 구성 자산배분전략 #3. Resilient Asset Allocation (RAA)

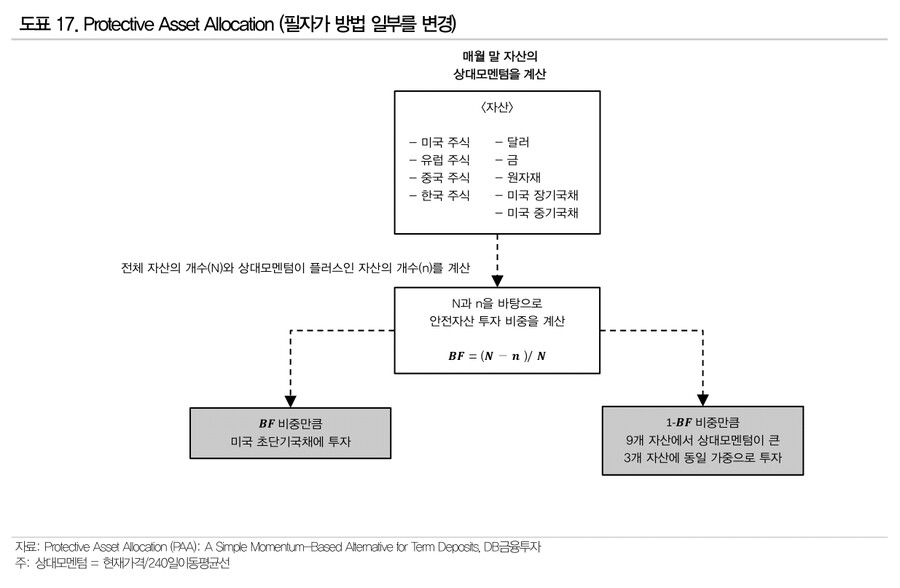

CAA 구성 자산배분전략 #4. Protective Asset Allocation (PAA)

도표 17

N = 유니버스 전체의 개수

n = Good 자산(상대모멘텀 > 0)의 개수

N - n = Bad 자산(상대모멘텀 < 0)의 개수

BF(Bond Fraction) = (N - n) / N = 유니버스 내 자산 중에서 Bad 자산의 비율

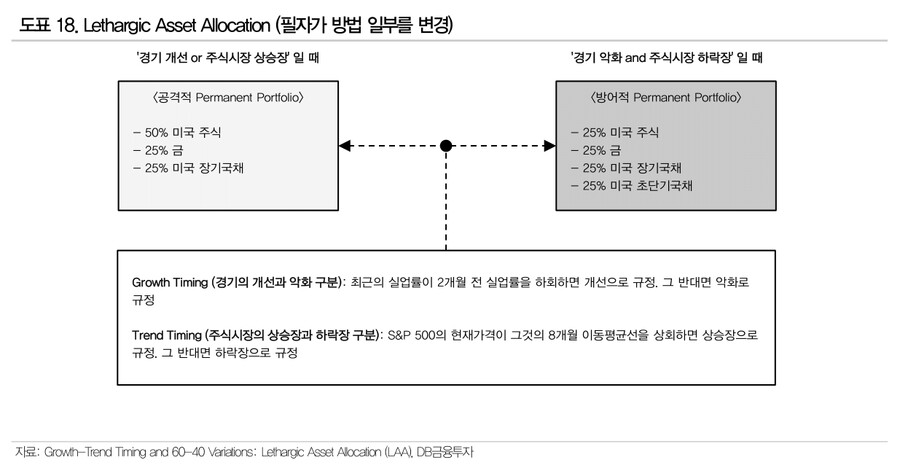

CAA 구성 자산배분전략 #5. Lethargic Asset Allocation (LAA)

도표 18

Resilient Asset Allocation과 비슷함

→ 경우에 따라 Portfolio 전환

다만, 세부적인 Portfolio 구성과 조건의 설정이 다름

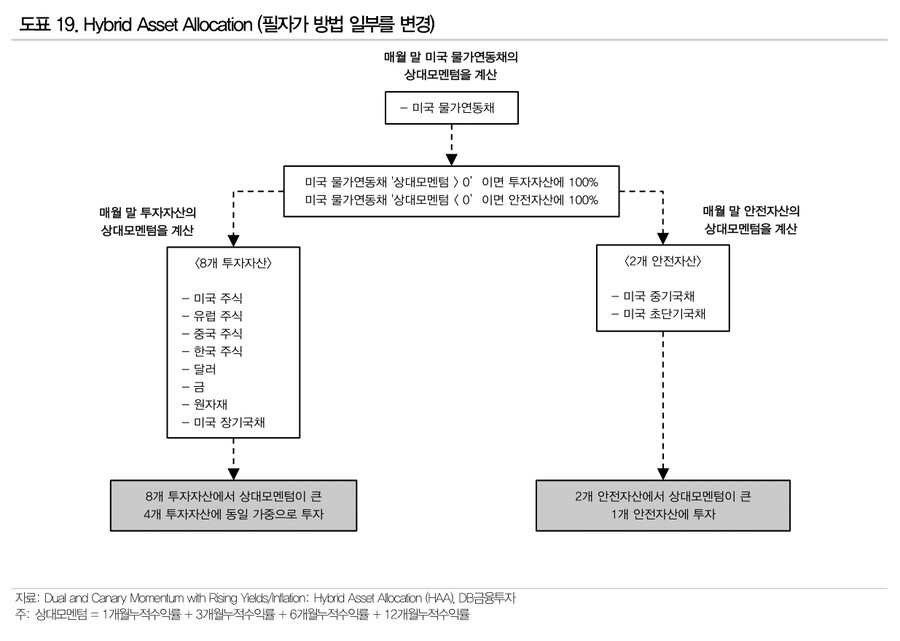

CAA 구성 자산배분전략 #6. Hybrid Asset Allocation (HAA)

도표 19

상대모멘텀 = 1개월투적수익률 + 3개월투적수익률 + 6개월투적수익률 + 12개월투적수익률

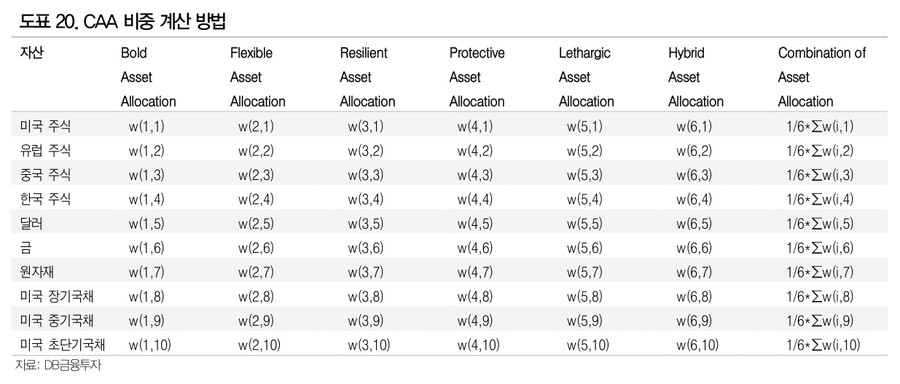

2) 비중 계산 방법과 레버리지 활용

각 자산에 대한 비중 계산

→ 6개의 자산배분 전략에서 계산된 각 자산에 대한 투자 비중을 동일 가중 평균

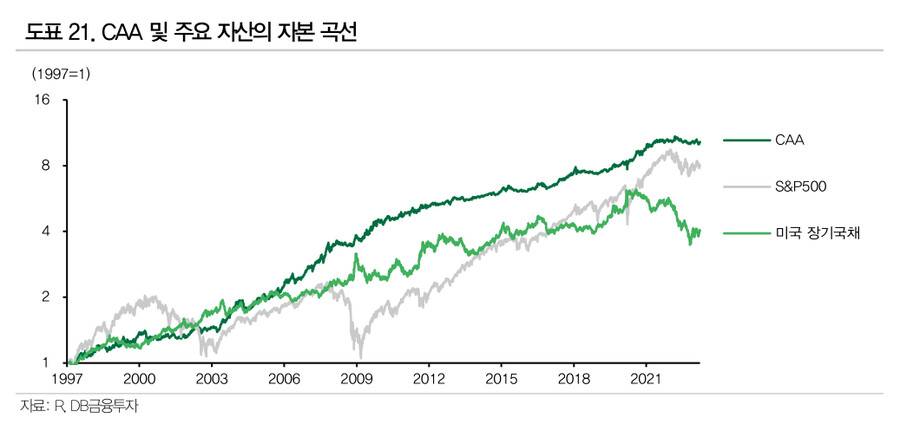

도표 22

→ CAA는 1997년부터 현재까지 CAGR, VOL, MDD 모두에서 S&P 500이나 미국 장기 등 주요자산 대비 양호한 성과를 보여줌

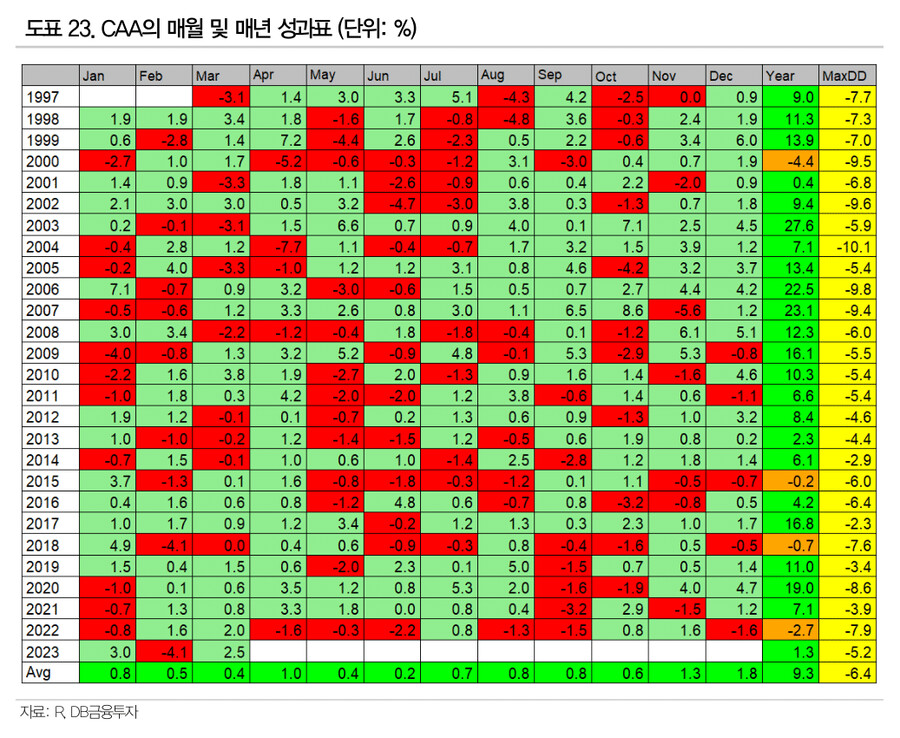

도표 23

→ 각 셀은 매월 수익률, 오른쪽 2번째 열은 매년 수익률

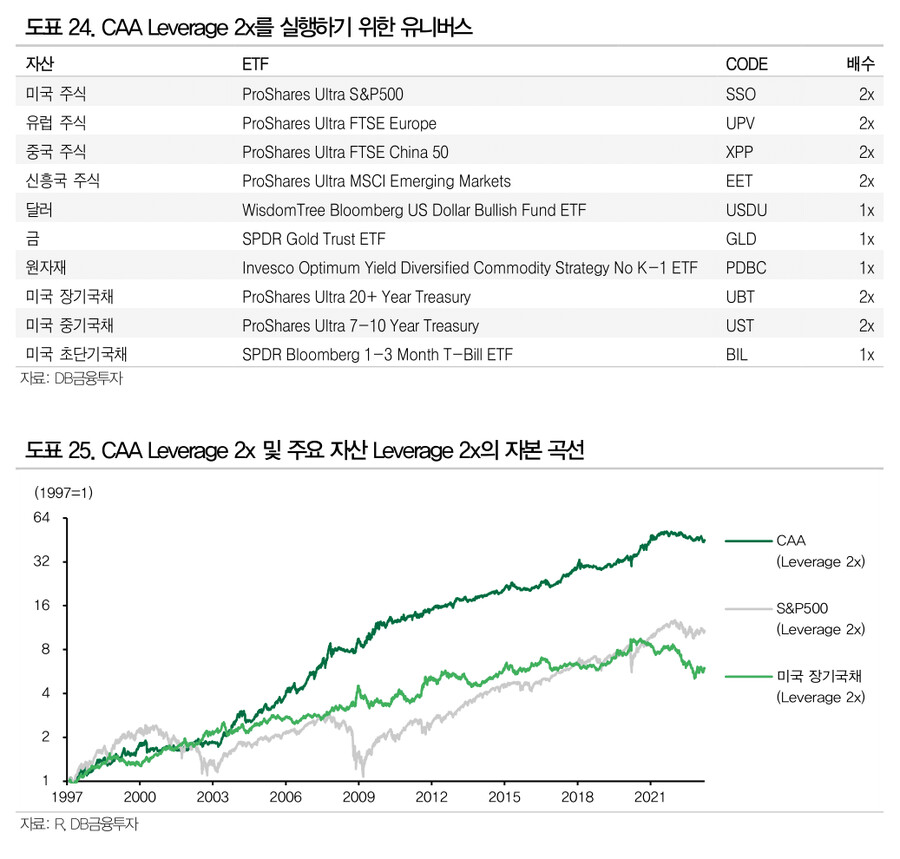

CAA Leverage 2x

CAA에 레버리지 2배 상품을 적용

이들에 대한 비중은 도표 20에서 구한 것을 이용

이를 실행하는 최종 투자 대상물만 레버리지로 변경하는 것

주의할 점 3가지

① 한국 주식 2배 레버리지 ETF 상품이 없기 때문에 이를 신흥국 주식 2배 레버리지 ETF로 대체

② 미국 PTP 종목을 피하기 위해 달러, 금, 원자재 등은 레버리지 1배 ETF 상품을 유지

③ 미국 초단기 국채에 대해서는 레버리지 2배 상품이 없으며, 안정성 재고 차원에서도 레버리지 1배 ETF를 유지

도표 26

S&P 500 Leverage 2x의 CAGR이 9.54%로 앞서 S&P 500의 8.32%와 크게 다르지 않음

이는 해당 자산의 변동성이 커짐에 따라 레버리지 효과를 상쇄하기 때문임

변동성을 최소화하는 CAA의 이점이 드러나는 사례임

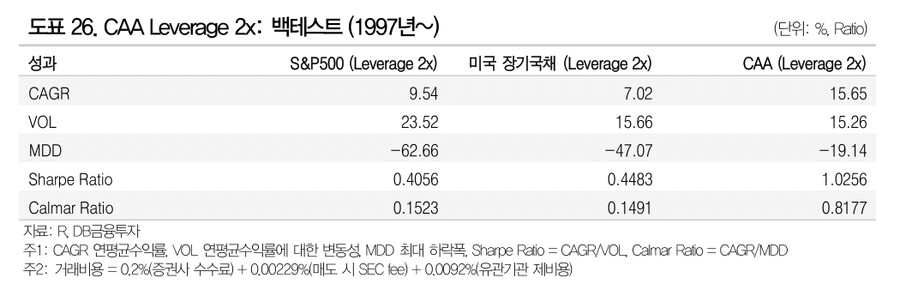

도표 27

CAA에 비해 마이너스 수익률의 빈도가 높음

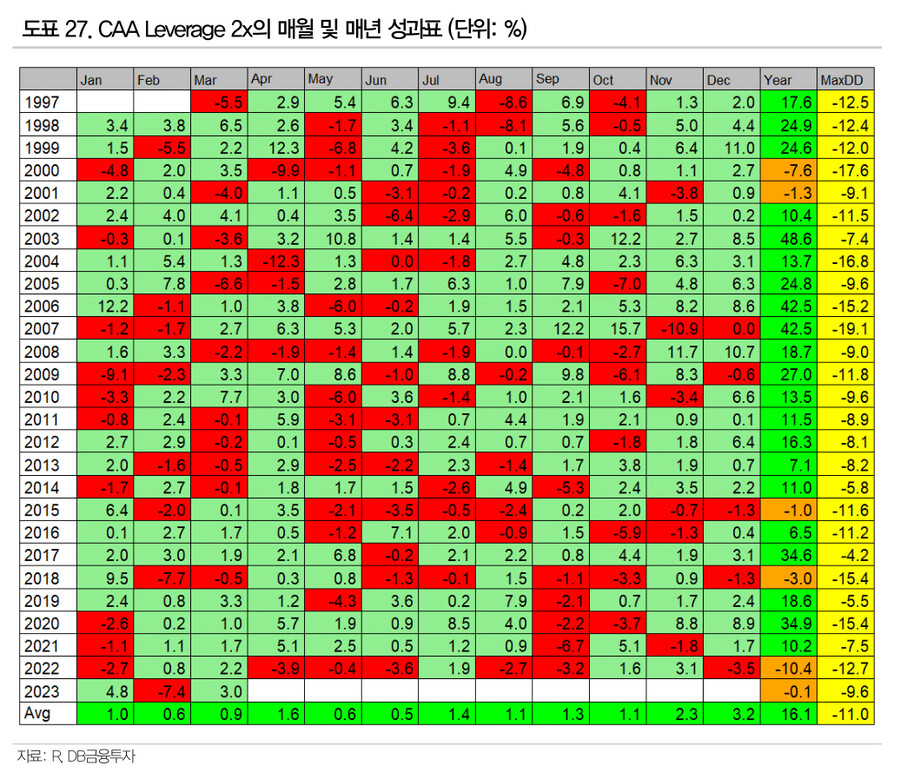

CAA Leverage 3x

CAA에 레버리지 3배 상품을 적용

이들에 대한 비중은 도표 20에서 구한 것을 이용

이를 실행하는 최종 투자 대상물만 레버리지로 변경하는 것

주의할 점도 2배 레버리지와 유사함

① 미국 PTP 종목을 피하기 위해 달러, 금, 원자재 등은 레버리지 1배 ETF 상품을 유지

② 미국 초단기 국채에 대해서는 레버리지 2배 상품이 없으며, 안정성 재고 차원에서도 레버리지 1배 ETF를 유지

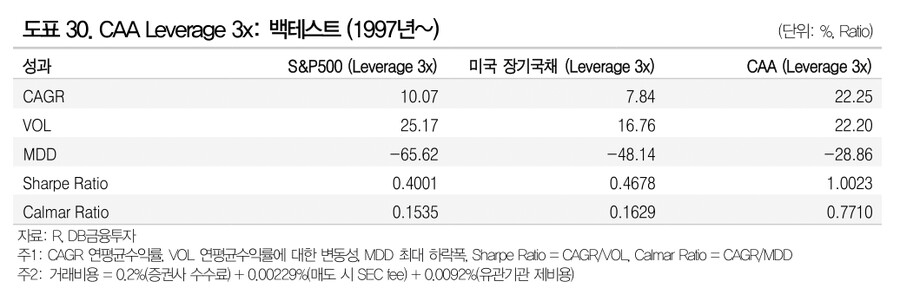

도표 30

S&P 500 Leverage 3x의 CAGR이 10.07%로 레버리지 3배의 효과가 희석되어 나타남

반면, CAA는 레버리지 3배 상품에 대한 투자 효과를 볼 수 있었음

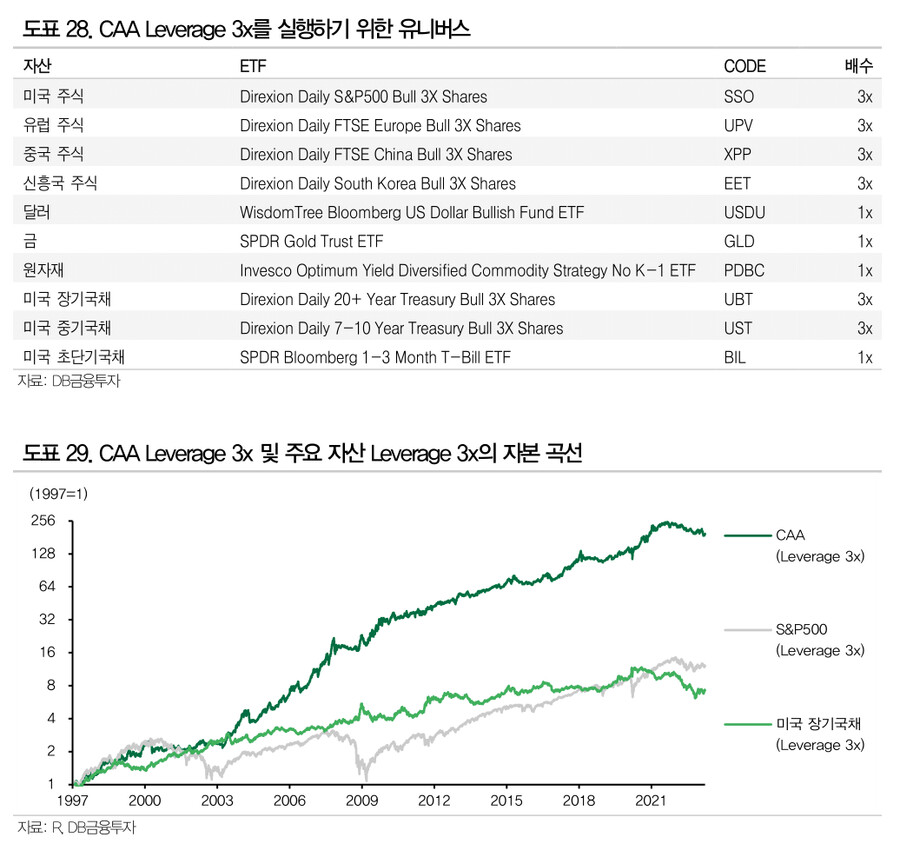

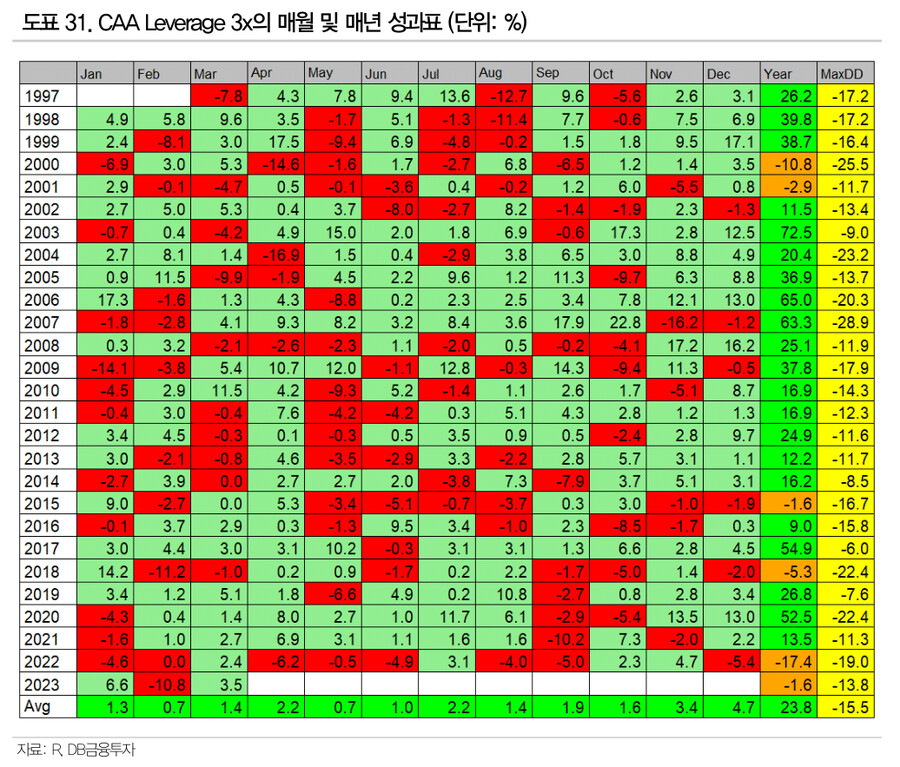

도표 31

CAA 및 CAA Leverage 2x에 비해 변동성이 다소 커졌지만 수익률의 상승폭도 그만큼 확대됐음

Ⅳ. 현실적인 문제들

1) 환율 문제

CAA을 비롯한 미국 ETF 상품을 이용한 자산배분전략을 실행할 때의 현실적 문제 중 하나는 환율

원/달러 환율의 변동성 때문에 자산배분전략의 수익을 훼손할 우려가 있음

환율 변동성에 대응하는 방법

1997년부터 현재까지 장기적으로 보면 원/달러 환율은 1140원 수준에서 횡보함

따라서 해당 환율 수준 이하에서 환전하여 미국 ETF 상품을 이용한 자산배분전략을 장기간 이어가는 것이 바람직함

환율이 1140원 이상의 높은 수준에서 해당 자산배분전략을 실행해야 한다면 환헤지를 추천함

환율이 1140원 근방으로 내려올 때까지 유지한 후 마감하는 방식을 취할 수 있음

CAA에서 레버리지 상품을 이용하는 경우, 굳이 환율을 주요 변수로 고려하지 않아도 무방함

레버리지 자산배분전략에서 환차손을 압도하는 수익이 발생하기 때문

원화로 미국 ETF의 달러 표시 상품을 자동 환전 거래하는 플랫폼을 이용하면 거래 비용이 폭발적으로 늘어나게 됨

기존 증권사 수수료 및 유관기관 제비용과 함께 환전 수수료까지 부담해야 하기 때문

CAA처럼 매월 리밸런싱을 진행할 경우에는 이런 환율 처리 방식이 적합하지 않음

2) 심리 문제

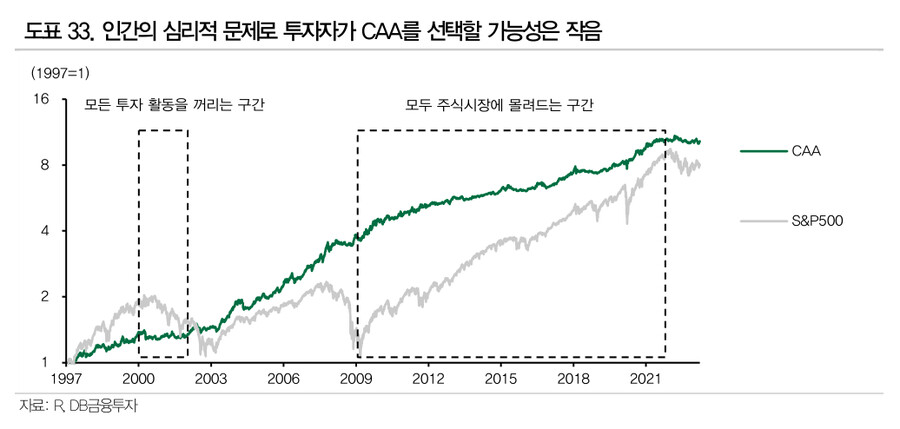

CAA의 우수한 수익률은 위기 상황에서 적절히 방어하고 기회가 왔을 때 일정한 수익률을 거두는데서 발생

이것이 꾸준히 누적되어 뛰어난 성과를 기록하는 것

즉 CAA는 각 구간마다 결코 화려하지 않는 모습으로 꾸준히 진행된다는 뜻

이러한 점이 인간의 심리와 맞물려 문제를 유발함

시장이 공포에 휩싸이며 모두가 투자를 꺼리는 구간에서는 CAA도 마이너스 수익률을 올리게 됨

이런 시기에 누가 마이너스 수익률을 거두는 자산배분전략을 사용할 것인가?

주식 시장이 추세적으로 상승하는 기간에는 CAA가 S&P 500에 비해 부진한 수익률을 기록

그 누가 눈앞의 고수익을 놔두고 그보다 못한 잔잔한 성과를 내는 자산배분 전략을 사용할 것인가?

결국 인간의 심리 문제로 인해, 금융 시장이 위기이든 기회이든 투자자들이 CAA를 선택할 가능성은 낮음

이런 한계를 극복하는 것은 이 글을 읽는 투자자의 몫임

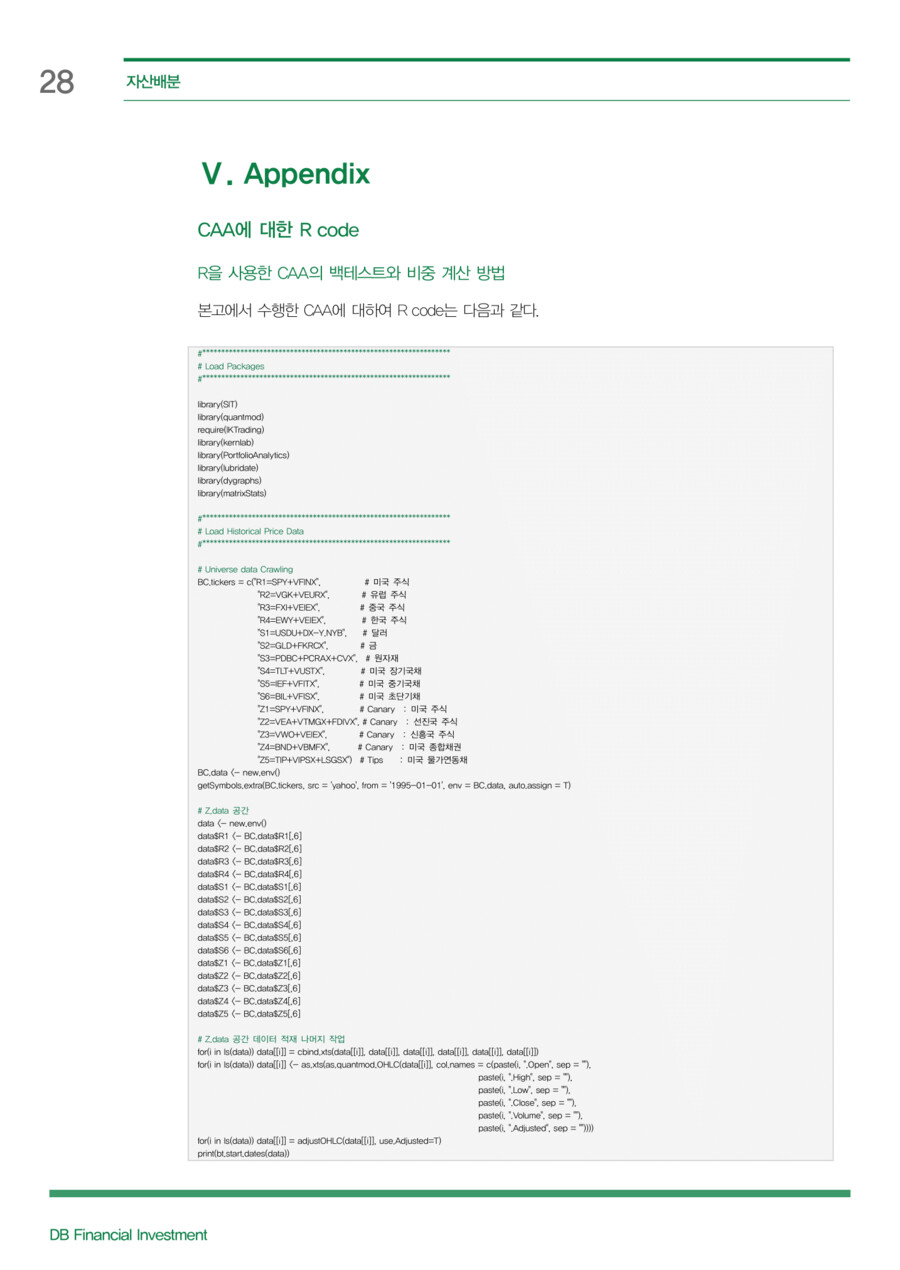

Ⅴ. Appendix

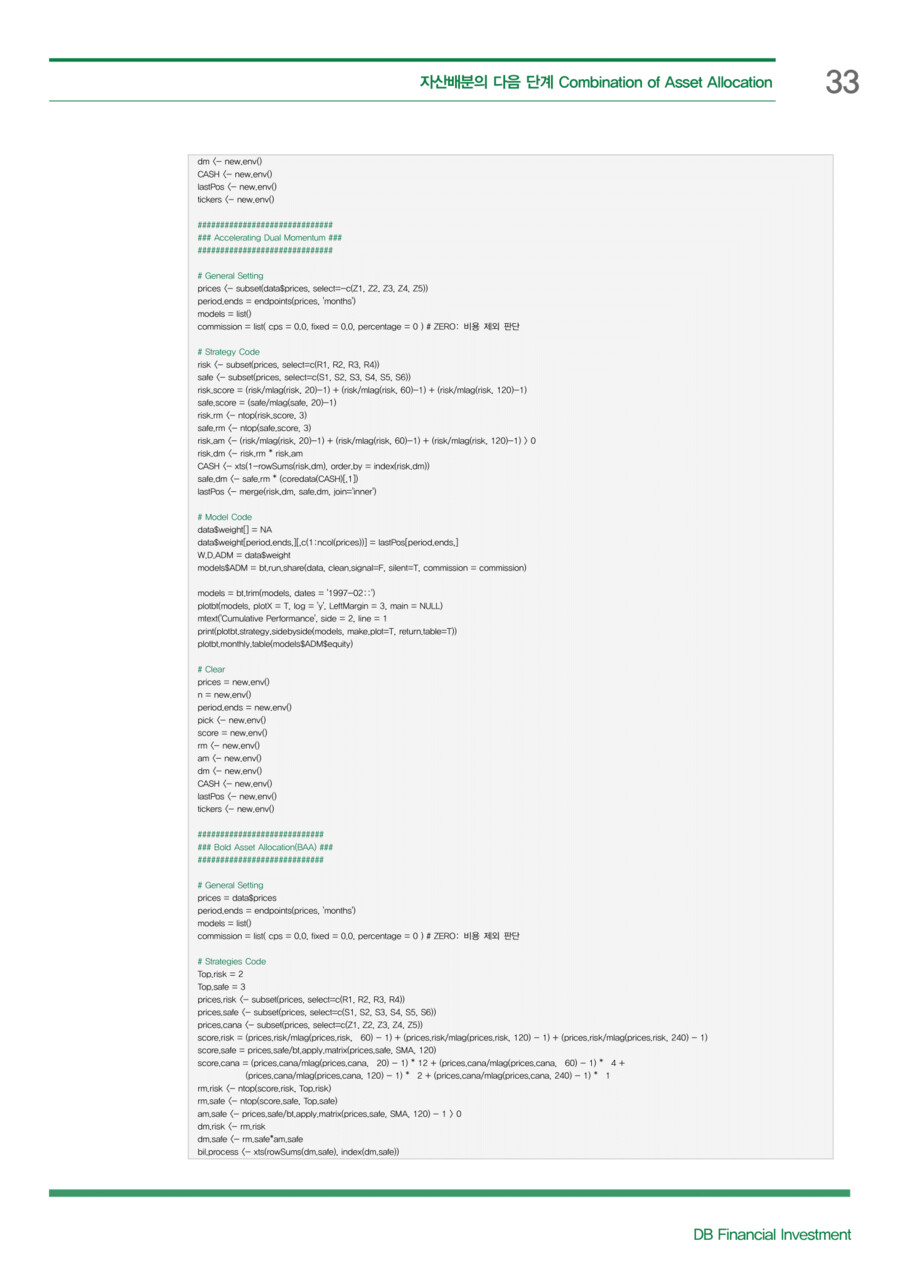

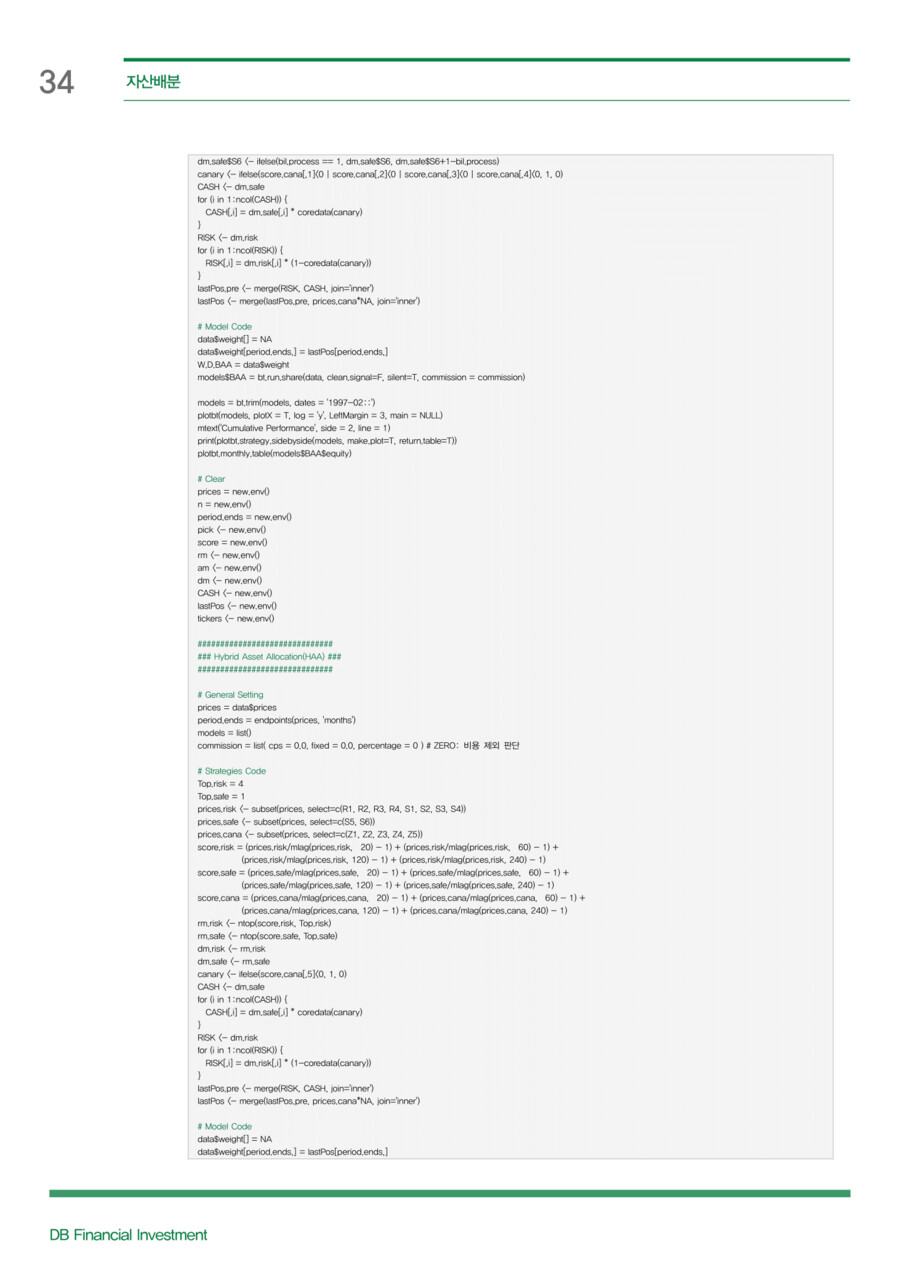

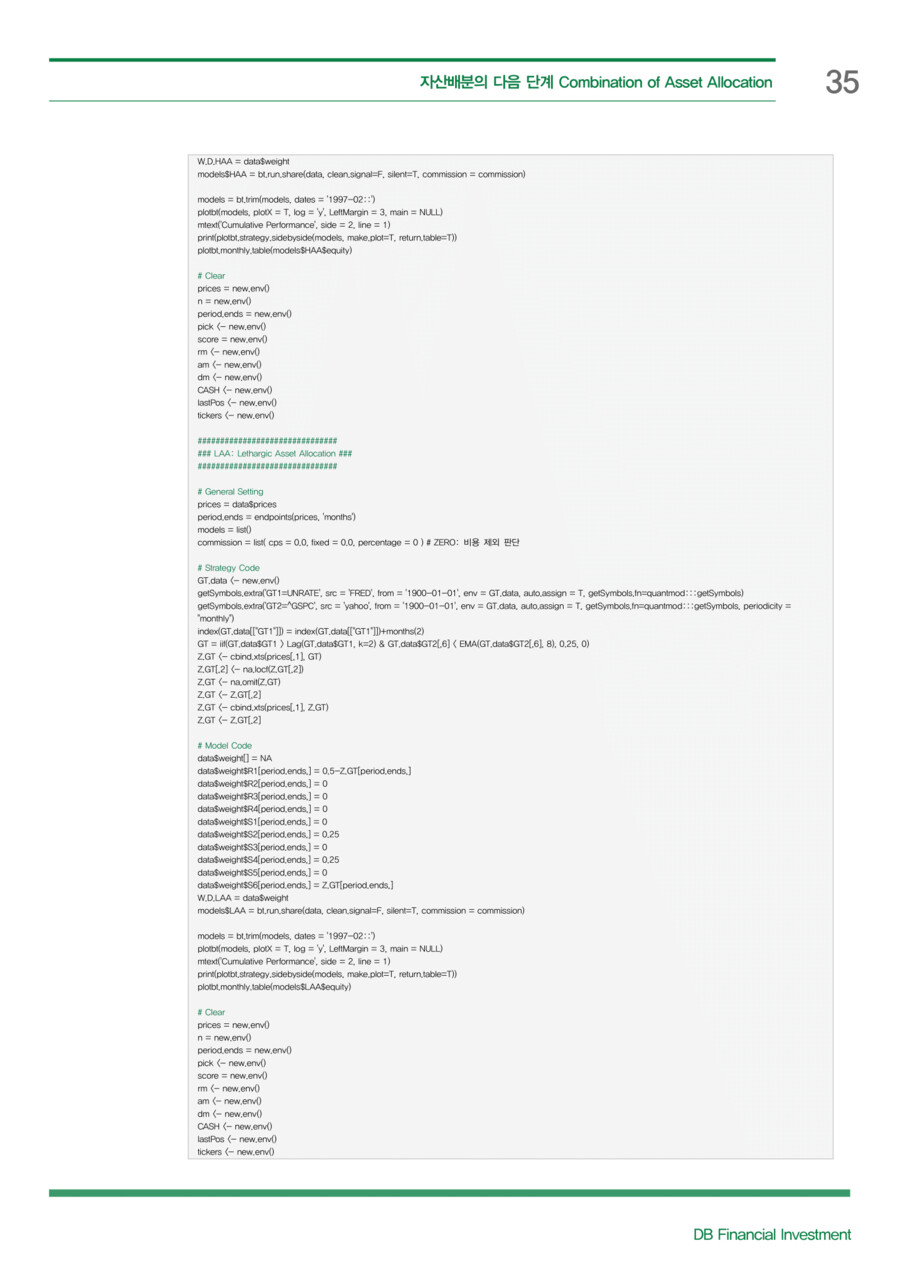

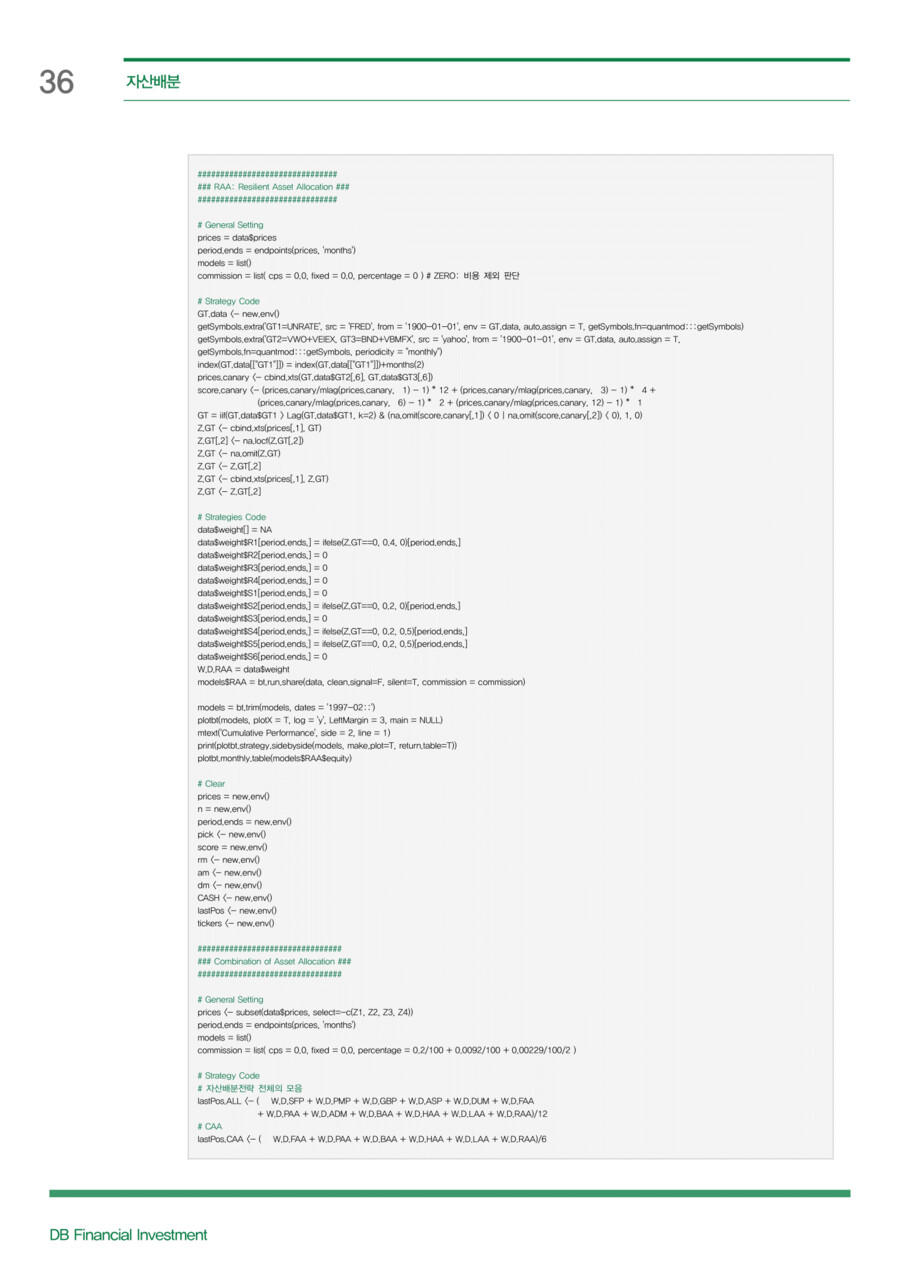

CAA에 대한 R code