★ Summary ★

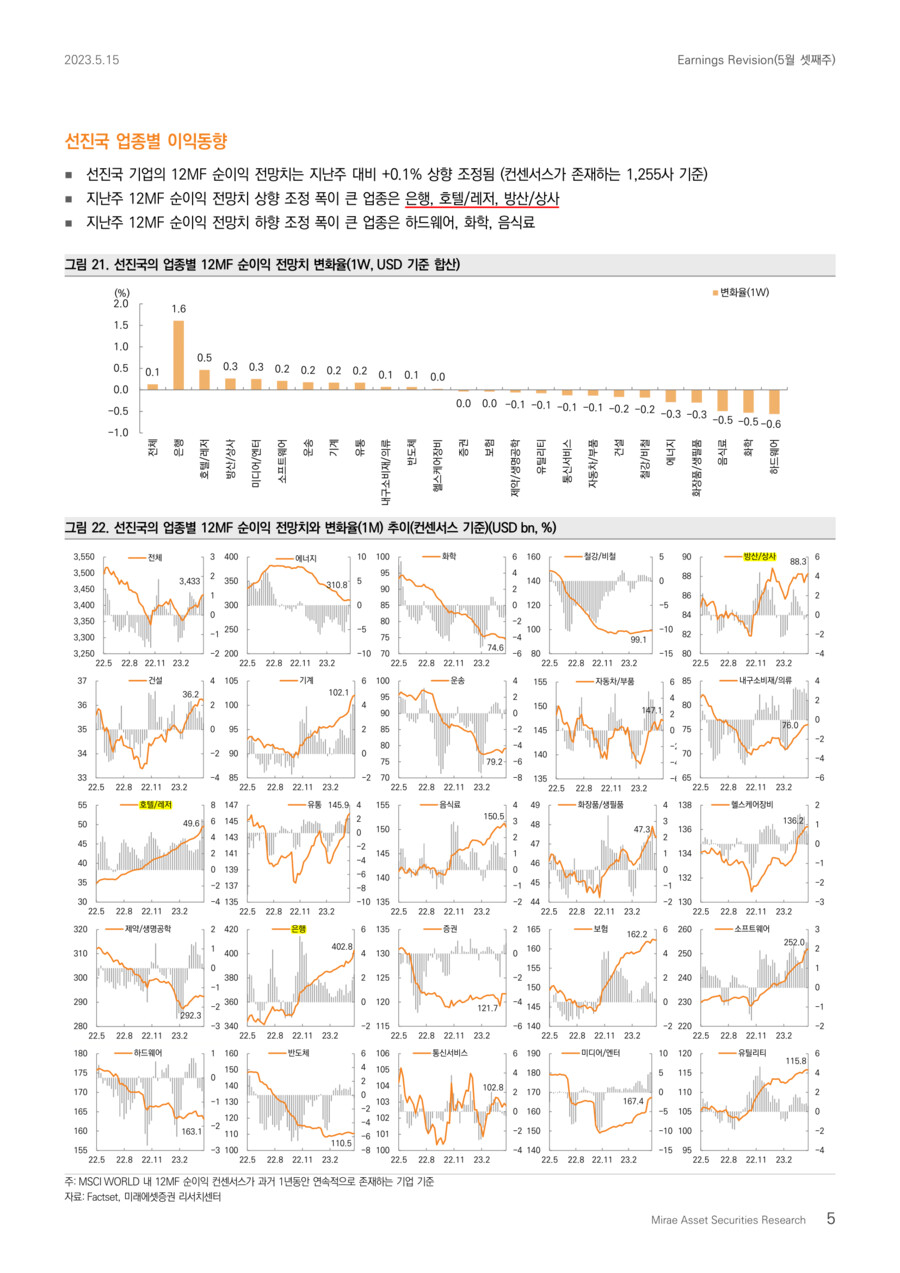

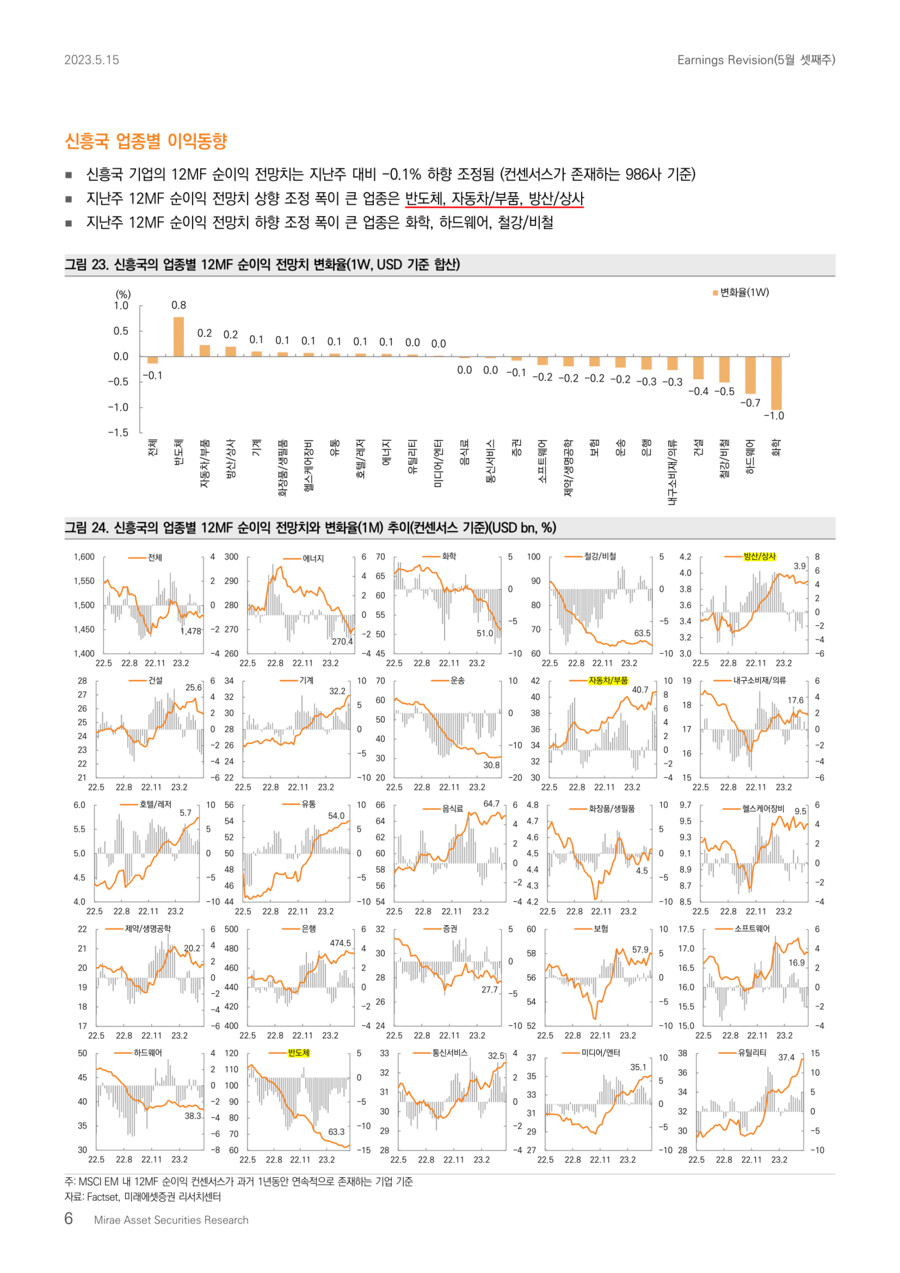

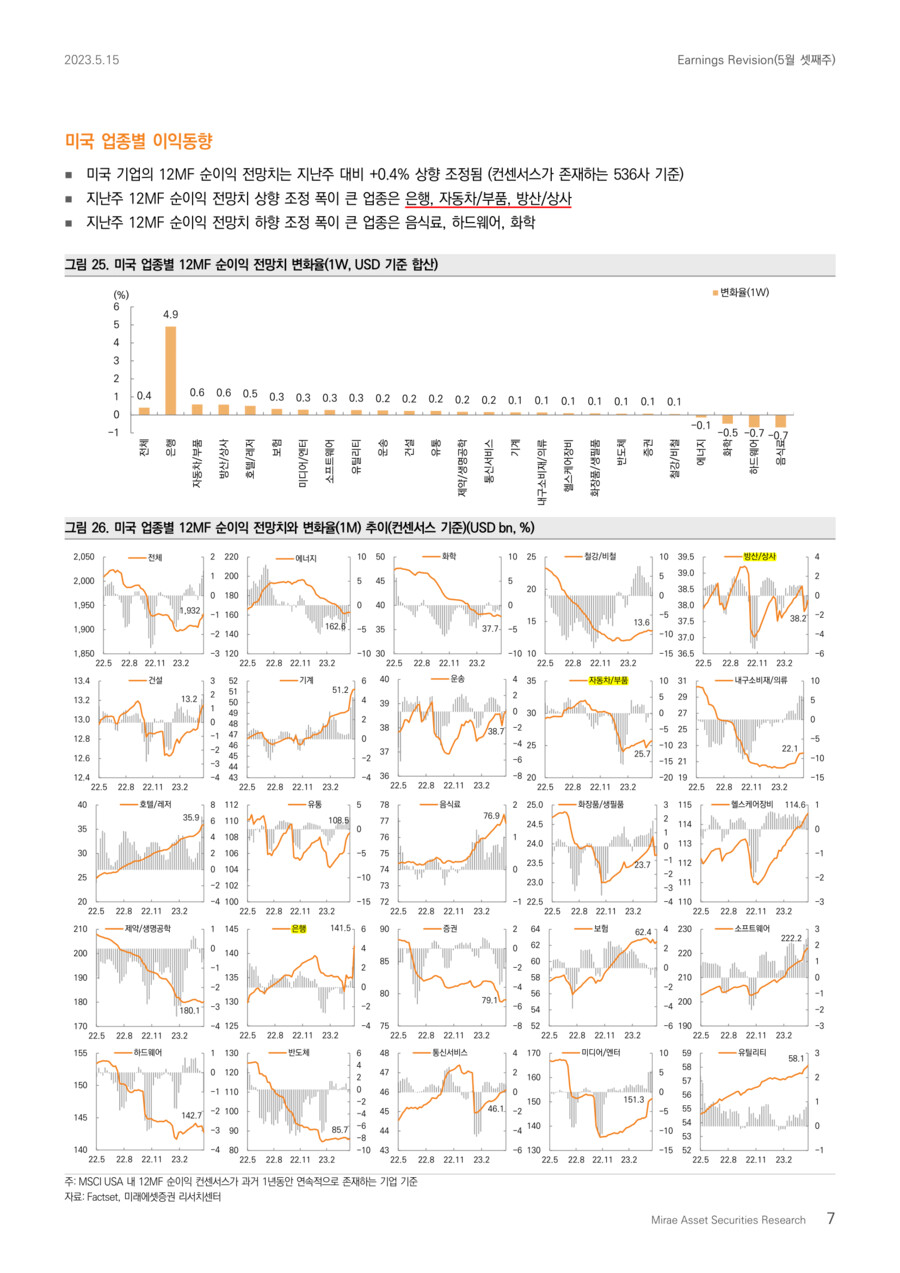

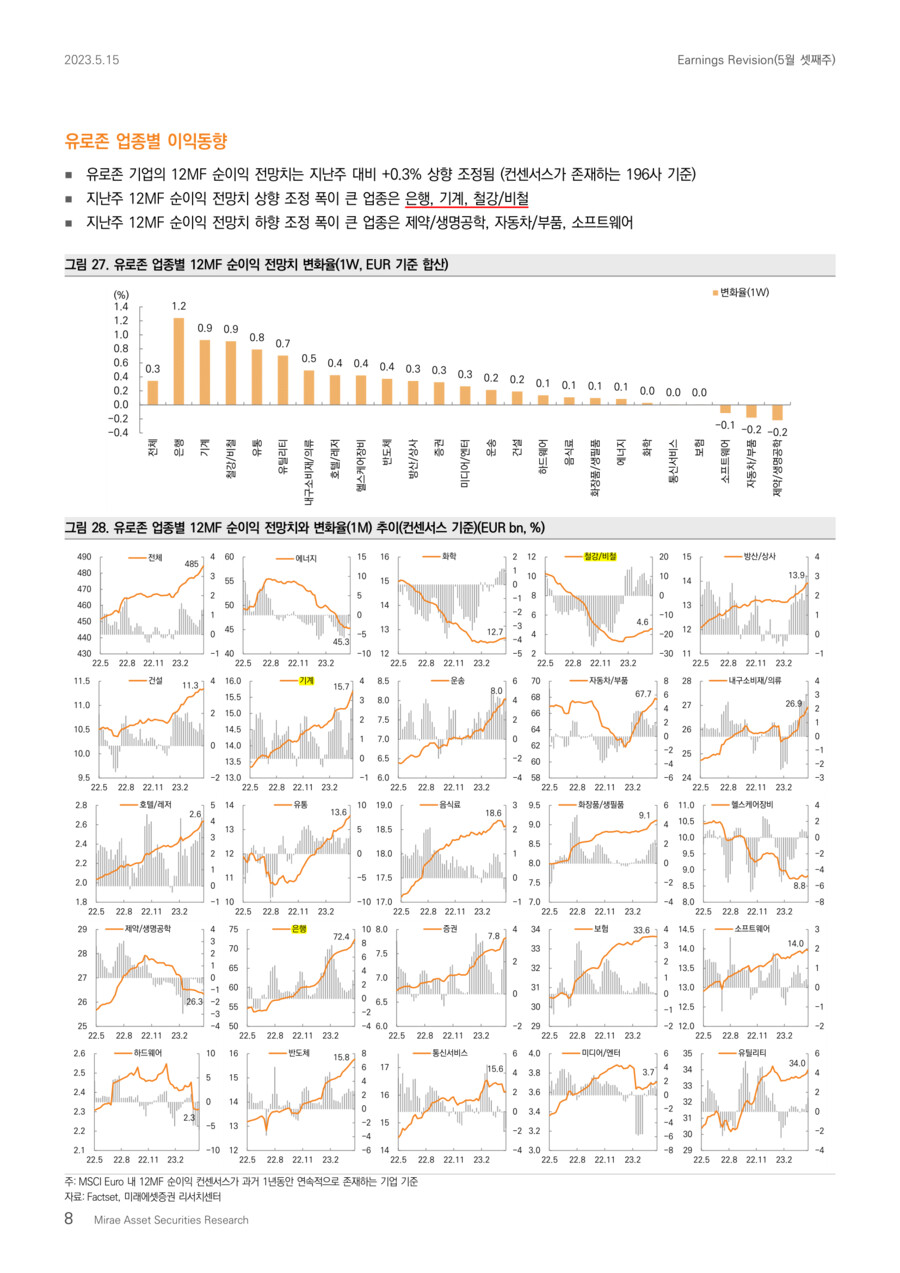

[글로벌] 선진국 실적 하향 폭 축소 지속(유럽)

[한국] 1Q23 합산 매출액, 영업이익 컨센서스 대비 -0.1%, +9.2%. 대형주↑

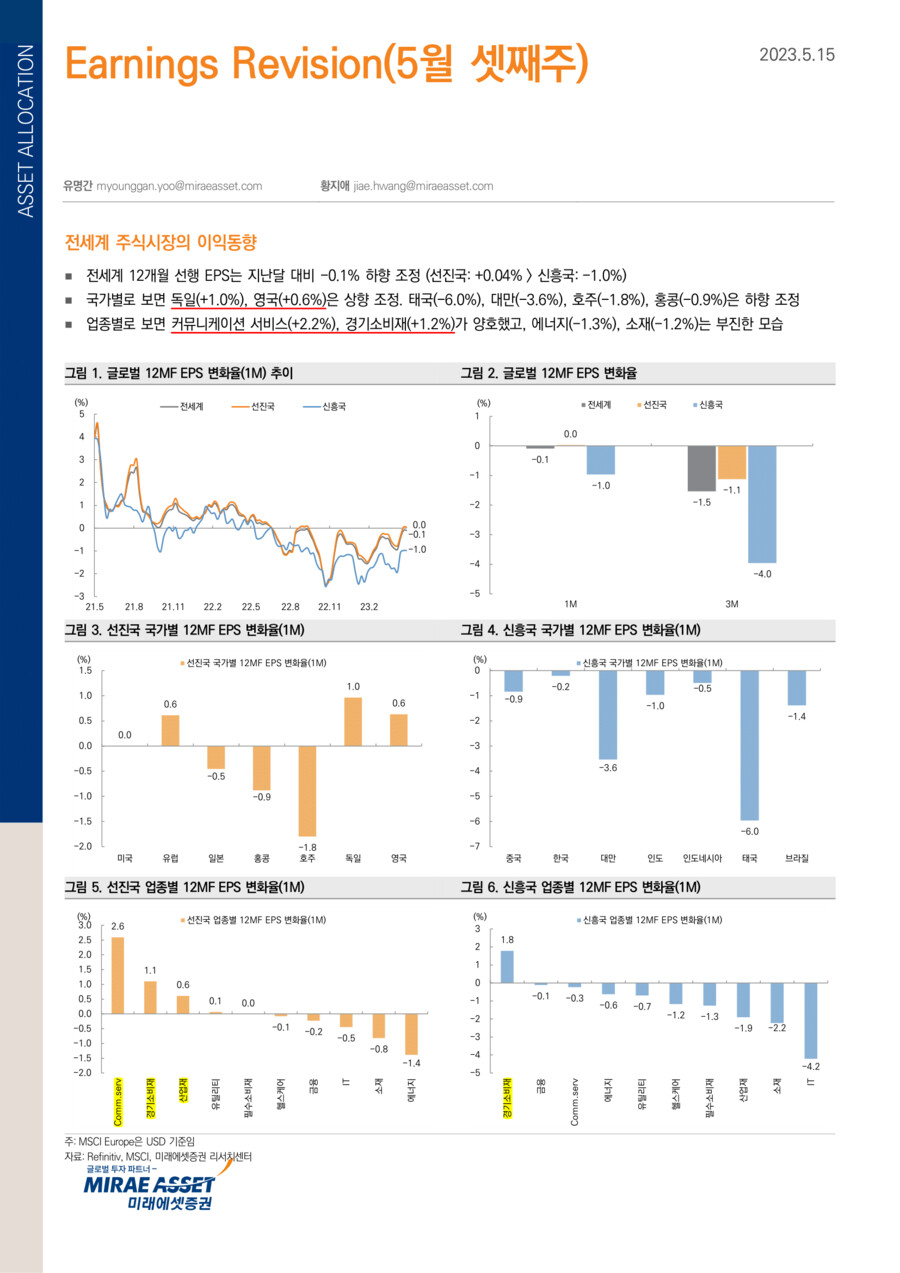

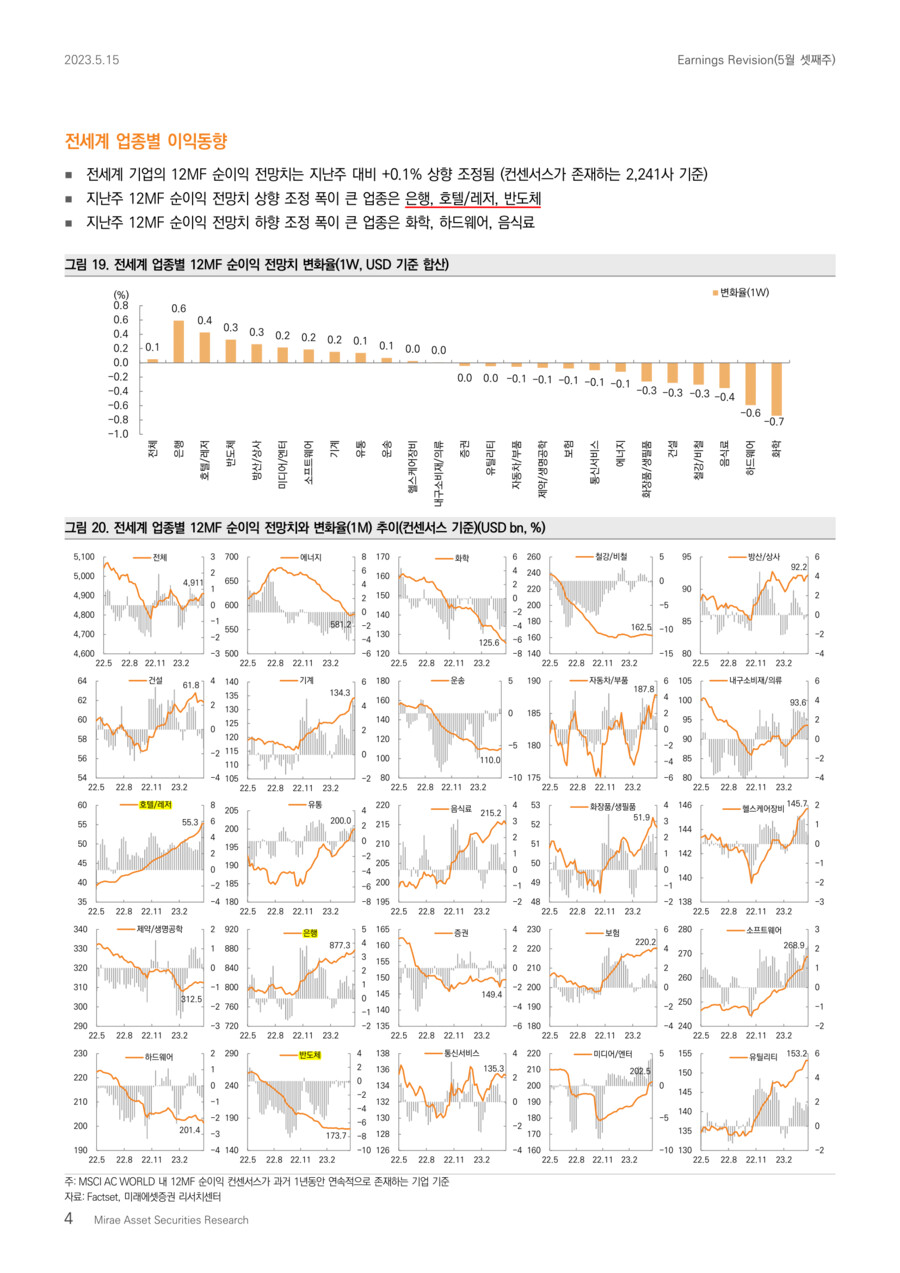

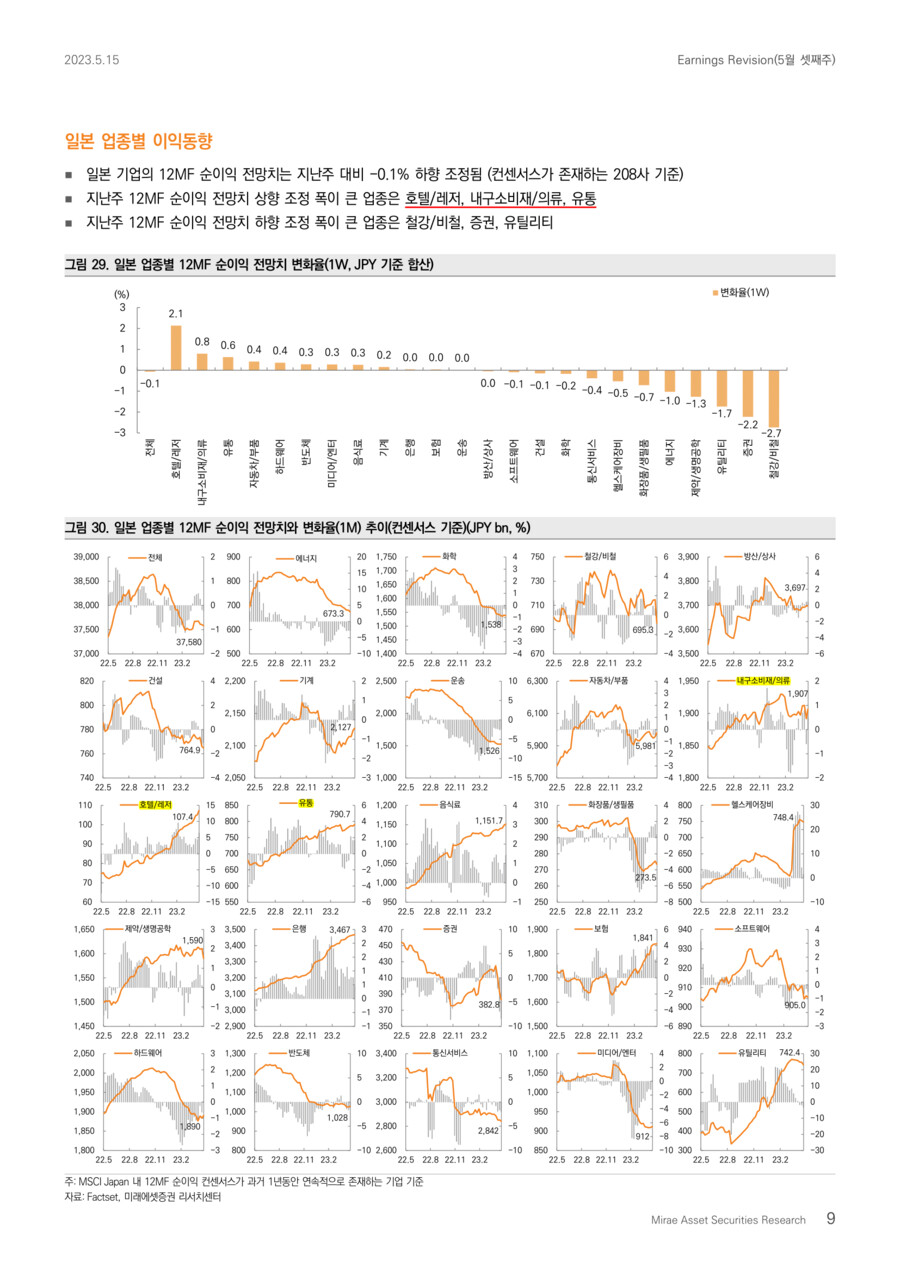

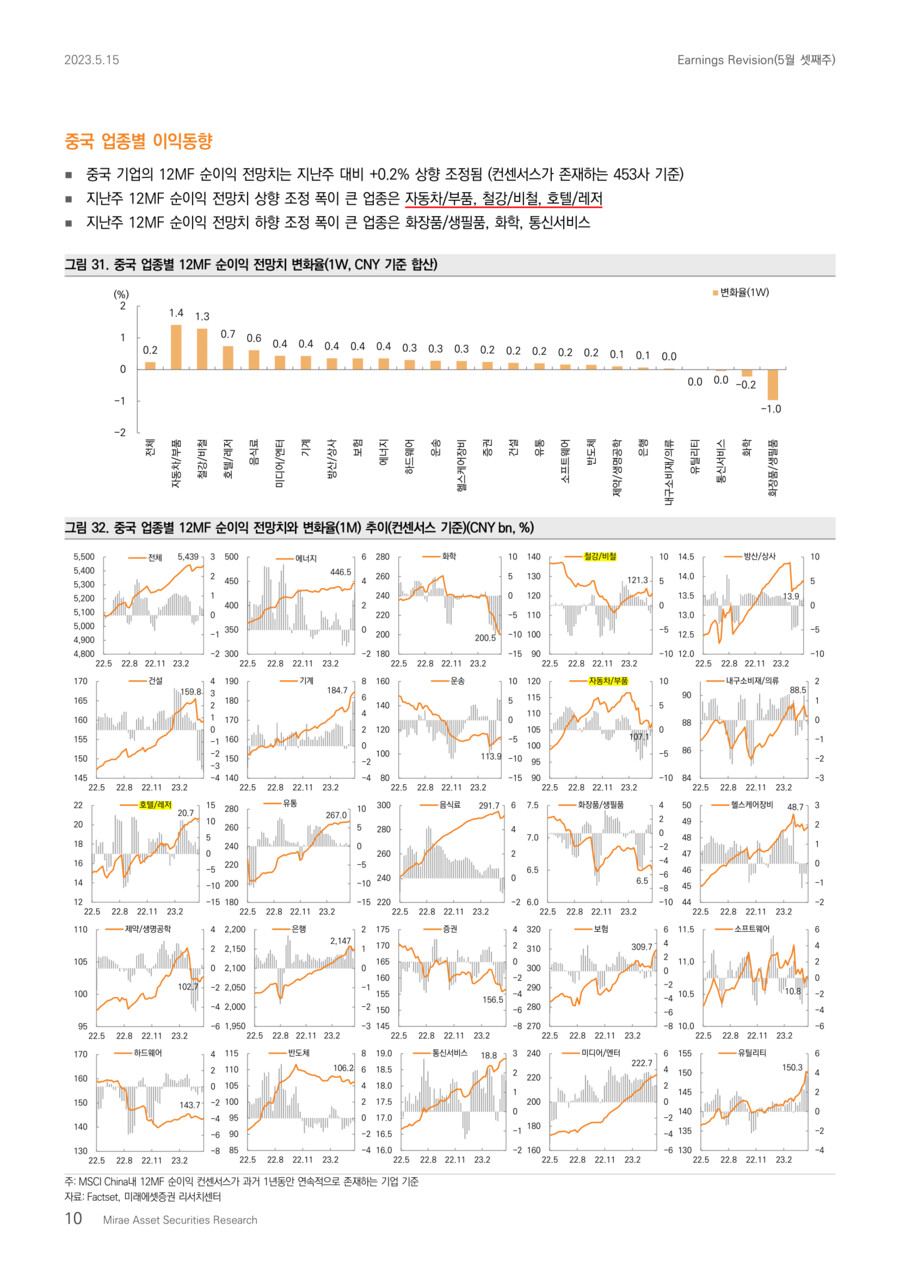

■ 글로벌 이익동향(MSCI, 12MF EPS)

* 전세계 EPS 변화율(1M)

: -0.1%(DM: +0.0% > EM: -1.0%)

* 컨센서스 상향 국가(1M)

: 독일(+1.0%), 영국(+0.6%)

* 컨센서스 하향 국가(1M)

: 대만(-3.6%), 호주(-1.8%), 인도(-1.0%), 홍콩(-0.9%)

* 컨센서스 상향 업종(1M, DM+EM)

: 커뮤니케이션서비스(+2.2%), 경기소비재(+1.2%), 산업재(+0.4%)

* 컨센서스 하향 업종(1M, DM+EM)

: 에너지(-1.3%), 소재(-1.2%), IT(-1.0%)

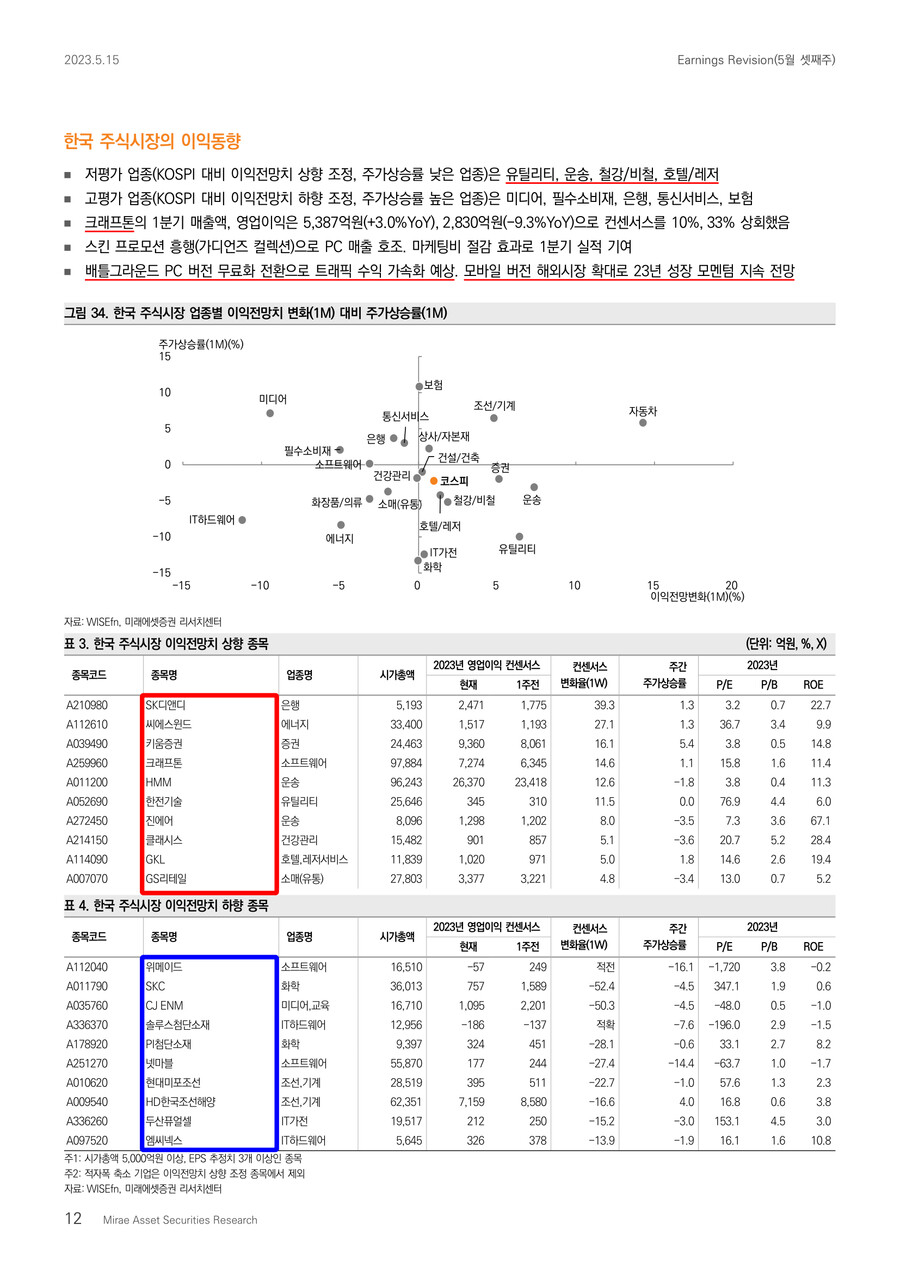

■ 국내 이익동향 및 밸류에이션

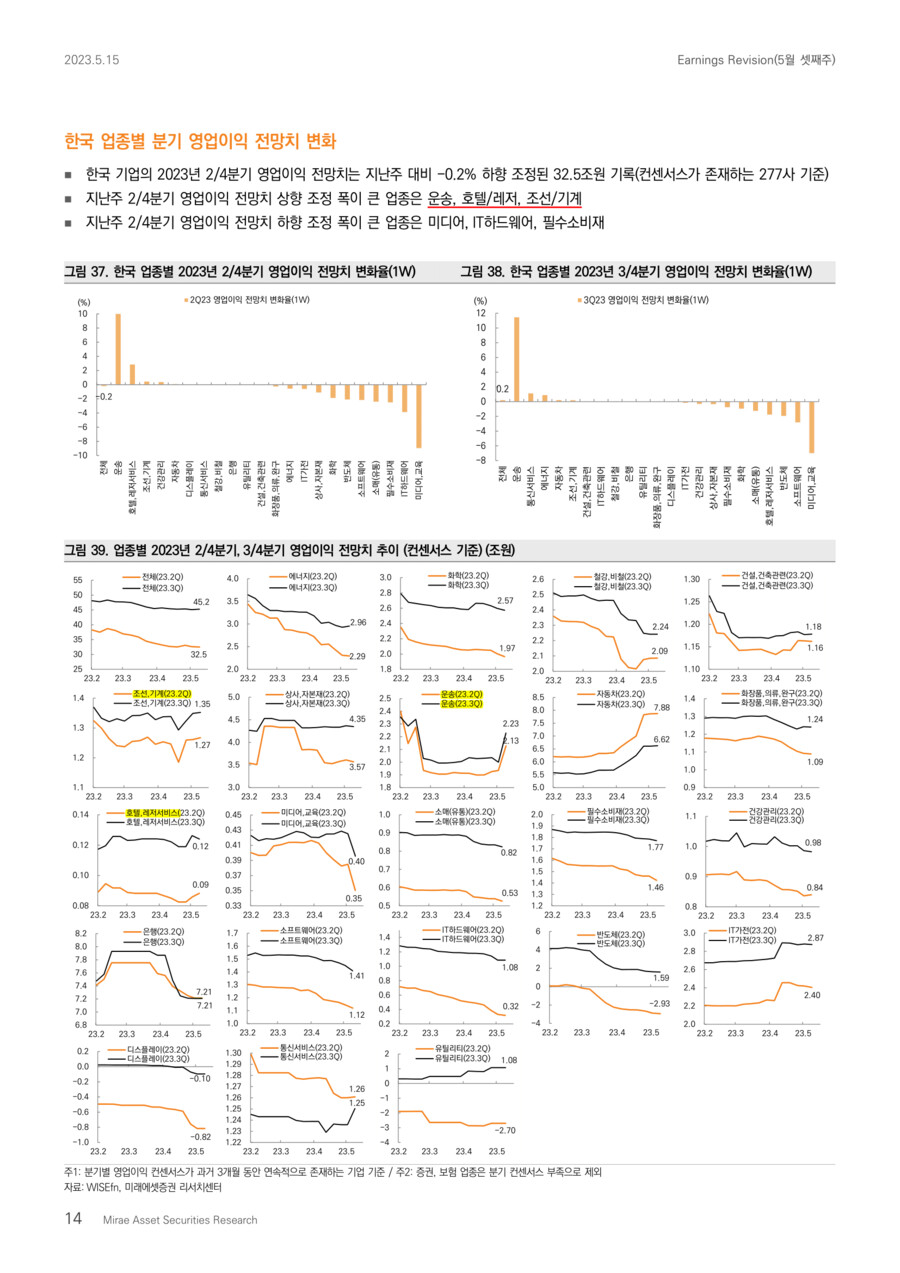

* 2Q23 영업이익 컨센서스 변화

: -0.2%(1W), -0.5%(1M)

* 2023년 영업이익 컨센서스 변화

: -0.1%(1W), +1.0%(1M)

* KOSPI 12M Fwd. PER, 12M Trail. PBR

: 12.3배, 0.94배

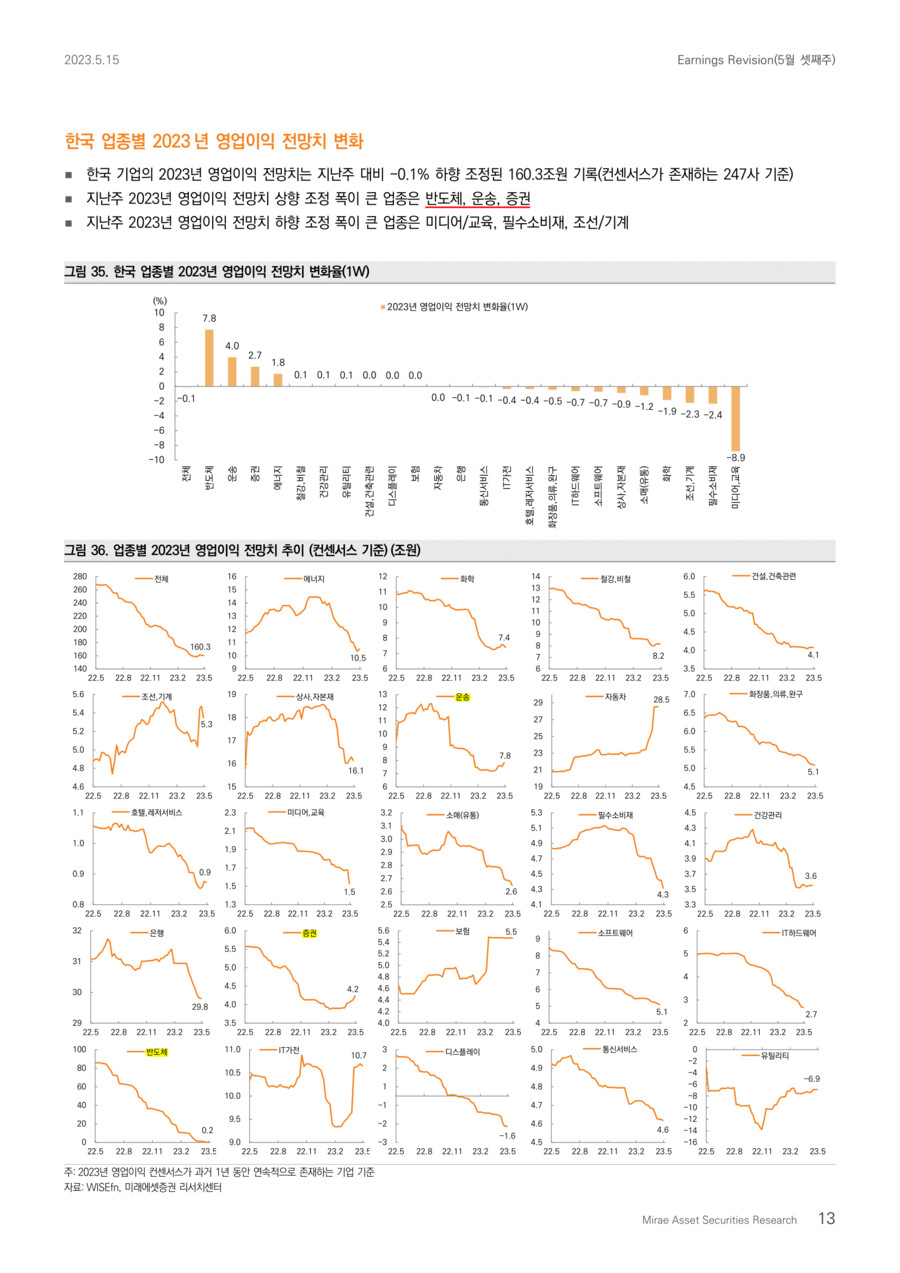

■ 국내 업종별 이익동향(23년 영업이익 1W 변화율)

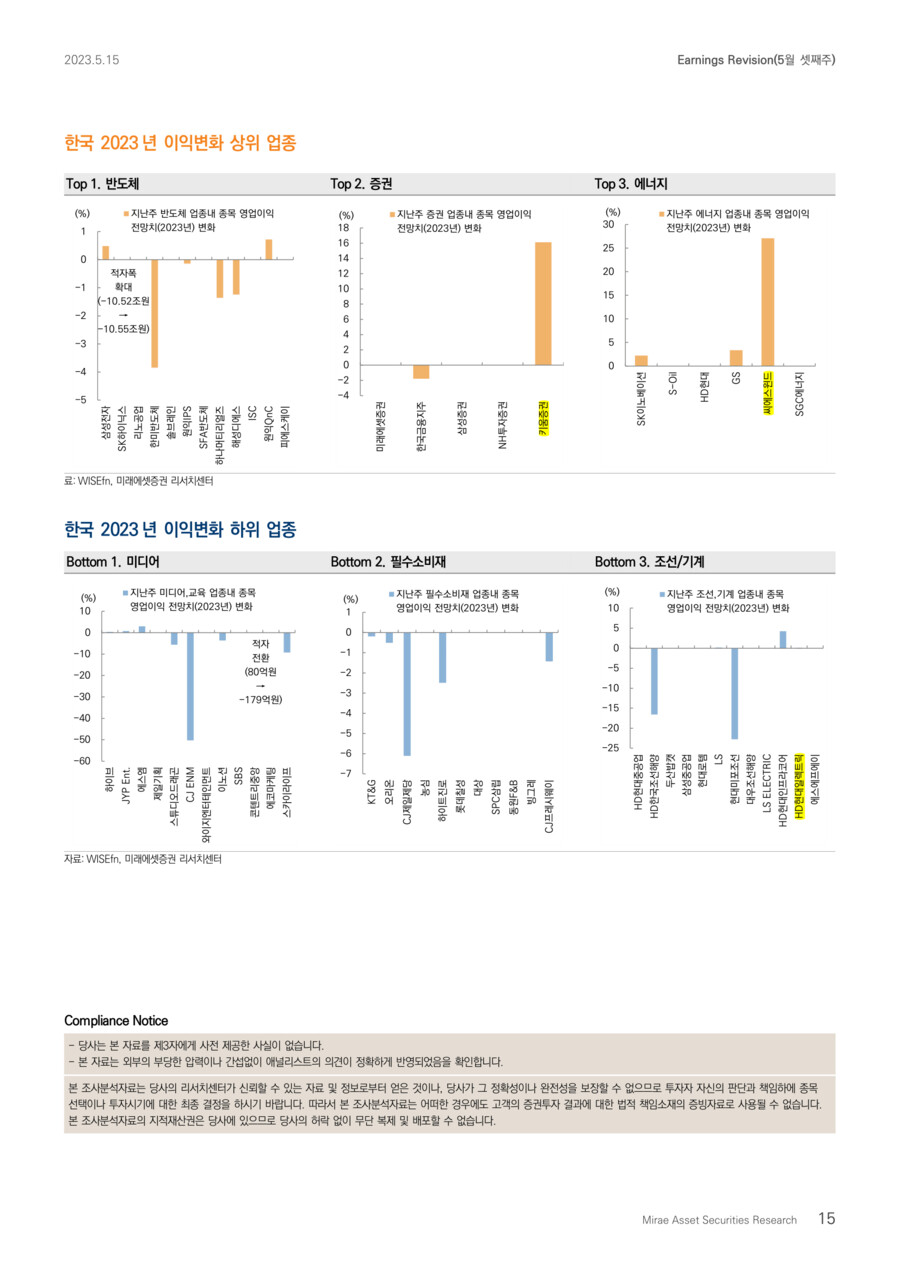

▶️컨센서스 상향 업종: 반도체, 증권, 에너지

① 반도체(+7.8%, +136억원, 23년 영업이익 1W 변화율)

*삼성전자(+0.5%), SK하이닉스(+280억원) 하반기 공급축소에 따른 수급 개선을 기대

*반면, 한미반도체(-3.8%), 해성디에스(-1.2%) 이익전망치↓

② 증권(+2.7%)

*키움증권(+16.1%)는 1분기 어닝서프라이즈를 반영. 다만, CFD 관련 이슈로 증시 거래대금 둔화 및 예수금/활동계좌수 감소 우려 존재

③ 에너지(+1.8%)

*씨에스윈드(+27.1%)는 AMPC 보조금 효과 반영으로 이익전망치↑. 2분기 신규법인 생산 정상화로 실적 개선 기대

*GS(+3.4%)는 자원개발 및 전력 판매 호조 반영. SMP, 정제마진 하락으로 2분기 실적은 둔화 예상

*SK이노베이션(+2.2%)은 2분기 배터리부문 흑자전환 전망

▶️컨센서스 하향 업종: 미디어, 필수소비재, 조선, 화학, 유통

① 미디어(-8.9%, 23년 영업이익 1W 변화율)

*CJ ENM(-50.3%, 2,200억원→1,095억원)은 미디어플랫폼, 영화드라마부문 부진으로 1분기 어닝쇼크를 기록. 이익전망치가 크게 하향 조정

*이노션(-3.6%)은 광고 업황 부진 지속, 비용 증가로 수익성 하락 예상

*스카이라이프(-9.2%)는 광고 매출 감소로 1분기 부진한 실적 발표

*반면, 엔터4사의 이익 전망치 ↑. 와이지엔터테인먼트(+9.0%), 에스엠(+3.0%), JYP Ent.(+0.8%), 하이브(+0.4%)

② 필수소비재(-2.4%)

*CJ제일제당(-6.1%)은 식품/바이오 부문 판매량 부진 및 원가 부담 지속으로 1분기 어닝쇼크 기록

*하이트진로(-2.5%)는 신제품 출시에 따른 마케팅 비용 증가를 반영

*CJ프레시웨이(-1.4%)는 1Q23 매출 성장에도 판관비 증가로 영업이익은 부진. 단체급식 부문 성장 기대

③ 조선/기계(-2.3%)

*현대미포조선(-22.7%)은 고선가 수주분 매출인식 지연 반영. 하반기 적자폭 축소 기대

*반면, 성광벤드(+22.0%)는 해상 운임비 안정화, 제품가격 상승으로 1분기 호실적 달성

*HD현대인프라코어(+4.2%)는 인프라투자 확대에 따른 매출 성장 지속 전망

* 화학(-1.9%, SKC, 코오롱인더, 롯데정밀화학 등), 유통(-1.2%, 케이카, 현대백화점, 이마트 등) 하향 조정

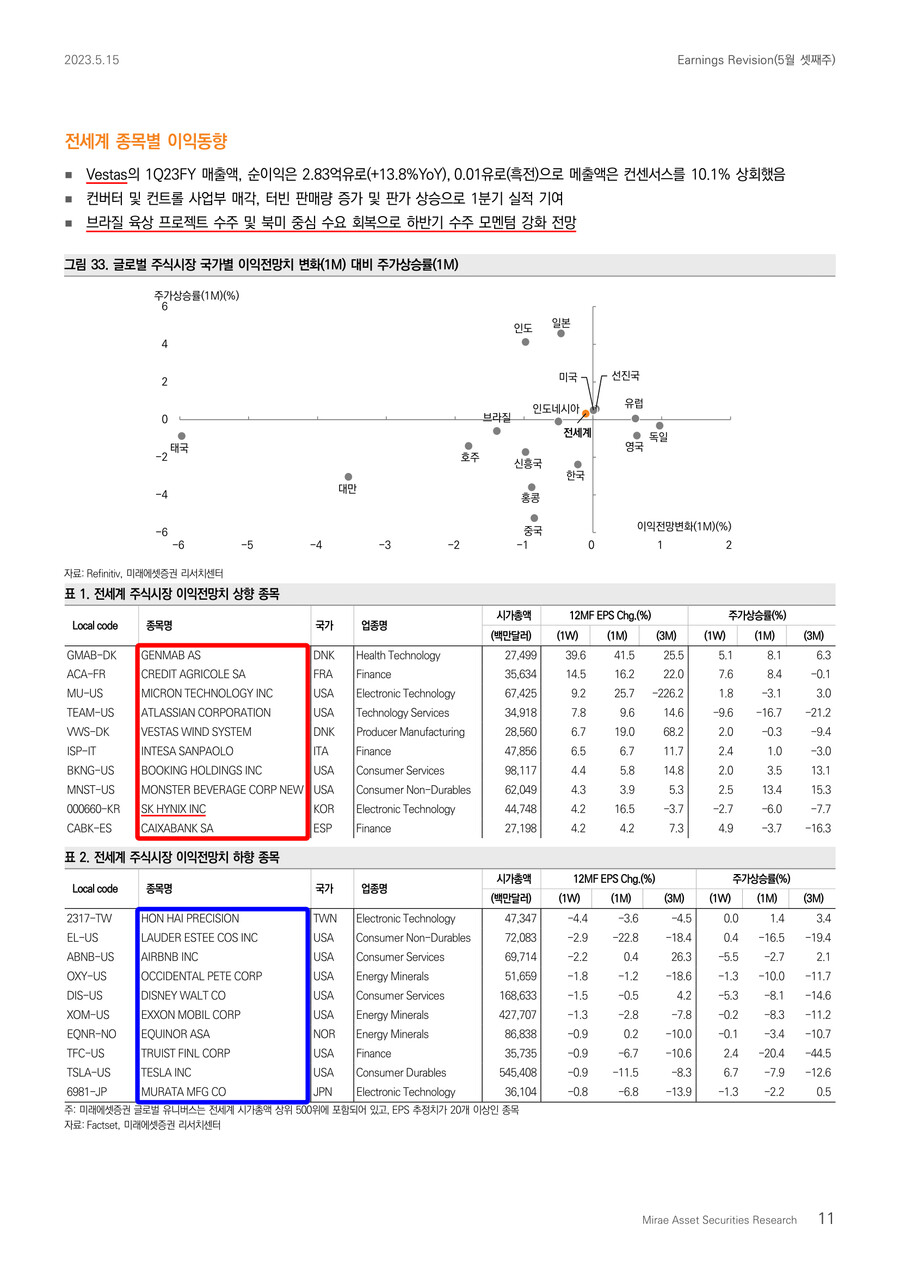

■ Commentary

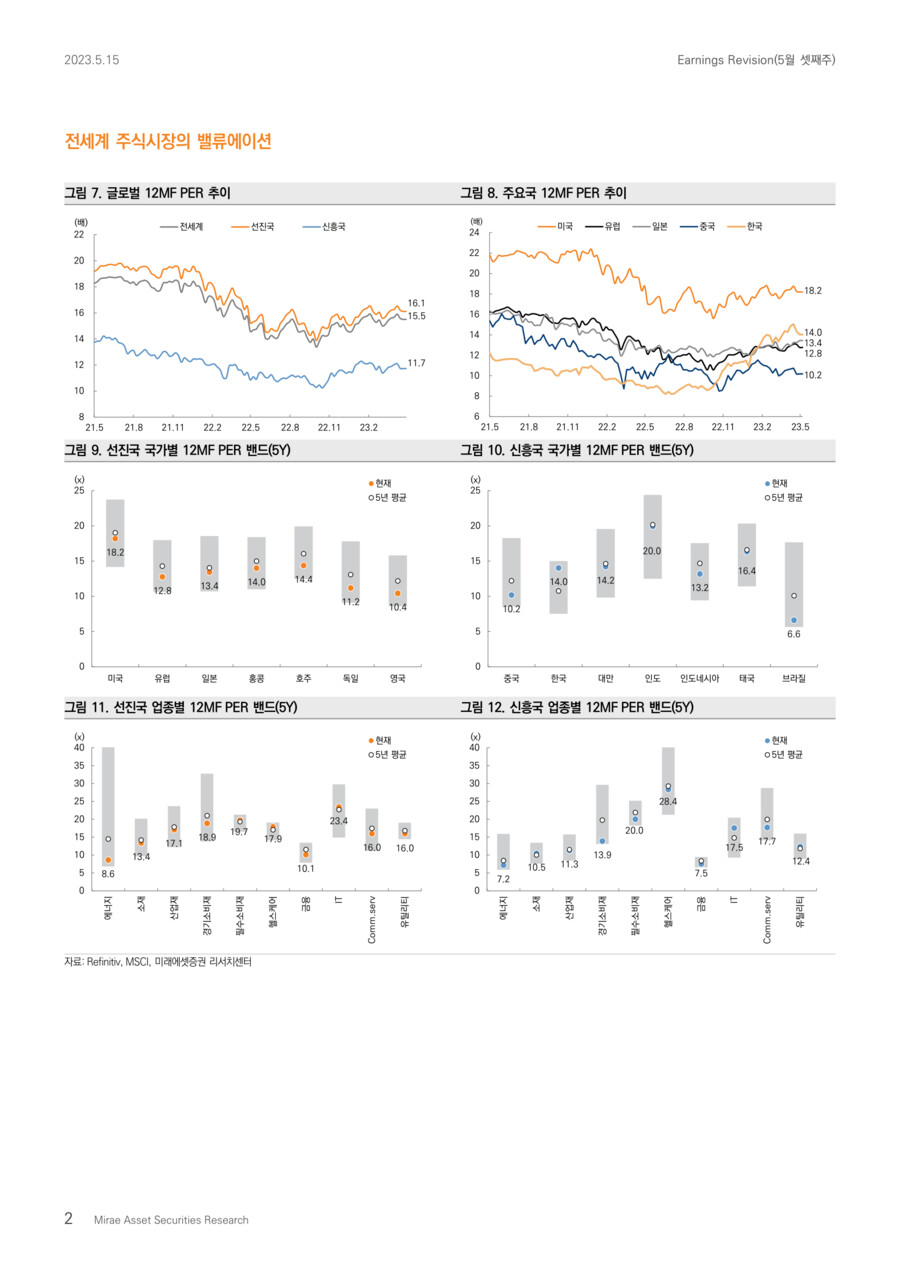

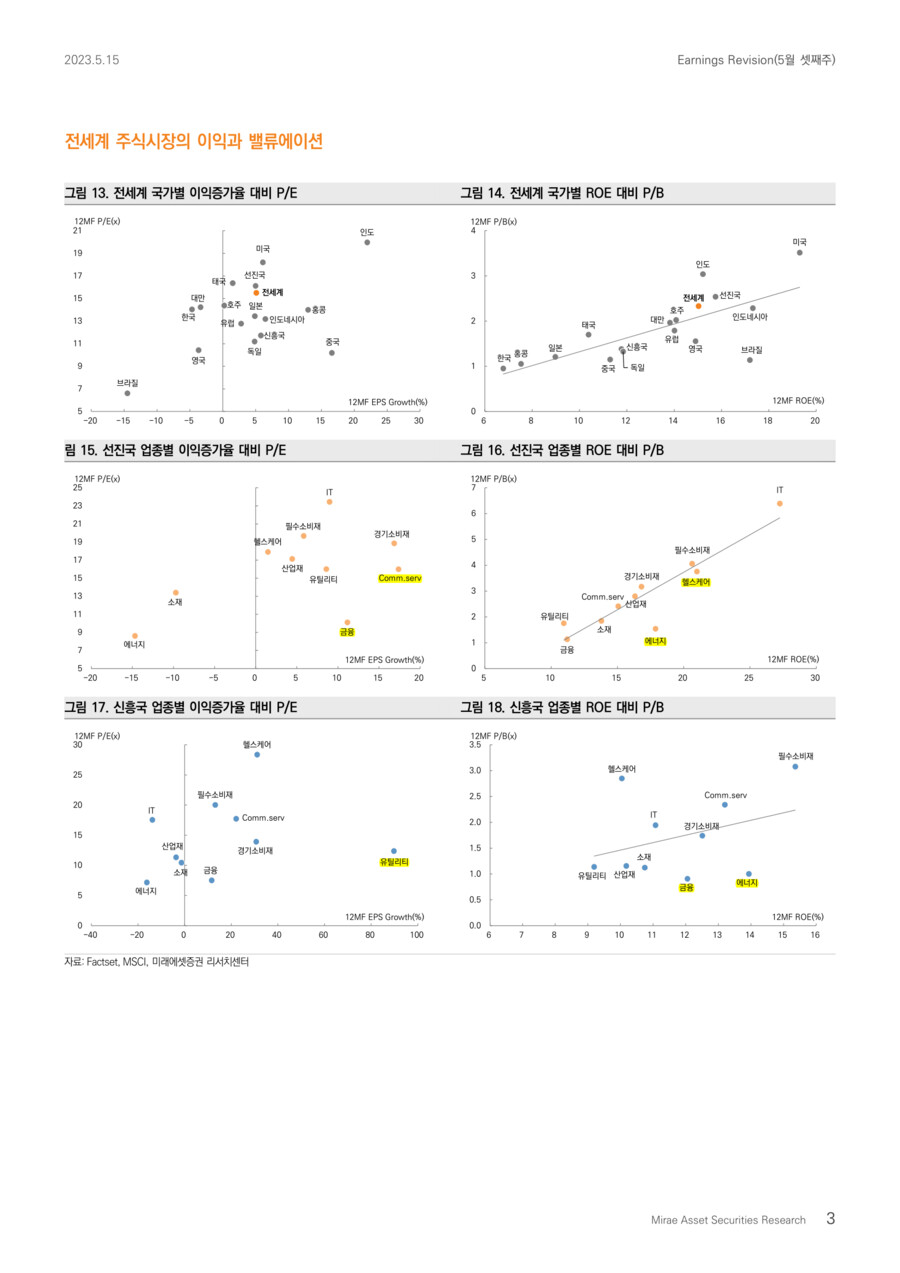

선진국의 실적 하향 조정 폭이 축소됐습니다(12MF EPS 1개월 변화율: -0.3%→+0.0%). 유럽의 실적 상향 조정 폭이 컸습니다(+0.6%). 반면, 대만, 호주, 인도, 홍콩의 이익모멘텀은 부진했습니다. 업종별로 보면, 커뮤니케이션서비스, 경기소비재, 산업재의 이익모멘텀이 긍정적이었습니다. 에너지, 소재, IT는 실적 하향 조정이 지속됐습니다.

국내 기업들의 2023년 합산 영업이익 컨센서스는 지난주와 유사한 수준을 기록했습니다. 반도체, 증권, 에너지 업종의 실적이 상향 조정됐습니다. 그러나 증권 업종은 CFD 이슈 이후 증시 거래대금이 감소하면서 2분기 실적에 대한 분위기가 좋지 않습니다.

미디어, 음식료, 조선, 화학, 유통 업종은 실적 하향 조정 폭이 컸습니다. 다만, 같은 업종 내에서도 종목별로 실적 차별화가 진행됐습니다. 미디어 업종 내에선 CJ ENM, 광고 업황 부진으로 이노션, 스카이라이프의 이익전망치가 하향 조정됐지만 엔터사들은 주가와 실적 모두 긍정적입니다. 화학 업종 내에서도 SKC, 코오롱인더, 롯데정밀화학의 실적은 부진했지만 롯데케미칼, 금호석유의 이익전망치는 상향 조정됐습니다.

1Q23 실적발표는 69%(시가총액 기준) 진행됐습니다. 합산 매출액은 컨센서스를 소폭 하회했지만 영업이익은 +9.2% 상회했습니다. 컨센서스 상회비율은 48%(=133개/279개) 수준입니다. 코스피(컨센서스 상회비율: 52%), 대형주(53%)의 실적이 긍정적이었습니다(vs. 코스닥: 37%, 소형주: 42%). 코스닥, 소형주의 영업이익은 컨센서스를 -18%, -11% 하회했습니다. 경기가 좋지 못할 때 대형주의 실적 방어 능력이 상대적으로 높다는 점을 확인할 수 있습니다.

1Q23 어닝서프라이즈 & 2023년 영업이익 컨센서스 상향 조정 폭이 큰 기업(컨센서스 추가/삭제 제외, 1W)은 롯데케미칼, 씨에스윈드, 성광벤드, 크래프톤, 한전기술, 와이지엔터테인먼트, 진에어, 클래시스, GKL, GS리테일, HD현대인프라코어, SK네트웍스, NHN, 태광, 세아베스틸지주, NAVER, SK이노베이션, 파라다이스, CJ대한통운, 삼성엔지니어링, 금호석유 입니다.

- 미래에셋증권 퀀트 애널리스트 유명간 -

#퀀트 #이익전망