■ 지역별 경기모멘텀에 따라 미국 경기가 좋을 때에는 반도체, 자동차 등 대형 수출주로 대응하면 크게 틀리지 않음

■ 미국 경기가 리세션에 빠지지 않고 금리와 달러의 상승세가 이어진다면 나스닥 대형 기술주의 추가 상승은 제한될 수도

매크로 방향이 바뀐 것이 느껴집니다. 달러화가 반등했고 위안화는 약세를 보여 7.0을 뚫고 올라갔습니다. 사실상 기준금리 인상이 종료되었지만 미 국채 금리가 반등해 거의 전 구간에서 SVB 사태 이후 고점을 경신했습니다. 나스닥 증시가 한 차례 더 상승하며 최근 1년간의 고점을 경신했는데 이번 상승에는 빅테크보다 반도체가 더욱 강세를 보였습니다. 부채한도 협상의 디폴트 리스크가 다소 낮아졌고 미국 경기가 리세션에 빠지지 않을 것 같은데 오히려 중국에서 모멘텀이 없어졌으면 포트폴리오의 방향도 바뀌어야 합니다.

저는 코스피 지수를 크게 세 부문으로 나누어 분석하곤 합니다. 중국 경제가 좋을 때는 중국 관련 소재(화학, 철강 등)나 소비재(화장품, 의류, 면세, IT 부품 등)를, 미국 경제가 모멘텀을 받을 때는 미국 수출 소비재인 반도체나 자동차를 좋게 보면 잘 틀리지 않습니다. 해외 모멘텀이 재미없는데 국내 유동성이 강세를 보일 때에는 코스닥 성장주, 건설 및 은행, 내수유통과 부동산 등이 강세를 보이고 특히 그때그때의 테마주들이 성과가 좋은데 이는 바이오테크부터 메타버스에 걸쳐 이번의 2차전지까지 다양한 역사를 가지고 있습니다.

이러한 분류는 상황에 따라 달라지는데 예를 들어 반도체는 중국의 영향도 컸으나 메모리 반도체의 주요 수요처가 IT빅테크 기업으로 바뀌고 미중 무역갈등이 심화됨에 따라 미국 경기와 더욱 연동하게 되는 것 같습니다. 그리고 중국, 미국, 한국 셋다 이도저도 아닐 때에는 지수가 쉬면서 방어주 스타일이 아웃퍼폼하게 마련입니다. 4월 헬스케어 대형주, 자동차, 엔터주의 상승에는 이런 성격도 있었다고 판단됩니다.

올 1월에는 중국 경기 기대감으로 화학, 화장품 등이 강했고, 2월에는 주주총회를 앞둔 특성 상 지배구조 이슈가 있던 종목이 강했으며, 3월부터는 국내 금리 인상 중단에 따라 코스닥의 아웃퍼폼이 나타났습니다. 4월에는 대내적으로는 유동성으로 밀어올린 업종의 과열과 CFD 물량 출회가 동시에 발생하는 가운데 대외적으로는 은행 리스크가 재발하며 방어 스타일이 아웃퍼폼하는 모습을 보였습니다. 그리고 5월 중순 들어서부터는 다시 미국 모멘텀을 타고 삼성전자를 위시한 반도체 대형주의 강세가 나타나고 있습니다.

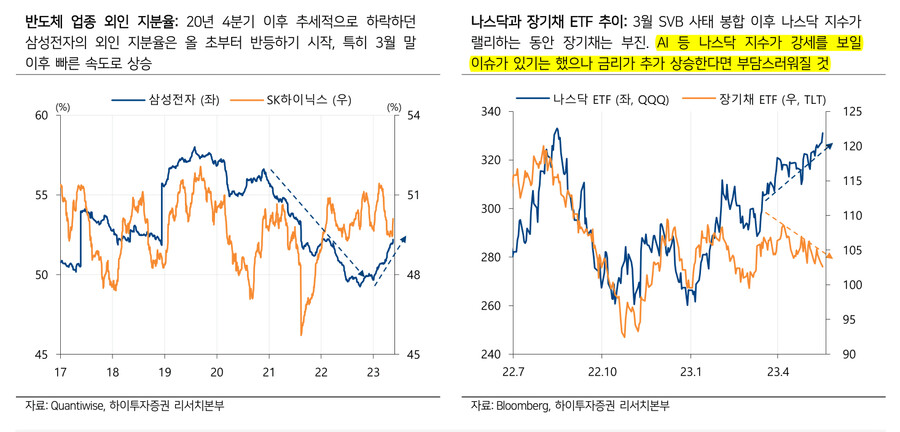

그래서 매크로 방향 변화를 눈치채면 코스피에서 '전닉현기'를 찾아서 포트폴리오를 교체하면 됩니다. 삼성전자, SK하이닉스, 현대차, 기아로 대표되는 미국 경기모멘텀 수출주가 그 대상입니다. 외인 수급은 긴 호흡에서는 반도체 업종의 턴어라운드를 고민하고 있었지만, 이미 3월 말부터 이런 장세를 준비했던 것처럼 삼성전자를 매집하기 시작했습니다.

수출주, 반도체 업종의 강세가 기대됩니다만, 미국 경기가 리세션에 빠지지 않고 금리와 달러의 상승세가 이어진다면 나스닥 대형 기술주에 대한 무한한 낙관은 잠시 접어두어야 할 지도 모르겠습니다. 일단 나스닥 지수는 꽤 급하게 오르긴 했습니다. 다음 버블이 나타나면 AI가 정답인 것은 이미 명약관화한 사실이지만, 나스닥 빅테크 종목들은 경기가 좋으면 좋은대로 증시에 좋다며 올랐고, 경기가 나쁘면 나쁜대로 필수소비재적 성격이 있다며 올랐습니다. 장기채권과의 괴리는 꽤 벌어져 있는데다가, 부채한도 협상이 아예 해결된 것도 아니며, 경기가 좋아지면 다시 금리가 부담이 될 수 있겠습니다.

- 하이투자증권 이웅찬 연구원 -