美 부채한도 협상 타결 이후 재무부 발 유동성 우려가 커지는 상황

→ 재무부가 대규모 국채를 발행하면 투자자들이 이를 매입해기 위해 은행 예금을 빼낼 가능성 ↑

하지만 MMF가 역레포에 예치한 자금을 인출해 국채 공급 물량의 상당 부분을 흡수하면 시중 유동성에 미치는 영향은 적을 것

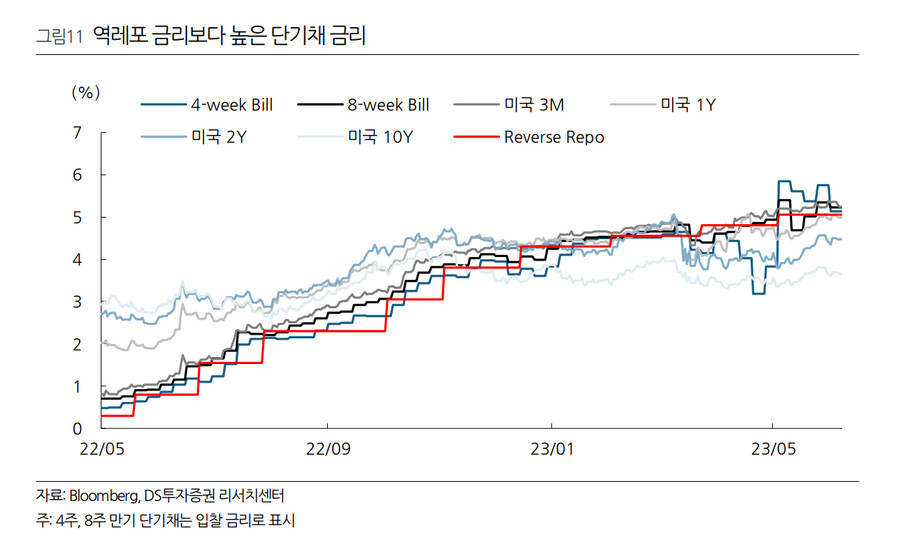

→ 역레포와 미국 단기채는 일종의 경쟁 관계

→ 역레포와 단기채 중 금리가 더 높은 쪽으로 자금이 이동

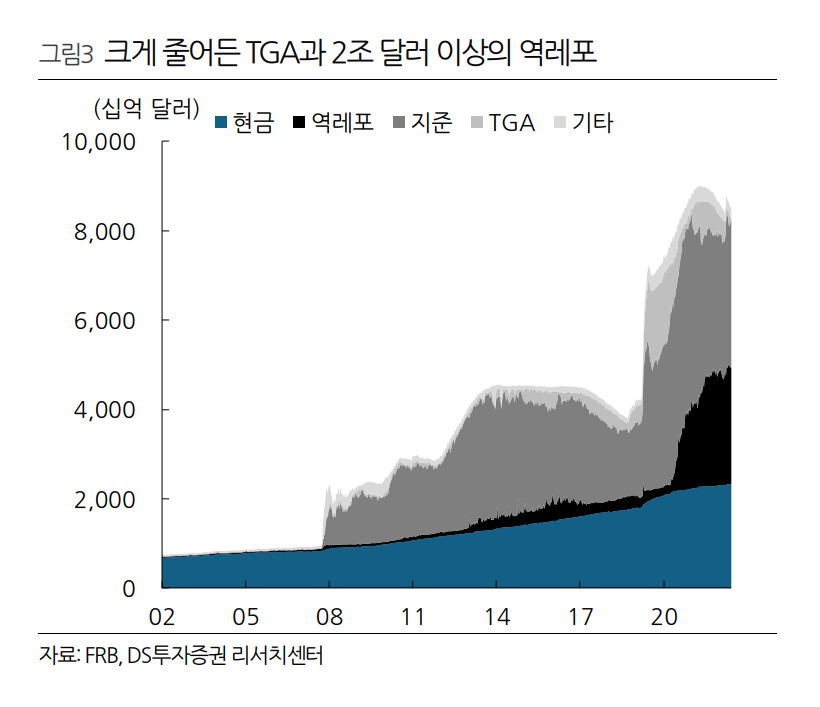

현재 역레포 잔고는 2조 달러 이상

재무부가 TGA 잔고를 수천억 ~ 1조 달러 정도 쌓아나간다고 할 때 상호 금리 격차만 잘 만들어 주면 유동성 우려 해소 가능

이러한 금리 격차(역레포 금리 < 단기채 금리)를 만들어 주기 위한 방법이 연준의 기준 금리 인상 건너뛰기(skip)임

기준 금리를 인상하면 역레포 금리도 올라가기 때문에 별로

그러면서도 미국채 단기물 금리는 높아야 하기에 향후 금리가 더 올라갈 것처럼 시장에 보여지는 것은 좋은 것

바로 이 조합이 건너뛰기임 (이번엔 동결했지만 언제든 올릴 수 있다는 rhetoric)

만약 연준의 시나리오대로 흘러가지 않는다면? 플랜B와 C를 가동

플랜B

연준은 코로나 이후 제로금리가 오랫동안 지속되면서 발생한 과잉 유동성을 흡수하기 위해 역레포에 특혜를 주고 있음 (기준금리 하단 + 5bp)

→ 과잉 유동성이 시중으로 흘러가면 인플레가 심화될 수 있기 때문에

이를 없애면 될 것

플랜C

연준이 직접 채권을 사들이는 것

2019년 9월 레포 발작

은행들은 보통 단기자금 시장에서 돈을 빌려 국채를 매입함

그런데 미국 의회가 재정적자 한도 확대에 합의한 후 재무부가 국채 발행을 늘리면서 은행의 단기자금 수요가 크게 늘었음

그런데 9월에 기업들이 분기 말 법인세를 납부하기 위해 은행에서 대거 자금을 인출하면서 은행의 단기자금 수요가 더욱 급증했음

이에 따라 미국 자금시장에서 레포 금리가 평소의 5배인 최고 10%까지 치솟았음

이러한 경색을 막기위해 연준은 곧바로 단기 자금 시장에 3천억 달러 이상의 유동성을 공급

연준은 이러한 개입이 양적완화(QE)라는 비판을 피하기 위해 1년 미만의 채권을 매입

이를 통해 자금 시장 안정을 이룬바 있음

결론

미국채 단기물 금리가 역레포 금리보다 높은지를 체크

그래서 역레포 자금이 단기채로 가는지 확인

연준의 건너뛰기(skip)론은 이를 달성하는데 큰 도움이 될 것

설령 연준의 시나리오대로 흘러가지 않아도 플랜 B,C가 있다는 것