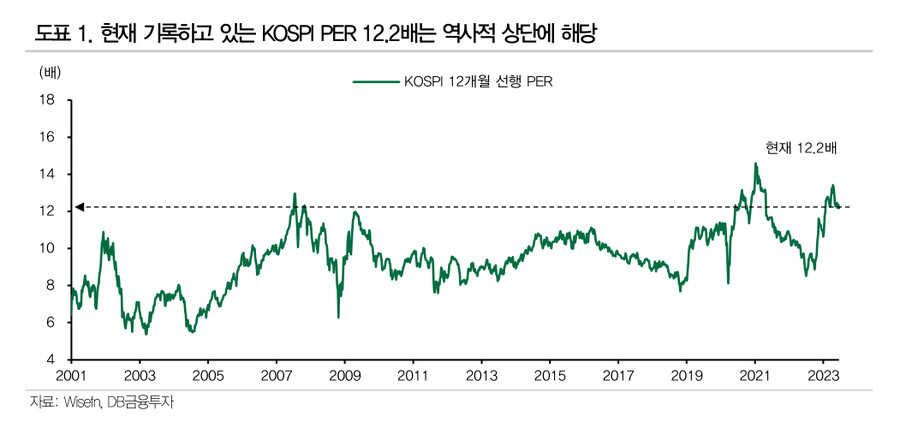

현재 KOSPI PER 12.2배는 역사적 상단. 다만, 밸류에이션 정체 속 EPS와 P의 움직임 주목

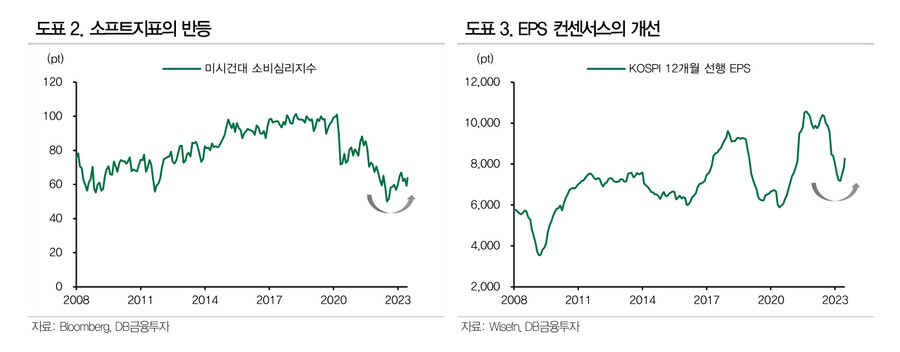

향후로 EPS 컨센서스가 변화할 여지: 현재 소프트지표와 EPS 켄선서스의 동반 상승 진행

P는 외환시장과 함께 달라질 것: 약달러 환경 속에서 달러 자금 유입이 나타날 수 있어

한국 주식시장의 밸류에이션은 부담이 된다. 현재 기록하고 있는 PER 12.2배는 역사적 상단에 해당하기 때문이다[도표1]. 이는 향후 주식시장의 방향을 예단함에 있어서, 상승보다는 횡보 내지 하락에 무게를 두게 만드는 요인이다. 밸류에이션이 역사적 최고 수준을 넘어서 확장하기 위해서는 성장성에 강한 확신이 있어야 한다. 이는 버블 국면에 이르러서야 나타나는 현상이다. 물론 현재는 그것을 바랄 수 있는 상황이 아니다. 이러한 제한 조건 아래에서 주식시장은 어떻게 운신할까?

기본적인 “PER = P / EPS”의 관점에서 풀이해 보겠다.

① EPS 컨센서스가 변화할 여지가 있다. 대중의 기대와 다르게 움직이는 것은 “경기 모멘텀”과 “실적 컨센서스”다. 대부분의 이들은 직전까지 경기 침체를 언급하며 기업 실적의 감익을 예상했었다. 하지만 최근에는 오히려 경기가 향후 수개월 내에 바닥을 형성한 이후 돌아설 것이라는 의견으로 바뀌고 있다. 이에 따라 기업 실적 역시 올해 3~4분기에 턴어라운드할 수 있다는 견해가 대두 중이다. 소프트지표의 반등이 진행되고 있다는 점이 이 같은 의견에 타당성을 더한다. 경기 모멘텀 개선을 알리는 소프트지표(실물 경기를 대략 6개월 선행)의 반등은 EPS 컨센서스(기업 실적을 대략 6개월 선행)의 개선으로 이어지는 것이 일반적인 패턴이다[도표2, 3]. 이러한 현상은 근본적으로 Cost Push 인플레이션 환경에서 → 물가상승률이 낮아지면 → 화폐당 구매력이 개선되어 소비가 향상되기 때문이다.

② P가 외환시장과 함께 달라질 것이다. 주요 동인은 약달러 가능성이다. 6월 FOMC를 전후로 미국의 3개월물 금리가 하락하며 달러는 약화하고 있다. 한편, 최근 유로존 ECB의 통화 긴축과 미국 FRB의 금리동결은 유로화 강세와 달러화 약세의 구도를 유발한다. 해당 현상들의 지속성을 감안할 때 향후 달러화는 추가로 약해질 가능성이 농후하다. 일반적으로 약달러 환경에서는 미국 금융시장에 머물던 자금이 머니게임을 시작하며 미국 외로 이전한다. 달러 자금의 유입은 한국 주식시장에서도 나타날 수 있다[도표4]. 이는 지금도 이뤄지고 있는 일이다. 그 과정에서 P가 오르는 것이다.

필자의 판단으로, △ 한국 주식시장의 밸류에이션은 PER 12.2배로 현상 유지되는 상태에서, △ EPS 컨센서스가 14%가량 상승하고, △ P 역시 유사한 증가율로 오르는 형태가 나타날 것이라 여겨진다. 그 결과로 한국 주식시장은 KOSPI 3,000pt에 이를 수 있다. 요인별로 그 수리적인 부분을 따져볼 경우 KOSPI 3,000pt가 그리 무리한 숫자는 아니라는 것을 알 수 있다.

- DB금융투자 Strategist 강현기 -