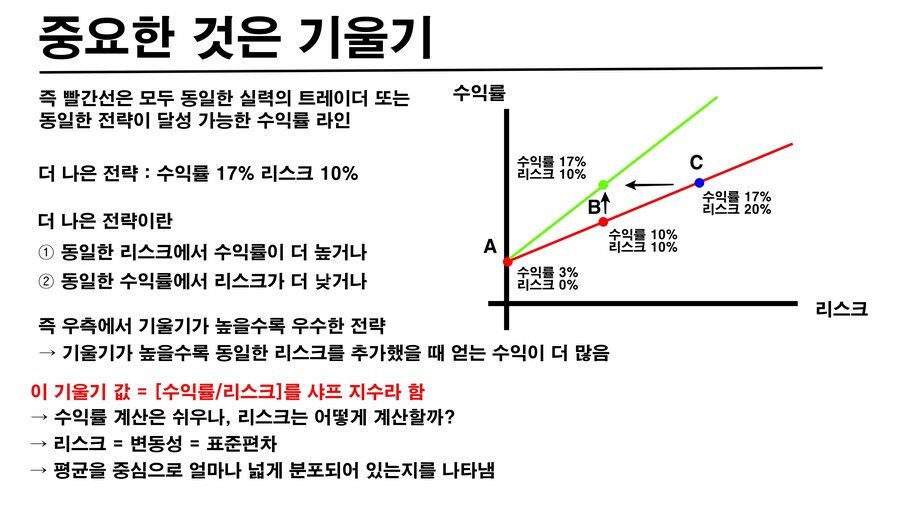

1) 현금보유 vs 주식보유를 결정하는 정량적 틀

→ 리스크 대비 수익률을 극대화하는 것이 목적

1년 홀딩을 가정 (현금, 주식)

2023년 2월 6일 기준

정기예금 이자율 : 4.7685%

S&P 500 지수 4120

S&P 500 지수가 1년 동안 4.7685% 상승해서 4316까지 가면 정기예금과 수익률이 동일

4120 × 1.047685 = 4316

정기예금은 무위험 수익률, 주식은 변동성 리스크 존재

따라서 리스크 대비 수익률로 비교

→ 샤프지수를 이용해 요구 수익률을 계산

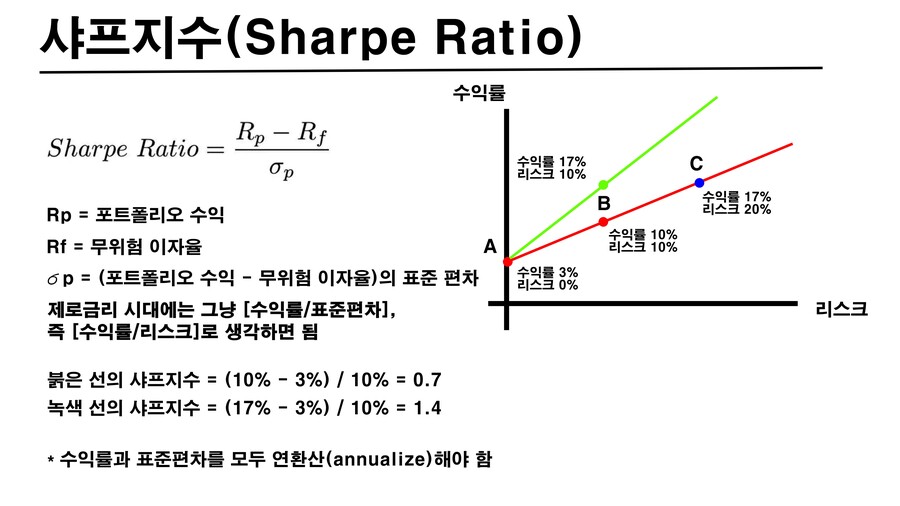

샤프지수 = (포트폴리오 수익률 - 무위험 이자율) / 포트폴리오 변동성

포트폴리오 수익률 = 샤프지수 × 포트폴리오 변동성 + 무위험 이자율

① 무위험 이자율 4.77%,

② S&P 500 샤프지수 0.54 (지난 150년 동안 S&P 500 수익률/변동성을 토대로 계산)

③ 향후 1년 간 변동성 18% (지난 1년 간 과거 변동성)

∴ 포트폴리오 수익률(요구 수익률) = 0.54 × 0.18 + 0.0477 = 0.1449

4120 × 1.1449 = 4717 (1년 후 S&P 500 지수 목표치)

해석 : 통상적으로 기대할 수 있는 S&P 500의 리스크 대비 수익률을 내가 요구한다면, 변동성이 1년 간 18%라는 가정 하에 S&P 500 지수가 4717까지 상승해야 함. 즉, 여러 분석을 통해 S&P 500 지수가 1년 동안 4700까지 상승할 것 같으면 S&P 500에 투자하면 되고, 그게 아니라면 정기예금에 예치하고 기다리면 됨.

동일한 리스크 대비 수익률을 가지는 상품이 있을 때

→ 정기예금 이자(무위험 이자율)가 높을수록 투자 매력도는 낮아짐

→ 변동성이 커질수록 투자 매력도가 낮아짐

즉, 시장에 위험 요인이 많을수록 혹은 무위험이자율이 높을수록 투자에 신중해야 함

꼭 S&P 500의 장기평균 샤프지수를 목표로 해야 할 필요는 없음. 어디까지나 개인의 선택임.

펀더멘털 기반 가치 투자자는 변동성에 의미를 덜 부여함

가격 하락은 본인이 싸게 살 수 있는 기회로 해석

장기투자에서 변동성은 그것이 파산 위험이 아닌 한 무시할 수도 있음

주의 : 패시브 투자에서 최고의 미덕은 시장에 대해 액티브한 행동을 하지 않는 것. 현금 비중 조절 타이밍조차 본인이 궁리할 필요가 없다는 의미.

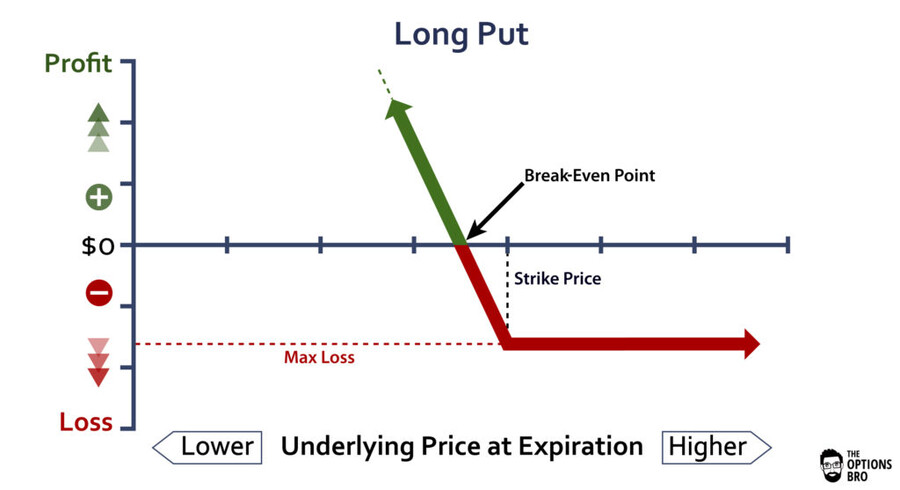

2) 현금보유를 하면서 주식시장의 상승에서 수익률 올리는 비법

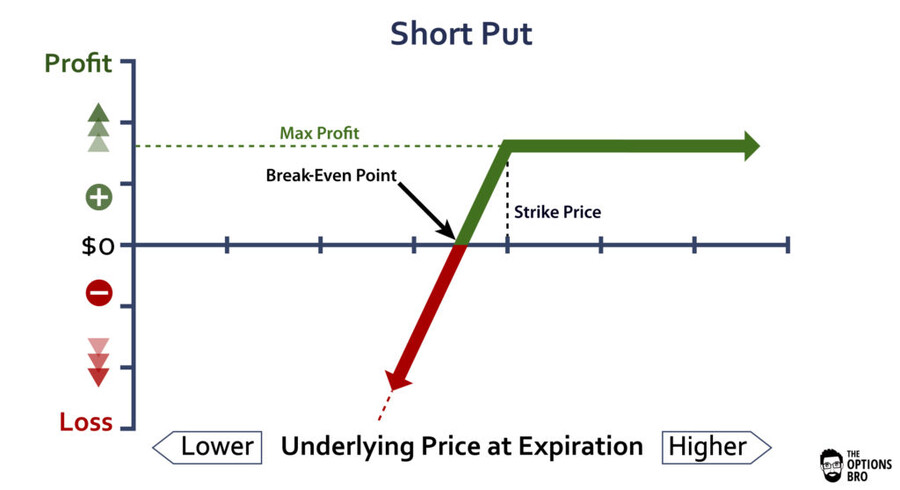

풋옵션 매도 (행사가 = 내가 사고 싶은 가격)

내가 매수하고자 하는 수량만큼만 풋옵션 매도

SPY 기준 = S&P 500 지수의 1/10

현재 SPY $412, $350 내려가면 매수 예정

정기예금이자 5%

행사가격 $350인 1년 만기 SPY 풋옵션을 매도한다면?

SPY가 계속 올라버리면 풋옵션은 행사되지 않기 때문에 매도자는 풋옵션 프리미엄(가격)을 고스란히 이익으로 챙길 수 있음

만약 주가가 내려가면 (SPY가 350 미만) 풋옵션이 행사되기 때문에 매도자는 SPY를 350에 사줘야 함

어차피 SPY를 350에 사려고 했기 때문에 큰 차이는 없고 풋옵션 매도로 프리미엄을 챙겼으니 추가 이익을 얻은 상태임

실제 가격을 예로 들어 손익을 계산

시작 자금 $100,000

1년 만기 SPY 350, 풋옵션 프리미엄(가격) $11

현재 SPY 420, SPY가 350까지 내려오면 10만 달러어치 매수 예정

시나리오 A : SPY가 이대로 쭉 상승

① 기존 방법 : 10만 달러를 정기예금 5% → $105,000

② 풋옵션 매도

10만 달러 / 350 달러 = SPY 286주

옵션 계약 : 1계약 = 100주

따라서 SPY 286주는 옵션 3개 계약과 비슷

3계약 매도

→ 3계약 × 100 × $11 = $3300 (옵션 프리미엄 수익)

풋옵션 매도에 대한 증거금

→ 통상적으로 프리미엄의 10배 정도

→ $3300 × 10 = $33,000

따라서 $67,000(시작 자금 - 증거금)에 대해 5% 이자(=$3350) + $3300 (옵션 프리미엄) = $106,650 (1.65% 추가수익률)

시나리오 B : SPY가 350 밑으로 하락

이 경우에도 옵션 프리미엄만큼 이익, 여기에서 증거금에 대한 이자만큼 빼줘야 함

증거금 줄이는 팁

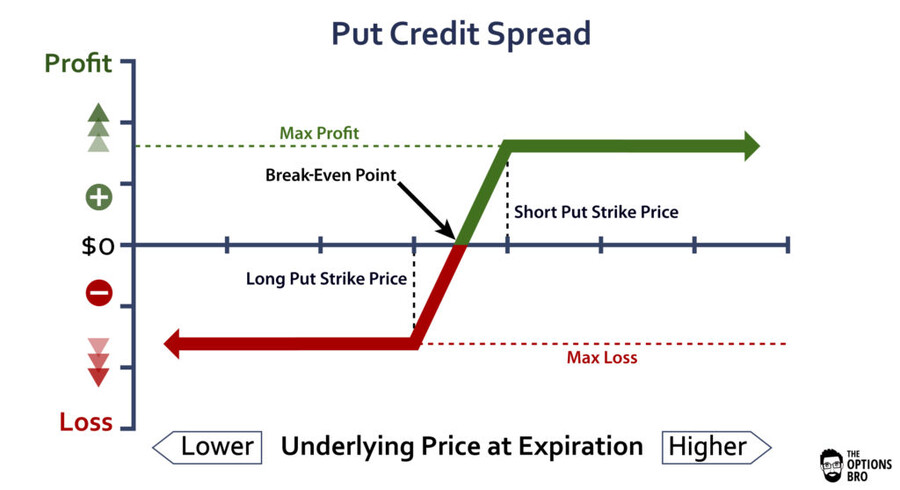

매도한 풋옵션보다 행사가격이 더 낮은 풋옵션을 매수 (최대 손실을 제한)

이 경우 옵션 프리미엄 수익은 줄어들지만 증거금도 줄일 수 있음

지수 또는 특정 종목의 가격이 원하는 만큼 내려오지 않을 때 활용 가능한 전략