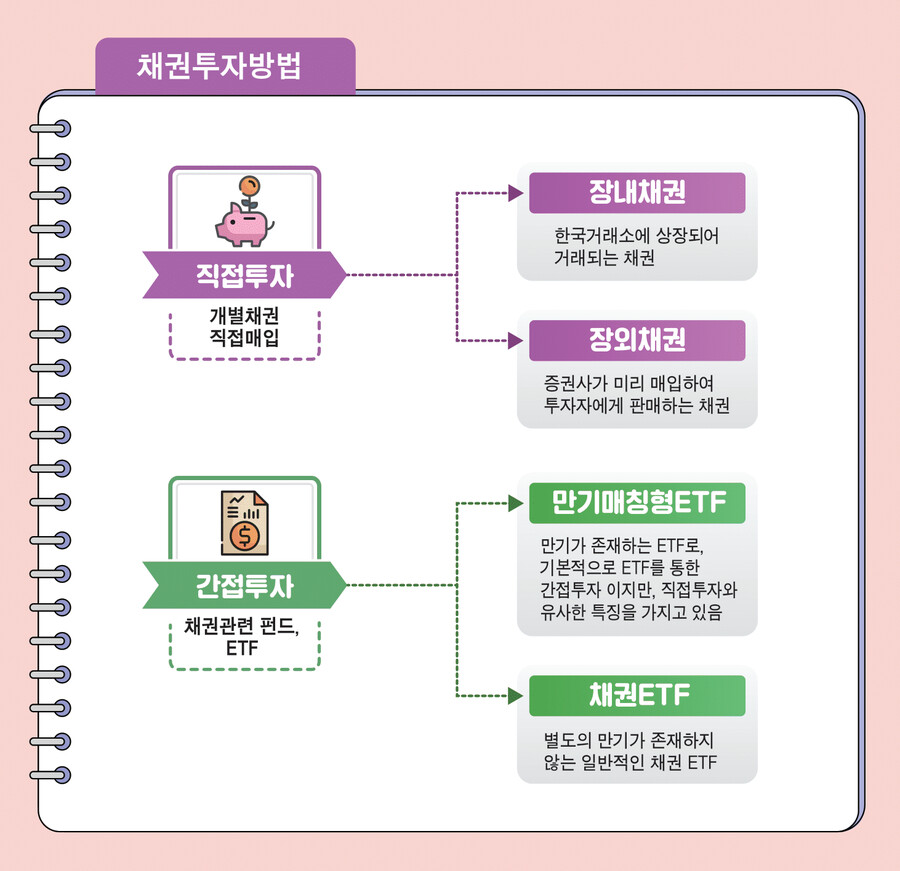

실물 직접 사는 직접 투자vs ETF 매입하는 간접 투자

간접 투자는 일반 ETF와 만기매칭형 ETF로 나뉘어

고액 자산가의 전유물로 여겨졌던 채권이 일반 투자자들에게도 인기를 끌고 있다. 채권 투자 수요가 늘어나면서 증권사들은 관련 투자 상품도 다양하게 내놓고 있다. 채권을 직접 사들이는 직접 투자 비중이 크지만, 최근에는 상장지수펀드(ETF)를 통한 간접 투자하는 경우도 늘어나고 있다. 전문가들은 투자 방법별 장단점을 비교해 본인에게 맞는 투자를 선택해야 한다고 조언한다.

15일 금융투자협회에 따르면 올해 상반기 장외시장 기준 채권 순매수 금액은 19조2371억원으로 집계됐다. 이는 지난해 연간 규모(20조6113억원)와 비슷한 수준이다. 지난 4월에는 개인의 채권 순매수 규모가 4조2479억원으로, 2006년 관련 통계가 집계된 이후 월별 기준 역대 최대를 기록했다.

금리 인상 행진이 조만간 마무리될 것이라는 기대감이 나오면서 채권 투자에 대한 관심은 더 높아지는 모양새다. 채권 가격은 금리와 반대로 움직인다. 금리가 하락하면 채권 가격은 상승한다. 채권은 만기에 받을 금액이 정해져 있어 물가가 오르면 만기에 받을 돈의 가치가 떨어지기 때문이다.

최근 발표된 물가 지표는 금리 인상 종료 기대론에 힘을 실어주고 있다. 지난 12일(이하 현지 시각) 발표된 미국 소비자물가지수(CPI)는 1년 전보다 3% 올라 2년여 만에 가장 적은 상승 폭을 기록했고, 다음날 발표된 6월 미국 생산자물가(PPI)지수도 2020년 8월 이후 최소 폭으로 상승했다. 한국은행도 7월 금융통화위원회에서 기준금리를 3.50%로 만장일치 동결했다.

공동락 대신증권 FICC리서치부장은 “긴축 마무리 국면이 더욱 확실해졌다”면서 “전략적인 관점에서 6개월 전후의 중기적인 시각으로 채권을 추세적으로 매수하는 대응이 적절하다. 시중금리가 최근과 같이 상승하는 쪽으로 변동성을 보일 때마다 매수 및 비중 확대를 권고한다”라고 말했다.

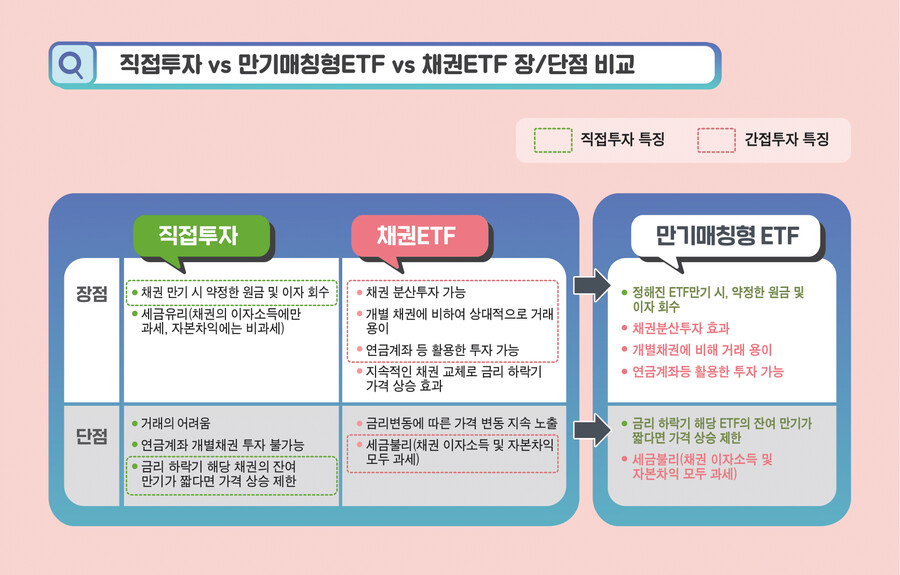

채권을 직접 매입하는 방식은 두 가지다. 한국거래소에 상장된 장내 채권을 사거나 증권사가 매입해 투자자에게 판매하는 장외 채권을 살 수 있다. 상장된 장내 채권은 거래소를 통해 매수자와 매도자가 직접 거래하지만, 장외 채권은 증권사라는 유통사가 중간에 껴있어 증권사마다 보유하고 있는 채권이 다르다.

이영환 대신증권 청담WM센터장은 “자산가들은 절세 목적으로 채권에 많이 투자하는데, ETF로는 잘 안 하고 대부분 직접 투자한다”며 “개인이 구하기 어려운 채권은 사모 방식으로 투자하기도 한다”라고 말했다.

최근에는 펀드나 ETF 등을 통해 채권에 간접 투자하는 경우도 늘어나고 있다. 특히 채권형 ETF의 인기가 높아지고 있다. MTS를 통해 쉽게 거래할 수 있고 소액으로도 투자가 가능하기 때문이다. 미래에셋자산운용의 ‘채권형 TIGER ETF’는 이달 11일, 총 순자산이 10조4300억원으로 집계돼 1년 만에 자산이 3배로 불어났다. 지난해 6월 말 해당 ETF의 순자산은 약 3조5200억원이었다.

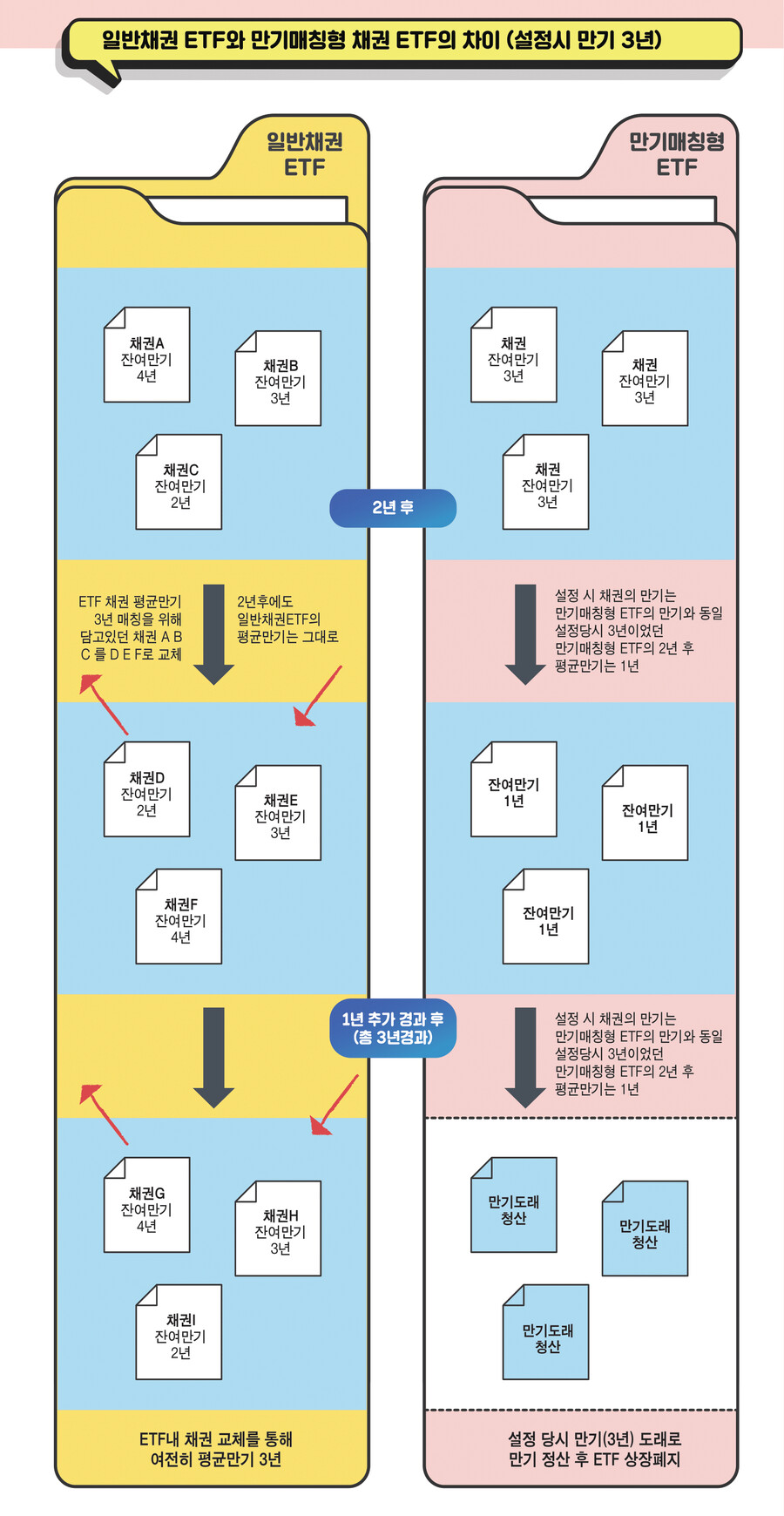

채권 ETF는 일반 채권형 ETF와 만기매칭형 ETF로 세분된다. 만기매칭형 ETF는 영속적으로 운용되는 기존 채권형 ETF와 달리 개별 채권이나 정기예금처럼 정해진 만기가 있다. 만기가 되면 자동으로 원금과 약정된 이자를 지급하고 소멸(상장 폐지)한다. 만기매칭형 ETF는 지난해 11월 탄생했다. 운용사들이 8종의 만기매칭형 ETF를 선보였는데, 출시 3주 만에 순자산 1조원을 기록하는 등 높은 관심을 받았다.

김기명 한국투자증권 연구원은 “일반 채권 ETF는 개별 채권 부도 등의 위험 회피가 가능하고, 채권 교체를 통해 잔여 만기를 유지해 금리 하락기에 가격 상승이 지속된다는 장점이 있다”며 “다만 만기가 도래했을 때 정해진 원금과 이자를 상환받지 못하고 이자소득과 자본 차익에 과세된다는 단점이 있다”라고 설명했다.

이어 김 연구원은 “만기매칭형 채권 ETF는 잔여 만기가 짧으면 계속 일정한 만기를 유지하는 일반 채권 ETF와 비교해 가격 상승이 제한된다”면서 “결국 모든 투자 방식은 장단점이 뚜렷하기 때문에 스스로 판단해 적절한 투자 방식을 선택해야 한다”라고 했다.