▲ 펀더멘털 소강 상태 시점, 다만 센티먼트 Risk On 지속

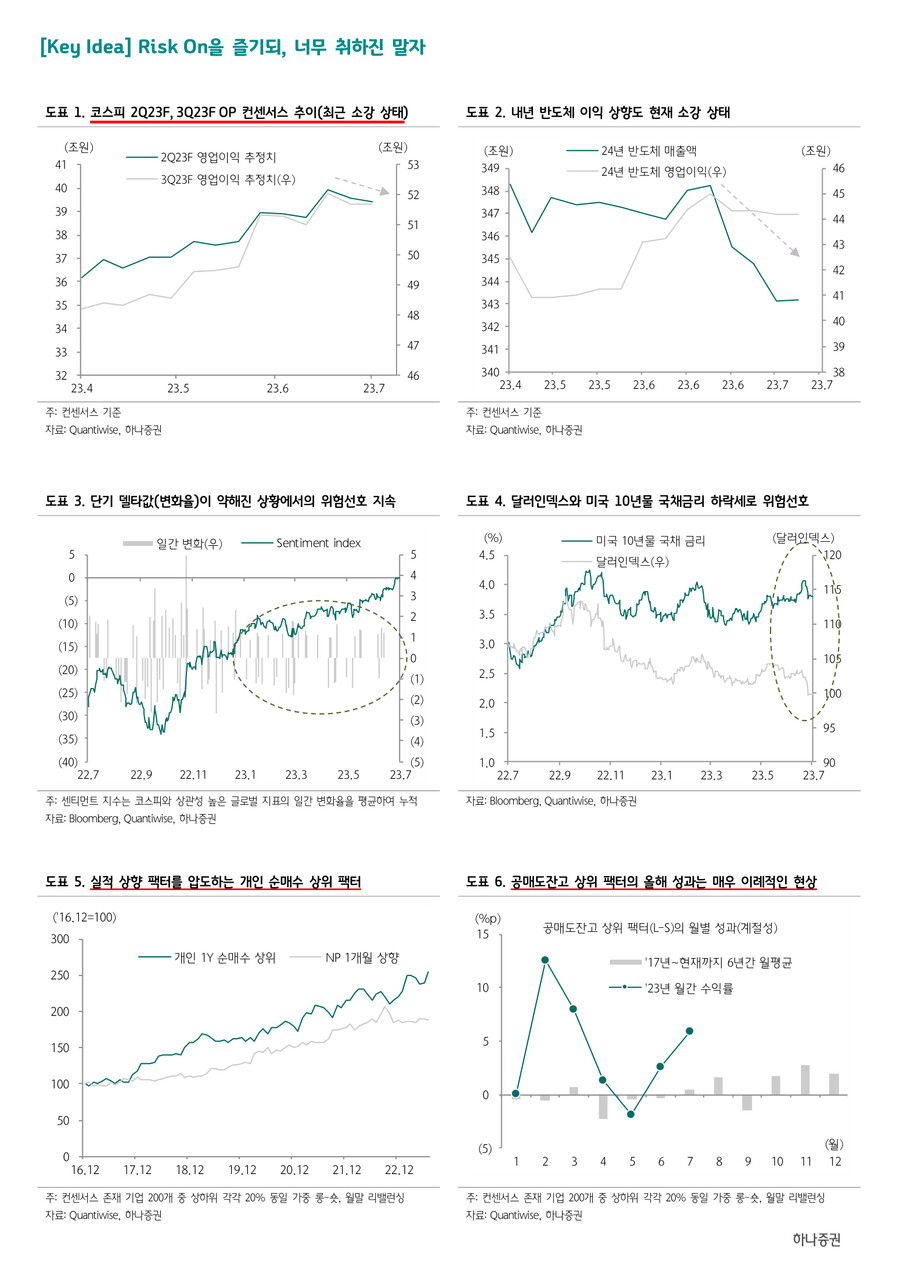

- 펀더멘털과 센티먼트를 반영하여 시장 방향성을 퀀트적으로 예측해보고자 함. 현재 코스피의 2, 3분기 OP (영업이익) 추정치는 7월 초부터 소폭 둔화. OP 전망치는 각각 39조원, 52조원 수준. 추정치는 소폭 둔화되고 있는 것

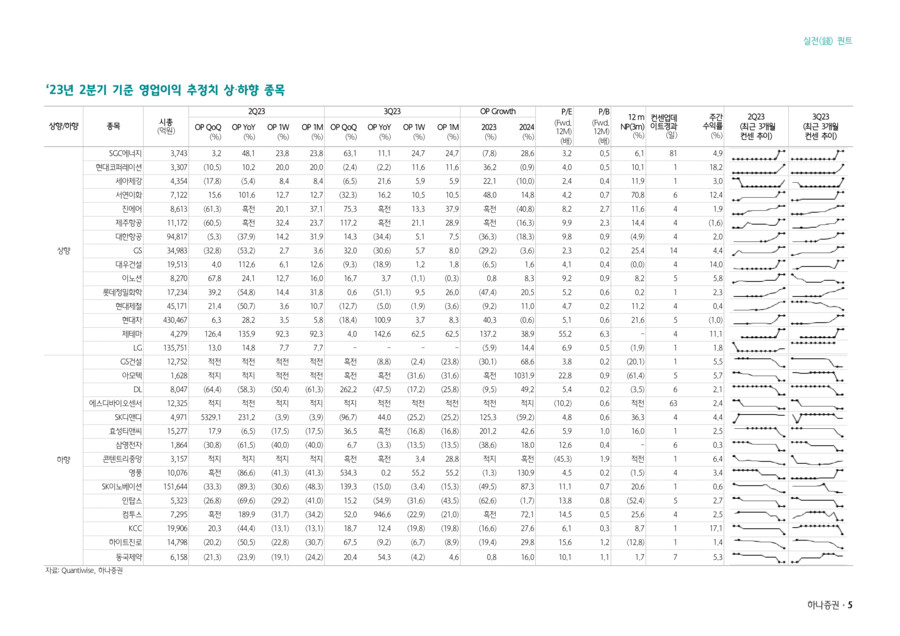

- 실적이 상향되는 업종은 항공, 철강, 자동차, 기계, 전기장비 등으로 제한. 게임, 건설, 조선, 호텔레저, 건자재, 음식료, 유통, 은행, 2차전지, 제약 등 대부분의 업종은 하향. 하향 업종 비중이 더 높은 상황

- 2분기 적자인 반도체는 3분기 +1조원 정도 흑자전환, 내년 실적 추정치는 6월말까지 상향, 7월 들어 재차 하향

- 펀더멘털 측면에서는 현재 모멘텀이 약화되는 국면, 센티먼트 측면은 긍정적으로 판단. VIX, EMBI+, 달러인덱스, 미국채 10년 금리 등의 하락세가 꾸준. 위험선호 센티먼트에 반영되는 중

- 다만, 센티먼트는 단기 변화율이 중요. 6월초 상위 8%에 해당하는 위험선호 무빙 시그널 이후 미약한 위험선호가 이어지고 있는 상황. 향후 델타값 변화에 지수 변화율도 클 수 있다고 판단

- 센티먼트의 변화는 시간에 따라 한계체감이 되는 특징 존재. 쉽게 말해, 기존 가속도 후 무중력으로 이어지고 있는 위험선호로 다소 미약한 상태라는 판단. 또한, 코스닥만 편애하고는 있지만, 최근 유입세가 뚜렷한 개인 수급 유입은 덤. 참고로 개인은 올해 코스피에 -10.3조원, 코스닥에 +8.1조원 순매수

▲ 공매도 잔고 상위 종목군의 이례적인 초강세, 평균 수렴시에는?

- 결론적으로 펀더멘털의 소강 상태와 미약한 위험선호의 센티먼트를 감안했을 때, 당분간 박스권내지는 중립의 지수 방향성을 예측

- 다만, 펀더멘털은 단기간에 급변하기 어렵다고 가정하면 센티먼트의 중요성이 더 높아지며 혹시 나타날 수 있는 센티먼트 변동성 확대를 대비하여 리스크 관리를 하는 전략이 적합

- 물론, Risk On 센티먼트가 지속 시 현재 강세를 보이는 고베타, 개인순매수 상위, 공매도잔고 상위, 주가 과열 종목 등 스타일(코스닥 2차전지 등)의 강세가 이어질 것으로 예상

- 다만, 올해 공매도잔고 상위 팩터의 이례적인 초강세에 평균 수렴 현상이 날 수 있음.또한, Risk On이 둔화되거나 Risk Off로 전환 시에도 스타일의 변화 가능, 이를 테면 저평가 및 실적상향, 고배당, 고퀄리티 등의 스타일이 상대적으로 반등하는 흐름이 예상

- 2차전지 주도주인 에코프로의 8월 MSCI 지수 편입 확정인 상황. 패시브 이벤트 수급(투기성)의 Peak (7월 중순) 우려 여파도 시장 성향 변화에 영향을 미칠 가능성

- 하나증권 Quant Analyst 이경수 -