중기 저항선을 상향 돌파한 미국 중소형 성장주

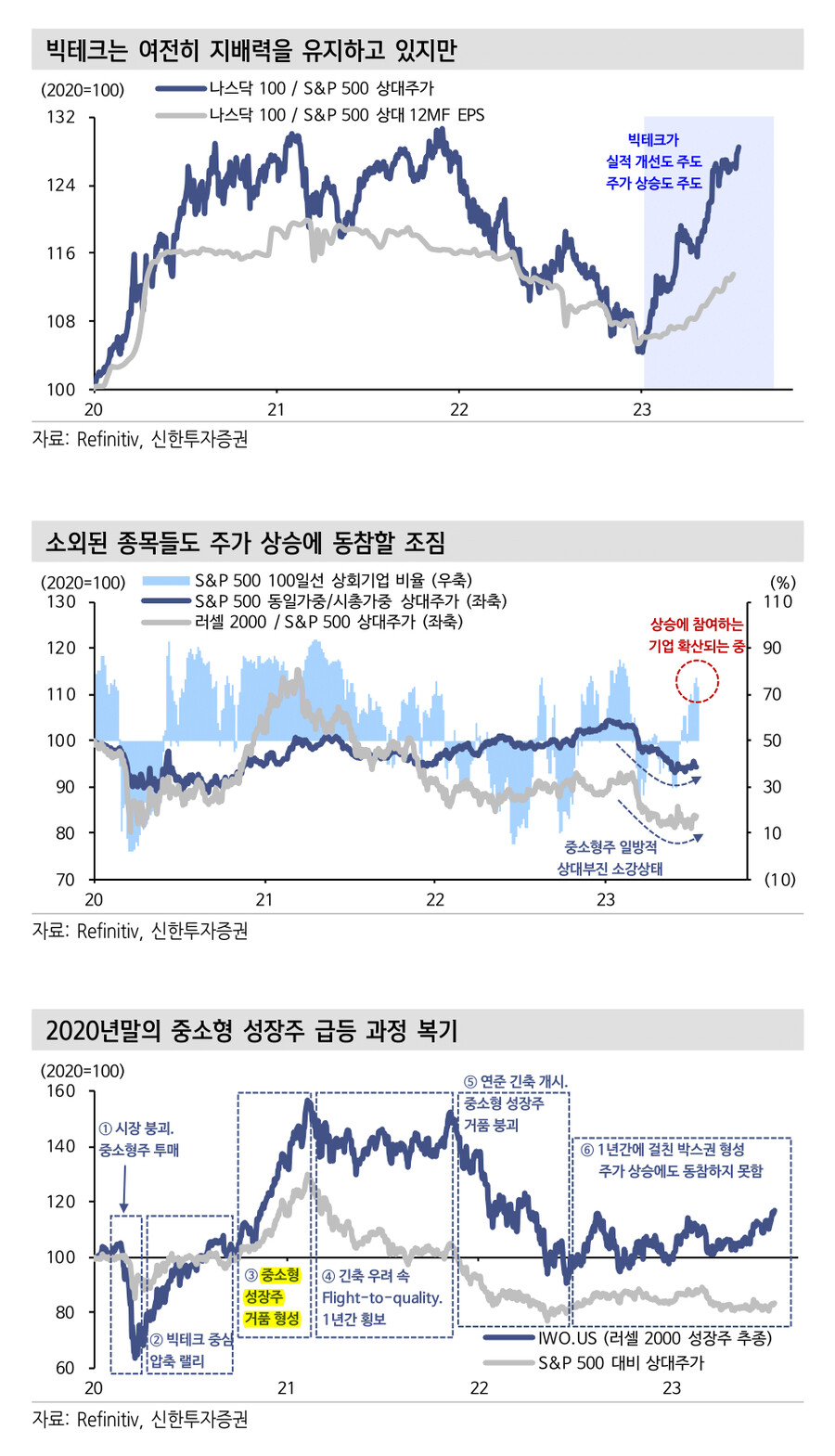

미국 주식시장에서 빅테크의 지배력은 공고하게 유지되고 있다. S&P 500 대비 나스닥 100의 상대강도는 지속적으로 상승하고 있다. 일말의 우려가 있지만, 이들이 실적 개선을 주도하고 있다는 점이 쏠림에 대한 정당화를 부여한다.

다만 최근 시장 컬러가 변화할 조짐을 보이고 있는데, 이전까지는 오직 빅테크만의 상승이 이뤄졌다면 7월 들어서는 그간 소외됐던 기업들도 상승에 동참하는 모습이다. 1) S&P 500 기업 중 100일 이평선을 상회하는 기업의 비율이 77%까지 높아졌고, 2) 중소형주의 일방적인 상대부진도 소강상태로 진입했다.

특히 빅테크 반등 후광을 거의 누리지 못한 중소형 성장주의 반등이 이목을 끈다. Russell 2000 성장주를 추종하는 ETF인 IWO.US는 1년간의 박스권 상단을 돌파함과 동시에 정배열로 전환했다. 적자 성장주를 대변하는 ETF인 ARKK.US도 5월 저점대비 40% 가량 올랐다. 이들의 기술적 위치는 추세추종을 노리는 트레이더들이나, 빅테크 상승 이후 후속주를 찾는 투자자들의 구미를 당길 법 하다.

중소형 성장주의 반등이 지속된다면 주식시장은 새로운 국면으로 진입하게 된다. 팬데믹 직후를 복기해보자. ① 주식시장 붕괴 후 → ② 실적이 뒷받침되는 대형 성장주 중심의 랠리가 8개월간 이어졌으나 → ③ 백신 출현과 이지 머니가 맞물리자 2020년 10월부터 2021년 2월까지 중소형 성장주는 FOMO와 투기적 매수세가 유입되면서 휘발성이 강한 상승세를 연출했다. 현재 주식시장은 ②단계에 준하는 국면이다. 잠재적인 Risk-on 확산 가능성을 대비할 필요는 없을까?

중소형 성장주의 반등의 행간: 주식시장은 지금 stress가 없어요

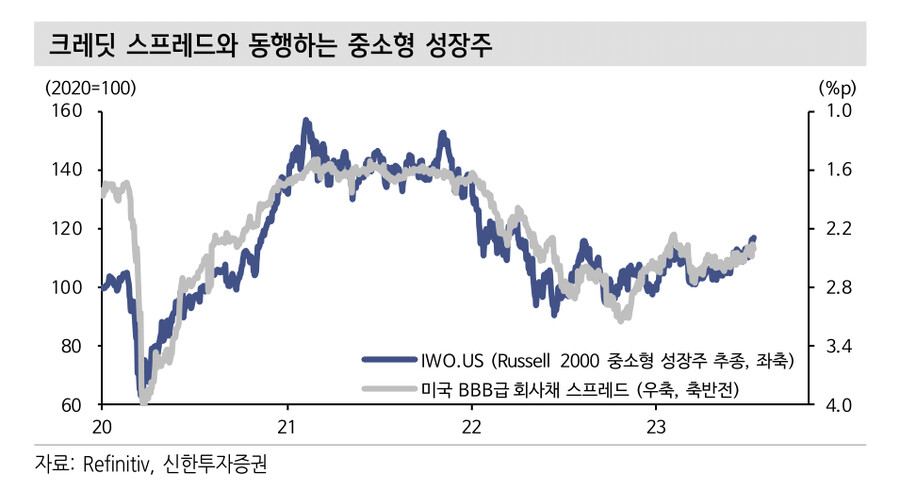

중소형 성장주 반등의 행간을 읽는 것이 중요하다. 가장 중요한 행간은 투자자들이 금융 스트레스(통화긴축, 크레딧 위축)를 거의 신경쓰지 않고 있다는 것이다.

중소형 성장주가 연준의 금리 인상이 시작된 이래 가장 큰 피해를 입었던 스타일이기 때문이다. 팬데믹 이후 이지 머니 과정에서 밸류에이션 확대를 누렸던 적자 성장주들은 긴축이 시작되자 자금조달까지 어려워지면서 80~90%에 달하는 낙폭을 경험한 바 있다. 2020년 이후 BBB급 회사채 스프레드와 Russell 2000 성장주 지수의 상관계수가 -86%에 달하는 이유다.

이런 전력을 감안하면 최근의 중소형 성장주 반등 시도는 투자자들이 금융 스트레스에서 자유로워지고 있다는 점을 의미한다. 실제 SVB 파산 이후 크레딧 스프레드는 안정적인 흐름을 이어가고 있는데, 여기에는 BTFP를 비롯한 연준의 개입 조치가 put 옵션 역할을 해줬던 것이 결정적이었다고 볼 수 있다.

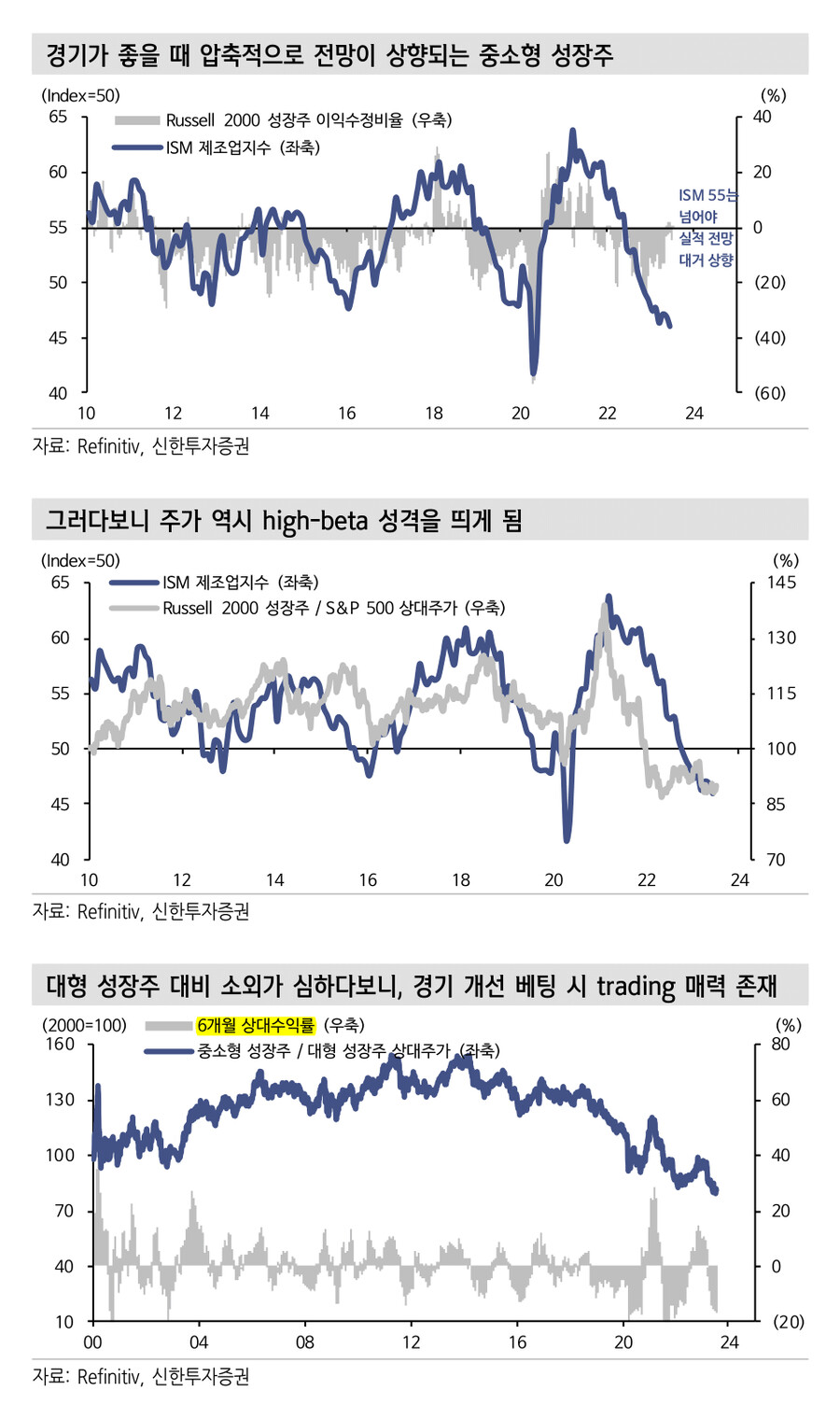

한편 작년 5월 이후 한번도 (+) 영역에 진입하지 못했던 중소형 성장주들의 이익수정비율이 (+)를 터치했는데, 이는 투자자들의 경기 우려감이 조금씩 희석되고 있다고 평가할 수 있다. 2010년 이후 중소형 성장주의 이익수정비율이 (+) 영역에 있었던 확률은 27.3%에 불과(S&P 500 42.6%)하다. 경기가 좋을 때만 제한적으로 이익 전망이 상향되는 경향이 강하다.

지금까지 서술한 속성들(높은 금융 스트레스 민감도, 경기 개선 시에만 이익 전망 상향) 때문에 중소형 성장주는 잠재 성장성 자체는 뛰어나지만 대형 성장주처럼 alpha로 작동하기보다는 high-beta 속성을 갖게 된다. 중소형 성장주의 S&P 500 대비 상대주가가 경기와 동행하는 데에서도 이러한 점을 확인할 수 있다.

따라서, 투자자들이 베타(경기, 금융 스트레스)의 추가적인 개선에 베팅한다면 스타일 논리 상 수급이 중소형주로 향할 개연성이 높다고 볼 수 있다. (강세 국면에서) 대형성장주와 중소형성장주의 수익률 갭이 지난 20년내 최대 수준으로 벌어져있다는 점도 이러한 점을 지지한다.

중소형 성장주와 성장 테마 ETF들의 Trading을 고민해볼 시점

재무적 펀더멘탈이 취약한 중소형 성장주의 특성 상, 연준의 긴축이 진행되는 것만 생각하면 쉽사리 추세적인 상승을 그리기가 쉽지 않다. 실적 모멘텀이 확고한 빅테크와 대형주가 여전히 중기적인 지배력을 행사할 공산이 높다.

그러나 경기 침체/신용 위기에 대한 우려는 확실히 걷혀가는 가운데, 약간은 과열처럼 보여지는 시장의 투자심리가 당장은 깨질 리스크가 보이지 않는다. 투자 심리의 확산을 염두에 두고 현재 기술적으로 괜찮은 포지션에 위치한 중소형 성장주를 trading 관점에서 쳐다볼 필요는 있다는 판단이다.

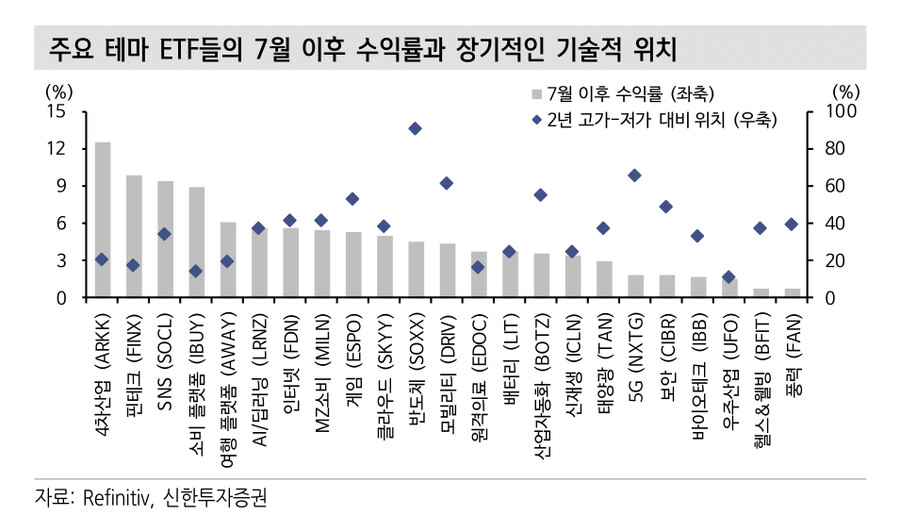

중소형 성장주의 반등 가능성을 이용하는 효과적인 trading 방법은 팬데믹 직후 호황을 누렸으나 지금은 바닥권에서 분투 중인 성장 테마 ETF들을 이용하는 것이라는 판단이다. 반도체, 모빌리티, 산업자동화 정도를 제외하면 대부분의 성장 테마들이 지난 2년간 가격 범위의 하위 30~40% 수준에서 거래되고 있다.

특히 주도 업종군에 부합하면서 중소형 성장주 강세를 견인하는 ETF들에 관심을 둔다. 이들은 테마를 추종하기 위해 대형주 비중을 상대적으로 낮게 고정하거나 동일가중으로 가져가는 경우가 많다. 지금까지의 빅테크 중심의 상승이 테마 전반으로 확산되는 trading 기회를 포착하기에 용이하다.

- 신한투자증권 Global Equity Strategist 김성환 -