이은택의 그림으로 보는 전략

국채금리 상승의 영향, 너무 걱정할 필요는 없는 이유

최근 미국 국채금리가 장기물 중심으로 상승하고, 주식시장에서도 이에 대한 우려가 커지고 있다. 이것은 증시 쇼크를 불러올까?

금리 상승은 증시에 부담요인이나, 쇼크와는 거리가 있다. 금리가 어떤 요인으로 상승했는지 봐야 한다.

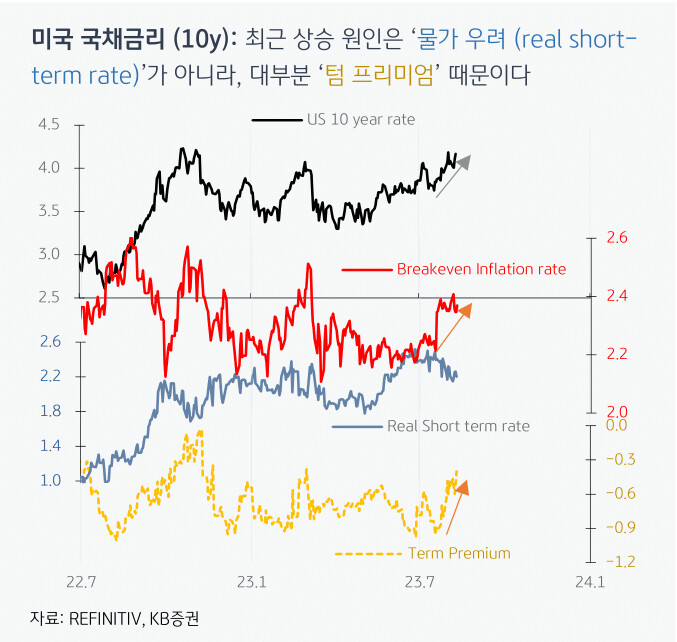

오른쪽 차트를 보면, BEI는 상승 후 횡보, real short term rate는 오히려 하락했고, 텀 프리미엄은 급등 중이다. 이는 곧 ‘경기’는 괜찮으며, ‘긴축 우려’는 오히려 하락 중이고, ‘기간 프리미엄’은 더 요구 중이란 뜻이 된다.

기간 프리미엄을 움직이는 것은 크게 두 가지이다. 1) 국채 수급, 2) 미래 금리 변동에 대한 불확실성이다. 최근 ① 장기물 국채 발행 증가가 발표됐고, ② QT가 진행되면서 수급이 타이트해지고 있다. 여기에 ① 장기 인플레 우려, ② 일본의 YCC 논란 등은 미래 금리 불확실성을 확대하는 요인이다.

중요한 것은 ‘연준 긴축’. 단기금리가 하락장을 결정한다

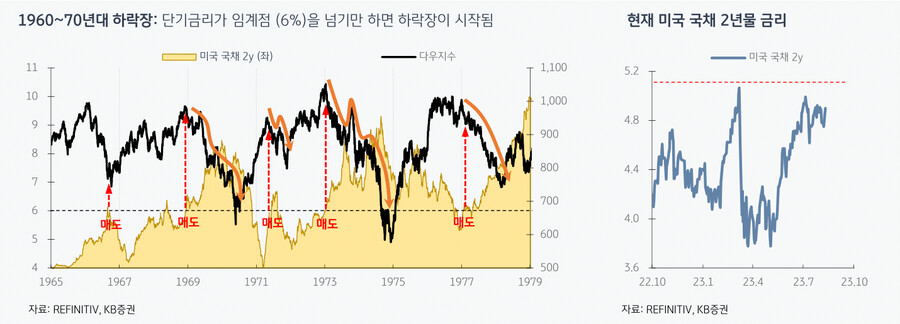

주식에 위협이 되는 것은 ‘(경기확장/수급 문제 때문에 오르는 금리가 아닌) 긴축 우려’로 인한 금리상승이다. 투자자들은 연준 긴축이 어떻게 증시를 급락시켰는지 작년에 충분히 경험한 바 있다. 그런데 ‘연준 긴축’ 여부를 알 수 있는 지표는 ‘(텀 프리미엄이 아니라) 단기 금리’이다.

이그전은 1960~70년대 사례를 통해, ‘인플레 시대’의 하락장 시그널은 ‘2년물 금리’로 잡을 수 있다고 언급했다 (현재는 미 2년물 5.1%를 임계점 으로 보고 있음). 최근 단기금리는 오히려 안정적인 상황이라, 현재 조정은 하락장의 시작보다는 ‘1차 조정 (기간조정)’의 연장선으로 판단한다.

세 줄 요약

1. 최근 금리 상승은 주로 ‘텀 프리미엄’ 상승 때문이다

2. 증시에 실질적 타격을 주는 것은 (텀 프리미엄이 아니라) 실질 단기금리가 이끄는 금리 상승이다

3. 최근 단기금리는 안정적. 현재 조정은 하락장의 시작보다는 ‘1차 조정’의 연장선이라고 판단한다

- KB증권 주식전략 이은택 -

#이그전 #BEI #텀프리미엄