이은택의 그림으로 보는 전략

통화정책은 문제고, 실적은 문제가 아니었다

이번주 ‘실적’과 ‘잭슨홀 미팅’이 변수로 꼽혔는데, 결과적으로 실적은 우려할 변수가 아니었다. 경기사이클이 반등하고 있기 때문이다 (8/21, 이그전). ‘투자 관련 기업’이라면 더욱 그렇다.

엔비디아 실적을 보면서 느낀 점은 아래와 같다.

탑다운에서 포착한 포인트 세 가지

엔비디아 실적을 보면서 느낀 점은 아래와 같다.

① 투자는 좋고 소비는 나쁘다

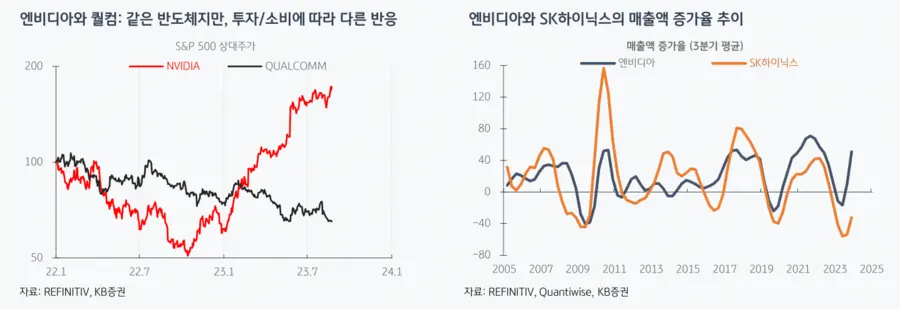

투자/소비 사이클의 디커플링이 다시 확인되었다. ‘투자 모멘텀’을 받는 ‘엔비디아’는 좋고, ‘소비 모멘텀’을 받는 퀄컴은 나쁘다. 메모리 반도체도 마찬가지이다. HBM 등 투자와 관련된 분야는 수요가 좋다. 반면 가전/핸드셋 등 소비 관련 분야는 수요가 좋지 못하다. 따라서 ‘엔비디아/후공정 > 메모리반도체 > 퀄컴’ 순으로 밑그림을 그릴 수 있다.

② 투자 관련 주식은 비싸도 더 갈 수 있다

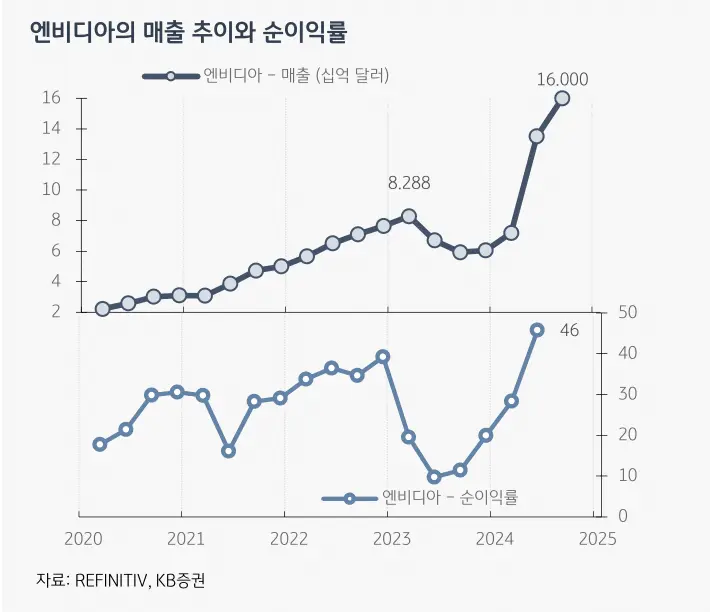

엔비디아는 ‘매출+이익률’ 모두 좋았다. 매출액도 102%YoY나 급증했다. 그런데 단기간 이 정도의 capa를 확보하는건 불가능하다. 결국 ‘수량 (Q)’이 아니라 ‘가격 (P)’을 엄청나게 올린 것으로 추론할 수 있다. 초호황일 때 나타나는 조합인데, 수요가 너무 많아 골라 받는다는 것이다. 정말 업황이 좋다면 ‘매출+이익률’이 함께 폭증하는데, 이는 한국 산업재에도 적용된다. 정말 업황이 좋다면 ‘만년 low single’인 산업재의 이익률이 크게 개선되어야 할 것이다. 그런 모습이 나타난다면, 랠리는 재개될 것으로 보인다.

③ ‘메모리 반도체’나 ‘엔비디아’ 모두 매출액 증가율 패턴은 같다

두 업체의 매출액 증가율의 패턴은 어차피 같다. 둘 다 ‘경기민감주’라는 뜻이다. 다만 ‘매출 증가 추세가 구조적이냐’하는 차이가 있을 뿐이다. 소비 관련 수요가 약한 것이 단점이지만, 가을에는 아웃퍼폼이 가능할 것으로 보고 있다.

세 줄 요약

1. 엔비디아/퀄컴 실적에서도 ‘투자 사이클 (반등)’과 ‘소비 사이클 (둔화)’ 디커플링이 확인된다

2. 엔비디아의 ‘매출+이익률’ 동반 급등은 수요가 너무 많아 골라 받을 때만 나타나는 것이다. 한국 산업재도 이것이 주가를 가를 것이다

3. 한국 반도체는 소비 수요가 약하다는 아쉬운 점이 있지만, 하반기에도 완만한 아웃퍼폼이 가능할 것이라 전망한다

- KB증권 주식전략 이은택 -