이은택의 그림으로 보는 전략

중립적으로 평가된 파월의 연설

파월 연설은 ‘중립적’이었다 평가 받는다. ① 9월 추가 긴축 우려가 완화됐다. 연설 말미에 “(지표가 어떨지 모르기 때문에) 통화정책에 매우 조심할 것”이라고 언급한 것이 그 근거이다. ② ‘중립금리 상향’도 배제했다. “정확한 중립금리 추정은 어렵다”고 말한 것이 그 근거이다 (8/28, KB Bond, 임재균).

당장은 지켜보겠다고 했으니, 중립적인 것이 맞다. 하지만 온통 ‘(중립금리도, 긴축해야할지 완화해야할지도) 모른다’로 점철된 이 연설을 높게 평가하긴 어렵다. 잠재적인 불확실성을 시장에 남겨뒀기 때문이다.

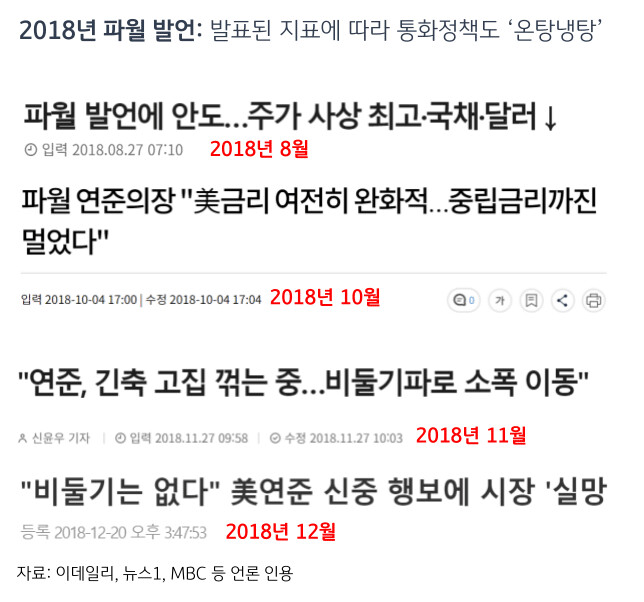

2018년 하반기가 생각난다. ① 그해 잭슨홀에서 파월 연설은 ‘자연실업률/중립금리는 불확실하다’며, 시장 우려를 일축했다. 그리고 ‘물가 과열이 없으니 서두르지 않겠다고 했다’. 하지만 10월에 ‘중립금리가 아직 멀었다’는 발언으로 시장에 충격을 주었다. ② 11월 초 연설에선 ‘어두운 방을 맨발로 갈 땐 조심해야 한다’며 유보적 입장을 보였지만, 12월 FOMC에서 ‘완화는 필요 없다’며 시장에 충격을 줬다.

4분기까지도 지표가 잘 나온다면?

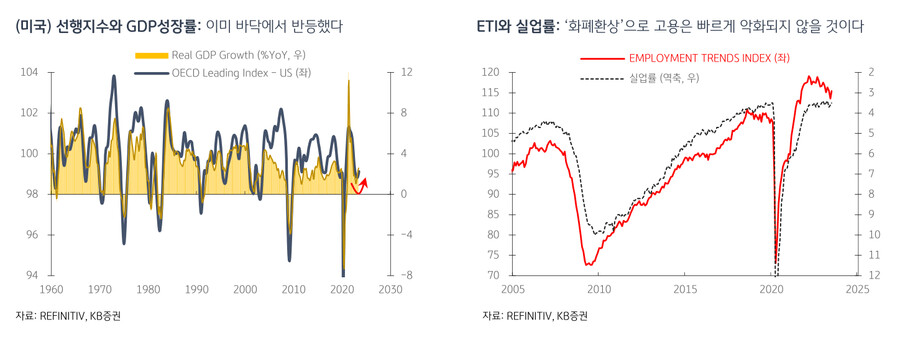

결국 ‘data dependent’가 언젠가 다시 문제가 될 것이다. 파월은 2가지 필요조건을 제시했다. ① GDP의 추세 이하 성장, ② 고용시장 둔화. 그런데 ‘GDPNow 3분기 성장률 전망’은 5.9%이며, 고용은 여전히 견조하다 (8/28, KB Macro, 권희진)

물론 파월은 “통화정책 파급 시차”가 있다고 했기 때문에 당분간 기다릴 것이다. 그런데 4분기에도 성장률이 높고, 고용은 생각만큼 나쁘지 않다면? 이그전은 이미 ‘(제조업/투자) 경기’는 반등했다고 판단하며, 고용은 ‘화폐환상’으로 인해 빠르게 악화되지 않을 것으로 보고 있다.

연말에 이런 사실이 확인된다면, 파월은 어떻게 행동할까? 가을에 증시 반등을 보고 있음에도 ‘연말연초 증시’에 대해선 경계감을 갖는 이유가 된다.

세 줄 요약

1. 잭슨홀의 파월 연설은 중립적으로 평가된다. 한편으론 대부분을 ‘모른다, 지표를 봐야한다’고 유보했기 때문이기도 하다

2. 2018년에도 비슷한 잭슨홀 미팅 분위기였는데, 그 이후 파월이 어떤 길을 걸었는지 보았다

3. 지표에 의존한다고 했는데, 4분기에도 GDP 성장률이 견조하고 고용이 빠르게 악화되지 않는다면, 파월은 무엇을 할까?

- KB증권 주식전략 이은택 -