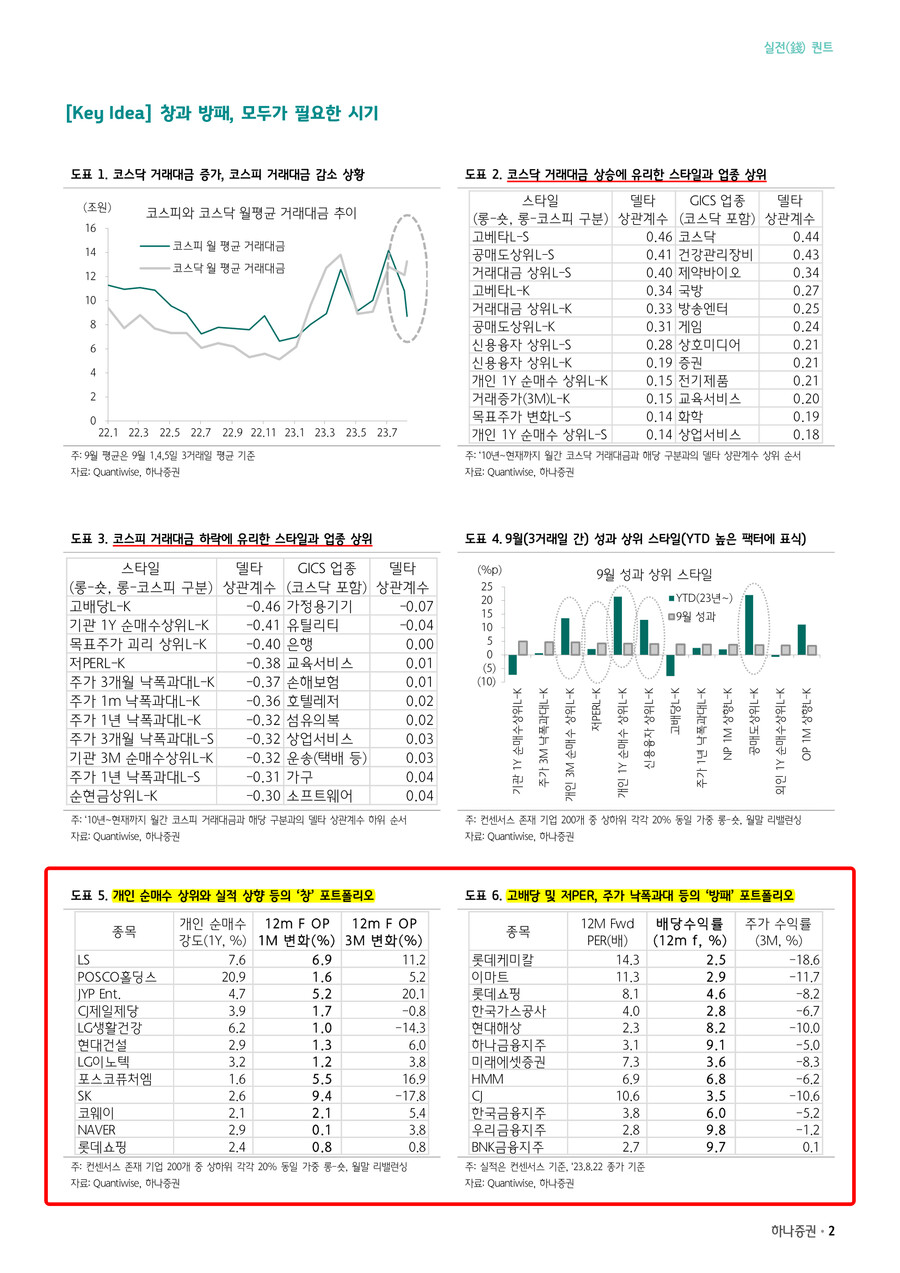

▲ 거래대금, 코스피 하락과 코스닥 증가를 반영한 바벨 전략

- 시장의 활력을 나타나는 대표적인 지표는 단연 거래대금일 것. 월초부터 코스피와 코스닥의 거래대금 추이가 차별화되고 있는데, 코스닥의 거래대금이 코스피 대비 큰 폭으로 증가

- 현재 9월 3거래일 평균 거래대금은 코스피는 8.7조원으로 8월 대비 20% 감소했지만 9월 코스닥 거래대금은 13.3조원으로 전월 대비 9.5% 증가. 아직 월초이지만 이러한 상황이 월말 혹은 연말까지 지속된다고 가정했을 때, 어떤 시장 성향이 펼쳐질까?

- 결론적으로 1) 코스닥 거래대금과 정의 관계가 높은 스타일은 고베타, 공매도상위, 거래대금 상위, 개인 순매수(1Y) 상위 등. 업종으로는 코스닥 시장과 건강관리장비, 제약바이오, 국방, 방송엔터, 게임, 상호미디어, 증권, 2차전지 등

- 또한, 2) 코스피 거래대금과 역의 관계가 높은 스타일은 고배당, 기관 1년 순매수 상위, 목표주가 괴리 상위, 저PER, 주가 낙폭과대(3M), 실적 상향 등. 업종으로는 유틸리티, 은행, 손해보험, 호텔레저, 섬유의복 등 디펜시브 컨셉

- 코스피의 상징인 베타 플레이에 대한 우려와 함께 코스닥이나 개별 종목의 알파 플레이로 시장의 관심이 선회하는 상황이 현재 양 시장의 거래대금 차별화로 표현

- 이러한 상황은 지속될 가능성이 높다는 판단. 무조건적인 내러티브 기반의 시장 예측보다 현 상황의 대응 차원에서 위의 언급된 스타일 및 업종에 관심을 갖는 전략이 유리

▲ 개인 순매수 상위 기반의 ‘창’과 저평가 및 고배당 등의 ‘방패’ 포트폴리오

- 위의 대응과 별개로 추세적으로 성과가 좋을 것으로 예상하는 스타일은 개인 순매수(1Y) 상위 팩터. 해당 팩터는 코스닥 거래대금 상승에도 긍정적인 성과를 보였던 스타일이기도 함

- 결국, 1) 불확실한 지수보다 종목에 집중하는 현재 시장 성향과 2) 개인들이 액티브 스킴에 진심이라는 점, 3) 불확실한 국내 경기와 기업실적 등으로 미국 대비 유동성 정책이 더 클 수 밖에 없다고 판단하는 점, 4) 연말 계절성 측면에서 개인 순매수 상위 팩터의 성과가 높다고 예상하는 점 등으로 개인이 매수하는 종목에 대한 추종은 지속하는 편이 유리할 것

- 9월에도 개인 순매수(1Y) 상위 팩터의 롱-숏, 롱-코스피 성과는 각각 -0.5%p, +4.1%p로 최상위권

- 결국 아래 [도표 5, 6]과 같이 창과 방패의 바벨 포트폴리오가 유리한 국면일 것이다.

- 개인 순매수 상위와 실적 상향 등의 ‘창’ 포트폴리오 : LS, POSCO홀딩스, JYP Ent., CJ제일제당, LG생활건강, 현대건설, LG이노텍, 포스코퓨처엠, SK, 코웨이, NAVER, 롯데쇼핑

- 고배당 및 저PER, 주가 낙폭과대 등의 ‘방패’ 포트폴리오 : 롯데케미칼, 이마트, 롯데쇼핑, 한국가스공사, 현대해상, 하나금융지주, 미래에셋증권, HMM, CJ, 한국금융지주, 우리금융지주, BNK금융지주

- 하나증권 Quant Analyst 이경수