한화투자증권 투자전략 (2023년 9월 11일)

공급망 정상화, 재고 쌓을 시간 벌어줘

KOSPI의 반등을 예상한다. 주식시장은 중국 부동산 하락과 미국 금리 상승을 우려하지만 시장에 미칠 영향력은 점점 작아질 것이다. KOSPI는 글로벌 제조업 경기를 따라 상승할 것이다. 다만 반등 속도는 상반기처럼 빠르지 않을 것 같다. 중국 부동산 기업들은 주로 은행 대출로 자금을 조달하고 땅을 가질 수 없으니 건물을 지어서 팔아 돈을 번다. 회사채로 조달하는 금액은 대출의 10% 수준이고 이 중 달러채의 비중은 30%다. 중국 정부가 주택 구입을 지원하는 정책을 펴고 있어서 효과를 낼 것으로 기대한다.

미국 7~8월 경제지표가 양호하게 발표되면서 미국 장기 금리가 상승했다. 가계가 초과 저축을 써 없애면서 소비 지표들이 좋았다. 7월 미국 개인 소득은 전월대비 0.2% 증가했다. 지출은 0.8% 늘었고 저축률은 3.7%에서 3.1%로 떨어졌다. 앞으로 미국의 소비는 둔화될 것으로 예상한다.

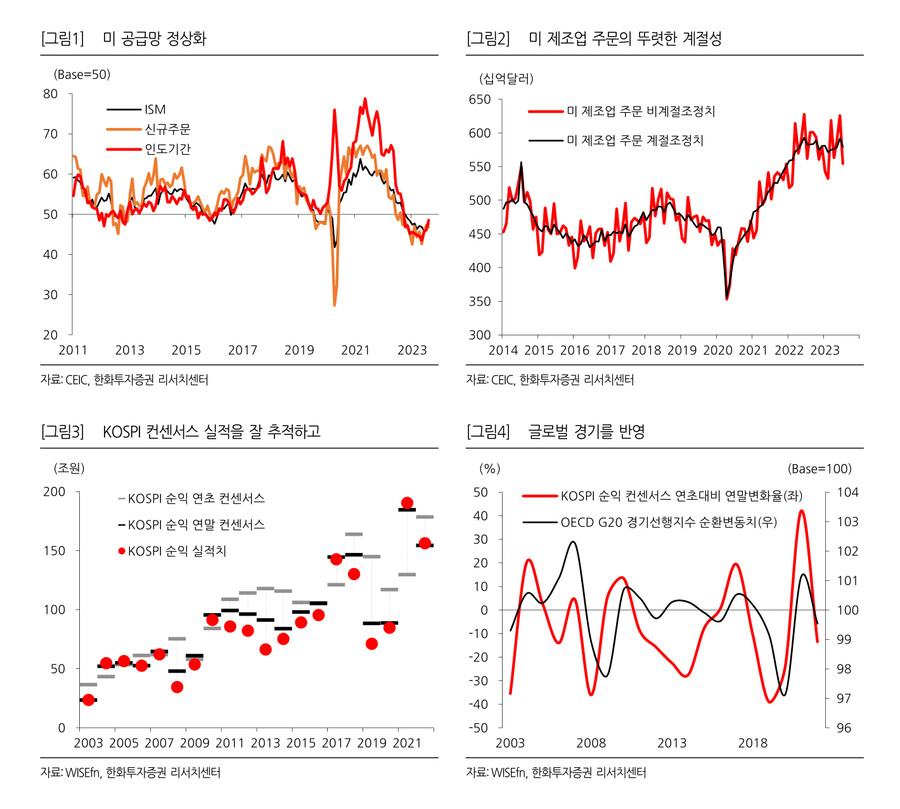

글로벌 제조업 경기는 재고 재축적에 힘입어 반등할 것이다. 그러나 최근 2~3년과 비교하면 사이클 주기는 길어지고 진폭은 작아질 것으로 예상한다. 2020년 코로나가 확산됐을 때와 2022년 러시아가 우크라이나를 침공했을 때보다 글로벌 공급망에 걸리는 부하가 작아졌기 때문이다. 미국 ISM 공급자 인도(Supplier Delivery)지수는 2020년 2월 급등한 뒤 2022년 9월까지 ISM 제조업지수를 상회했으나 이후로는 밑돌고 있다. 공급망이 원활하게 작동하고 있다면 기업들은 서둘러 주문을 낼 필요도, 가격을 높여서 물량을 확보할 필요도 없다. 물가 압력은 당연히 낮아질 것이다.

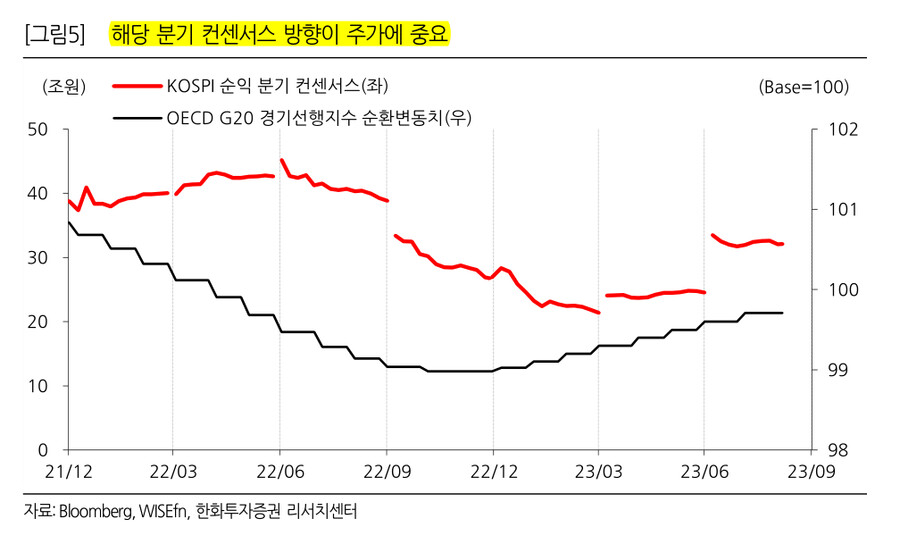

매크로의 변동성이 작아지면서 반대로 기업이익의 중요성은 커질 것이다. KOSPI 순이익은 올해 3분기부터 증익으로 돌아설 가능성이 있다. 올해 1분기와 2분기 순이익은 작년 같은 기간과 비교하면 43%, 48% 각각 감소했다. 실적이 주식시장에 모멘텀으로 작동하지 않으면서 물가와 금리의 하락이 주가를 끌어올렸다.

KOSPI의 3분기 순익 컨세서스는 32.1조원으로 예상되고 있다. 작년 같은 기간 실적치 34.4조원에 살짝 못 미친다. 실적 컨센서스가 조금만 상향되면 증익으로 돌아설 수 있다. 다음 페이지 [그림3,4]는 컨센서스가 실적치를 잘 추적하고 컨센서스 방향이 글로벌 경기에 영향을 받는 걸 보여준다. 최근 글로벌 경기의 방향성과 3분기 실적 컨센서스의 움직임을 감안하면 3분기 순익은 최소한 전년과 유사한 수준이고 웃돌 가능성도 있어 보인다.

3분기 실적의 개선은 한국전력이 10개 분기 만에 순익 흑자로 돌아서는 것에 힘입은 바 크다. 삼성전자, SK하이닉스의 순익은 2022년 3분기대비 각각 6.4조원, 2.7조원 감소할 것으로 예상되고 있다. 이익 변동이 큰 세 회사를 제외한 나머지의 순익은 작년과 비슷할 것으로 추정되고 있다. 3분기 증익이 예상되는 업종은 호텔 레저, 소매 유통 등 중국 소비와 관련된 업종들이다. 조선은 흑자 반전할 것으로 예상되고 있고 고려아연, 풍산 등 비철금속 업종도 증익이 예상된다.

악재의 영향력은 고점을 지났다. 기업 펀더멘털은 개선되고 있다. 9월은 주식을 사기 좋은 시기라고 생각한다. 다만 글로벌 제조업 사이클이 정상화되면서 이익 모멘텀도 밋밋해졌다. 투자의 시계열 역시 길어져야 할 것이다.

- 한화투자증권 Strategist 박승영 -