■ 앞으로의 세 가지 시나리오 중 세번째

1) 시나리오 1: 인플레이션이 3개월 내 꺾이는 시나리오 (확률 5%)

→ 연준이 양적긴축을 내년 초에 멈출 것 (가장 좋은 시나리오, 하지만 가장 낮은 확률)

→ 9월 CPI가 다시 반등하고 있는 이상 3~4개월 만에 인플레가 만족스러울 만큼 급격히 낮아지긴 어려울 것

→ 설령 낮아진다 한들 연준이 쉽사리 완화책을 펼 가능성은 매우 낮음

2) 시나리오 2 : 대형 위기가 터지는 시나리오 (확률 35%)

→ 미국의 4대 위험 요인 : 상업용 부동산, 주소형 은행, 공적 연금, 정크본드 시장

→ 이 가운데 하나 혹은 그 외에서 대형 위기가 터져 신용 경색이 올 경우

→ 연준은 양적 긴축을 급히 멈추고, 금리 인하를 고려할 것

3) 시나리오 3 : 경기 지표가 악화되며 적당한 부도 위기 + 해외에서 위기가 터질 경우 (확률 60%)

→ 연준은 고금리 기조를 유지하면서, 양적 긴축은 상황에 따라 결정하고, BTFP 등의 프로그램을 통해 유동성을 뿌리며 버틸 것 (SVB 사태와 비슷한 결)

■ 양적완화와 낙수효과, 정책당국 대응

향후 시나리오

3개월 전 (시황 일주 18주차) S&P 500 숏이 아닌 코스피를 2600에서 숏(풋옵션 매수)한 로직

양적완화(QE)가 경제와 금융시장에 영향을 미치는 메커니즘 = 낙수효과 (유동성)

● 연준의 양적 완화 → 미국 금융 시스템 → 국채 → 회사채 → 주식시장 → 정크본드 → 기타 선진국 → 중진국 → 제3세계

● 연준의 양적 긴축 ← 제3세계 ← 중진국(한국, 중국) ...

● 한국의 경우, 양적 완화에서는 후반부에 유동성이 들어오지만, 양적 긴축에서는 유동성이 빨리 빠짐

● 게다가 지금은 한국 기준금리가 미국보다 낮아서, 자금 유출이 심화 → 환율 1350원대

한국 금융 시장은 관치의 성격이 강함 → 정부의 의도를 잘 읽을 것

● 내년 4월 10일 총선 : PF사태나 부동산 추가 폭락을 막아야 할 것

● 만약 연준이 12월에 기준 금리를 추가 인상한다면, 한국은 더 휘청거릴 것

● 한국 정책 당국의 대응 1 : 부채 위기를 고스란히 맞는 것

● 한국 정책 당국의 대응 2 : 리스크를 무릅쓰고 유동성을 푸는 것

● 대응 2가 유력 → 환율은 폭등할 것, 악성 인플레이션이 수입되기 시작 → 한국 주식을 매수하기 최적의 시기

연준이 고금리 기조를 이어가고, 한국 부채 위기가 심화되어, 정책 당국이 유동성을 풀기 시작하는 시기

● 한국 주식이 폭락한 상태에서 환율까지 폭등 → 외국인 입장에서 원화가 싸기 때문에 바겐 세일 기간 (feat. IMF)

● 환율 폭등, 유동성 공급으로 악성 인플레가 수입되기 시작하면, 주가 지수 레벨의 베이스는 더 올라감

● 주식은 회사라는 실물자산에 대한 소유권이므로, 인플레에 대해 어느 정도 헷지 가능 (주가가 명목상으로만 상승하는 것)

■ 코스피의 바닥 레벨 - 기술적 관점

다양한 자산군들이 동시에 지지/저항을 받는 타이밍이 존재

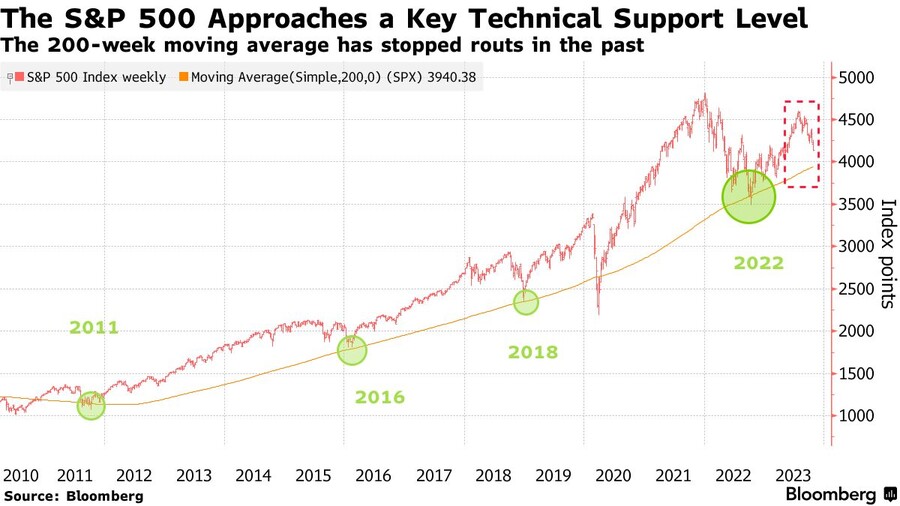

1) S&P 500 지수 : 주봉으로 200 이평선이 매우 강력한 지지선

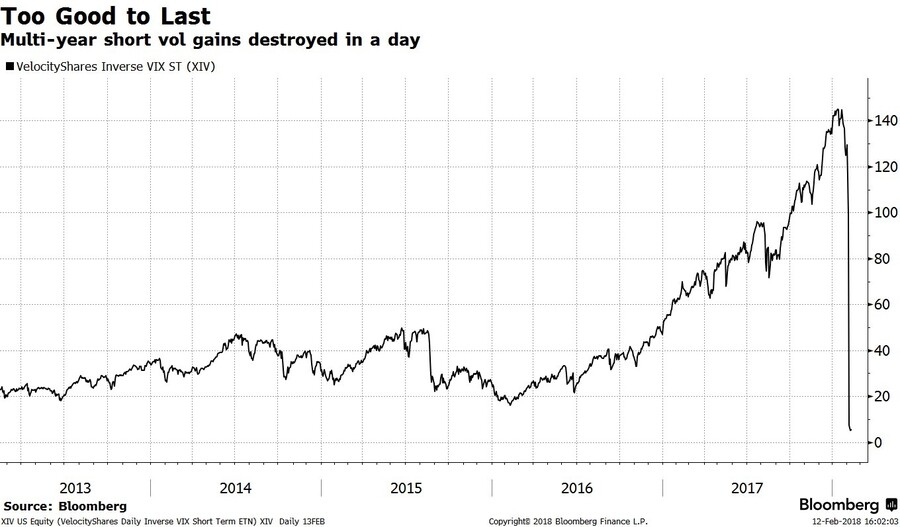

예 : 2016년 위안화 위기, 2018년 XIV 사태, 2020년 초 COVID(일시적으로 뚫린 후 3주만에 회복), 2022년 말

기술적 지표는 자기 실현적 성격이 강하기 때문에 시장 참여자들이 많이 보는 지표일수록 강력

대신, 강한 지표가 뚫리게 되면 그만큼 멀리 가게 됨 (예 : COVID)

S&P 500 200주 이평선 = 3950~4000

지금보다 3~4% 빠진 수준에서 지지가 형성됨

2) 코스피 지수 : COVID 전후의 2200~2250대가 강력한 지지

지금보다 3~5% 더 빠진 수준

3) 골드 : 2050이 강력한 저항선

지금보다 2~3% 높은 수준

기술적 지지의 우연

경험적으로, 강력한 지지/저항 근처에서는, 큰 이벤트 시기에 다가갈수록 자석처럼 달라붙어서 테스트 시작

큰 이벤트 = 11월 1일 FOMC, 이스라엘-하마스 전쟁 확전 (이란, 헤즈볼라)

■ 한국 주식 신용잔고 추이

코스피를 볼 때, 신용 잔고 추이가 중요

2017~2019년 : 최대 10~11조를 넘지 않았음

2020년 5월 이후 : COVID로 인해 제로 금리가 시작되면서 급증

한창 피크 때 25조까지 증가, 최근에는 17조로 감소

신용잔고가 급증했던 구간 = 코스피 2200대

코스피 2200이 깨지면 반대 매매가 많이 나올 가능성이 높음

증권사별 신용거래 융자 이자율이 9%에 육박

고금리 기조로 기존 신용 거래 자금도 버티기 힘들어짐

■ 코스피 대응전략 요약

아름다운 시나리오 하에서는 이미 매수 구간

→ 눈여겨본 저평가된 주식이 있다면, 분할 매수해도 무방, 다만 추후 폭락장도 염두에 둘 것

앞으로 1~2주 동안 강력한 코스피 지지선인 2200~2250을 주시할 것

만약 이 구간이 돌파당하면, 급락할 수도 있음

하지만 이만큼 강력한 지지선이 돌파당할 만한 이벤트라면, 환율도 급등할 것 → 외국인 매수세

따라서 이 시기가 좀 더 완벽한 한국 주식 매수 적기

■ 어떤 주식을 사야 하는가?

미중 패권 전쟁에서 미국은 공급망을 재편할 것

이와 관련 전문가 대담 (5부작) 11월 업로드 예정

류용욱 교수 : 하버드대 정치학 박사, 싱가폴 국립 대학 교수

공급망 재편 수혜주 : 반도체, 동남아 비중이 큰 기업, 방산업체

고금리 기조 하에서도 재무적으로 건실한 기업들 : 부채비율, 이자보상배율 체크

만약 2200 아래로 내려가지 않고 반등하면?

예금에 돈을 넣고, 다음 기회를 기다릴 것

국채 이자가 5%인 시기에는, 확률적으로 정말 좋은 기회가 아니면, 그냥 이자만 받아도 충분하다고 생각

■ 생존만 해도 상위권이 되는 시기

향후 2~3년은 생존하고 지켜내기만 해도 상위 25% 이상이 되리라 생각

직장이든/주식이든/건강이든 방어적으로 지키는데 주력하면서 실력을 갈고 닦고 공부하다 보면

언젠가 사이클은 돌고 돌아서 2020년,2021년 같은 상승장은 온다

긴가민가 할 때는 투자하지 않는 것도 상책

→ 생각해 보면, COVID 이후 3년간 얼마나 많은 폭등/폭락이 있었는가? 기회는 얼마든지 온다

→ 지난 20년 간의 국제정세의 평화, 저물가, 저금리, 우상향 시장은 끝나고 새로운 패러다임이 왔다

→ 무지성 인덱스 지수추종으로 돈 벌던 패러다임도 (초장기적으로는 유지되겠지만) 최소 5~10년은 힘들 것

→ 20세기에도 인플레를 감안하면 실질 수익률이 굉장히 낮던 시기가 있었는데, 작년부터 그런 시기가 왔다고 생각

■ 기업도, 투자자도 옥석이 가려지는 시기

저물가 시기에는 형편 없는 기업들도 저금리로 자금 조달해 생존, 좀비 기업화, 밈주식이 되어 폭등

→ 고금리 기조가 지속되면, 이런 좀비 기업들은 파산하고, 자격이 있는 우량 기업은 더 전진할 것

투자자들 사이에서도 옥석이 가려질 것

● 아무 노력이나 대가 없이 불로소득을 추구하는 사람들

● 잘 다져진 철학 없이 지수를 추종하는 사람들

● 9% 이자로 신용미수를 활용해 빚투하는 사람들도 퇴출될 것

→ 재무제표를 읽을 줄 아는 사람들, 사업 보고서 한 번이라도 읽고 투자하는 사람들에게 부가 점점 집중될 것