■ 포지션 조정

달러 정기 예금은 여전히 유지

시황일주 18주차 전후로 4~5개월 간 매집해 오던 코스피 풋옵션은 2300에서 대부분 청산

초단기 코스닥 콜옵션 + 장기 코스피 풋옵션

현금보유량 더 많이 증가

관심있던 기업 가치평가하며, 매수할 기회 준비 중

■ 시황보다 100배 중요한 이야기

요듬 월가아재가 조금 잘 맞춘다...나도 따라하자 (?)

→ 확률적 사고의 부재

→ 투자 철학의 부재

40주간 시황 일주가 끝나면 월가 아재 시즌 2는 마무리될 것

Project Valley에 올인하다가 여유가 생기면 시즌3로 돌아올 것

그 공백 기간 동안 구독자분들이 꼭 기억해 두시면 좋을 것들

→ 투자 철학, 확률적 사고, 시간 지평

■ 투자 철학에 따라 달라지는 정보의 해석

시장의 실수를 바라보는 관점 (feat. 다모다란)

10만원 가치의 주식을 7만원에 살 수 있다는 것

= 누군가 10만원 가치의 주식을 7만원에 파는 실수를 한다는 것

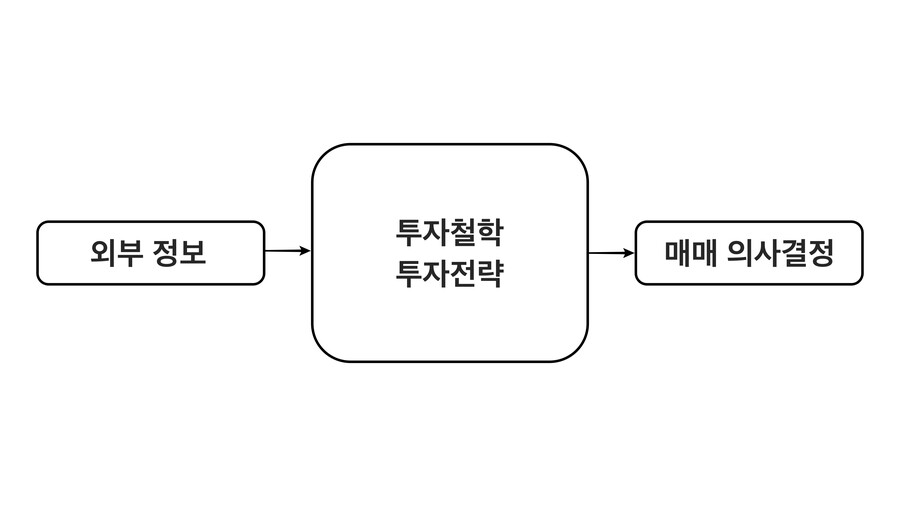

투자 철학과 거기에서 파생된 투자전략 : 시장의 실수에 대한 관점을 바탕으로, 정보를 프로세싱하여 매매의사결정을 내놓는 엔진 역할

똑같은 32주차 영상을 보고, 그것이 논리적이라고 판단했을 때

1) 가치투자자 : 현금 보유 비중 늘리되, 적정 가치보다 저평가된 주식들을 분할 매수 시작

2) 선물트레이더 : 2200~2250 지지에 대해 검토한 후, 확률과 손익비 추정

확률 : 지지 뚫릴 가능성 30%, 지지 반등 가능성 70%

손익비 : 숏해서 폭락 시 기대수익률 14%, 롱해서 반등 시 기대수익률 5%

(현재 매크로 상황 등을 고려하면, 지지를 뚫고 폭락하는 폭이 지지를 받고 반등하는 폭보다 더 크고 빠를 것이라고 가정)

숏의 기댓값 : 30% × 14% + 70% × -5% = 4.2% - 3.5% = +0.7%

롱의 기댓값 : -0.7%

롱보다 숏이 더 매력적이라고 판단

이는 엄밀한 예시는 아님

폭락/반등 가능성 추정, 익절/손절 설정에 있어서 손익비를 더 엄밀하게 맞추는 부분이 더 중요

3) 옵션 트레이더 : 옵션들의 조합을 통해 각 확률 구간에 대한 손익 그래프를 설정

확률이 높다고 생각하는 구간에 대한 이익 익스포저 ↑

확률이 낮다고 생각하는 구간에 대한 손실 익스포저 ↓

※ Valley AI 글로벌 매크로 훈련과정 12회차 3강 - 옵션을 통해 확률을 읽는 방법

요점

외부의 투자 정보나 분석을 들었을 때,

1차적으로 그 분석에 대한 논리를 스스로 가늠하여 판단하고, 의심해 볼 수 있는 실력

2차적으로 그 논리를 어떻게 매매 의사결정으로 변환할 것인지에 대해 정립된 투자 철학

외부 정보의 논리가 완벽하더라도, 우리가 어떤 투자 철학을 확립했느냐에 따라, 그 정보가 어떤 의사결정으로 변환되어 행동으로 이어지는지는 전부 달라짐

너무도 많은 개인 투자자들이, 잘 맞추는 전문가나 정보를 찾으면 돈을 벌 수 있다고 착각

자신의 투자철학을 정립하는 것이 가장 먼저, 그 다음은 양질의 정보 분석

■ 시간지평의 중요성

내가 습득한 정보와 해석/매매하는 시간지평 간에 괴리가 있으면 손실로 이어짐

1) 예시 : 코스피 2200이 매우 중요한 지지선이다 → 그래서, 언제?

똑같은 정보에 대해 시간지평을 얼마나 단기/장기로 잡느냐에 따라 해석이 달라짐

① 초단기적 관점에서는 수급상 하락장이 너무 오래 이어져, 강한 지지를 뚫을 여력이 될지 의문

→ FOMC는 예정된 약한 악재일 수 있어서 웬만한 서프라이즈가 아니면 확률 희박

그래서 5개월 동안 가지고 있던 코스피 풋옵션을 많이 청산

2200대가 뚫리면서 급락하면 매수 찬스이기 때문에, 가치평가를 하면서 이에 대비하고 있음

② 중단기적(3개월)으로 바라본다면 2200이 뚫릴 확률이 높아진다고 생각

③ 중장기적(1년, 3년, 10년)으로 바라보면?

2) 본인의 시간지평에 따라 정보의 해석은 완전히 달라짐

개인 신용공여 17조원, 9% 이자율을 버틸 수 있을까?

초단기적으로 해석하면 25조원에서 17조원으로 급격히 줄어든 만큼, '단기적으로 신용 여력이 있다'고 판단 가능

중장기적으로 해석하면 9% 이자율이라는 요소의 영향력이 점점 커지면서 하방 압력을 줄 것