WSJ "中 업체들, 이미 글로벌 주요 수출 업체로 부상"

美·EU 규제 대비해 유럽 등에 현지 공장 준비도

(서울=연합뉴스) 김기성 기자 = 중국의 전기차용 배터리 기업들이 세계 시장으로 본격적으로 진출하면서 서방의 경쟁 기업들이 방어하기에는 이미 너무 늦었을 수 있다고 월스트리트저널(WSJ)이 7일(현지시간) 보도했다.

서방 기업들은 상당한 보호를 받더라도 경쟁을 하는 데 힘든 시간을 가질 수 있다는 것이다.

WSJ에 따르면 중국의 전기차 배터리 대기업들이 자국 내 대규모 시장에서 자리를 굳히고 이제 글로벌 시장에서 주요 수출업체가 되고 있다.

이들은 또 현재와 미래의 수입 규제를 피하고자 유럽 지역 및 미국의 자유무역협정 파트너 국가에 대규모 신규 공장을 준비하고 있다.

이는 일본 자동차 제조업체가 1980년대에 했던 것과 아주 유사해 자기 시장을 보호하려는 서방의 노력은 너무 미흡하거나 너무 늦었다는 것이 입증될 수 있게 됐다고 WSJ은 전했다.

중국자동차공업협회(CAAM)에 따르면 올해 들어 첫 9개월 동안 중국에서 플러그인 하이브리드를 포함한 새 에너지 자동차 판매는 전년 동기 대비 37% 급증했다.

수출도 크게 늘어 중국은 이제 세계 최대 전기차 수출국이 됐다.

물론 이런 결과는 중국 배터리 산업에도 도움이 되고 있다.

전기차 배터리 생산 부문에서 중국의 CATL은 세계 1위이고, 전기차를 제조하기도 하는 BYD는 세계 2위이다.

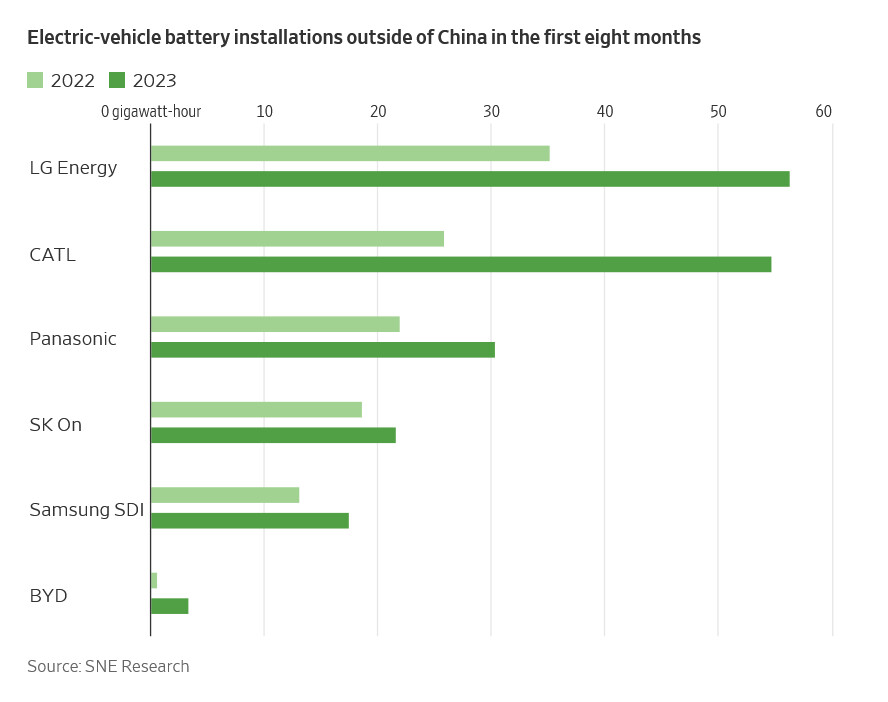

다만, 이들은 자국 밖에서는 한국 경쟁사들에 뒤처져 있는데, CATL이 올해처럼 계속 성장한다면 상황은 빠르게 바뀔 수 있다.

에너지 전문 시장 조사업체 SNE 리서치에 따르면 LG에너지솔루션은 올해 첫 8개월 동안 중국 외 매출이 지난해 같은 기간보다 60% 증가했다.

그러나 CATL의 경우 해외 매출이 배 이상으로 증가했고, 중국을 제외한 시장 점유율은 이제 LG에너지솔루션과 맞먹는 수준이 됐다. 둘 다 약 28%를 차지한다.

HSBC에 따르면 CATL의 유럽 점유율은 2020년 10%에서 올해 24%로 상승했다.

중국 배터리 업체들로서는 자국 내 경쟁이 심화하면서 해외 판매가 더욱 중요해질 수 있고, 실제로 해외에서 훨씬 더 높은 수익을 올리고 있다.

골드만삭스는 2025년까지 중국업체 궈시안(Gotion)의 수익 중 약 70%가 수출이나 해외 생산에서 나올 것으로 예상한다. 궈시안은 독일에서 올해 생산을 시작했고, 미국 일리노이주에는 20억달러(2조6천억원)를 투자하는 공장을 짓고 있다.

다만 지정학적인 문제는 이런 성장 시나리오에 대한 주요 리스크 중 하나다.

미국의 인플레이션 감축법(IRA)은 보조금을 받는 전기차에는 미국 또는 자유무역협정 파트너로부터 나온 일정 비율의 배터리를 쓰도록 하고, 유럽연합(EU)은 중국산 수입 전기차에 대한 보조금 관련 조사에 착수했다.

물론 중국 업계는 이미 이러한 규제를 회피하려 노력하고 있다.

골드만삭스에 따르면 중국 기업들이 배터리와 소재 부문에 2천억위안(36조원) 이상의 해외 투자를 발표했고, 이 중 80% 이상이 유럽에 집중돼 있다.

CATL은 유럽 최대 규모의 배터리 공장을 짓기 위해 헝가리에 77억달러 (10조원) 상당을 투자할 계획이다. 헝가리는 EU 내에서 중국에 우호적인 국가 중 하나며 상대적으로 인건비가 저렴하다.

WSJ은 테슬라와 애플이 중국의 전기차와 스마트폰 수준을 높이는 데 도움을 줬듯 장기적으로 중국의 배터리 노하우는 유럽 업체들에 옮겨질 수 있지만 단기적으로는 미국이나 유럽 업체로서는 고전이 예상된다고 전했다.

====================================

(WSJ) It May Be Too Late to Fend Off China’s Battery Giants

https://www.wsj.com/world/asia/it-may-be-too-late-to-fend-off-chinas-battery-giants-7e0a21cb

CATL and carmaker BYD are the top two producers of EV batteries in the world.

Photo: Qilai Shen/Bloomberg News

Having charged up in their massive home market, Chinese electric-vehicle-battery firms are becoming major export players, too. The West’s efforts to protect its own markets might prove too little, too late.

Chinese firms are also eyeing big new factory expansions in Europe itself, and in U.S. free trade partners, as a way to sidestep current and future import restrictions—much like Japanese carmakers did in the U.S. in the 1980s.

Sales of new-energy vehicles, which include plug-in hybrids, surged 37% year over year in China in the first nine months of 2023, according to the China Association of Automobile Manufacturers. But exports have also jumped sharply: China is now the world’s top exporter of EVs.

And that, in turn, is helping China’s battery industry. Contemporary Amperex Technology, or CATL, and carmaker BYD are already the top two producers of EV batteries in the world.

Outside China, Chinese battery manufacturers still lag behind South Korean rivals—the top three have nearly half the market. But if CATL keeps logging growth numbers as it did this year, that could change fast.

A vehicle-scale AI intelligent power battery factory at Svolt’s headquarters in China. Photo: Zuma Press

LG Energy Solution, the top Korean battery maker, booked ex-China sales that were 60% higher in the first eight months of 2023 than in the same period of 2022, according to SNE Research. But CATL’s overseas sales more than doubled, and its ex-China market share is now neck and neck with LG—both have about 28%. SK On, the No. 2 Korean battery maker, only boosted such sales 16%.

Meanwhile, CATL’s market share in Europe has risen to 24% this year, compared with 10% in 2020, according to HSBC. Exports of Teslas equipped with CATL’s batteries from its Shanghai factory are one reason. But the battery maker also supplies European carmakers like Stellantis and Mercedes-Benz.

And overseas sales could become more important to Chinese battery makers as domestic competition intensifies. Chinese battery companies enjoy significantly higher margins abroad, according to Goldman Sachs. For example, the bank expects around 70% of the earnings of Gotion, a Chinese Volkswagen supplier, to come from exports or overseas production by 2025. The company’s plant in Germany has started production this year and it is building a $2 billion battery factory in Illinois.

Geopolitics are one big risk to that scenario. The U.S. Inflation Reduction Act mandates that subsidized EVs use batteries with a certain proportion of content from the U.S., or from free trade partners. The European Union has launched an antisubsidy probe into EV imports from China—and set a target of making 40% of clean tech domestically by 2030.

But China’s battery industry is already trying to sidestep these restrictions. Chinese firms have announced overseas investments of more than 200 billion yuan, the equivalent of $27 billion, in batteries and materials, says Goldman. More than 80% of that is in Europe.

Hungary, in particular, is a popular destination. CATL plans to spend the equivalent of $7.7 billion in the country to build what could be the continent’s largest battery plant. Hungary is one of the friendlier countries to China in the EU bloc, and offers relatively low labor costs.

Morocco, which has free-trade agreements with both the EU and the U.S., is another likely beneficiary. Gotion has signed an agreement with the government to look into setting up a battery plant there with an eventual planned investment of $6.4 billion. China’s miner Huayou will build plants there for refining lithium and making cathode materials with Korea’s LG Chem.

China’s battery race abroad won’t be free of potholes, but its battery champions are ready to drive around them. For the U.S. and especially Europe, that offers pros and cons. In the long run, Chinese battery know-how could filter out into European suppliers and help build a local ecosystem, much like Tesla and Apple helped level up China’s EV and smartphone sectors.

In the short run, however, it might mean U.S. or European would-be CATLs struggle to gain much traction.