■ 베이지안 벡터 자기회귀(BVAR) 모델

여러 변수 간 인과관계를 찾는 것

A변수 → B변수의 단선적인 관계가 아니라 복잡한 변수 → 복잡한 변수의 인과관계를 찾는데

특정 변수는 다른 변수의 과거값은 물론, 자신의 과거값에도 영향을 받음

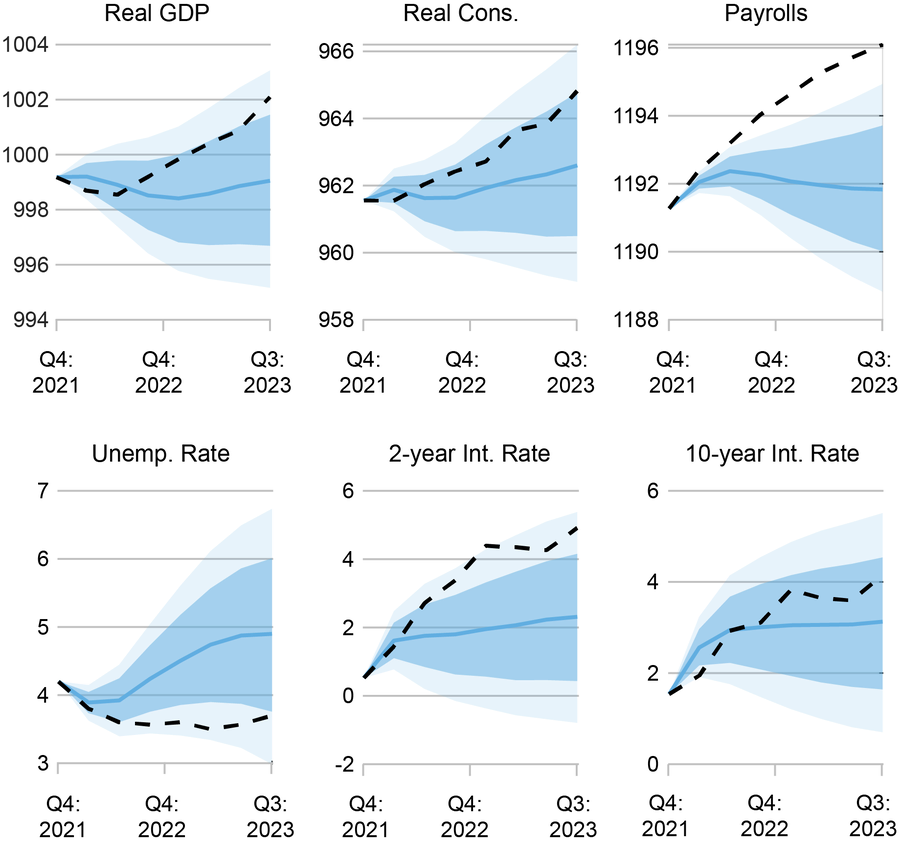

■ 뉴욕 연은이 모델을 돌려보니

2021년 4분기 까지의 모든 데이터와 2023년 까지의 인플레 경로를 입력

그 결과

파란 실선/영역 : 모델이 예측한 결과/확률 분포

점선 : 실제 값

모델이 예측한 결과가 실제 값과 괴리가 큼

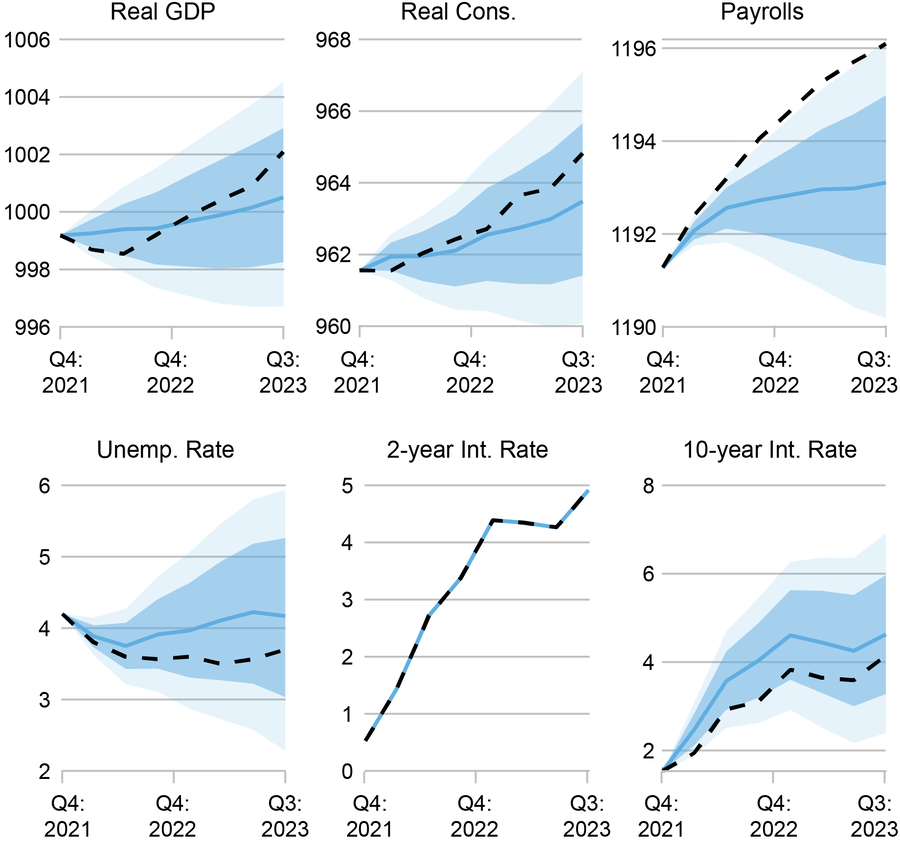

그래서 데이터를 추가 (2년물 금리)

그러자 (과거 데이터에 대한) 예측력이 큰 폭으로 개선되었음

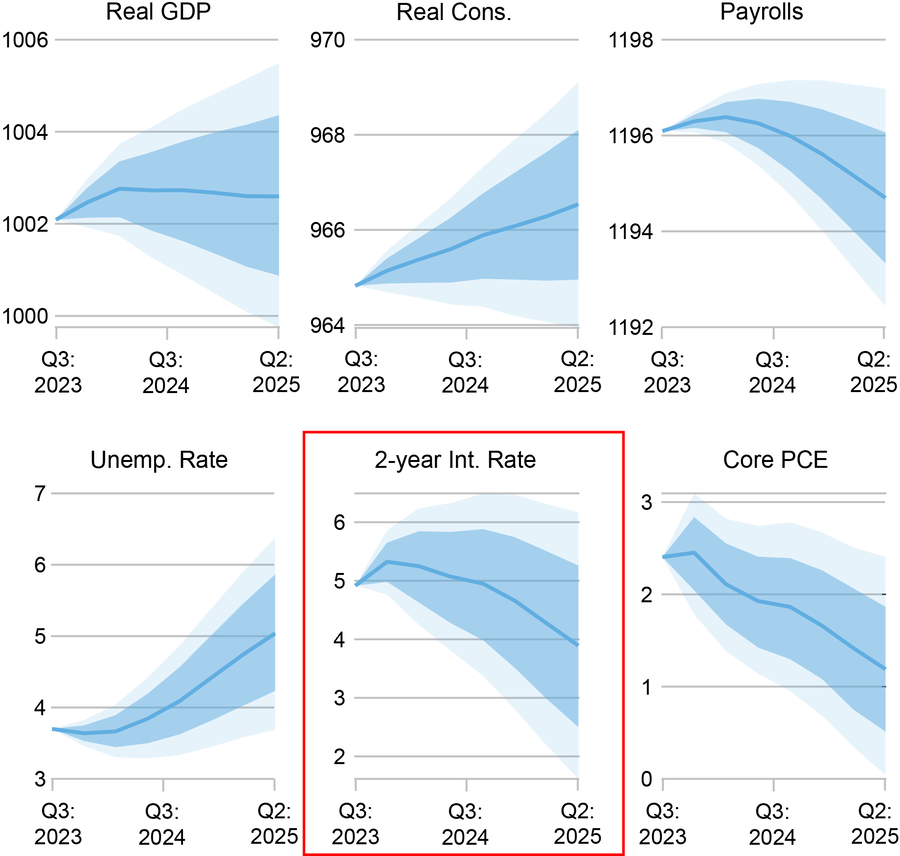

그래서 이를 기반으로 미래를 예측

실질 GDP의 완만한 하락

→ 올해 말부터 확연히 꺾임

임금의 가파른 하락

→ 내년 초를 정점으로 확연히 꺾임

실업률 급격한 상승

→ 25년 2분기에 5%를 찍음

코어PCE의 급격한 하락

→ 내년에는 2%를 밑돌면서 25년 2분기에는 1% 극초반까지 하락

그러나 (기준 금리와 상관성이 높은) 2년물 금리는 매우 완만하게 하락

→ 24년 3분기에도 5% 수준

→ 25년 2분기가 되어야 4% 도달

■ 그럼 이게 무슨 뜻이냐

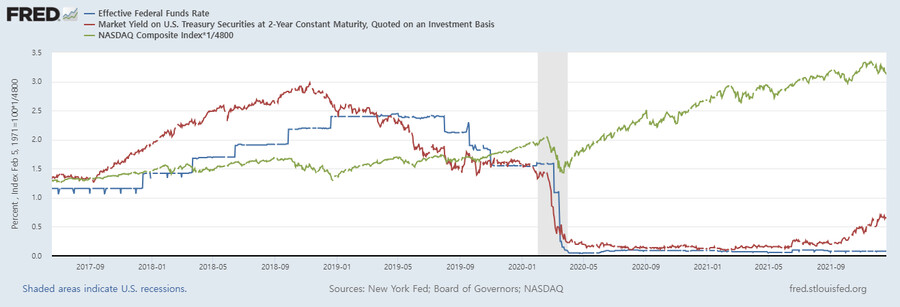

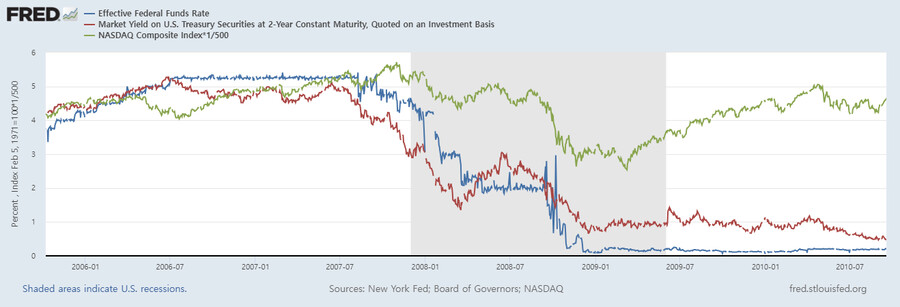

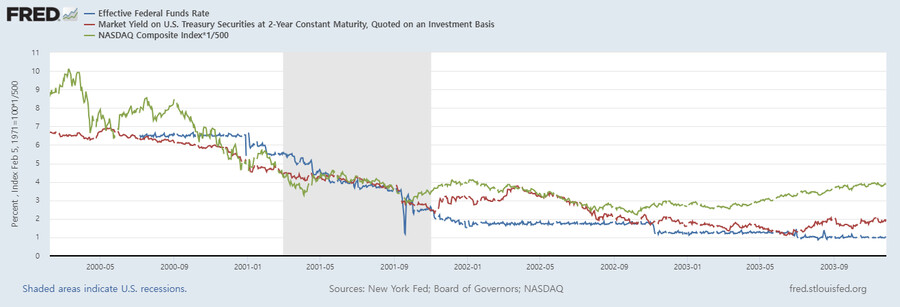

기준 금리와 국채 2년물 금리

금리 인하 속도가 생각보다 빠르지 않다는 것

내년 3분기 시점에서 잘해야 1번 정도 인하에 그친다는 것

즉, 지금의 높은 금리 수준이 한동안 이어진다는 것을 시사 (Higher For Longer)

■ 그래도 내년에 내려가긴 함

침체가 오니까 주식을 다 팔고 도망가야 하나?

하지만 역사적으로 금리가 내려오면 나스닥은 강한 모습을 보였음

2018년~2019년 2년물 금리가 급격하게 내려올 당시 나스닥 강세가 꽤 오래 지속

■ 하지만 우리가 기억해야 할 점

침체 구간에서는 주식이 큰 폭으로 하락했다는 것

■ 그럼 침체는 언제오나?

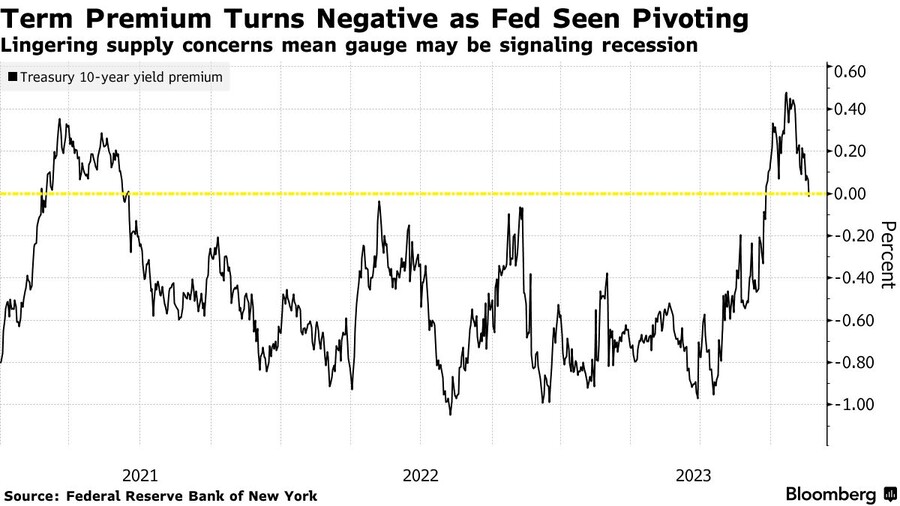

장단기 금리가 재역전(정상화)될 때

① 장기물 금리가 오르는 경우

② 단기물 금리가 내리는 경우

단기물은 버티는데 장기물 금리가 다시 내려가고 있으니 재역전될 때까지 시간을 벌고 있는 셈

→ 10년 기간프리미엄이 다시 마이너스로

■ 결론

단기로 보면, 주식 단기 랠리를 기대할 만 함

하지만 역사적으로 볼 때, 2년물 금리가 내려가면 시차를 두고 높은 확률 경기 침체가 왔음

그 전에 시장에서 빠져나오는 게 좋을 것