▲ 성장에 대한 기대감이 만연한 12월 계절성, 위해 요인이 거의 없는 상황

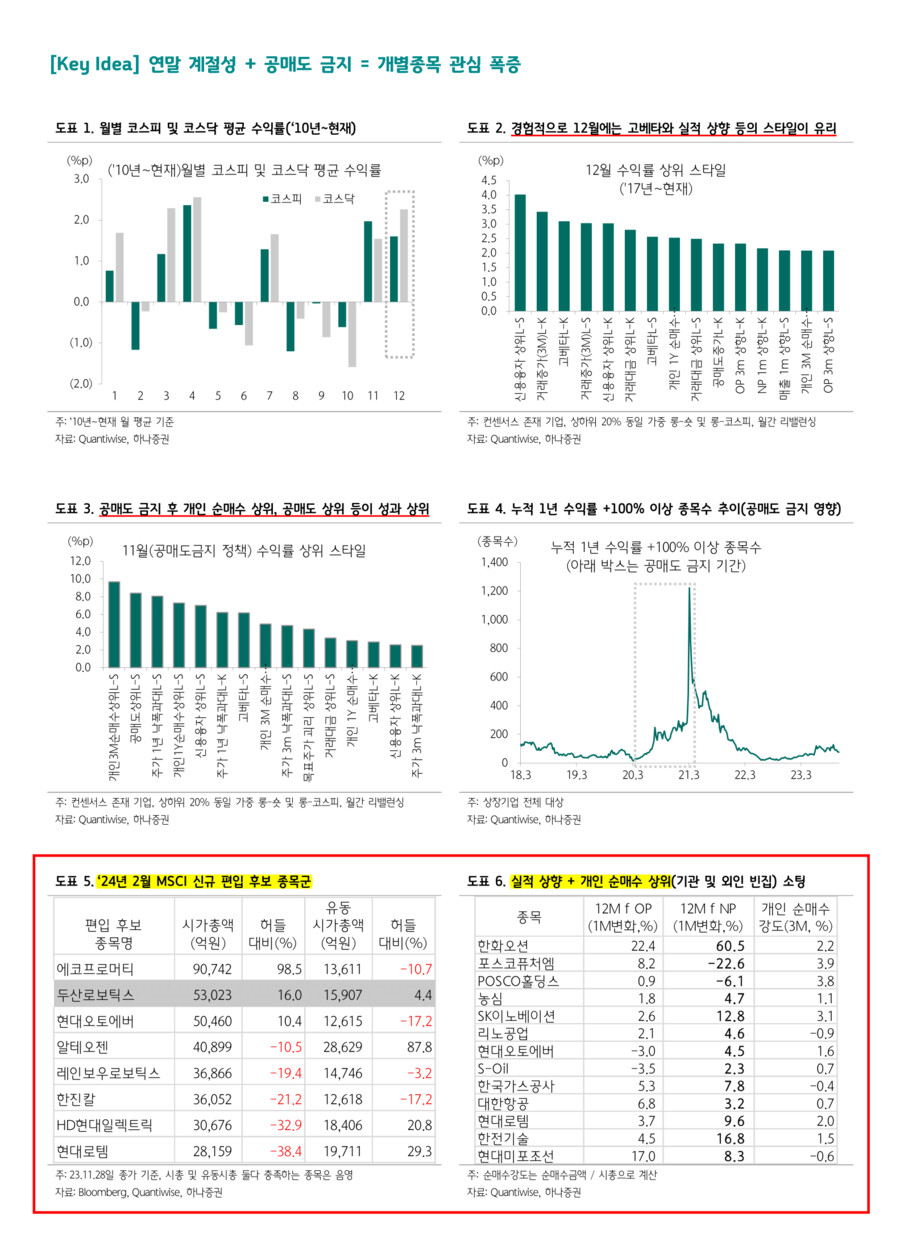

- 경험적으로 12월 장세는 내년에 대한 막연한 기대감이 만연한 경향. ‘10년부터 12월 코스피 및 코스닥의 수익률은 4월, 11월에 이어 세번째로 높았는데, 12월 평균 수익률은 코스피 +1.6%, 코스닥 +2.3%

- 스타일 측면에서도 내년 실적에 대한 기대감이 근간이 됐지만, 신용융자 상위 및 거래증가, 고베타, 거래대금 증가, 개인 순매수 상위 등 스타일의 성과가 높았음. 대주주 양도세 등의 우려에도 불구, 성장에 대한 내러티브가 주가되는 시기

- 또한, 지수 방향성 베팅보다는 개별종목군의 알파 투자가 주를 이룸. 확정 실적 기반의 검증되지 않은 테마주(로봇, AI, 바이오 등)에 대한 쏠림이 나타나는 계절성 존재

- 게다가 올해는 공매도 금지 정책 및 안전선호에서 벗어나는 센티먼트까지 더해짐. 이번 12월은 기존 계절성을 위해하는 요인이 거의 없을 것이라는 판단. 결국 12월 계절성을 철저하게 답습하는 전략이 핵심

▲ 성장 테마 및 실적 상향 종목군, 패시브 이벤트에 관심을 더 많이 기울여야…

- 공매도 금지 정책 후 스타일의 변화가 있다면 가치주에서 성장주로 시장의 관심 이동이 핵심. 11월 성과는 숏 커버링과 개인 순매수 상위, 신용융자 상위, 고베타 등의 팩터가 수익률 상위 기록. 기관 순매수 상위 및 고배당, 목표주가 변화, 순현금상위, 저평가, 실적 상향 등은 수익률 하위 기록

- 예상대로 공매도 금지가 지수보다는 개별종목군에 대한 수요를 늘리는 요인이 되었음을 알 수 있음. 실제로 과거 ‘20.3~‘21.4월 공매도 금지 시기에 상장기업 중 1년 누적수익률이 +100% 이상인 종목수가 사상 최고치를 기록했다는 점으로 공매도 금지가 개별종목의 추세적 상승에 영향을 준 핵심 요인임을 발견

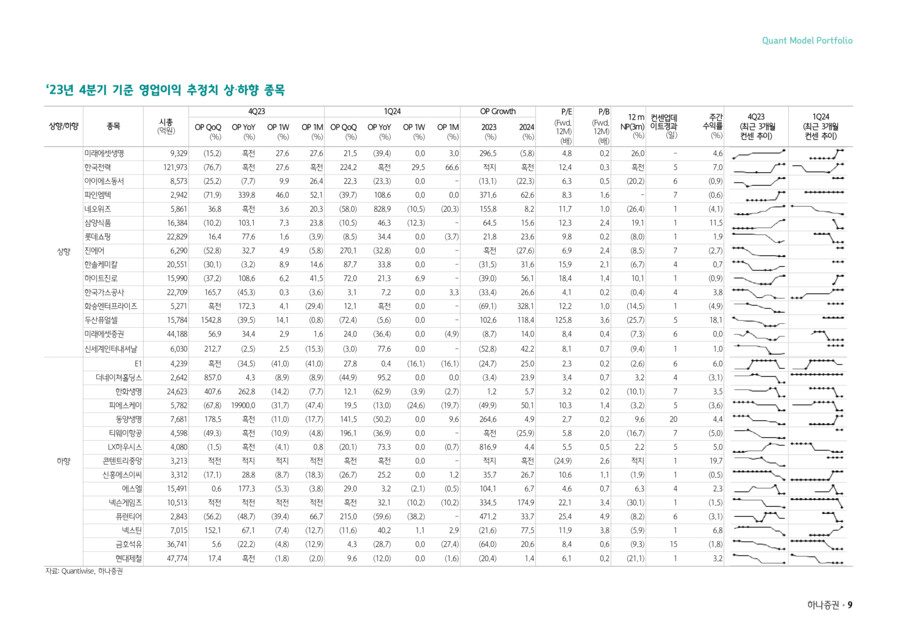

- 12월 핵심 아이디어는 계절성과 공매도 금지 정책의 영향력이 공통적인 시장 성향을 야기한다는 것. 한편, 내년 실적 전망치는 11월 중순 들어 상향 전환되는 모습이지만, 반도체 업종 위주이고 그 폭이 크지 않아 이익 변화로 인한 스타일 로테이션은 고려하지 않았음

- 결국, 12월에는 개인 순매수 상위(기관, 외인 빈집) 및 실적 상향, 거래대금 상위 등을 주력 팩터로 선정. 또한, 공매도 금지가 패시브 편입 종목에 대한 추세적 상승을 이끌 수 있다고 판단

- 공매도가 허용되는 시기에는 편입 3달 전 ~ 리뷰까지 성과가 높았지만 편입 후 공매도 우려로 하락하는 경향 존재, 실제 패시브 유입 효과가 더 크게 부각되는 현상이 나타날 가능성이 높음

- 공매도 금지 시기 ‘20년 5월 MSCI 신규 편입된 셀트리온제약과 더존비즈온은 편입 3달 전 ~ 편입 리뷰까지 평균 +42%, 리뷰 ~ 효력일까지 평균 +17%, 편입 ~ 1개월 후까지 평균 +14%를 기록하여 편입 전후의 주가 변동성이 덜했음

- 내년 2월 MSCI 신규 편입 후보 종목군은 두산로보틱스(높음), 에코프로머티(중간), 알테오젠(중간), 현대오토에버(중간), 레인보우로보틱스(중간) 등(확률 순서로 나열)

- 실적 상향 + 개인 순매수 상위(기관 및 외인 빈집) 소팅 : 한화오션, 포스코퓨처엠, POSCO홀딩스, 농심, SK이노베이션, 리노공업, 현대오토에버, S-Oil, 한국가스공사, 대한항공, 현대로템, 한전기술, 현대미포조선

- 하나증권 Quant Analyst 이경수 -