친환경 관련주의 주가 모멘텀 (기업의 손익계산서를 통해 확인): ① 정부정책, ② 금리하락

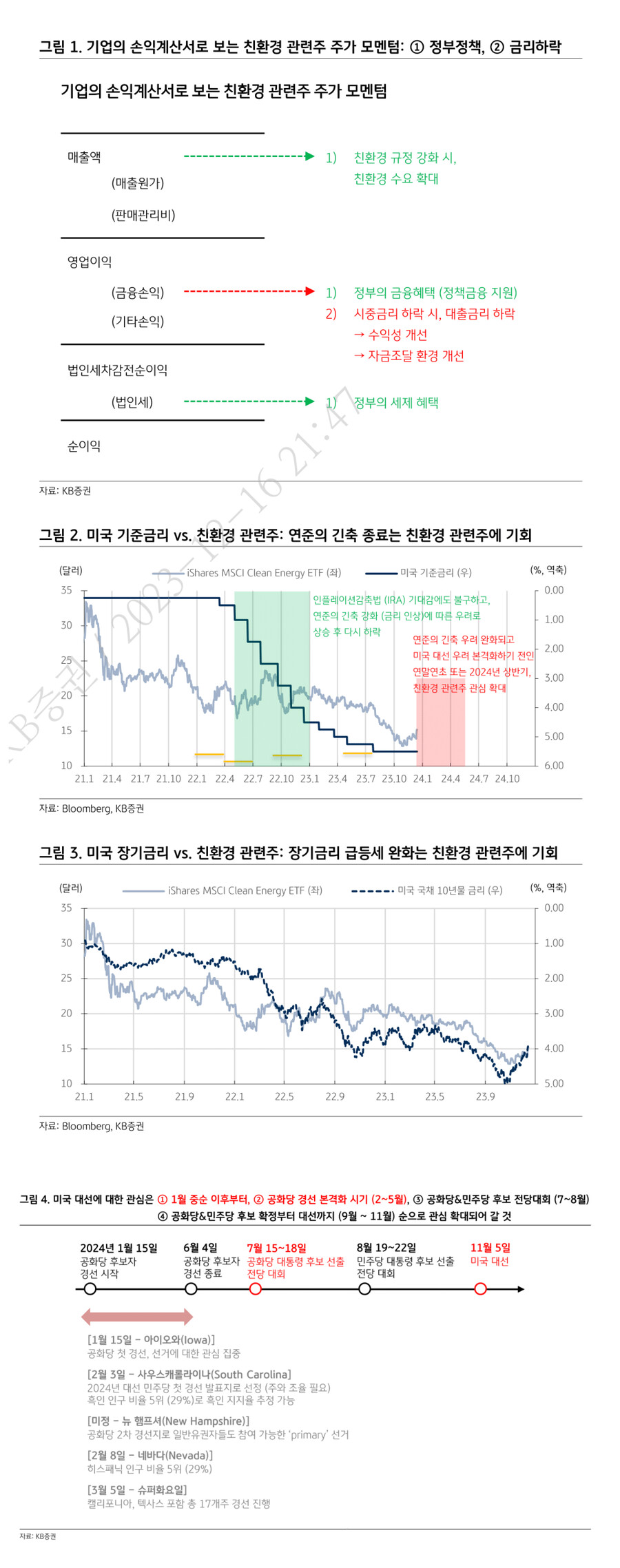

<우측 그림 (또는 그림 1)>은 기업의 손익계산서를 통해 친환경 관련주의 주가 모멘텀을 단순화한 것이다. 당연한 얘기를 굳이 손익계산서를 통해 표현한 이유는, 그 당연한 얘기에도 불구하고 친환경 관련주들에 대한 시선이 한 쪽에 쏠려있기 때문이다.

친환경 관련주들의 주가 결정요인은 무엇일까? 단순하게 나눠보면, 정부정책과 금리하락이다. 정부정책은 화석연료에 대한 규제 또는 친환경 산업에 대한 지원을 의미하는데, ⅰ) 수요를 확대함으로써 관련 기업의 매출을 증대하는 것과 ⅱ) 세제 지원을 통해 법인세 혜택을 받을 수 있는 것 (비용 절감) 등을 의미한다. 반면, 금리하락은 자금조달 환경을 개선함으로써 친환경 기업들에 대한 투자가 확대될 수도 있고, 또는 친환경 기업들이 직접 투자를 확대할 수도 있다. 그리고 낮은 금리로 대출을 받을 수 있기 때문에 수익성이 개선되는 효과도 나타난다.

그런데 바이든 대통령의 취임 전후로, 트럼프 대통령 때와 정책 방향이 가장 극명하게 달라진 것이 친환경 분야이기 때문에 친환경 관련주들의 주가 결정요인에서 가장 주목받는 것은 정부정책인 듯하다. 그리고 이것은 2024년에도 친환경 관련주들에 대해 조심할 필요가 있다는 우려로 이어진다. 2024년 11월 대선에서 트럼프의 당선 가능성이 거론되고 있기 때문이다.

투자전략 (1): 금리 하락은 분명한 친환경 관련주 반등의 근거

하지만 12월 FOMC를 계기로 연준이 2024년 금리 인하에 나설 수 있게 된 점은 분명히 친환경 관련주들의 반등 근거가 될 것이다. <그림 2>에서 인플레이션감축법 통과 덕분에 친환경 관련주들에 대한 기대감이 높아졌던 2022년 하반기를 확인할 필요가 있겠다. 정책 지원 기대감에도 불구하고, 당시에는 연준의 피벗 기대감이 무산되면서 친환경 관련주들의 주가는 다시 하락한 바 있다. 그리고 2023년에는 연준의 금리 인상과 함께 친환경 관련주들의 주가가 추세적으로 하락했으며 <그림 2>, 미 국채 10년물 금리와의 상관관계도 매우 높아 보인다 <그림 3>. 연준이 긴축 종료를 알린 현시점부터는 상반된 흐름을 기대할 수 있는 근거가 되겠다.

투자전략 (2): 그래도 정부정책 리스크가 걱정된다면?

하지만 트럼프의 대선 승리 가능성이라는 정부정책 관점에서의 리스크가 남아 있다. 하지만 아직 미국 대선이 11개월이나 남았기 때문에 누가 당선될 것인가에 대해 벌써부터 단정지을 필요는 전혀 없다. 이러한 리스크에 대해서는 ‘시간 흐름에 따른 대응전략’을 제시한다 <그림 4 참고>.

ⅰ) 최소한, 미국 공화당의 후보자 경선이 시작하는 2024년 1월 중순까지는 대선에 대한 우려는 불필요해 보인다. 금리하락이라는 모멘텀은 있지만 정부정책에 대한 우려는 아직 불필요한 시기로서, 친환경 관련주들의 반등을 가장 크게 기대할 수 있는 시기가 되겠다.

ⅱ) 공화당 경선이 본격화하는 2~5월은 아직 공화당 내에서의 후보 결정이기 때문에, 이 시기 역시 정부정책에 대한 우려가 크진 않을 것이라 예상한다. 오히려 공화당 내에서 제3의 인물이 등장할 가능성과 바이든 대통령의 지지율을 함께 지켜보면서 대응하면 될 것이다. 사실상 이 시기까지가 친환경 관련주 투자를 하기에 무난할 것이라 예상한다.

- KB증권 주식시황 Analyst 하인환 -