■ 현재 대중 투자자의 NASDAQ 100 가치평가에 적용된 무위험이자율은 1.55% 내외로 추정

■ 인플레이션 완화를 가정하더라도 QE에서 QT로 전환된 환경을 고려하면 이는 무리한 수준

■ 할인율에 대한 기대와 현실의 괴리가 수정되는 과정에서 주식시장 단기 조정 염두에 둬야

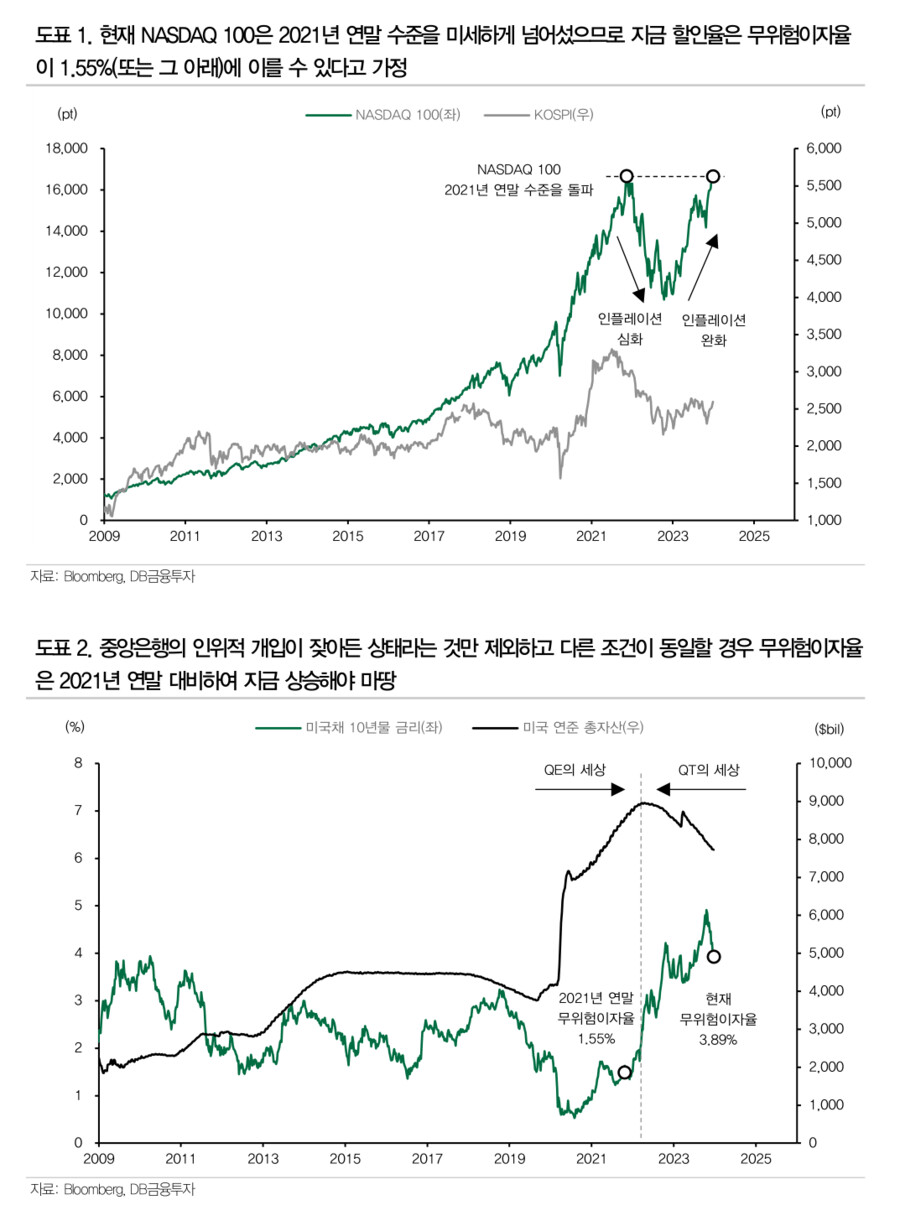

미국 주식시장이 2023년 11월부터 불을 뿜듯 올랐다. 그중 대형 기술주가 밀집된 NASDAQ 100의 상승세가 상당하다. NASDAQ 100은 인플레이션이 부각되기 직전 형성했던 고점인 2021년 연말 수준을 회복하더니 이에 더하여 역사적 신고가를 경신했다.

이 시점에서 투자자는 의문이 들 수 있다. 최근 2개월간 이토록 주가가 강하게 상승한 이유는 무엇일까? 그 답을 찾기 위하여 투자 대중이 지금 주식의 밸류에이션을 어떻게 계산하고 있는지 고찰할 필요가 있다. 밸류에이션 계산 방법 중 가장 간단한 고든의 고정 성장모형 “P0 = E0/(r - g)”으로 설명하겠다. g는 장기 성장성이며 r은 금리와 연동하는 할인율이다. NASDAQ 100에 포함된 기술 기업이 앞으로 그려나갈 장기 성장성은 사실 인플레이션이 팽배하기 이전과 이후의 기간에 크게 차이가 나지 않는다. 인공지능, 로봇, 대체에너지 등은 수년간 우리에게 친숙한 단어였으며 이후로도 상당 기간 마찬가지일 것이다. 따라서 이들의 밸류에이션에 영향을 미친 부분은 장기 성장성의 변화가 아니라 할인율이다. 할인율의 근간을 이루는 무위험이자율을 살펴보자. NASDAQ 100의 직전 고점은 2021년 연말 (2021년 11월 19일) 형성됐으며 당시 무위험이자율(미국채 10년물 기준)은 1.55%였다. 그러던 무위험이자율은 인플레이션 기간 4.99%까지 치솟은 이후 3.88%까지 내려왔다. 현재 NASDAQ 100은 2021년 연말 수준을 미세하게 넘어섰으므로 지금 할인율은 무위험이자율이 1.55%(또는 그 아래)에 이를 수 있다고 가정하는 것이다[도표1]. 즉, 현재 NASDAQ 100 가격 수준은 무위험이자율이 추가로 2.33%p(=3.88% - 1.55%) 이상 하락한다는 전망에 기초하고 있다.

여기서 숙고할 점이 있다. 인플레이션 이전 저금리가 형성됐던 당시는 QE(Quantitative Easing)의 세상이었다. (엄밀하게는 2009년부터 2021년까지 QE의 세상이었다.) 그리고 현재는 QT(Quantitative Tightening)의 세상으로 진입했다. (엄밀하게는 2022년 3월부터 QT의 세상으로 진입했다.) 즉, 2021년 연말까지는 중앙은행의 인위적 개입에 의하여 금리를 균형 수준 이하로 강제 하락시켰다면, 이제는 인위적 개입을 줄이고 있다. 중앙은행의 인위적 개입이 잦아든 상태라는 것만 제외하고 다른 조건이 동일할 경우 무위험이자율은 2021년 연말 대비하여 지금 상승해야 마땅하다[도표2]. 따라서 2021년 연말 무렵 NASDAQ 100 가치평가에 사용된 할인율을 현재 동일하게 적용하는 것은 이치에 맞지 않다.

종합해 보자. 단기적으로 2023년 연말 주식시장이 급하게 오르는 과정에서 가치평가에 적용되는 할인율이 현실적인 수준을 넘어섰다. NASDAQ 100을 위시한 미국 기술주에서 기대와 현실 간의 괴리에 대한 수정이 나타날 수 있다. 이 같은 현상이 진행된다면 한국 주식시장 역시 일정한 영향을 받을 수 있다. 너무 급하게 오른 주식시장에 대하여 단기적으로나마 주의해야 한다는 말이다.

- DB금융투자 Strategist 강현기 -