■ 대만 총통 선거 이후 양안 관계 둘러싼 미국의 선택에 따라 인플레이션 재부각될 여지 존재

■ 미국이 군사비 관련 재정지출 확대할 경우 화폐유통속도 반등과 맞물리며 물가 왜곡 가능

■ 선제로 예상하기는 어렵지만 관찰하며 대응해야 하는 리스크 요인으로 주의 필요

대만 총통 선거는 집권 민진당 라이칭더 후보의 당선으로 끝이 났다. 그의 친미 반중 성향을 고려할 때, 앞으로 양안 관계에서는 첨예한 대립이 나타날 수밖에 없다. 이제 투자자는 피상적으로 반도체 업종의 득실을 계산하는 것뿐만 아니라 본질적으로 숙고해야 할 점이 생겼다. 양안 관계를 둘러싼 미국의 선택에 따라 인플레이션이 재부각될 여지가 있다는 점이다.

한번 생각해 보자.

직전까지 일어났던 국제 분쟁은 미중 패권 전쟁에 직접적으로 연결되지 않았다. 러우 전쟁 및 이팔 분쟁 등은 미국의 입장에서 보면 한 걸음 떨어져서 우방을 지원해야 하는 성격의 것이었다. 그러나 양안 관계는 다르다. 미중 패권 전쟁 관점에서 대만은 지리적 중요성과 더불어 미래를 주도할 AI 혁신의 근간인 반도체 기술의 거점이다. 미국과 중국 어느 곳이라도 우위를 확보하기 위하여 결코 대만을 놓을 수가 없다.

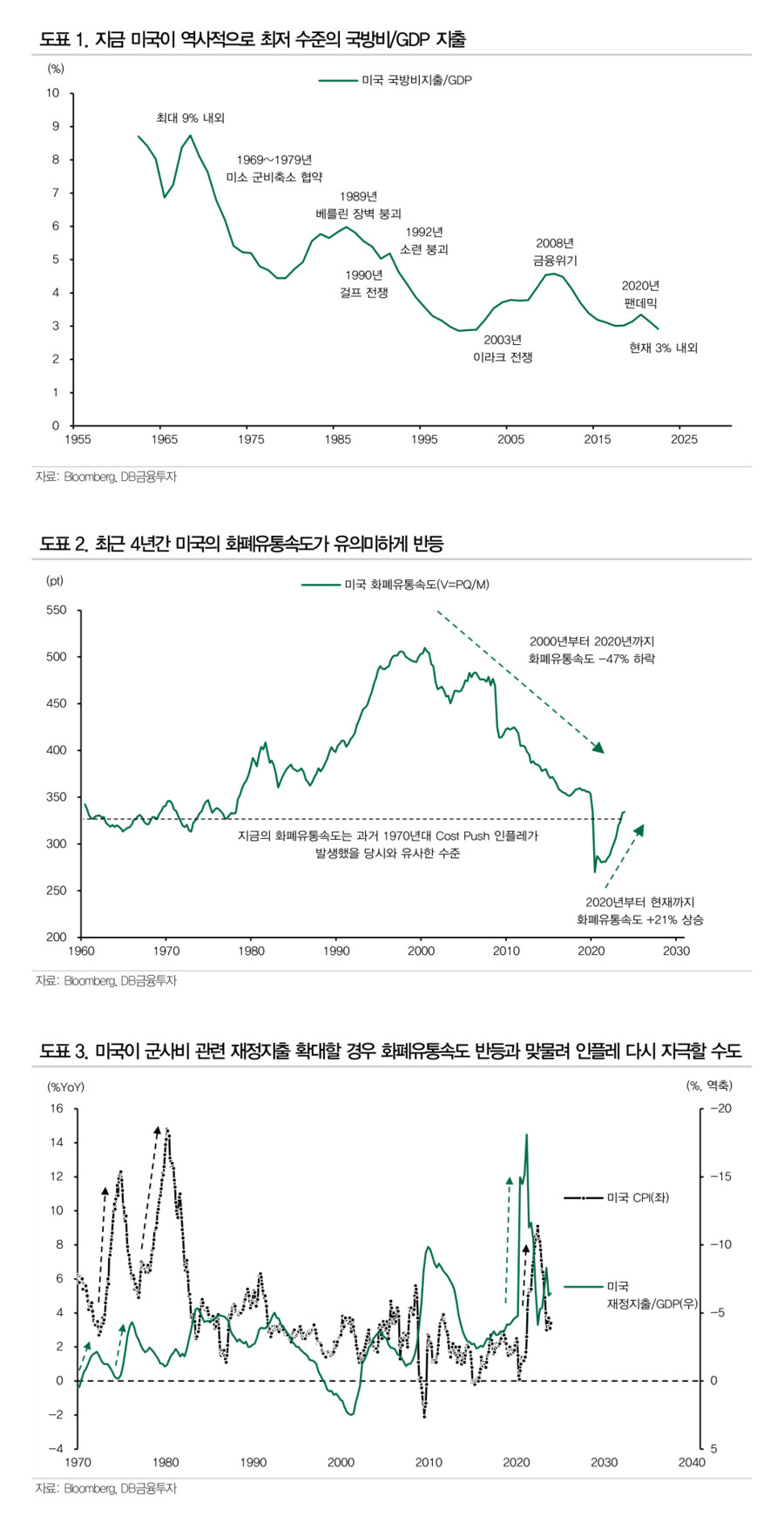

여기서 미국을 난처하게 만드는 문제가 두 가지 있다. 하나는 지금 미국이 역사적으로 최저 수준의 국방비/GDP 지출을 하고 있다는 점이다[도표1]. 다른 하나는 최근 4년간 미국의 화폐유통속도가 유의미하게 반등했다는 점이다[도표2]. 패권 전쟁은 장기적으로 국가의 흥망을 결정짓기에, 재정 건전화 또는 물가 안정 등의 중기적 목표를 우선할 수도 있다. 만약, 미국이 울며 겨자 먹기로 군사비 관련 재정지출을 확대할 경우 이것이 현재의 화폐유통속도 반등과 맞물려서 인플레이션을 자극할 수 있는 것이다.

과거 사례를 보면 1970년대 인플레이션이 심화된 근본 원인은 미국의 베트남 전쟁 참전 과정에서 군사비 관련 재정지출을 확대하며 늘어난 유동성 때문이었다. 이후 나타난 오일 쇼크는 유동성이 인플레이션을 자극하는 촉매 요소로 기능했을 뿐이다. 이와 같은 역사적 교훈을 참고할 때도 향후 미국의 군사비 관련 재정지출 확대 여부를 주의 깊게 관찰할 필요가 있다[도표3].

주식시장에 대하여 정리하면 다음과 같다. 올해 KOSPI는 상반기 조정(과도한 긍정론으로 “기대 vs 현실” 괴리 조정 필요) 하반기 상승(글로벌 재고순환 사이클 반등에 따라 펀더멘탈 회복) 의견을 유지한다. 다만, 이와 같은 전망을 다르게 만들 수 있는 잠재적 리스크로 양안 관계의 대립 과정에서 미국의군사비 관련 재정지출이 확대될 경우 인플레이션이 다시금 자극받을 가능성을 살펴야 한다. 선제로 예상하기는 어렵지만 관찰하며 대응해야 하는 리스크가 발생했다는 말이다

- DB금융투자 Strategist 강현기 -