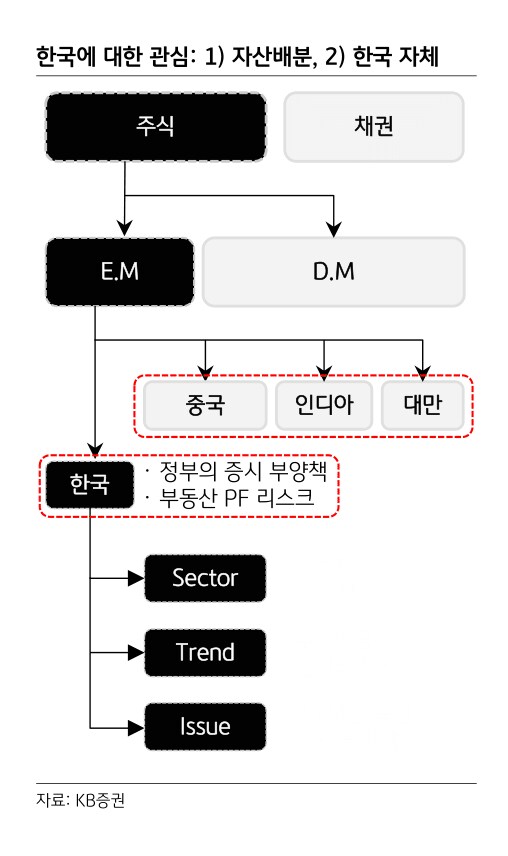

22~23일 싱가포르, 24일 말레이시아, 25~26일 홍콩 일정으로 출장을 다녀왔으며, 이를 통해 파악한 외국인 투자자들의 분위기와 그에 대한 판단을 제시하고자 한다. 주요 내용은 3가지다.

①대다수 투자자들의 시선이 중국에 쏠려 있다 (부양책의 지속가능성에 대한 의문).

② 인디아와 일본에 대한 관심이 매우 높다 (한국에 대해서는 상대적으로 관심이 덜하다).

③ 한국에 대한 관심은 한국 정부의 자본시장 개선안과 부동산 PF 리스크에 쏠려 있다.

1. MSCI E.M Index 내에서의 ‘중국 고민’: 지속가능성에 대한 의문

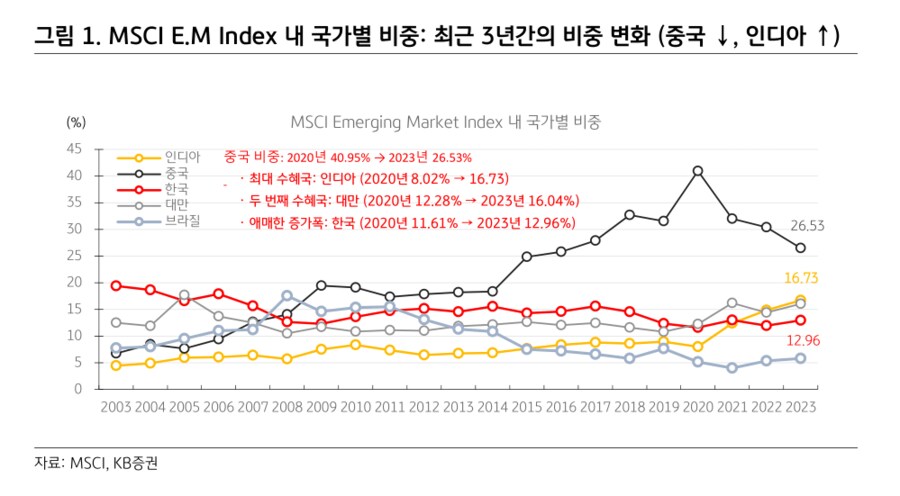

MSCI E.M Index 내에서 중국의 비중이 41%에서 26.5%까지 급감했다 <그림 1>. 중국 비중이 급감하면서 E.M 시장에 대한 관심의 1순위는 단연 중국이었는데, 이는 양면적인 효과로 작용한다. 긍정적인 효과는 중국 정부의 부양책이 ‘제대로’ 나오기만 한다면, 수급은 비어 있는 상황에서 대규모 자금이 다시 돌아올 수 있기 때문에 반등의 폭이 매우 클 수도 있다는 것이다.

반면 부정적인 효과는 대다수 투자자들의 시선이 중국에 쏠려 있지만, 그 시선 속에는 중국 정부의 부양이 지속가능한 것인가에 대한 의문이 내재돼 있다는 것이다. 그리고 그 의문을 해소할 정도가 되지 않는다면, 오히려 지금의 반등은 마지막 탈출 기회처럼 여겨질 수도 있는 것이다.

중국의 정책 방향에 대해서는 시진핑 주석의 장기집권 관점에서 접근하면 이해하기 쉬워진다(『증시 하락 코멘트 (1): 한국 = [미국 ∩ 중국]』, 1/17). 정책의 우선순위는 인프라 투자보다, 미국의 기술 제재에 대응할 수 있는 기술 투자에 있는 것이다. 지난주 중국 정부의 지준율 인하 소식이 중국 증시 반등을 만들고 한국 증시에서도 중국 관련주들의 반등을 만들어냈지만, 일시적인 달래기 수준에 그칠 가능성이 높아 보인다.

2. MSCI E.M Index 내에서의 ‘중국 외 전략’: 인디아/대만과 일본의 강세가 주는 힌트

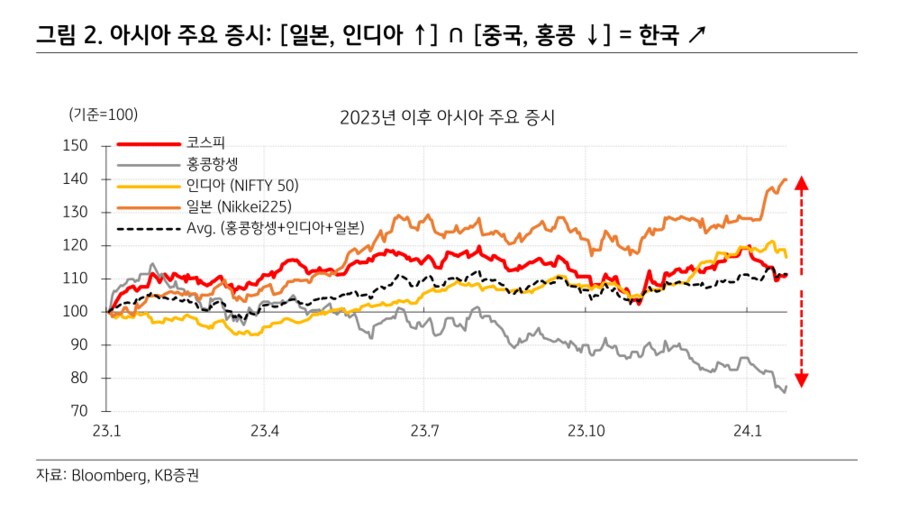

중국 비중의 감소와 함께 부상한 국가들에 대한 관심도 지속되고 있다 (EM: 인디아 /Asia: 일본). 중국 외 국가들 중 증시가 강세인 국가들에서 얻는 힌트는 2가지다 (한국 증시: 인디아/일본과 중국의 중간 수준 - <그림 2>).

첫째, 정부의 강력한 정책 뒷받침이 있는 국가들의 증시가 강세다. 인디아는 ‘Make in India’와 인디아판 IRA로 불리는 ‘PLI (생산연계 인센티브)’가 대표적이고, 일본 증시는 기업 지배구조 개선 및 증시 부양책이 대표적이다. 국가 자체의 매력을 높인 정책이 강세의 배경인 셈이다.

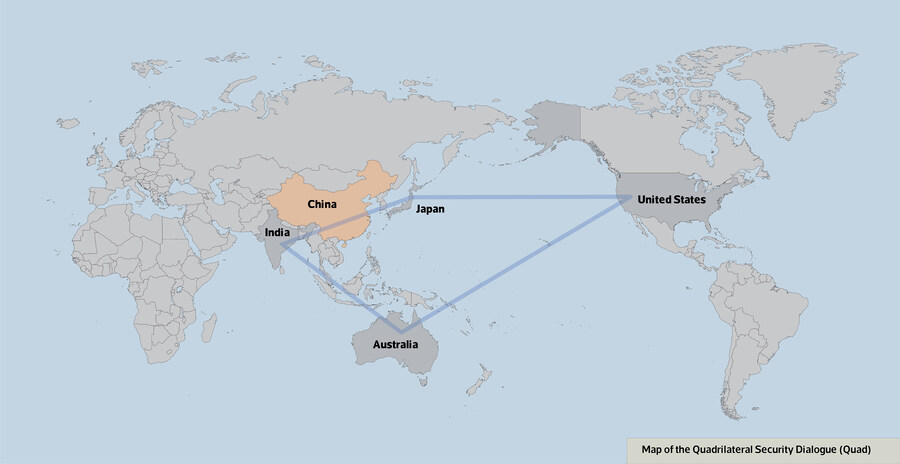

둘째, 국제 정치적인 관점에서 미국에 가까운, 또는 미국과의 동맹을 더욱 공고히 하고자 하는 국가들이라는 것이다. 인디아와 일본은 미국과 함께 Quad (4개국 안보협의체)에 포함되어 있다.

3. 한국 증시에 대한 관심: 정부의 자본시장 개선안에 대한 기대 & 부동산 PF 리스크에 대한 우려

한국 자체의 가능성&리스크는 각각 자본시장 개선안과 부동산 PF 리스크다. 2월 중 발표 예정인 ‘기업 밸류업 프로그램’이 일본 증시와 같은 효과를 낼 수 있을까에 대한 관심이 크기 때문에, 정책이 잘 준비되어 발표된다면 어느 정도의 긍정적인 효과는 충분히 기대해 볼 수 있을 만하다.

다만 2분기 초중반 쯤에는 부동산 PF 리스크를 확인하려는 심리 또한 크기 때문에, 이를 확인하는 과정에서의 변동성을 거치면서 중장기적으로는 강세 흐름을 이어갈 것이라 예상한다.

- KB증권 주식시황 Analyst 하인환 -