Global Insights

멀티플이 부담스럽지 않기 때문에, AI 시장 확장 전망에 의지해서 비중을 늘여야 할 반도체주와 엔비디아

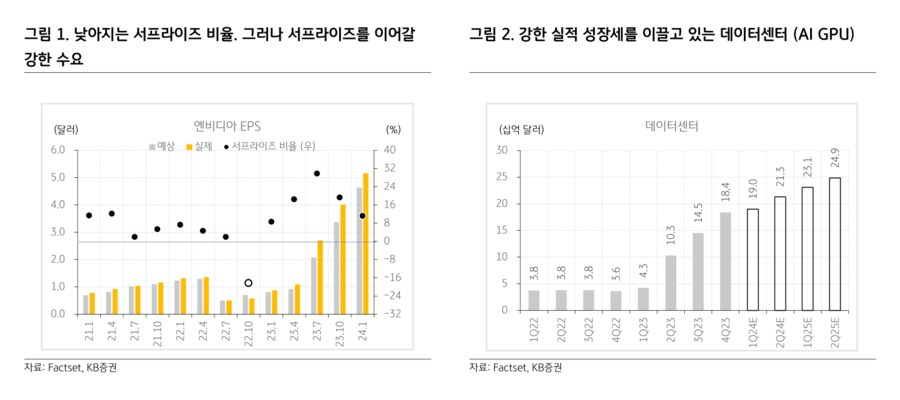

— 다시 시장을 놀래킨 엔비디아. 엔비디아가 시장 예상을 훌쩍 뛰어 넘는 4분기 (작년 11월~올해 1월) 실적을 발표. 주당순이익 (EPS)은 5.16달러로 시장 예상치 4.64달러보다 12.3% 높았고, 매출액은 221억 달러로 시장 예상치 206.2억 달러보다 8.4% 높았음. 순이익은 122.9억 달러로 전년 동기 14.1억 달러에 비해 8.7배 증가. 인공지능 (AI) 용 GPU가 속한 데이터센터 매출액이 184억 달러로 전년 동기 36.2억 달러에 비해 5.1배 증가하며 실적 증가세를 주도. 시장은 이번 분기에 데이터센터 매출액이 190억 달러를 돌파하고 다음 해 동기 (올해 11월~내년 1월)에는 249억 달러에 달할 것으로 예상. 이번 2분기 (올해 2~4월) 실적 가이던스도 시장 예상보다 높게 제시. 매출액은 240억 달러를 전망했는데, 시장 예상 221.7억 달러에 비해 높은 수준

— 시장의 우려를 불식시킨 강한 수요. 시장에서는 운용사들의 실적 전망치가 높다는 우려가 있었고, 수요는 강하지만 공급이 충분하지 않아서 매출이 기대에 미치지 못했을 수 있다는 걱정도 했음. 경쟁사들의 도전도 본격화되고 있고, 중국 반도체 수출 규제도 엔비디아 매출에 영향을 미칠 수 있다고 시장은 염려.

1) 서프라이즈 비율은 낮아지고 있지만 여전히 높음. 강한 실적에도 불구하고, EPS 서프라이즈 비율 (EPS 발표치가 예상치를 웃도는 정도)은 조금씩 낮아지고 있는 게 사실. 지난 분기에는 약 20%, 그 전분기에는 30%에 이르렀던 서프라이즈 비율은 10% 초반으로 낮아짐.

2) 우려를 낮추는 강한 초과 수요. 그러나 수요가 매우 강하다고 하면서, 서프라이즈 비율이 급속도로 빠르게 내려오지는 않을 것이고 실적이 시장 예상을 상회하는 흐름은 계속될 거라는 기대가 유지. 실적 컨퍼런스 콜에서 엔비디아는 '수요가 공급을 훨씬 초과하고 있어서 차세대 제품의 공급이 제한될 것으로 예상한다'고 했는데, 공급이 충분하지 않아서 판매량 (Q)이 기대보다 적을 수 있어도 강한 초과 수요를 바탕으로 판매가격 (P)을 결정하는 주도권은 엔비디아가 쥐고 있을 것. 따라서 판매량과 판매가격의 곱으로 계산하는 매출액이 공급 부족 때문에 예상에 미치지 못할 가능성은 낮음 (2/20). 젠슨 황 CEO는 강한 수요에 대해 따로 언급하기도 했는데, 생성형 AI가 티핑 포인트에 도달했다고 하면서, 전세계 기업, 산업, 국가 전반에 걸쳐 수요가 급증하고 있다 (demand is surging)고 함.

3) 아직은 위협이 되지 못하고 있는 경쟁사, 더 빠르게 달려가는 엔비디아. AMD가 MI300X를 판매하기 시작했지만, 올해 매출액 전망은 35억 달러. 그나마 초기 예상치 20억 달러에서 대폭 상향 조정된 수치지만, 엔비디아의 지난 분기 데이터센터 매출액 167억 달러의 20% 수준. 대략 연환산하면 5%에도 미치지 못하는 규모. 그마저도 엔비디아의 H100과 경쟁하는 와중에 나온 수치일 뿐, H100과 같은 Hopper 아키텍쳐 기반의 H200이 2분기, Blackwell 아키텍쳐 기반의 B100이 올해 4분기에 나올 예정이라, AI GPU의 주 소비자인 대형 기술 기업들은 엔비디아의 차세대 제품을 기다리는 중. 인텔이 낮은 가격으로 가우디 시리즈를 내놓았지만, 적어도 아직은 엔비디아의 빈자리를 메우는 역할에 그치고 있음.

4) 중국 규제는 아쉽지만, 다른 수요가 상쇄. 중국 반도체 수출 규제가 없었다면, 엔비디아 AI GPU 수요는 더 강했을 것. 그러나 이미 중국을 배제해도 수요가 공급을 상당히 초과하고 있음. 중국 수출 규제는 가격 결정력을 더 높이지 못하는 요소일 뿐, 엔비디아 실적을 나쁘게 전망할 이유는 아님

— 성장주 비중이 낮은 투자자들은 꾸준하게 비중 확대할 수 있는 기회 (2/21). 엔비디아는 강한 주가 상승세도 불구하고 이익전망이 빠르게 높아지면서 주가 멀티플 부담은 높지 않음. 거시경제 변수들이 성장주에게 부담스러울 수 있지만, AI 시장 성장 전망과 강한 독점력을 바탕으로 장기 주가 상승 추세는 이어질 전망. 3월 하순까지 거시경제 환경이 성장주의 조정 가능성을 높일 전망인데, 성장주 비중을 높이지 못한 투자자들은 이 시기에 꾸준하게 반도체주를 중심으로 성장주 비중을 늘려야 함

- KB증권 크로스에셋/해외주식 Strategist 김일혁, CFA, FRM -