▲ 정책 발표 및 배당락 전후 저평가 및 고배당 스타일 단기 조정에 불과할 것

- 기업 밸류업 정책이 발표되고 저평가 종목군의 차익실현 관찰. 근접한 금융, 자동차 업종의 배당락 우려도 한 몫

- 다만, 26일 발표된 기업 밸류업 정책은 기업가치 제고의 강한 의지 표명. 기업별 자율적 밸류업 제고 방안으로 우수 기업 표창, 세제혜택, IR 지원 등 인센티브 제시. 또한, 의견 수렴 후 보완 및 후속 정책 역시 5월 2차 세미나에서 발표 예정

- 중요한 것은 ‘코리아 밸류업 지수’를 3분기 개발해 ETF 등을 출시, 연기금 등 기관투자자들도 벤치마크로 활용 기대

- 향후 정책 업그레이드 과정 속 후속 정책, 구체적인 지수 개발 등에 대한 기대감으로 기업 밸류업에 대한 기대는 지속될 것으로 판단

▲ 적극적인 기관, 외인의 저평가 매수(고평가 매도), 개인 수급 영향력 감소

- 최초 기업 밸류업 정책인 2월초부터 저평가 매수, 고평가 매도의 패턴 뚜렷. 특히, 기관 및 외인 위주로 고착화. 기관 및 외인들의 향후 기업 밸류업에 대한 센티먼트 및 실제 매매 추가 모니터링 필요

▲ 작년 일본 기업가치 제고 정책의 흥행과 저평가 및 고퀄리티 성과 최상위

- 작년 일본은 PER 약 +30%의 밸류에이션 상승. 특히, 저평가, 고퀄리티(고ROE) 종목군이 상승 견인. 한국에서 최근 부진한 고ROE 종목도 기회가 될 수 있음. 전일 발표된 ‘코리아 밸류업 지수’도 수익성 지표를 핵심으로 선정

- 투자자의 호응을 위해 그리고 진정한 밸류업을 위해서는 가치, 성장을 아우르는 더 높은 수익성(ROE)이 핵심인 지수 개발 필요

▲ JPX Prime 150 지수와 코리아 밸류업 지수 차별성은 ‘ROE’ 비중

- 일본 프라임 150 지수는 ‘ROE-COE’와 높은 시총 및 고PBR을 기준으로 각각 75종목씩 선정. 해당 지수의 방법론을 국내 시장에 적용한 결과 코스피 대비 약 +7.0% 아웃퍼폼. 지수의 알파 역시 확인

- ‘코리아 밸류업 지수’는 고ROE 뿐 아니라 저PBR, 저PER, 고배당수익률, 고배당성향, 고현금흐름 등을 고려해 일본과 다소 차별화. ‘코리아 밸류업 지수’의 백테스팅 결과, 동기간 +5.0%p 아웃퍼폼하여 그 폭은 일본 프라임 150 지수 대비 저조. 개발 단계에서 단일 팩터로 가장 알파가 높은 고ROE 비중이 높아질 가능성

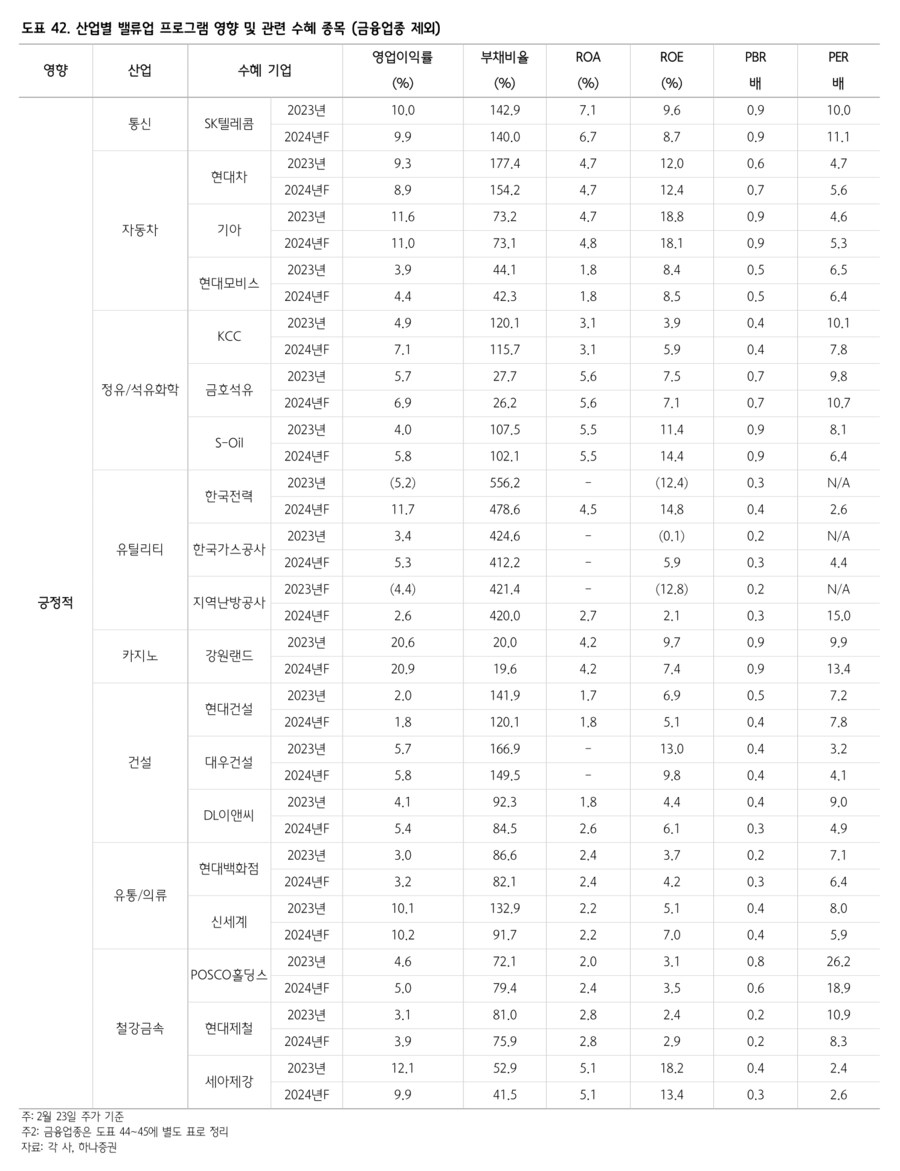

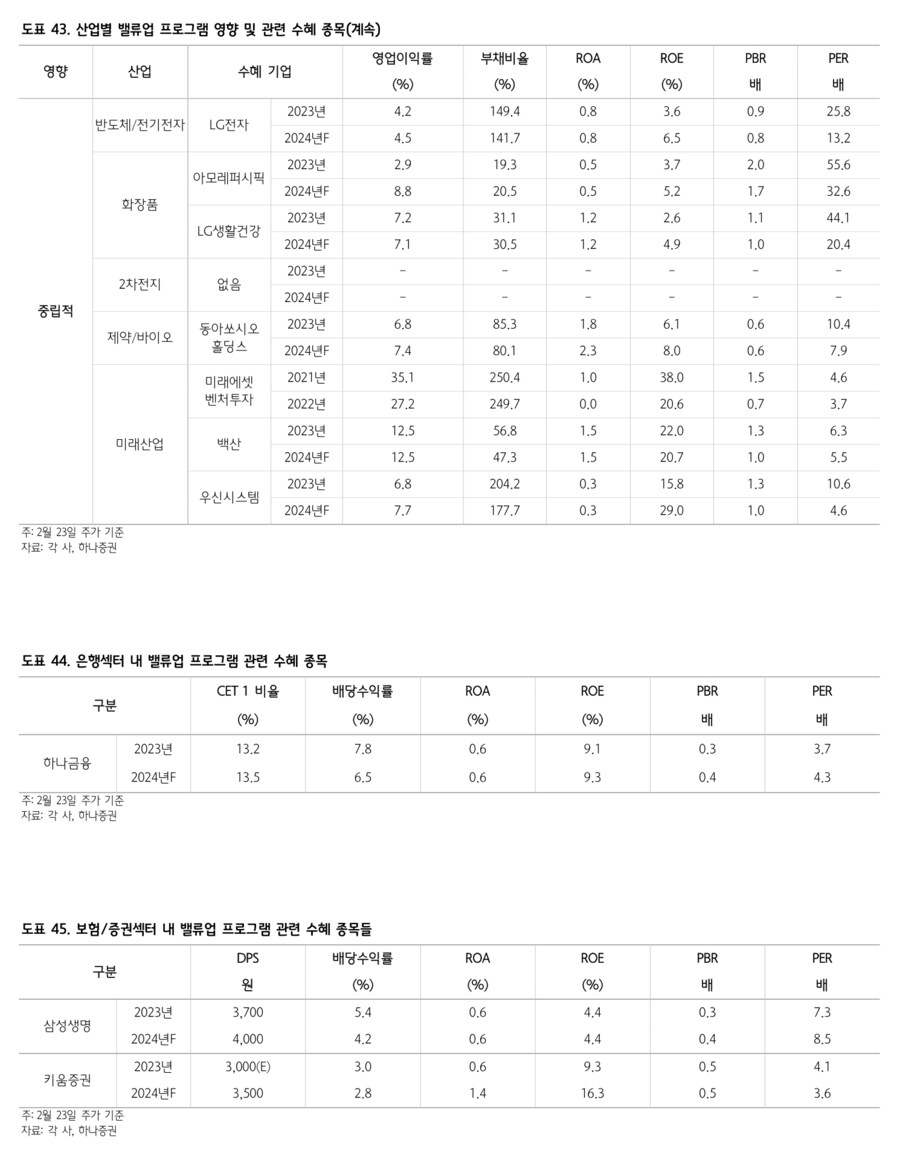

▲ 업종별 밸류업 정책 영향력 및 수혜 종목 정리

- 통신, 자동차, 정유화학, 유틸리티, 카지노, 건설, 유통/의류, 철강금속 긍정적 평가

- SK텔레콤, 현대차, 기아, 현대모비스, KCC, 금호석유, S-Oil, 한국전력, 한국가스공사, 지역난방공사, 강원랜드, 현대건설, 대우건설, DL이앤씨, 현대백화점, 신세계, POSCO홀딩스, 현대제철, 세아제강, LG전자, 아모레퍼시픽, LG생활건강, 동아쏘시오홀딩스, 미래에셋벤처투자, 백산, 우신시스템, 하나금융, 삼성생명, 키움증권

- 하나증권 Quant Analyst 이경수 -