문홍철의 Concise (채권/FX)

■ 재무부와 연준의 유동성 정책 바통터치는 암호화폐, M7주식, 채권 등 자산 전반에 영향

■ 적어도 2Q24까지 달러 유동성은 여유롭게 흘러갈 수 있다

■ 국채는 위험에 대비하면서도 높은 이자를 받는 둘도 없는 자산. 가격 메리트로 접근

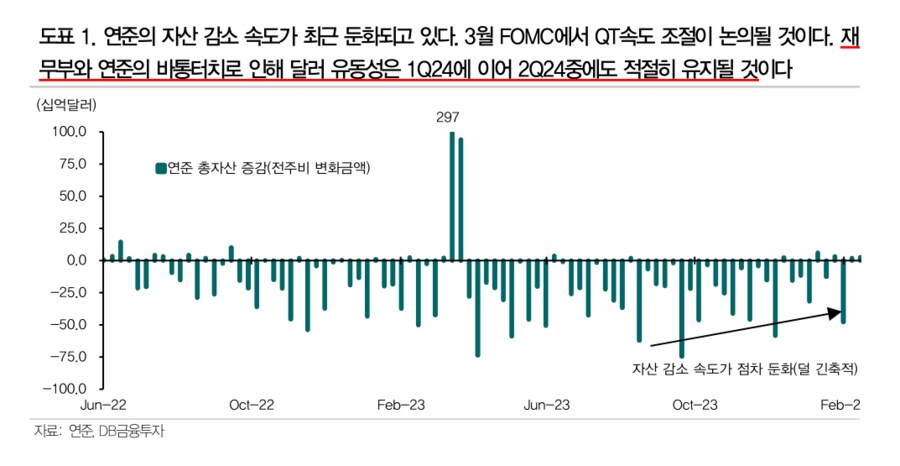

재무부 통화 완화에 이어 연준의 유동성 바통터치 공식화, 자산가격에 긍정적: 세계는 ‘장기적’으로 균형에 수렴한다. 하지만 과잉은 지나고 나서야 알 수 있으며 그 시기는 사전에 알 수 없다. 오히려 인간 심리의 재귀성 (Reflexivity)에 의해 중단기적으로는 불균형이 더 심해지는 방향으로 진행되기도 한다. 암호화폐와 M7주식의 거침없는 질주가 언제 끝날지, 과잉인지 아닌지에 대한 판단 역시 마찬가지다. 채권장이의 관점에서 한 가지 제시할 수 있는 것은 달러 유동성 조건에서 바라볼 때 당분간 과잉이 끝나기 어렵다는 것이다. 재무부가 실시하는 T-Bill 공급정책에 의해 3월까지는 달러 유동성이 무리 없이 흐를 수 있기 때문이다. 동 정책은 4월 이후 반전될 예정이지만 연준의 바통 터치가 예정되어 이후의 사태에 대응 준비 중이다[도표1]. 월러 연준이사는 3월 1일 연설에서 QT속도 조절론을 보다 구체화했다. 연준은 3월에 논의될 유동성 긴축 속도 조절, 혹은 QE와 SRF(Standing Repo Facility)를 통해 유동성 공급을 꾸준히 유지해나갈 것이다. 이러한 돈의 힘이 인플레를 다시 일으키지 않을까 하는 교과서의 이론은 폐기하라. 인민에 대한 현금살포가 아닌 금융시장 유동성 공급은 인플레 불임(sterility)이며 자산 가격에만 영향을 미친다는 것을 우리는 지난 15년간 경험했던 바가 있다.

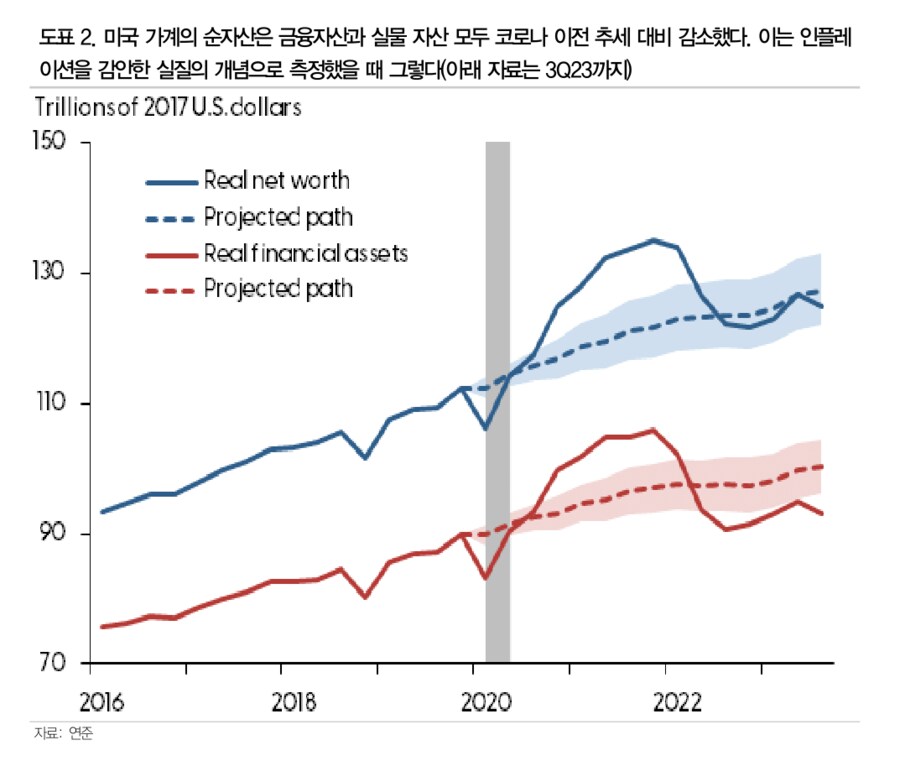

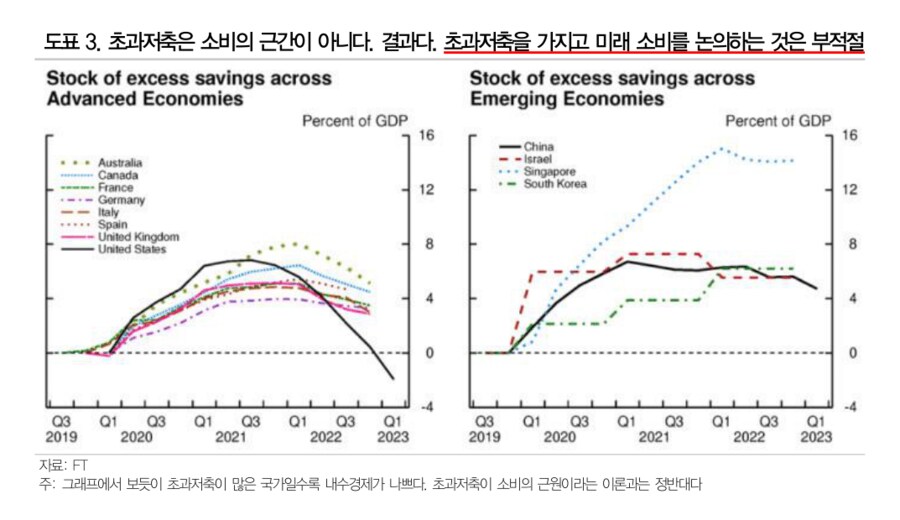

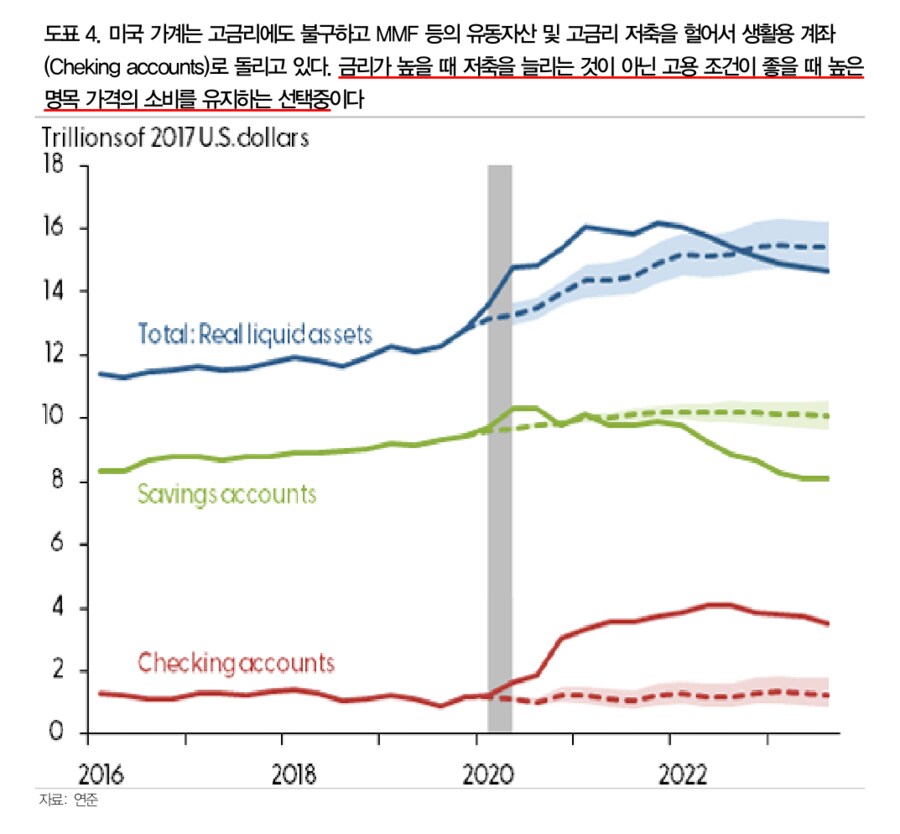

비슷한 과잉은 개인의 소비에도 적용된다. 물가를 감안한 ‘실질(real)’로 환산했을 때 미국 가계의 순자산과 소득은 코로나 이전보다 감소했다[도표2]. 그러나 인류에게 기조적 인플레는 100년 남짓된 새로운 현상이다. 따라서 화폐환상이라는 인식 체계가 유전자 수준에서 작동한 결과 인간 행동은 ‘명목(nominal)’을 추종한다. 가계의 초과저축을 소진 논의가 활발하지만 의미없는 논쟁이다. 초과저축이 소비의 원천으로 쓰인다면 한국, 중국이 가장 소비가 활발한 나라일 것이다[도표3,4]. 견조한 소비는 경기의 원인이 아닌 결과다. 결과로 미래를 전망하는 것 보다는 수정구슬이 더 정확하다. 오히려 고용이 유지된다는 인식이 이어지는 한은 가계는 빚을 내서라도 소비를 늘린다. 서구의 해양문화권은 이러한 경향이 더 강하다. 이것 역시 긍정적인 유동성을 유지시키는 또 하나의 축이라고 볼 수 있다. 그러나 공짜는 없다. 초과저축은 불황이 닥쳤을 때 가계의 버팀 체력으로 작용한다. 따라서 미국의 경기 변동성은 클 것이라고 추측할 수 있으며 이는 실제로 과거 사례로 입증된다.

국채는 위험에 대비하면서도 높은 이자를 받는 둘도 없는 자산: 국내외 국채는 철저히 절대금리의 가격 메리트 관점에서 접근하자. 미국채 10년 금리 4.3%를 매력적인 금리대 상단으로 설정하자. 미국의 1월 물가는 올해의 이례적 서비스 요금 할증, 거주자 임대료의 가중치 변화에 따른 이상값이다. YoY물가 둔화의 큰 흐름에 주목하여 고금리에서 기회있을 때마다 국채 비중을 확대하자. 세계의 과잉이 언제 끝날지는 알 수 없지만 과거의 패턴과 역사의 운율이 반복되는 것은 인간이 바뀌지 않기 때문이다. 게다가 국채 투자는 위험에 대비하면서도 오히려 이자를 받는 자산이다. 향후 실제로 기준금리가 인하되면 거대한 머니무브가 현실화된다. 그 전에 채권비중을 충분히 늘려놓아야 한다. 달러/원 환율은 달러 잉여와 미국의 우호적 펀더멘털이 상호 길항하면서 방향성을 잡기 어렵다. 2Q24 이후 국내 수출반등 상황을 봐서 방향성을 재탐색해나갈 것이다. 연준의 금리인하시 달러와 환율 방향성은 아래쪽일 것이다. 채권과 마찬가지로 기회있을 때마다 원화 비중을 늘리고 달러를 줄이자.